9. Перенос убытков на будущее

9. Перенос убытков на будущее

Убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, принимаются для целей налогообложения в порядке и на условиях, установленных ст. 283 НК РФ. Налогоплательщик имеет право осуществлять перенос убытка на будущее в течение десяти лет, следующих за тем налоговым периодом, в котором получен этот убыток. При этом совокупная сумма переносимого убытка ни в каком отчетном (налоговом) периоде не могла превышать:

до 2006 года – 30 % налоговой базы, исчисленной в соответствии со ст. 274 НК РФ;

в 2006 году – 50 % налоговой базы.

Начиная с 2007 года процентное ограничение снято, и всю сумму полученной за год прибыли налогоплательщик может направлять на погашение убытка прошлых лет, если это необходимо (п. 32 ст. 1 и ст. 5 Федерального закона от 06.06.2005 № 58-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации и некоторые другие законодательные акты Российской Федерации о налогах и сборах»).

Пример.

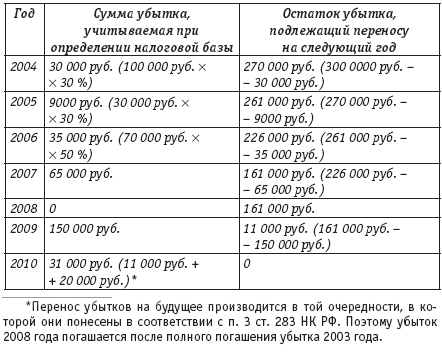

Сумма убытка за 2003 год составила 300 000 руб., в 2004 году организация получила прибыль – 100 000 руб. В 2005 году и последующие годы организация получила следующие финансовые результаты:

2005 год – прибыль – 30 000 руб.;

2006 год – прибыль – 70 000 руб.;

2007 год – прибыль – 65 000 руб.;

2008 год – убыток – 20 000 руб.;

2009 год – прибыль – 150 000 руб.;

2010 год – прибыль – 90 000 руб.

Убытки, полученные в 2003 и 2008 годах, могут быть погашены следующим образом:

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2.3.5. Минимальный налог и признание убытков

2.3.5. Минимальный налог и признание убытков Разумеется, всякий разумный предприниматель желает уплатить налог в наименьшей сумме. И если он платит единый налог с разницы между доходами и расходами, то этого можно добиться двумя путями – или уменьшая сумму дохода, или

9.3.12. Порядок переноса убытков на будущее

9.3.12. Порядок переноса убытков на будущее В соответствии с п. 1 ст. 283 НК РФ налогоплательщик, понесший убыток в предыдущем налоговом периоде или в предыдущих налоговых периодах, вправе уменьшить налоговую базу текущего налогового периода на всю сумму полученного убытка

5. План прибылей и убытков (ОПУ)

5. План прибылей и убытков (ОПУ) Представляет собой самую привычную форму финансовой оценки (форма № 2 приложения к балансу предприятия). Назначение этой формы – анализ на каждом интервале планирования соотношения доходов предприятия (проекта), относимых в соответствии

Установка пределов внутридневных убытков

Установка пределов внутридневных убытков С начала самое главное: следует установить максимальный предел внутридневных потерь. В отдельные, чрезвычайно удачные дни вы вообще не будете терять деньги. Большинство трейдеров торгует 48–50 недель в год, 5 дней в неделю. Не

План прибылей и убытков

План прибылей и убытков В план прибылей и убытков (ПиУ) или прогноз прибылей и убытков (финансовых результатов, доходов и расходов) включаются:? выручка (доходы) от продажи;? издержки (затраты, расходы);? налоговые и другие отчисления.На основе этих показателей

Перенос сознания в «зону успеха»

Перенос сознания в «зону успеха» Первое, что вам нужно сделать — это научиться контролировать свои мысли и эмоции. И это вполне возможно. Если вы поймали себя на том, что увязли в грустных, тоскливых, приносящих боль и страдание мыслях, вспомните, что именно сейчас вы

6.4.14. Учет убытков

6.4.14. Учет убытков В силу п. 7 ст. 346.18 НК РФ убыток, полученный налогоплательщиком при применении иных режимов налогообложения, не принимается при переходе на упрощенную систему

17. Учет прибылей и убытков

17. Учет прибылей и убытков Учет доходов от продажи ведется на активно—пассивном счете 90 «Продажи» и служит для определения финансовых результатов от хозяйственных операций, при этом используется следующие проводки:1) отражение суммы выручки:Дебет счета 62 «Расчеты с

Перенос убытков на будущее

Перенос убытков на будущее В налоговом учете убыток образуется, если расходы, принимаемые для целей налогообложения прибыли, оказались больше доходов. При этом размер убытка, полученного по данным бухгалтерского учета, может не совпадать с налоговым убытком. Причина

УРОК 92. Бюджет прибылей и убытков

УРОК 92. Бюджет прибылей и убытков По аналогии с бюджетом движения денежных средств ( см. предыдущий урок ) можно сформировать и бюджет прибылей и убытков – для этого в панели действий раздела Финансы выберите пункт Бюджет прибылей и убытков .Пример сформированного отчета

Бонус на основе прибылей и убытков

Бонус на основе прибылей и убытков Бонус, выплачиваемый на основе прибылей и убытков, – это наиболее пугающая и оригинальная схема оплаты труда, которую мы используем. Эта схема предназначена для предпринимателей-лидеров, которые управляют основными отделами или

Расчет прибылей и убытков

Расчет прибылей и убытков Поскольку каждый бизнес-план или маркетинговый план должен заканчиваться итоговым расчетом прогнозируемого объема продаж, затрат и конечной прибыли на год вперед, мы начинаем эту главу расчетом прибылей и убытков. Теоретически расчет прибылей

Перенос опыта

Перенос опыта Есть ряд предшествующих ситуаций. Есть будущая ситуация, которая должна быть построена. Опыт предшествующих ситуаций за счет рефлексии мы сохраняем в виде некоторого знания или совокупности знаний, а затем переносим в новую ситуацию. Но этот механизм

Перенос сайтов из «Планировщика КМС» в AdWords

Перенос сайтов из «Планировщика КМС» в AdWords Закончив исследование, вы можете сохранить медиаплан для дальнейшего изучения и использования в будущем, экспортировать данные в редактор электронных таблиц или добавить в свой аккаунт AdWords.Для этого нажмите кнопку

Первая преграда: перенос

Первая преграда: перенос Потратив накопленные мили постоянного пассажира, я получил билет в первом классе на перелет из Сент-Луиса в Канзас-Сити. Заняв свое место, я с улыбкой поздоровался со своим соседом. Он улыбнулся в ответ. Расположившись в кресле, я обратил внимание

Перенос моделей из других областей

Перенос моделей из других областей Мы покажем вам «сборную солянку» из различных коучинговых программ. Посмотрите их, чтобы понять, как ведется работа у других и что можно внедрить в своем бизнесе.Под словом «коучинг» можно выдавать огромное количество моделей. Это не