Перевод накопительной части пенсии в УК или НПФ. Сравнение вариантов УК, НПФ. Процедура перевода

Перевод накопительной части пенсии в УК или НПФ. Сравнение вариантов УК, НПФ. Процедура перевода

Накопительная часть – это единственная составляющая государственной пенсии, на которую вы можете напрямую влиять. Для начала определим, сколько же она составляет.

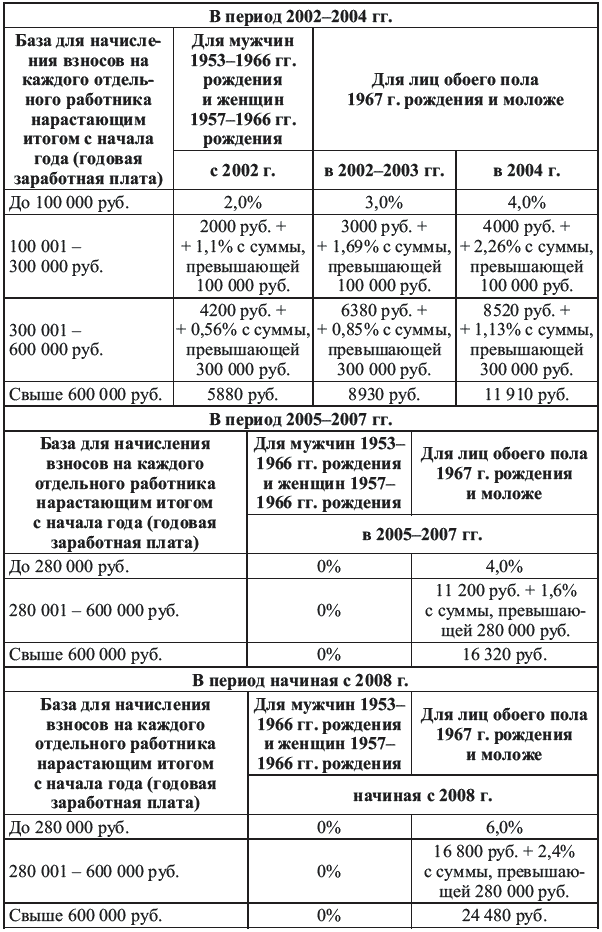

В соответствии с Федеральным законом «Об обязательном пенсионном страховании в РФ» от 15 декабря 2001 г. № 167-ФЗ, с 2008 г. накопительная часть пенсии формируется следующим образом (табл. 2).

Таким образом, накопительная часть пенсии есть у всех мужчин, родившихся после 1953 г., и у всех женщин, родившихся после 1957 г., но отчисления на нее продолжаются только для мужчин и женщин, родившихся после 1967 г.

Таблица 2. Формирование накопительной части пенсии

Конечно, на накопительную часть тоже можно воздействовать путем роста официальной зарплаты, но при одной и той же белой зарплате ваша накопительная часть пенсии может расти медленнее или быстрее, в зависимости от того, кто будет ею управлять – Пенсионный фонд РФ в лице Государственной управляющей компании – Внешэкономбанка (ВЭБ) либо УК или НПФ. В случае управления ВЭБ ваша накопительная часть пенсии может быть инвестирована только в самые надежные ценные бумаги (государственные облигации), поэтому ежегодный прирост накопительной части под управлением ВЭБ обычно составляет 3–5% в зависимости от года. Если же перевести ее в УК или НПФ, которые могут инвестировать ее в несколько более доходные инвестиционные инструменты, рост может составлять в зависимости от года 12–20% и в случае успешных лет даже более. Насколько вы сможете изменить свою государственную пенсию, если переведете накопительную часть в УК или НПФ?

Рассмотрим это на конкретном примере.

Допустим, мужчина, 30 лет, получает 30 000 руб. белой зарплаты и никуда не перевел свою накопительную часть. Как уже рассчитывалось выше, его государственная пенсия составит в таком случае около 2240 руб. в месяц, если считать, что доходность инвестиций Государственной управляющей компании будет 5% в год.

Допустим, он перевел накопительную часть, например, в УК, которая обеспечивает доходность в среднем хотя бы 12% в год. Тогда его государственная пенсия в сегодняшних ценах при инфляции 11% в год будет равна ориентировочно 5100 руб. в месяц, что более чем в 2 раза больше, чем результат Государственной управляющей компании.

Таким образом, мы видим, что, переведя накопительную часть в УК, мы можем удвоить свою пенсию, так как результат управления пенсией в УК в 2 раза превышает результат ВЭБ.

В чем же отличие УК от НПФ в данном случае, что предпочесть и, самое главное, какова процедура перевода накопительной части пенсии в УК или НПФ? Начнем по порядку.

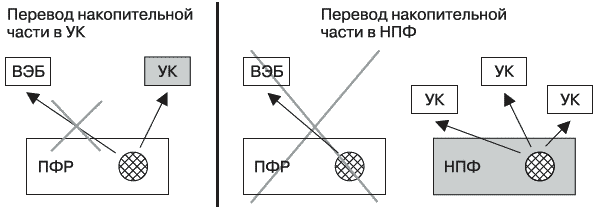

Когда вы переводите вашу накопительную часть пенсии в управление частной управляющей компании, ваша пенсия по-прежнему учитывается в Пенсионном фонде, просто инвестированием накопительной части занимается уже не ВЭБ, а какая-то другая УК, та, которую вы сами выберете, но выбрать вы сможете лишь одну компанию.

Когда же вы переводите накопительную часть пенсии в негосударственный пенсионный фонд, вы ее фактически перемещаете из Пенсионного фонда в негосударственный пенсионный фонд, она будет учитываться уже там, и УК для управления вашей пенсией будете выбирать уже не вы – это за вас сделает негосударственный пенсионный фонд, причем он сможет выбрать не одну, а сразу несколько УК. Схематично разница между переводом накопительной части пенсии в УК или НПФ показана на рис. 3 (обозначена заштрихованным кружком).

Рис. 3. Различие в переводе накопительной части пенсии в УК и НПФ

Что лучше – УК или НПФ?

При переводе накопительной части пенсии в УК вы получаете следующие преимущества:

• Результат УК по управлению накопительной частью пенсии, как правило, выше, чем НПФ. Это связано с тем, что для покрытия расходов НПФ имеют право забирать часть инвестиционного дохода (не более 15%), а также некоторую часть добровольных пенсионных взносов (не более 3%). Издержки на управление УК присутствуют как при переводе средств напрямую в УК, так и при переводе средств в НПФ, который тоже должен платить УК.

• Процедура перевода накопительной части в УК несколько проще, чем в НПФ (образец заявления о переводе пенсии в УК – см. приложение 4, образец заявления о переходе из ПФР в НПФ – см. приложение 5, образец договора с НПФ на перевод накопительной части государственной пенсии – см. приложение 6).

Кстати, при заполнении заявления на перевод вашей накопительной части пенсии в УК важно обратить внимание на строку «Наименование инвестиционного портфеля». В некоторых УК существует выбор вариантов инвестирования вашей накопительной части пенсии, например более консервативный, более сбалансированный, агрессивный и т. д. Каждый вариант управления называется инвестиционным портфелем, например «консервативный» или «сбалансированный». Если вы не указываете портфель, а в УК, куда вы решили перевести средства, их несколько, то ваши средства просто никуда не дойдут, так как будет неясно, в какой именно портфель они должны попасть. Поэтому как только вы выбрали ту или иную УК для перевода вашей накопительной части, проверьте, сколько у нее инвестиционных портфелей для управления пенсией, и выберите один конкретный портфель для вас. Если же в УК нет вариантов инвестиционных портфелей, строку «Наименование инвестиционного портфеля» не нужно будет заполнять.

Какие плюсы есть у НПФ?

• НПФ управляют несколько УК, что снимает риск одной УК. Доходность НПФ ниже, чем у УК, но стабильнее.

• НПФ гарантирует сохранность пенсии, в то время как УК может какие-то годы оказываться в минусе.

• При управлении НПФ каждый год прибавляет заработанные УК проценты к накопительной части пенсии, и в следующем году под управление к УК попадает не только накопительная часть пенсии, но и заработанные за прошлые периоды проценты, т. е. проценты капитализируются. При переводе накопительной части пенсии в УК капитализация отсутствует.

• Из УК деньги за 5 лет до пенсии переводятся обратно в Пенсионный фонд РФ, а из НПФ нет.

• Вы сможете получать отчет о накопительной части пенсии так часто, как вы пожелаете, а не раз в год, как в случае с Пенсионным фондом РФ.

• В любом случае лучше перевести накопительную часть пенсии из-под управления ВЭБ, так как и УК, и НПФ смогут обеспечить бо?льшую доходность инвестиций пенсии.

Как перевести накопительную часть в УК?

Необходимо заполнить и подать заявление в Пенсионный фонд РФ через одно из его отделений – лично или по почте – или же через трансфер-агента (организацию, специально уполномоченную принимать заявления граждан).

Как перевести средства в НПФ?

• Подписать договор об обязательном пенсионном страховании в трех экземплярах (один для вас, один для НПФ, один для Пенсионного фонда РФ).

• Отправить подписанные вами экземпляры в НПФ и дождаться получения ваших экземпляров договора.

• Заполнить заявление о переходе из Пенсионного фонда России в НПФ и передать его в территориальное отделение ПФР лично или через трансфер-агента.

Вы можете подумать: зачем же тратить так много времени, чтобы выбрать УК или НПФ, заполнять необходимые документы, ездить в УК, НПФ и ПФР и т. д. На самом деле, если у вас достаточно высокая белая зарплата и еще остается минимум 15 лет до пенсии, вы сможете получить дополнительный доход, что позволит значительно увеличить государственную пенсию. Если человек умирает до выхода на пенсию, то в соответствии с существующим законодательством наследники смогут получить накопительную часть пенсии умершего.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

ОТ РЕДАКТОРА ПЕРЕВОДА

ОТ РЕДАКТОРА ПЕРЕВОДА Предлагаемая читателю книга Бернара А. Лиэтара «Будущее денег: новый путь к богатству, полноценному труду и более мудрому миру» была закончена автором в январе 1999 года. Разумеется, он начал работать над нею еще раньше, а материал собирал, как

J. Перевод первой части денег

J. Перевод первой части денег Когда на квартире есть залог в пользу другого ипотечного банка, деньги переводятся по частям. Первая часть должна погасить или перевести залог. Она может быть разделена в соответствии с михтав каванот на несколько отдельных платежей, которые

L. Перевод второй части денег

L. Перевод второй части денег Вторая часть оплачивается непосредственно вашему хозяину квартиры. Здесь уже нет никаких препятствий перевести деньги в соответствии с договором или вашими указаниями. Если необходимо разбить сумму на несколько платежей, вы даёте указание

Сравнение перевода накопительной части в НПФ и добровольных взносов в НПФ

Сравнение перевода накопительной части в НПФ и добровольных взносов в НПФ Важно здесь не перепутать добровольные взносы в НПФ и перевод накопительной части пенсии в него, это разные вещи, хотя фонд средствами из вашей государственной и из негосударственной пенсии

Подбор инструментов для базовой части пенсии

Подбор инструментов для базовой части пенсии Для базовой части вашей негосударственной пенсии оптимальны страховые программы с пожизненной рентой, а также программы НПФ с пожизненной пенсией. Тогда вы никогда не окажетесь с пенсией в 2000–3000 руб. в месяц от государства,

Подбор инструментов для страховой части пенсии

Подбор инструментов для страховой части пенсии Для страховой части негосударственной пенсии подойдут те инструменты, которые имеют более высокую доходность, чем инструменты для базовой части. К таким финансовым продуктам относятся:• депозиты;• ПИФы облигаций и

Подбор инструментов для накопительной части пенсии

Подбор инструментов для накопительной части пенсии Для накопительной части негосударственной пенсии подходят инструменты с наибольшим потенциалом роста: ПИФы и ОФБУ акций, а также организация своего бизнеса и т. д. Выбор фондов аналогичен отбору ПИФов и ОФБУ облигаций

Приложение 4 Заявление о переводе накопительной части пенсии из ПФР в УК

Приложение 4 Заявление о переводе накопительной части пенсии из ПФР в

Приложение 6 Пример договора на перевод накопительной части государственной пенсии в НПФ

Приложение 6 Пример договора на перевод накопительной части государственной пенсии в НПФ «__» __________ 200 __ г.I. Общие положения1. Негосударственный пенсионный фонд « ________________ »(НПФ « _____________________ »); ИНН ______________________ ;р/c: _______________________ в ______________________________г. Москва, далее именуемый

7. Что делать с накопительной частью пенсии

7. Что делать с накопительной частью пенсии Для начала – справочные таблицы:Какую часть от моей зарплаты должен отчислять мой работодатель на финансирование страховой и накопительной части моей пенсии? Итак, вы получили «письмо счастья» из Пенсионного фонда РФ. В нем

9.4.3 Направление средств материнского (семейного) капитала на формирование накопительной части трудовой пенсии

9.4.3 Направление средств материнского (семейного) капитала на формирование накопительной части трудовой пенсии В соответствии со статьей 12 средства материнского (семейного) капитала могут быть направлены на формирование накопительной части трудовой пенсии.По

2.2.1. Работник принимается в порядке перевода

2.2.1. Работник принимается в порядке перевода Работник принимается в порядке перевода от другого работодателя по согласованию между работодателями. В данном случае испытательный срок не устанавливается (рис. № 31), Рис. 31. Образец трудового договора,

ОТ РЕДАКТОРА ПЕРЕВОДА

ОТ РЕДАКТОРА ПЕРЕВОДА Предлагаемая читателю книга Бернара А. Лиэтара «Будущее денег: новый путь к богатству, полноценному труду и более мудрому миру» была закончена автором в январе 1999 года. Разумеется, он начал работать над нею еще раньше, а материал собирал, как

Разработка вариантов

Разработка вариантов После того как рекламное сообщение подготовлено, не стоит выбрасывать все, чем приходилось пользоваться в ходе работы над ним. Следует попытаться написать еще несколько вариантов, делая упор на другие факты, слова, детали или иллюстрации. С одной

Сравнение вариантов

Сравнение вариантов P: Усерднее не значит лучше.A: Подобное не может быть диаметрально противоположным.E: Подобное не может быть идентичным. Подобие предполагает черты сходства.I: Компромисс – это видимость договоренности. Консенсус – это поддержка принятого

Сокращение вариантов

Сокращение вариантов В письме я уже говорил о сокращении альтернатив противника и приводил вам соответствующие примеры. Это давно заезженная тема в борьбе за власть и интересы. Известное определение правителя заключается в том, что это человек, ограничивающий