Приобретение товаров

Приобретение товаров

Товары, приобретенные для перепродажи, учитываются в составе расходов без учета налога на добавленную стоимость (подп. 23 п. 1 ст. 346.16.НК РФ). Расходы по оплате стоимости товаров, приобретенных для дальнейшей реализации, признаются по мере реализации этих товаров (подп. 2 п. 2 ст. 346.17 НК РФ).

По мнению специалистов Минфина России, суммы НДС, уплаченные организацией при приобретении товаров, предназначенных для дальнейшей реализации, следует учитывать при определении налоговой базы в части, относящейся к стоимости оплаченных и реализованных товаров (письмо Минфина России от 07.07.2006 № 03-11-04/2/140).

Сумму «входного» НДС, которую налогоплательщики вправе отнести на расходы, можно определить расчетным путем, умножив стоимость реализованных и оплаченных товаров, которая списывается на расходы в текущем периоде, на соответствующую налоговую ставку данного налога:

НДСр = Р ? Налоговая ставка НДС,

где НДСр – сумма «входного» НДС, которая относится к реализованным и оплаченным товарам и которую можно отнести на расходы текущего периода;

Р – стоимость реализованных и оплаченных товаров, которая списывается на расходы в текущем периоде.

Такие рекомендации содержатся в письме Минфина России от 20.06.2006 № 03-11-04/2/124.

На наш взгляд, нет никакого смысла вести раздельный учет МПЗ и «входного» НДС по тому принципу, который предлагают чиновники. Это громоздко, трудоемко, создает массу проблем и по большому счету никому не нужно.

«Входной» НДС следует включать в стоимость приобретенных МПЗ. Этот вариант учета основан на том, что по «входному» НДС приходится отслеживать выполнение сразу трех условий:

– задолженность перед поставщиком погашена;

– МПЗ оприходованы;

– товары реализованы, материалы списаны в производство. То есть указанные условия аналогичны порядку включения в

состав расходов товаров и материалов. Поэтому нет смысла учитывать налог отдельно, если невозможно сразу включить его в состав расходов.

К такому же выводу пришли специалисты Минфина России. В письме от 26.06.2009 № 03-11-04/2/131 они указали, что организации общественного питания могут учитывать при налогообложении стоимость сырья и материалов с налогом на добавленную стоимость.

В книге учета доходов и расходов стоимость реализованных товаров и относящийся к ней «входной» НДС налогоплательщики должны показывать отдельными строками (см. письмо Управления ФНС России по г. Москве от 30.11.2006 № 18-18/3/10492Ш).

Таким образом, в книге учета доходов и расходов налогоплательщик должен указывать в графе 5 отдельной строкой стоимость реализованных товаров (подп. 23 п. 1 ст. 346.16 НК РФ) и отдельной строкой сумму НДС (подп. 8 п. 1 ст. 346.16 НК РФ).

Пример

ООО «Незабудка» применяет упрощенную систему налогообложения. Объектом налогообложения являются доходы, уменьшенные на величину расходов.

В апреле 2010 г. организация приобрела партию товаров на сумму 88 500 руб., в том числе НДС – 13 500 руб. 20.04.2010 была перечислена предоплата за товар (платежное поручение № 74). 22.04.2010 товар поступил на склад организации (товарная накладная № 96 и счет-фактура № 96).

25.04.2010 вся партия товара была оптом продана (товарная накладная № 113). 29.04.2010 на расчетный счет ООО «Незабудка» поступила выручка в размере 100 000 руб. (банковская выписка № 102).

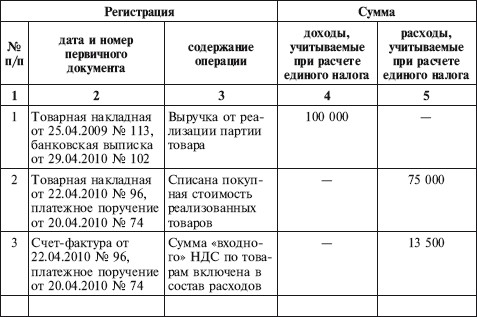

В книге учета доходов и расходов организации были сделаны следующие записи:

I. Доходы и расходы

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

1.4. Приобретение и регистрация ККТ

1.4. Приобретение и регистрация ККТ Все, что в нашей стране связано с приобретением и использованием контрольно-кассовой техники (ККТ), регулируется Федеральным законом от 22 мая 2003 г. № 54-ФЗ «О применении контрольно– кассовой техники при осуществлении наличных денежных

Величие и приобретение мастерства

Величие и приобретение мастерства Исследования выдающихся людей в области творчества и науки говорят о том, что обычно усвоению навыков мирового класса предшествуют многие годы практики, учебы и ученичества. В обзоре исследований о гениальности Р.С. Альберт указал, что

Приобретение материалов

Приобретение материалов Стоимость товарно-материальных ценностей (ТМЦ), включаемая в состав материальных расходов, определяется без учета НДС. Такое положение установлено п. 2 ст. 254 НК РФ, согласно которому при применении упрощенной системы налогообложения

Приобретение внеоборотных активов

Приобретение внеоборотных активов Если организация, применяющая упрощенную систему налогообложения, приобретает основное средство или нематериальный актив, то сумму «входного» НДС необходимо включить в первоначальную стоимость этого объекта. В этом случае

Приобретение объектов лизинга

Приобретение объектов лизинга Лизинг, по сути, является одной из форм предоставления имущества во временное возмездное пользование, т.е. в аренду.Лизинговые сделки заключаются с участием трех сторон: лизингодателя, лизингополучателя и продавца.Предприятие, которое

10.4. РАСХОДЫ НА ПРИОБРЕТЕНИЕ И РЕАЛИЗАЦИЮ ТОВАРОВ

10.4. РАСХОДЫ НА ПРИОБРЕТЕНИЕ И РЕАЛИЗАЦИЮ ТОВАРОВ До 2006 г. покупную стоимость товаров, приобретенных для дальнейшей перепродажи, организации, применяющие упрощенную систему налогообложения, включали в состав расходов в полной сумме после ее фактической оплаты

4.2. Приобретение материалов за плату

4.2. Приобретение материалов за плату Фактической себестоимостью материалов, приобретенных за плату, признается сумма фактических затрат организации на приобретение, за исключением налога на добавленную стоимость и иных возмещаемых налогов (кроме случаев,

Способ расчета стоимости товаров (кроме товаров, учитываемых по продажной стоимости) при продаже (отпуске)

Способ расчета стоимости товаров (кроме товаров, учитываемых по продажной стоимости) при продаже (отпуске) Товары оцениваются аналогично МПЗ, методы оценки которых рассмотрены в подразделе «Порядок списания стоимости материально-производственных запасов».При

Глава 2 Право потребителей на надлежащее качество товаров, работ, услуг и безопасность товаров

Глава 2 Право потребителей на надлежащее качество товаров, работ, услуг и безопасность товаров 2.1. Качество товара. Гарантийный срок Согласно ст. 470 ГК РФ товар, который продавец обязан передать покупателю, должен соответствовать требованиям качества, установленным ГК РФ,

2.4. Сертификация товаров и услуг. Законодательство о стандартизации и сертификации товаров и услуг

2.4. Сертификация товаров и услуг. Законодательство о стандартизации и сертификации товаров и услуг Для осуществления розничной торговли каждому продавцу необходимо получить сертификат соответствия на условия торговли, а также сертификаты соответствия на реализуемую

5.3. Порядок прибытия товаров на таможенную территорию РФ, убытия товаров с таможенной территории РФ. Выпуск товаров

5.3. Порядок прибытия товаров на таможенную территорию РФ, убытия товаров с таможенной территории РФ. Выпуск товаров Прибытие товаров и транспортных средств на таможенную территорию РФ допускается в пунктах пропуска через Государственную границу РФ во время работы

Приобретение опыта

Приобретение опыта Приобретение опыта работы в сфере обученияБарьер «первая программа» преодолен. Сейчас самое время планировать, как вы будете дальше развивать все навыки, знания и модели поведения, которые применили на практике? Используйте все возможности,

Приобретение информации у государства

Приобретение информации у государства Государственные структуры помогут вам найти интересную информацию о конкуренте, а конкуренту – о вас. Прозрачность отчетности – то, за что так долго боролись, – может выйти вам боком. И налоговая инспекция (УФНС), и Росстат, и

11. Приобретение недвижимости в Германии

11. Приобретение недвижимости в Германии 11.1. Права иностранцев при покупке недвижимости Иностранные граждане имеют право на приобретение недвижимости на всей территории ФРГ без

ПРИОБРЕТЕНИЕ НАВЫКОВ

ПРИОБРЕТЕНИЕ НАВЫКОВ Навыки ведения переговоров и умения торговаться развиваются на практике. В некоторой степени их можно отрабатывать в аудиториях через ролевые игры и моделирование, но они никогда не смогут заменить реального участия в переговорах с другой стороной

Приобретение опыта

Приобретение опыта Обучение и открытость действительно полезны для развития персонала. Но опыт – самый талантливый преподаватель – объясняет лучше и доходчивее.Спросите наугад пятерых сотрудников о том, какие самые важные уроки они извлекли за свою жизнь и как это