12.2. Участники рынка ценных бумаг

12.2. Участники рынка ценных бумаг

Субъекты (участники) рынка ценных бумаг — это физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по ним, т. е. вступают между собой в экономические отношения по поводу ценных бумаг.

Существуют следующие основные группы участников рынка ценных бумаг в зависимости от их функционального назначения:

— эмитенты;

— инвесторы;

— фондовые посредники;

— организации, обслуживающие рынок ценных бумаг;

— государственные органы регулирования и контроля.

Эмитенты — организации, выпускающие ценные бумаги в обращение. В качестве эмитентов обычно выступают государство, коммерческие предприятия и организации.

Инвестиционная компания — юридическое лицо, действующее не за счет клиента, а за свой собственный счет. Основными функциями инвестиционной компании являются выпуск собственных ценных бумаг (акций, облигаций), вложение полученных средств в ценные бумаги, купля-продажа ценных бумаг в качестве дилера (ценные бумаги реализуются часто только среди юридических лиц). Базовой функцией инвестиционной компании является андеррайтинг — покупка и гарантированная покупка ценных бумаг при их первичном размещении для продажи инвесторам.

Инвестиционный фонд — один из видов инвестиционной компании, его специфика в России заключается в привлечении средств населения. Существуют следующие виды инвестиционных фондов; акционерные (открытого типа) и паевые.

Инвестиционный фонд в виде открытого АО выпускает обыкновенные акции, которые могут быть проданы всем желающим. Объем акций не ограничен, и в любое время может быть сделана дополнительная эмиссия.

Паевые инвестиционные фонды (ПИФ). Российские паевые инвестиционные фонды представляют собой аналог взаимных фондов, которые существуют за рубежом более 70 лет. В России создано более 16 таких фондов, учредителями являются нерезиденты. ПИФ — не юридическое лицо, а лишь имущественный комплекс. По договору доверительного управления имуществом владелец денежных средств передает доверительному управляющему на определенный срок (не более 5 лет) свои денежные средства в доверительное управление. При этом права собственности сохраняются за инвестором. Инвестор получает именную ценную бумагу — инвестиционный пай, которая может быть как в документарной, так и в бездокументарной форме, на эту ценную бумагу не начисляются и не выплачиваются ни проценты, ни дивиденды. У такой ценной бумаги есть лишь цена размещения и цена выкупа. Цена размещения — такая цена, которую платит инвестор при покупке пая, цена выкупа — цена, по которой у него этот инвестиционный пай выкупает управляющая компания. Инвестор может потребовать свои денежные средства обратно в любой момент. В зависимости от срока возврата денежных средств ПИФ делятся на открытые и закрытые. В первом из них инвесторы имеют возможность продать паи в любой день. Продажа паев интервального (закрытого) фонда возможна через определенные в проспекте эмиссии сроки, но не реже одного раза в год. Все ныне действующие в России ПИФ являются открытыми. Именно система паевых фондов оказалась наиболее устойчивой к кризисным потрясениям августа 1998 г.

Инвесторы — покупатели ценных бумаг, выпущенных в обращение. В качестве инвесторов выступают физические лица, а также коммерческие организации, заинтересованные в увеличении (приросте) денежных средств. Инвестор — физическое или юридическое лицо, приобретающее ценные бумаги от своего имени и за свой счет. Инвесторы в зависимости от своей стратегии делятся на стратегических, институциональных и частных.

Стратегические инвесторы ставят своей целью получение контроля над деятельностью акционерного общества. Степень влияния на деятельность АО зависит от количества акций. По российскому законодательству обладание разным количеством акций предоставляет инвестору разные права. Если инвестор обладает 1 % акций, то он имеет право ознакомиться с информацией в реестре акционеров, обратиться в суд с иском к члену Совета директоров АО. Если инвестор обладает 10 % голосов, то он имеет право созыва внеочередного общего собрания акционеров, ознакомления со списком участников общего собрания акционеров, требования проверки финансово-хозяйственной деятельности общества. Если инвестор имеет 75 % акций +1, то он полностью контролирует АО.

Институциональные инвесторы — это портфельные инвесторы, т. е. они формируют свой портфель ценных бумаг с целью получения дохода. К ним относятся коммерческие банки, инвестиционные компании, инвестиционные фонды, страховые компании, пенсионные фонды.

Частные инвесторы — это индивидуальные инвесторы.

Профессиональные участники рынка ценных бумаг — юридические лица или граждане, зарегистрированные в качестве предпринимателей, которые осуществляют профессиональную деятельность на рынке ценных бумаг. К ним относятся брокеры, дилеры, управляющие, клиринговые организации, депозитарии, регистраторы, организаторы торговли, коммерческие банки.

Фондовые посредники — торговцы, обеспечивающие связь между эмитентами и инвесторами на рынке ценных бумаг. Брокер — посредник, который за определенные комиссионные совершает сделки для клиента.

Дилер — юридическое лицо, которое самостоятельно за свой счет осуществляет операции на рынке ценных бумаг и публично объявляет свои цены. Как правило, дилер имеет и брокерскую лицензию.

Организации, обслуживающие рынок ценных бумаг — организации, выполняющие все остальные функции, кроме купли-продажи. К этим организациям относятся организаторы рынка (фондовые биржи); депозитарии, регистраторы, расчетные центры (расчетные палаты, клиринговые центры); информационные органы, государственные органы регулирования и контроля рынка ценных бумаг.

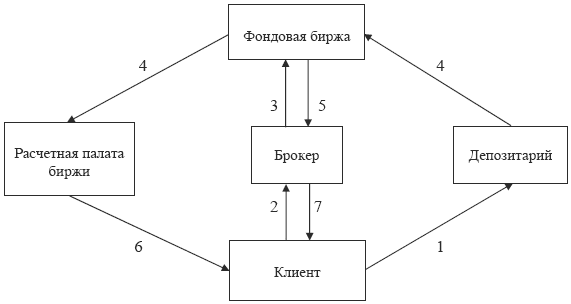

Инфраструктура фондового рынка схематично представлена на рис. 5.

Рис. 5. Инфраструктура фондового рынка

1 — депонирование ценных бумаг; 2 — приказы, поручения; 3 — заявки; 4 — информация; 5 — сделки; 6 — денежные средства; 7 — отчеты

Фондовая биржа — торговая система, обеспечивающая совершение сделок с ценными бумагами. Является организатором торговли на рынке ценных бумаг, который не совмещает эту деятельность с другими видами деятельности, кроме депозитарной и деятельности по определению взаимных обязательств (клиринговой). Фондовая биржа — некоммерческая организация. Торговля осуществляется только между членами фондовой биржи. Все остальные могут совершать операции только через членов биржи. Фондовыми биржами признаются фондовые отделы товарных и валютных бирж. Членами фондовой биржи могут быть любые профессиональные участники рынка ценных бумаг, государственные исполнительные органы, коммерческие банки — юридические лица. Порядок вступления в члены биржи и численность членов устанавливает сама фондовая биржа.

Функции фондовой биржи:

— купля-продажа ценных бумаг;

— выявление равновесной биржевой цены;

— аккумуляция временно свободных денежных средств;

— обеспечение арбитража (механизма разрешения споров);

— обеспечение гласности и открытости биржевых торгов, доступности информации;

— обеспечение гарантий исполнения биржевых сделок;

— контроль качества ценных бумаг;

— посредничество в расчетах;

— разработка этических стандартов, кодекса поведения участников биржевой торговли.

Лидерами среди организаторов фондового рынка являются Московская межбанковская валютная биржа (ММВБ) и Российская торговая система (РТС).

Для торговли на фондовой бирже ценные бумаги должны быть предварительно положены на хранение (задепонированы) в депозитарии — специализированном хранилище, гарантирующем наличие ценных бумаг у продавцов на момент сделки. Все операции оформляются через депозитарий, т. к. ценные бумаги бездокументарны.

Депозитарная деятельность — оказание услуг по хранению сертификатов ценных бумаг или учету и переходу прав на ценные бумаги.

Депозитарий передает сведения регистратору, который хранит все сведения о владельцах. Права собственности на ценные бумаги учитываются в реестрах. Регистраторы (реестродержатели) — это компании, которые ведут эти реестры (регистрируют владельцев). Деятельность по ведению реестра владельцев ценных бумаг — сбор, фиксация, обработка, хранение и предоставление данных, составляющих систему ведения реестра владельцев ценных бумаг. Лица, осуществляющие деятельность по ведению и хранению реестра — это регистраторы или держатели реестра. Ими могут быть только юридические лица. Держателем реестра может быть эмитент или профессиональный участник рынка ценных бумаг по поручению эмитента.

Расчетно-кассовые центры хранят денежные средства. За правильностью расчетов между РКЦ и депозитариями осуществляется контроль со стороны клиринговой комиссии. Клиринговая деятельность — деятельность по определению взаимных обязательств и их зачету по поставкам ценных бумаг и расчетам по ним.

Деятельность по управлению ценными бумагами осуществляется юридическим лицом или индивидуальным предпринимателем от своего имени за вознаграждение в течение определенного срока доверительного управления переданными ему в управление и принадлежащими третьему лицу денежными средствами и ценными бумагами.

Федеральная служба по финансовым рынкам — главный государственный контролирующий орган на рынке ценных бумаг. Выдает лицензии профессиональным участникам рынка ценных бумаг (биржам, брокерам, депозитариям, регистраторам).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

12.2. Участники рынка ценных бумаг

12.2. Участники рынка ценных бумаг Субъекты (участники) рынка ценных бумаг — это физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по ним, т. е. вступают между собой в экономические отношения по поводу ценных

1. История развития рынка ценных бумаг

1. История развития рынка ценных бумаг Рыночная экономика не может существовать без развитого оборота ценных бумаг, а также без самих ценных бумаг – инструмента, с помощью которого он обеспечивается.Рынок ценных бумаг имеет длительную историю развития. Она началась с

2. Развитие рынка ценных бумаг и его нормативного регулирования

2. Развитие рынка ценных бумаг и его нормативного регулирования Развитие рынка ценных бумаг и его нормативного регулирования происходило очень бурно и отличалось недостаточной последовательностью и системностью. В результате в регулирующей базе существуют

3. Развитие рынка ценных бумаг в конце XIX в.

3. Развитие рынка ценных бумаг в конце XIX в. Рынок ценных бумаг в нашей стране существовал в дореволюционный период (до 1917 г.), затем в период НЭПа – в конце 20-х гг., а также и в последующий период, но в урезанном виде. Все эти этапы существенно различаются определенной

5. Развитие рынка ценных бумаг в начале XX в.

5. Развитие рынка ценных бумаг в начале XX в. 10 января 1901 г. были утверждены подробные Правила для Фондового отдела Петербургской биржи, Инструкция котировальной комиссии и Правила о допущении бумаг к котировке в Фондовом отделе Петербургской биржи. По правилам для

41. Классификация видов рынка ценных бумаг

41. Классификация видов рынка ценных бумаг Рынок ценных бумаг – совокупность экономических отношений по поводу выпуска и обращения ценных бумаг между его участниками. Регулирование рынка ценных бумаг закреплено в Законе «О рынке ценных бумаг».Понятие рынка ценных

42. Функции рынка ценных бумаг

42. Функции рынка ценных бумаг Рынок ценных бумаг является частью финансового рынка и в условиях развитой экономики выполняет ряд важнейших макро– и микроэкономических функций. Рынок ценных бумаг исполняет роль регулировщика инвестиционных потоков, обеспечивающего

44. Участники рынка ценных бумаг

44. Участники рынка ценных бумаг Участники рынка ценных бумаг – это физические лица или организации, которые продают или покупают ценные бумаги или обслуживают их оборот и расчеты по ним; это те, кто вступает между собой в определенные экономические отношения по поводу

Тема 66. Характеристика рынка корпоративных ценных бумаг

Тема 66. Характеристика рынка корпоративных ценных бумаг Эмиссионные корпоративные ц.б. выпускаются в виде акций и облигаций. Условно современную историю российского рынка корпоративных ц.б. можно разделить на 3 этапа: 1. На первом этапе (1990–1992 гг.) началось формирование

1.1. Сущность, функции и виды рынка ценных бумаг

1.1. Сущность, функции и виды рынка ценных бумаг Рынок ценных бумаг – это сфера экономических отношений, связанных с выпуском и обращением ценных бумаг. Его цель состоит в аккумулировании финансовых ресурсов и обеспечении возможности их перераспределения путем

Глава 1. Рынок ценных бумаг и его участники

Глава 1. Рынок ценных бумаг и его участники

Тема 23. Правовое регулирование рынка ценных бумаг

Тема 23. Правовое регулирование рынка ценных бумаг 23.1. Понятие и субъекты рынка ценных бумаг В настоящее время отношения связанные с обращением ценных бумаг, урегулированы следующими актами:Федеральный закон «Об акционерных обществах»;Федеральный закон от 22 апреля

23.1. Понятие и субъекты рынка ценных бумаг

23.1. Понятие и субъекты рынка ценных бумаг В настоящее время отношения связанные с обращением ценных бумаг, урегулированы следующими актами:Федеральный закон «Об акционерных обществах»;Федеральный закон от 22 апреля 1996 г. № 39-ФЗ «О рынке ценных бумаг»;Федеральный закон

23.3. Инфраструктура рынка ценных бумаг

23.3. Инфраструктура рынка ценных бумаг Инфраструктура рынка ценных бумаг – сложная система институтов, обеспечивающих бесперебойное функционирование рынка ценных бумаг путем создания необходимых условий деятельности его участников.В инфраструктуру рынка ценных

Тема 23. Правовое регулирование рынка ценных бумаг

Тема 23. Правовое регулирование рынка ценных бумаг I.Тесты. Из предложенных вариантов выберете один правильный ответ.Субъектом, осуществляющим вложение собственных, заемных или привлеченных средств в форме инвестиций в ценные бумаги с целью получения прибыли и иного