18. ПРИМЕНЕНИЕ УПРОЩЕННОЙ СИСТЕМЫ ИНДИВИДУАЛЬНЫМ ПРЕДПРИНИМАТЕЛЕМ

18. ПРИМЕНЕНИЕ УПРОЩЕННОЙ СИСТЕМЫ ИНДИВИДУАЛЬНЫМ ПРЕДПРИНИМАТЕЛЕМ

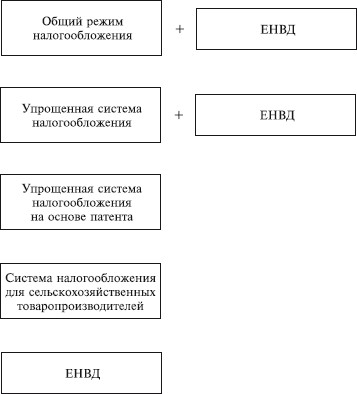

Гражданин, который решил заняться бизнесом, перед тем как зарегистрироваться в качестве индивидуального предпринимателя, должен решить, по какой системе он будет вести учет и платить налоги.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

3. Разновидности упрощенной системы налогообложения

3. Разновидности упрощенной системы налогообложения Чтобы получить право применять упрощенную систему налогообложения, необходимо подать в налоговый орган заявление, в котором нужно выбрать объект налогообложения. В Налоговом кодексе их два: доходы и доходы за вычетом

УСЛОВИЯ ДЛЯ ПРИМЕНЕНИЯ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

УСЛОВИЯ ДЛЯ ПРИМЕНЕНИЯ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ В соответствии с Федеральным законом от 29 декабря 1995 г. № 222-ФЗ «Об упрощенной системе налогообложения, учета и отчетности для субъектов малого предпринимательства» для малых предприятий установлены

1. УСЛОВИЯ ПРИМЕНЕНИЯ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

1. УСЛОВИЯ ПРИМЕНЕНИЯ УПРОЩЕННОЙ СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ Налогоплательщики, применяющие упрощенную систему налогообложения (далее – УСН, «упрощенка»), – проще говоря «упрощенцы» – должны соблюдать следующие условия.1. Доход налогоплательщика по итогам отчетного или

Условия применения упрощенной системы налогообложения

Условия применения упрощенной системы налогообложения Переход на упрощенную систему налогообложения (УСН) или возврат к иным режимам налогообложения осуществляется организациями и индивидуальными предпринимателями добровольно, на основании уведомления, поданного

Сравнение патентной системы с упрощенной системой налогообложения

Сравнение патентной системы с упрощенной системой налогообложения Для принятия решения о переходе на патентную систему налогообложения следует убедиться, что стоимость патента будет меньше, чем сумма налога, уплачиваемого в связи с применением УСН. При этом нужно

Сравнение упрощенной системы с общим режимом налогообложения

Сравнение упрощенной системы с общим режимом налогообложения Кажется, что упрощенная система налогообложения (УСН) выгоднее общего режима налогообложения: несколько налогов заменяется одним налогом с небольшой ставкой. То есть если предприятие малого бизнеса или

6.2. Переход на применение упрощенной системы налогообложения

6.2. Переход на применение упрощенной системы налогообложения В соответствии с п. 1 ст. 346.11 НК РФ упрощенная система налогообложения применяется организациями и индивидуальными предпринимателями наряду с иными режимами налогообложения, предусмотренными

6.3.3. Применение организацией упрощенной системы налогообложения одновременно с системой налогообложения в виде ЕНВД

6.3.3. Применение организацией упрощенной системы налогообложения одновременно с системой налогообложения в виде ЕНВД Согласно п. 8 ст. 346.18 НК РФ налогоплательщики, переведенные по отдельным видам деятельности на уплату ЕНВД, ведут раздельный учет доходов и расходов по

2.1.4. Взносы в Пенсионный фонд РФ с доходов, полученных индивидуальным предпринимателем в связи с осуществлением предпринимательской деятельности

2.1.4. Взносы в Пенсионный фонд РФ с доходов, полученных индивидуальным предпринимателем в связи с осуществлением предпринимательской деятельности Согласно статье 28 Федерального закона от 15 декабря 2001 г. N 167-ФЗ «Об обязательном пенсионном страховании в РФ»

2.2.1. Сущность упрощенной системы налогообложения

2.2.1. Сущность упрощенной системы налогообложения Предусмотренная главой 26.2 НК РФ упрощенная система налогообложения (далее – УСН) является специальным налоговым режимом, применяемым налогоплательщиками на добровольной основе.При применении УСН налогоплательщики

1.1. Принципы упрощенной системы налогообложения

1.1. Принципы упрощенной системы налогообложения Принцип введения в действие упрощенной системы налогообложения заключался в поддержке и стимулировании малого бизнеса путем уменьшения затрат на бухгалтерский учет, упрощения процедуры отчетности в налоговые органы и у

3.1. Порядок начала применения упрощенной системы налогообложения

3.1. Порядок начала применения упрощенной системы налогообложения Организации и индивидуальные предприниматели, изъявившие желание перейти на упрощенную систему налогообложения, подают в период с 1 октября по 30 ноября года, предшествующего году, начиная с которого

Глава 6. Увольнение в связи с ликвидацией предприятия (организации, учреждения), прекращением деятельности индивидуальным предпринимателем

Глава 6. Увольнение в связи с ликвидацией предприятия (организации, учреждения), прекращением деятельности индивидуальным предпринимателем В рамках этой и ряда последующих глав мы рассмотрим порядок увольнения по основаниям, предусмотренным ч. 1 ст. 81 ТК РФ. Особое место

6.6. Продажа своей доли индивидуальным предпринимателем

6.6. Продажа своей доли индивидуальным предпринимателем На практике сплошь и рядом встречается ситуация, когда учредитель общества является еще и индивидуальным предпринимателем. При продаже им своей доли в уставном капитале фирмы по цене, превышающей номинал, возникает

6.3. Применение упрощённой системы налогообложения. Достоинства и недостатки

6.3. Применение упрощённой системы налогообложения. Достоинства и недостатки 6.3.1. Какие платят налоги при «упрощенке» В соответствии с налоговым кодексом упрощенная система налогообложения является специальным налоговым режимом, применяемым на добровольной основе. И

5.6. Продажа своей доли индивидуальным предпринимателем

5.6. Продажа своей доли индивидуальным предпринимателем На практике встречается ситуация, когда учредитель общества является одновременно и индивидуальным предпринимателем. При продаже им своей доли в уставном капитале общества по цене, превышающей номинал, возникает