МСФО в страховых организациях: объективная оценка финансового положения организации, или ловушка для инвесторов

А. Михайлова

студентка (научный руководитель д.э.н., профессор О.В. Рожнова, к.э.н., доцент И.В. Сафонова), Финуниверситет

Основная цель внедрения стандартов МСФО при составлении отчетности – совершенствование системы бухгалтерского учета в соответствии с потребностями рыночной экономики, а также привлечение иностранных инвестиций в экономику путем публикации более объективных финансовых показателей.

В настоящее время повсеместно наблюдается достаточно активный процесс внедрения стандартов МСФО при формировании финансовой и управленческой отчетности в организациях, и страховщики не являются исключением.

Начиная с 2013 г. страховые организации в форме открытых акционерных обществ в обязательном порядке составляют отчетность по международным стандартам.[17] Крупнейшие компании рынка начали формировать отчетность по стандартам МСФО гораздо раньше. После выхода соответствующего закона, ЦБ РФ особенно тщательно изучает консолидированную отчетность топ-10 российских страховщиков. Анализ показателя чистой прибыли за 2013 г. (одного из ключевых индикаторов эффективной деятельности организации) крупнейших компаний российского страхового рынка показал достаточно любопытные результаты. В частности, у большинства страховщиков чистая прибыль по стандартам МСФО в несколько, а то и в десятки раз превышала аналогичный показатель по стандартам РСБУ (см. табл. 1).

Одна из существенных причин таких результатов – различие в подходах оценки и отражения в отчетности объема страховых резервов.

Страховые резервы представляют наибольший интерес для справедливой оценки финансового положения страховщика по стандартам МСФО. Формирование резервов по национальным стандартам бухгалтерского учета регламентировано соответствующими нормативными актами и осуществляется исходя из текущей расчетной оценки всех потоков денежных средств по договору и соответствующих затрат по обслуживанию данного договора. [18]

Таблица 1

Сравнительный анализ показателя чистой прибыли за 2013 г. по стандартам МСФО и РСБУ по крупнейшим страховщикам российского рынка страхования

При подготовке бухгалтерской отчетности в соответствии с международными стандартами, страховщик должен провести тестирование адекватности своих обязательств (резервов) на основании текущих оценок будущих денежных потоков[19]. Если тестирование покажет, что текущий размер обязательств компании неадекватен в свете оценки будущих денежных потоков, то дефицит должен быть признан в отчете о прибылях и убытках.[20]

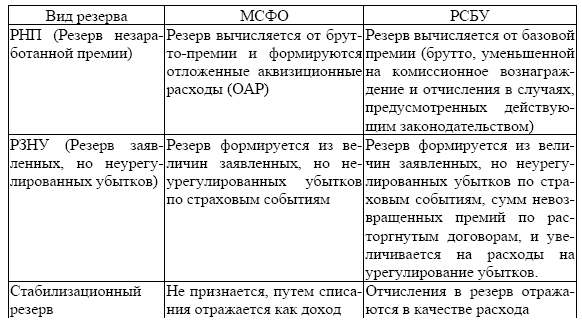

Ниже представлен сравнительный анализ принципов принятия к учету и отражению в финансовой отчетности основных страховых резервов организаций, занимающихся страхованием иным, чем страхование жизни (см. табл. 2).

ОАР для каждого договора страхования вычисляются по формуле: Ш:

ОАР = РНП ? АР/Страховая Премия,

где Аквизиционные расходы (АР) – это все расходы, варьирующиеся или первоначально связанные с приобретением новых страховых контрактов, а в случаях, не связанных со страхованием жизни, – также с возобновлением существующих страховых контрактов.

Таблица 2

Основные отличия РСБУ и МСФО по отражению в отчетности страховых резервов

Как видно из табл. 2, согласно принципам национальных стандартов бухгалтерского учета, размер отчислений в страховые резервы значительно превышает аналогичный показатель по МСФО, что влияет на размер чистой прибыли. Но здесь наблюдается явное противоречие. С одной стороны, страховые резервы (технические резервы), формируемые в соответствии с РСБУ в полном объеме признаются в налоговом учете и уменьшают налогооблагаемую прибыль, что выгодно любой компании. С другой стороны, подготовка отчетности по стандартам МСФО требует использования руководством профессиональных суждений, допущений и расчетных оценок, которые периодически пересматриваются исходя из опыта прошлых лет. Это позволяет наиболее адекватно оценить финансовое состояние организации [2].

Тем не менее, ЦБ РФ уже озвучил свою позицию и планирует в ближайшее время полностью перевести страховые организации на ведение учета исключительно по стандартам МСФО [3], что следует расценивать как шаг вперед в деле внедрения МСФО в России.

Литература

1. Савельева О.В. Проблемы отражения информации о страховых резервах в бухгалтерской отчетности страховщиков по МСФО // Управление экономическими системами, 2013.– N 4.

2. Черных М.Н., Аземша Е.А. Проблемы трансформации страховщиками страховых операций при подготовке консолидированной финансовой отчетности в соответствии с МСФО» // Аудиторские ведомости.– 2014.– N 6.

3. Информационный портал «Страхование сегодня», www.insur-info.ru

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК