Глава 9 ПРИМЕРЫ МЕХАНИЧЕСКОГО ВХОДА В ТОРГИ

Глава 9 ПРИМЕРЫ МЕХАНИЧЕСКОГО ВХОДА В ТОРГИ

Ну что ж, давайте поговорим о технологии входа в торги. Вообще-то этот элемент трейдинга — самый ответственный. От того, как и когда мы открыли позицию, зависит и успех торговой сессии вообще, и величина стоп-лосса, и нервы трейдера, в конце концов!

В этой главе я хочу рассказать о методе входа, который я называю механическим потому, что торговлю инициирует не трейдер маркет-ордером, а сам рынок. Задача трейдера сводится к поиску рынка, находящегося во флэте, и расстановке GTC-ордеров в обе стороны. Рынок сам выберет, когда и какой ордер запустить (рис. 14). Стоп-лоссы ставим на противоположной стороне канала консолидации или, если канал для нас слишком широк, на расстоянии, приемлемом для трейдера (читай — депозита). Лучший индикатор для определения подходящего рынка и точек размещения ордеров, на мой взгляд, полосы Боллинджера (Bollinger Bands). Если канал консолидации имеет хоть небольшой наклон, полосы расходятся, а если после движения рынок успокаивается, полосы сходятся. Идеальным случаем для входа будет ситуация, когда полосы параллельны (рис. 13).

Впрочем, если вы прокрутите график с этим индикатором назад, в историю, то без труда распознаете все участки, пригодные для входов. Внимательно и не спеша рассмотрите несколько валют, потратьте на это целый день, если понадобится, и вы научитесь определять такие каналы на глаз. Здесь есть один нюанс — на этом рисунке вырезка из М15. Но такие спокойные участки бывают все-таки нечасто — даже во флэте рынок немножко штормит. В этом случае перейдите на соседний старший таймфрейм; главное здесь не период графика, а именно параллельность полос.

Кроме того, при таком способе входа и при небольшом депозите следует сдвигать стоп на цену открытия сразу, как только позволит рынок. Очень часто случаются ложные пробои флэтового канала, что показано на рис. 15.

На приведенном рисунке видно, что вообще-то произошло два ложных пробоя: после первого флэта «выброс» вверх и после второго такой же «выброс» вверх. Но это нас мало волнует: на самом деле для нас произошел только один ложный пробой — после первого мы встали в безубыток, так что последствия этого пробоя не грозят нашему депозиту. Со вторым (если мы уже поставили на добавление вверх) придется смириться, прочитав главу об убытках, но вознаграждение следует незамедлительно — посмотрите на рисунок.

Я повторю то, что уже говорил: на этом рынке мы никогда и ни при каких обстоятельствах не можем что-то утверждать. Мы можем только предполагать. Ну в самом деле: мы строим линии сопротивления и поддержки, настраиваем кучу индикаторов, анализируем свечи, занимаемся еще черт знает чем... А в это время злой бен Ладен «...ползет на берег, точит свой кинжал», Гринспен строит свои козни... Для того чтобы точно утверждать, что рынок пойдет туда-то, нам придется позвонить Главному террористу и справиться о его планах, позвонить Бушу и справиться о его здоровье, позвонить Трише... позвонить Гринспену... Господи, да так весь день на телефоне просидишь! А спекулировать когда?!

А если всех не обзвонишь, откроешься по своему анализу, придут на рынок янки и слопают твой депозит.

Господи, как страшно жить!

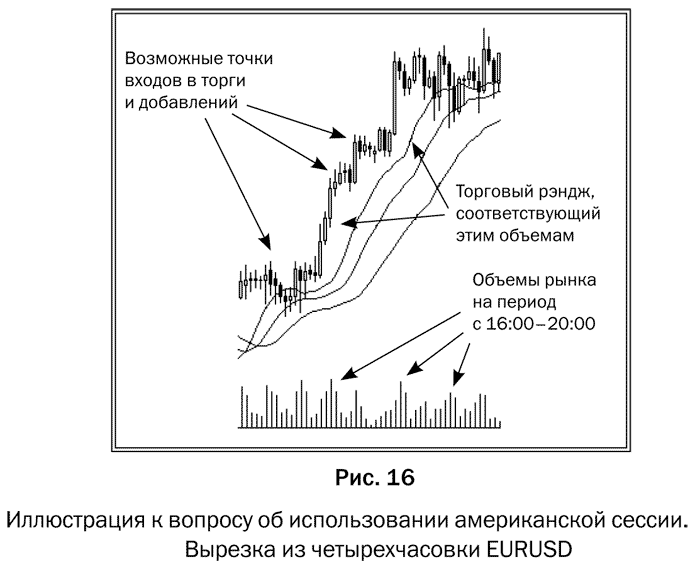

Но мы тоже не лыком шиты: у нас есть программки с теханализом, и мы теперь открыли секрет американцев! Давайте посмотрим на четырехчасовой график, обратив особое внимание на индикатор объема (рис. 16)!

Когда на рынок приходят самые большие деньги? Именно с началом американской торговой сессии — на графике это соответствует 16:00 мск. И когда рисуются самые длинные свечки? В это же время! Вот он, страшный секрет американского рынка! Именно американцы вливают в рынок самые большие деньги! Именно их деньги способны сдвинуть рынок!

Они развернут рынок куда захотят, в любую минуту! У нас нет таких денег... Нам с ними не справиться... Это как с паровозом бодаться... Нет, нам с ними не по пути...

Ой ли?

Нам с ними действительно не справиться, да нам и не надо! Но нам с ними именно по пути! Мы просто обязаны идти вместе с ними — иначе смерть депозиту! И нам надо всего лишь научиться эксплуатировать этого страшного эксплуататора. Помните, в «Кавказской пленнице»? «Тот, кто нам мешает, тот нам и поможет».

Идея проста и заключается в том, что мы должны сесть в ту же лодку, на которой собирается плыть этот американский Мальчиш-Плохиш — и пусть плывет куда хочет! Куда он, туда и мы! Он тянет вверх — и мы туда, он вниз — а где ж нам еще быть?!

А реализовать это очень просто: отложенный ордер.

Вот конкретная и простая, но краткая инструкция:

В 15:50-16:00 (приблизительно, конечно) мы начинаем анализ. Если рынок находится в консолидации, ставим отложенные ордера в обе стороны на прорыв канала консолидации (см. рис. 14).

Стопы на противоположной стороне канала.

End.

Все то же самое, что сказано и в начале главы, только с уточнением времени!

Если рынок активен — меняем валюту. Столько раз, сколько потребуется, чтобы найти спокойный рынок. После того как нашли, выполняем пункты 1, 2, 3.

Все! Мы в лодке американского рынка. Теперь, куда бы он ни направился (посмотрите, как реагируют свечи на приход больших денег!), ему от нас не сбежать! Мы эксплуатируем ЕГО триллионы для получения СВОЕЙ ПРИБЫЛИ.

И кстати: момент, когда начнется хорошее движение, зачастую можно предсказать, посмотрев на расписание выхода важных новостей. Именно перед выходом подобных новостей рынок частенько и замирает в ожидании. И едва они выйдут, начинается бешеная скачка. Она-то и откроет нашу позицию! В каком бы направлении эта скачка ни началась! Если на день нашей торговли запланирован выход новостей по Америке, то надо установить ордера перед самым выходом новостей — ну, минут за 5-10.

Смотрите, что получается:

• мы заставили эти бешеные деньги запустить нашу торговлю — это мы эксплуатируем их, а не они нас;

• мы находимся на стороне очень больших денег, то есть на правильной стороне рынка — мы идем в ногу с ним;

• и нам не пришлось гадать «любит-не-любит» (в смысле «вверх или вниз?»).

И теперь наша задача заключается только в одном: как только позволит рынок, сдвинуть стоп на цену открытия — можно даже трейлингом в 15 пунктов, но чтобы трейлинг в дальнейшем не испортил нам торговлю, а вместе с ней и праздника души, его после получения уровня без-убытка желательно сразу же удалить (см. правила) и перейти на «ручное управление». Иначе малейший рыночный шум захлопнет нашу торговлю преждевременно, и там, где мы могли бы взять 300 пунктов, придется ограничиться 30... В крайнем случае — изменить значение трейлинга на 5060 пунктов.

Продолжая управлять этой торговой сессией, мы сдвигаем стоп-лосс согласно правилам (по встречным фракталам) и, если рынок позволяет, агрессивно добавляемся, сохраняя принцип безубыточности.

Мы здесь поговорили об Америке, но должен сказать, что никакой Америки я не открыл. Идея этой технологии входов в рынок принадлежит незабвенному Биллу Вильямсу — у него вы можете прочитать подробности. Я только немного подкорректировал ее, исходя из личного опыта, под Форекс — в том, что касается наиболее безопасного времени размещения ордеров. На столь коротком отрезке времени вероятность того, что торги запустит шумовое «дерганье» цены, минимальна. Но она есть. Просто защищаемся стопами и, если получаем убыток, читаем главу, посвященную убыткам.

И вот еще один аргумент в пользу входа в торги с помощью GTC: представьте, что для открытия позиции вы ждете выхода важных новостей (а еще неизвестно, в какую сторону двинут рынок эти новости), и едва их публикуют, начинается настолько стремительное движение рынка, что ни у одного брокера вы не можете открыться с маркета! Раз за разом вы отдаете команду «Купить!.. Купить!..» и раз за разом получаете ответ: «Цена изменилась!.. Цена изменилась!..» Иногда в течение одной минуты рынок проскакивает сотню пунктов, и вы не можете войти в торги, пока эта скачка не приостановится. А тогда уже и поздно, нам уже и не надо... И не очень, дескать, хотелось...

GTC же откроет вашу торговлю и позволит не только взять большую часть этого движения, но еще остаться в торгах в безубытке на следующие скачки и продолжать агрессивную торговлю в тренде так долго, как долго будет существовать этот тренд.

Вот такие резоны.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Агрессивный вход в торги

Агрессивный вход в торги Эта метода изобретена не мной, я ее не применяю, но коль скоро она используется в практическом трейдинге, то я считаю своим долгом познакомить с ней и читателей. Ее автор — один мой приятель, который, будучи человеком в общем-то здравомыслящим и

Глава 9. Примеры использования системы для решения конкретных задач

Глава 9. Примеры использования системы для решения конкретных задач Итак, мы ввели начальную информацию в систему, ввели начальные остатки. Теперь можно переходить к регистрации текущих операций. Способы, которыми это можно сделать, мы так же рассмотрели в предыдущих

Определение эффективности входа

Определение эффективности входа Несколько простых параметров помогут нам оценить правильность входа (рис. 4.2). Соотношение FM/UFM дает нам соотношение потенциальная доходность/риск. FM – величина максимального благоприятного движения цены, UFM – величина максимального

4.2.7 Свобода входа на рынок

4.2.7 Свобода входа на рынок Назрело упрощение процедуры по организации бизнеса. В настоящий момент для этого требуются резолюции 20–30 автономных и дислоцированных в разных местах инстанций и от 50 до 90 разрешительных документов[27]. Нужна технология, базирующаяся на

Глава 6. Поучительные примеры активности общественников: как снова не наступить на грабли

Глава 6. Поучительные примеры активности общественников: как снова не наступить на грабли В момент активности общественников от них исходят благие намерения, приятные слова. От некоторых исходят и праведные дела. Это так. Ведь без общественников не было бы нашего народа,

Глава 12 Дополнительные примеры улучшений – от истоков проблем к результатам на выходе

Глава 12 Дополнительные примеры улучшений – от истоков проблем к результатам на выходе Потому что во многой мудрости многая печаль; и тот, кто умножает знание, умножает скорбь. Екк. 1:18 Цель этой главы. Рассмотренные нами примеры улучшений на выходе системы невероятно

ГЛАВА 30. Наша жизнь выставлена на торги

ГЛАВА 30. Наша жизнь выставлена на торги Эмбарго возвестило эру новых отношений в мире нефти. Как война была явлением слишком важным, чтобы отдавать ее на откуп генералам, так и решение нефтяных проблем, которые приобрели теперь такое колоссальное значение, не следовало

Глава 25 Можете привести примеры нелепых, на ваш взгляд, установок, правил или инструкций?

Глава 25 Можете привести примеры нелепых, на ваш взгляд, установок, правил или инструкций? Для меня это очень важный вопрос, поскольку, если члены команды считают что-то нелепым, я должна об этом знать и подумать над тем, что следует изменить.ПУСТОЙ (АККУРАТНЫЙ) РАБОЧИЙ

2.3.1.1. Закрытые торги

2.3.1.1. Закрытые торги Существует множество форм проведения торгов (см. Главы 4–6).Все рассмотренные в исследовании организации (как европейские, так и американские) обычно присуждают контракты на основе закрытых торгов с бумажными (не электронными) заявками[15]. Это

2.3.1.2. Комбинаторные торги

2.3.1.2. Комбинаторные торги Данная процедура торгов используется лишь небольшим количеством исследованных организаций для разных категорий продуктов. Так, Управление по закупкам Кипра (Procurement Directorate of Cyprus) использует комбинаторные торги (combinatorial tendering) с возможностью

5.3. Конкурентные торги и переговоры

5.3. Конкурентные торги и переговоры Мы продолжаем утверждать, что выбор структуры платежей по контракту должен быть связан с выбором механизма присуждения контракта, точнее, с выбором между процедурой конкурентных торгов и переговорами с выбранным поставщиком.

6. Информация и конкурентные торги

6. Информация и конкурентные торги Джан Луиджи Альбано, Никола Димитри, Риккардо Пачини, Джанкарло

8.3.1. Закрытые условные торги

8.3.1. Закрытые условные торги Самым легким способом снижения рисков участников торгов (получения слишком большого количества контрактов по «неправильной» цене) в случае закупки различающихся лотов является проведение закрытых торгов, схожих с процедурой торгов

8.3.2.1. Дискриминационные долевые торги

8.3.2.1. Дискриминационные долевые торги Для иллюстрации принципа работы дискриминационных долевых торгов предположим, что покупатель желает приобрести в рамках одних торгов пять одинаковых контрактов/долей/лотов для обеспечения электроснабжения. Существует три

11.4.4. Конкурентные торги с премией

11.4.4. Конкурентные торги с премией Как инструмент поощрения входа и агрессивного поведения участников премия в некотором отношении аналогична тендерным кредитам[294]. В однолотовых конкурентных торгах, например, премирование может состоять в предоставлении

Уровень 1: точка входа

Уровень 1: точка входа На первом уровне мелкие блоги и локальные сайты, освещающие события, происходящие по соседству или в какой-то конкретной сфере, являются самыми простыми узлами для зацепки. Поскольку они обычно затрагивают темы, предназначенные для узкого круга