3. Другие выплаты работникам

3. Другие выплаты работникам

3.1. Выдача специальной и форменной одежды

На работах с вредными и (или) опасными условиями труда, а также на работах, выполняемых в особых температурных условиях или связанных с загрязнением, работникам бесплатно выдаются сертифицированные специальная одежда, специальная обувь и другие средства индивидуальной защиты, а также смывающие и (или) обезвреживающие средства.

В состав специальной одежды входят:

– специальная одежда;

– специальная обувь и предохранительные приспособления (комбинезоны, костюмы, куртки, брюки, халаты, полушубки, тулупы, различная обувь, рукавицы, очки, шлемы, противогазы, респираторы, другие виды специальной одежды).

Приобретение, хранение, стирка, чистка, ремонт, дезинфекция и обезвреживание средств индивидуальной защиты работников осуществляются за счет средств работодателя, который обязан обеспечивать хранение, стирку, сушку, дезинфекцию, дегазацию, дезактивацию и ремонт выданных работникам по установленным нормам специальной одежды, специальной обуви и других средств индивидуальной защиты.

Постановлением Минтруда России от 18.12.1998 № 51 утверждены Правила обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты. Что же касается норм их выдачи, то они установлены постановлением Минтруда России от 30.12.1997 № 69.

Смывающие и обезвреживающие средства выдаются в соответствии с нормами, утвержденными постановлением Минтруда России от 04.07.2003 № 45.

В соответствии со ст. 221 ТК РФ работодатель имеет право с учетом мнения выборного органа первичной профсоюзной организации или иного представительного органа работников и своего финансово-экономического положения устанавливать свои нормы бесплатной выдачи работникам специальной одежды, специальной обуви и других средств индивидуальной защиты, улучшающие по сравнению с типовыми нормами защиту работников от имеющихся на рабочих местах вредных и (или) опасных факторов, а также особых температурных условий или загрязнения.

Как разъясняет письмо МНС России от 12.04.2004 № 02-5-10/23 на основании п. 6 постановления Минтруда России от 18.12.1998 № 51, если средства индивидуальной защиты не указаны в типовых отраслевых нормах, они могут быть выданы работодателем работникам на основании аттестации рабочих мест в зависимости от характера выполняемых работ со сроком носки – до износа или как дежурные и могут включаться в коллективные договора и соглашения.

Стоимость специальной одежды в полном объеме включается в расходы. Специальная одежда и другие средства индивидуальной и коллективной защиты, предусмотренные законодательством Российской Федерации, могут быть отнесены в налоговом учете в состав материальных расходов налогоплательщика (подпункт 3 п. 1 ст. 254 НК РФ) или зачислены в состав амортизируемого имущества.

Наиболее рациональным представляется включение расходов на средства индивидуальной и коллективной защиты в состав материальных расходов в полной сумме по мере их ввода в эксплуатацию. Затраты на приобретение специальной одежды, специальной обуви и защитных приспособлений учитываются в составе материальных расходов только в случае, если обязательное применение специальной одежды, специальной обуви и защитных приспособлений работниками конкретной профессии предусмотрено законодательством Российской Федерации.

Стоимость специальной одежды не подлежит обложению единым социальным налогом, пенсионными взносами, налогом на доходы физических лиц, взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (см., например, письмо Минфина России от 18.04.2006 № 03-05-01-04/91).

К счету 10 могут быть открыты следующие субсчета:

10-10 «Специальная оснастка и специальная одежда на складе»;

10-11 «Специальная оснастка и специальная одежда в эксплуатации» и др.

Субсчет 10-10 предназначен для учета поступления, наличия и движения специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, находящихся на складах организации или в иных местах хранения.

На субсчете 10-11 учитываются поступление и наличие специального инструмента, специальных приспособлений, специального оборудования и специальной одежды в эксплуатацию (при производстве продукции, выполнении работ, оказании услуг, для управленческих нужд организации). По кредиту субсчета 10-11 отражается погашение (перенос) стоимости специального инструмента, специальных приспособлений, специального оборудования и специальной одежды на себестоимость продукции (работ, услуг) в корреспонденции с дебетом счетов учета затрат, а списание остаточной стоимости объектов при их досрочном выбытии – в корреспонденции с дебетом счета учета прочих доходов и расходов.

Бухгалтерский учет специальной одежды и других средств защиты в составе материальных расходов регламентируется Методическими указаниями по бухгалтерскому учету специального инструмента, специальных приспособлений, специального оборудования и специальной одежды, утвержденными приказом Минфина России от 26.12.2002 № 135н.

Специальная одежда, находящаяся в собственности организации, а также в хозяйственном ведении или оперативном управлении, принимается к бухгалтерскому учету по фактической себестоимости, то есть в сумме фактических затрат на приобретение или изготовление, исчисленной в порядке, предусмотренном для учета материально-производственных запасов, который изложен в приказе Минфина России от 28.12.2001 № 119н.

Специальная одежда, не принадлежащая организации, но находящаяся в ее пользовании или распоряжении, учитывается на забалансовых счетах в оценке, предусмотренной в договоре, или в оценке, согласованной с ее собственником.

Аналогичные ценности, находящиеся в собственности организации, а также в хозяйственном ведении или оперативном управлении, учитываются до передачи в производство (или эксплуатацию) в составе оборотных активов организации по счету 10, субсчет «Специальная оснастка и специальная одежда на складе».

В случае изготовления специальной одежды непосредственно организацией (собственными силами) затраты по ее изготовлению предварительно группируются на соответствующих счетах учета затрат на производство (20, 23 и т.д.).

Окончание работ по изготовлению специальной одежды должно подтверждаться актом выполненных работ по изготовлению специальной оснастки и специальной одежды по форме, устанавливаемой организацией.

Передача изготовленной в организации специальной одежды подразделениями – изготовителями (цехами) на склады организации (иные места хранения) оформляется соответствующими первичными учетными документами. Для этой цели организациям рекомендуется использовать требование-накладную и (или) накладную, типовые межотраслевые формы № М-11 и М-15 которых утверждены постановлением Госкомстата России от 30.10.1997 № 71а.

Требование-накладная (накладная), как правило, выписывается в трех экземплярах. Первый экземпляр направляется в бухгалтерию для оприходования изготовленной специальной одежды и списания затрат по соответствующему заказу, второй экземпляр передается вместе с изготовленными объектами на склад организации (иные места хранения), а третий остается в подразделении-изготовителе.

Исходя из конкретных условий деятельности организации помимо форм первичных учетных документов, содержащихся в альбомах унифицированных форм первичной учетной документации, могут применяться разработанные организацией формы первичных учетных документов по движению специальной одежды. При этом эти формы должны содержать обязательные реквизиты, предусмотренные Федеральным законом от 21.11.1996 № 129-ФЗ «О бухгалтерском учете».

Приемка и оприходование поступающей специальной одежды складами организации, как правило, оформляются приходными ордерами по форме № М-4, утвержденной постановлением Госкомстата России от 30.10.1997 № 71а.

В бухгалтерском учете передача (сдача) специальной одежды, изготовленной силами организации, на склады организации (иные места хранения) отражается по дебету счета 10, субсчет «Специальная оснастка и специальная одежда на складе», и кредиту счетов учета затрат на производство (счета 20, 23 и т.д.) в сумме фактически произведенных затрат по ее изготовлению (фактической себестоимости).

Фактическая стоимость специальной одежды, изготовленной самой организацией, определяется в порядке, установленном для исчисления себестоимости соответствующих видов продукции.

Отпуск специальной одежды в производство (эксплуатацию) со складов организаций (иных мест хранения) производится на основании первичных учетных документов, в качестве которых могут использоваться формы № М-11 или М-15, а также лимитно-заборные карты, изготовленные согласно межотраслевой форме № М-8, которая утверждена постановлением Госкомстата России от 30.10.1997 № 71а.

Передача специальной одежды в производство (эксплуатацию) отражается в бухгалтерском учете по дебету счета 10, субсчет «Специальная оснастка и специальная одежда в эксплуатации», в корреспонденции со счетами учета материально-производственных запасов (кредит счета 10, соответствующие субсчета) в сумме фактических затрат, связанных с приобретением и (или) изготовлением специальной одежды (по фактической стоимости).

Выданные материальные ценности учитываются на складе организации в специальных карточках, открываемых на каждое подразделение, в которых отражаются выдача и возврат специальной одежды и ветоши.

Специальная одежда выдается работникам в порядке, установленном коллективным договором на основе типовых отраслевых норм бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты, а также правил обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты, утвержденных в установленном порядке.

Выдача работникам и возврат ими специальной одежды должны отражаться в личных карточках работников.

В документах, оформляющих отпуск специальной одежды работникам, наряду с другими реквизитами должно отражаться основание выдачи, а в личной карточке – срок носки, процент годности на момент выдачи.

Специальная одежда, выданная работникам, является собственностью организации и подлежит возврату:

– при увольнении работника;

– при переводе работника в той же организации на другую работу, для которой выданные им специальная одежда, специальная обувь и предохранительные приспособления не предусмотрены нормами;

– по окончании сроков носки взамен получаемой новой.

Для снижения трудоемкости учетных работ допускается единовременное списание стоимости специальной одежды, срок эксплуатации которой согласно нормам выдачи не превышает 12 месяцев, в дебет соответствующих счетов учета затрат на производство в момент ее передачи (отпуска) сотрудникам организации.

Аналитический учет специальной одежды, находящейся в производстве (эксплуатации), ведется бухгалтерской службой по наименованиям (номенклатурным номерам), количеству и фактической себестоимости с указанием даты поступления в производство (эксплуатацию) (месяц, год), мест эксплуатации (по подразделениям) и материально ответственных лиц.

Стоимость специальной одежды со сроками полезного использования более года погашается линейным способом исходя из сроков полезного использования специальной одежды, предусмотренных типовыми отраслевыми нормами бесплатной выдачи специальной одежды, специальной обуви и других средств индивидуальной защиты, а также Правилами обеспечения работников специальной одеждой, специальной обувью и другими средствами индивидуальной защиты.

Начисление погашения стоимости специальной одежды в бухгалтерском учете отражается по дебету счетов учета затрат на производство и кредиту счета 10, субсчет «Специальная оснастка и специальная одежда в эксплуатации».

Расходы организации по ремонту и обслуживанию специальной оснастки и специальной одежды включаются в расходы по обычным видам деятельности.

В бухгалтерском учете стоимость объекта специальной одежды, который выбывает или не используется для производства продукции, выполнения работ и оказания услуг либо для управленческих нужд организации, подлежит списанию.

С 2006 года в налоговом учете разрешено относить к расходам на оплату труда не только расходы на форменную одежду, предусмотренную законодательством Российской Федерации, но и расходы на выдаваемые по решению руководства форменные одежду и обувь, которые свидетельствуют о принадлежности работников к данной организации (п. 5 ст. 255 НК РФ, письмо Минфина России от 09.10.2006 № 03-03-04/4/156).

Стоимость форменной одежды не является доходом работников и не подлежит обложению налогом на доходы физических лиц (письмо Минфина России от 07.06.2006 № 03-03-04/1/502).

Передача работникам специальной и форменной одежды в соответствии с подпунктом 2 п. 1 ст. 146 НК РФ рассматривается как операция по передаче на территории Российской Федерации товаров (выполнение работ, оказание услуг) для собственных нужд, расходы на которые принимаются к вычету (в том числе через амортизационные отчисления) при исчислении налога на прибыль. В связи с этим выдача работникам вышеназванных ценностей не признается объектом обложения НДС (письмо Минфина России от 18.10.2004 № 03-04-11/170).

3.2. Профилактическое питание работников вредных производств

В соответствии со ст. 222 ТК РФ постановлением Правительства РФ от 29.11.2002 № 849 установлен порядок обеспечения профилактическим питанием работников вредных производств.

Бесплатная выдача молока или других равноценных пищевых продуктов осуществляется в соответствии с Перечнем вредных производственных факторов, при воздействии которых в профилактических целях рекомендуется употребление молока или других равноценных пищевых продуктов, утвержденным приказом Минздрава России от 28.03.2003 № 126 и постановлением Минтруда России от 31.03.2003 № 13.

Бесплатная выдача лечебно-профилактического питания осуществляется в соответствии с перечнем производств, профессий и должностей, работа в которых дает право на бесплатное получение лечебно-профилактического питания в связи с особо вредными условиями труда, рационами лечебно-профилактического питания, правилами бесплатной выдачи лечебно-профилактического питания и нормами бесплатной выдачи витаминных препаратов, утвержденными постановлением Минтруда России от 31.03.2003 № 14.

Вместо молока работникам могут выдаваться:

– кисломолочные продукты (кефир разных сортов, кефир-био, простокваша, ацидофилин, ряженка с низким содержанием жира (до 3,5 %), йогурты разных сортов с содержанием жира до 2,5 %, в том числе йогурты с натуральными плодово-ягодными добавками – 500 г;

– творог – 100 г;

– творожная масса, сырки творожные, десерты творожные – 150 г;

– сыр 24 % жирности – 60 г;

– молоко сухое цельное – 55 г;

– молоко сгущенное стерилизованное без сахара – 200 г;

– мясо говядина II категории (сырое) – 70 г;

– рыба нежирных сортов (сырая) – 90 г;

– яйцо куриное – 2 шт.;

– лечебно-профилактические напитки типа «VITA», витаминные препараты типа «Веторон», ундевит, глутамевит, аэровит, гексавит, гептавит, квадевит и бифидосодержащие кисломолочные продукты.

Замена молока вышеуказанными равноценными пищевыми продуктами допускается в случае, если по тем или иным причинам невозможна выдача работникам молока, с согласия работников с учетом мнения выборного профсоюзного органа или иного уполномоченного работниками данной организации органа.

Замена молока на лечебно-профилактические напитки, витаминные препараты и бифидосодержащие кисломолочные продукты допускается только при положительном заключении Минздравсоцразвития России на их применение.

Работникам, контактирующим с неорганическими соединениями свинца, дополнительно к молоку выдается 2 г пектина в виде обогащенных им консервированных растительных пищевых продуктов, напитков, желе, джемов, мармеладов, фруктовых и плодоовощных соков и консервов (фактическое содержание пектина указывается изготовителем). Допускается замена этих продуктов натуральными фруктовыми соками с мякотью в количестве 250—300 г.

При постоянном контакте с неорганическими соединениями свинца рекомендуется употреблять вместо молока кисломолочные продукты.

Выдача обогащенных пектином пищевых консервированных растительных продуктов, напитков, желе, джемов, мармеладов, фруктовых и плодоовощных соков и консервов, а также натуральных фруктовых соков с мякотью должна быть организована перед началом работы, а кисломолочных продуктов – в течение рабочего дня.

Работникам, занятым производством или переработкой антибиотиков, вместо свежего молока должны выдаваться кисломолочные продукты, обогащенные пробиотиками (бифидобактерии, молочнокислые бактерии), или приготовленный на основе цельного молока колибактерин.

Работникам, занятым на работах с применением радиоактивных веществ в открытом виде, используемых по первому и второму классам работ, выдаются молоко или другие равноценные пищевые продукты.

Замена молока сметаной или сливочным маслом не допускается.

Если аттестация рабочих мест по условиям труда, проведенная в соответствии с Положением о порядке проведения аттестации рабочих мест по условиям труда, утвержденным постановлением Минтруда России от 14.03.1997 № 12, покажет, что условия работы на рабочих местах не признаны вредными, так как уровни вредных производственных факторов не превышают предельно допустимых уровней, выдача профилактического питания не может считаться компенсацией работникам наносимого здоровью вреда. Следовательно, оснований воспользоваться льготой по налогу на доходы физических лиц не будет (см. например, письмо Минфина России от 22.11.2005 № 03-05-01-04/368).

В письме Минфина России от 01.08.2007 № 03-03-06/4/104 рассмотрена ситуация, при которой по результатам аттестации рабочих мест, проведенной в организации, установлено наличие вредных производственных факторов, уровни воздействия которых не превышают установленных нормативов. При этом организация продолжает осуществлять бесплатную выдачу молока и соков работникам. Минфин России отметил, что согласно п. 3 ст. 217 НК РФ не подлежат обложению налогом на доходы физических лиц (освобождаются от налогообложения) все виды установленных действующим законодательством Российской Федерации, законодательными актами субъектов Российской Федерации, решениями представительных органов местного самоуправления компенсационных выплат (в пределах норм, определенных в соответствии с законодательством Российской Федерации), связанных, в частности, с исполнением налогоплательщиком трудовых обязанностей.

Аналогичная норма в отношении единого социального налога предусмотрена в подпункте 2 п. 1 ст. 238 НК РФ.

В соответствии со ст. 255 НК РФ для целей налогообложения прибыли в расходы налогоплательщика на оплату труда включаются любые начисления работникам в денежной и (или) натуральной формах, стимулирующие начисления и надбавки, компенсационные начисления, связанные с режимом работы или условиями труда, премии и единовременные поощрительные начисления, расходы, связанные с содержанием этих работников, предусмотренные нормами законодательства Российской Федерации, трудовыми договорами (контрактами) и (или) коллективными договорами.

К расходам на оплату труда относится, в частности, стоимость бесплатно предоставляемых работникам согласно законодательству Российской Федерации коммунальных услуг, питания и продуктов, предоставляемого работникам налогоплательщика в соответствии с установленным законодательством Российской Федерации порядком бесплатного жилья (суммы денежной компенсации за непредоставление бесплатного жилья, коммунальных и иных подобных услуг).

Если условия труда признаны безопасными, расходы организации по бесплатной выдаче молока работникам не относятся к компенсационным выплатам и подлежат обложению налогом на доходы физических лиц и единым социальным налогом в общеустановленном порядке. При формировании налоговой базы по налогу на прибыль вышеуказанные расходы не учитываются (письмо Минфина России от 18.06.2007 № 03-04-06-01/192).

Более того, в соответствии с п. 1 ст. 39 и п. 1 ст. 146 НК РФ передача права собственности на товары одним лицом другому лицу на безвозмездной основе является объектом обложения НДС.

Государственная Дума одобрила 7 сентября 2007 года в окончательной редакции законопроект, вносящий изменение в ст. 222 ТК РФ, согласно которому выдача работникам по установленным нормам молока или других равноценных пищевых продуктов по письменным заявлениям работников может быть заменена компенсационной выплатой в размере, эквивалентном стоимости молока или других равноценных пищевых продуктов, если это предусмотрено коллективным договором и (или) трудовым договором.

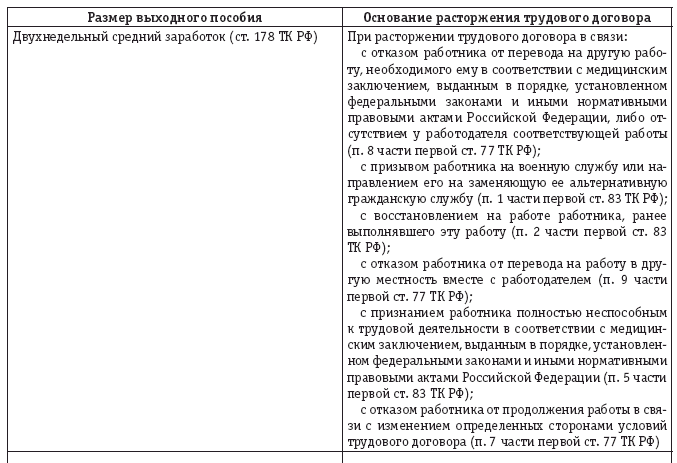

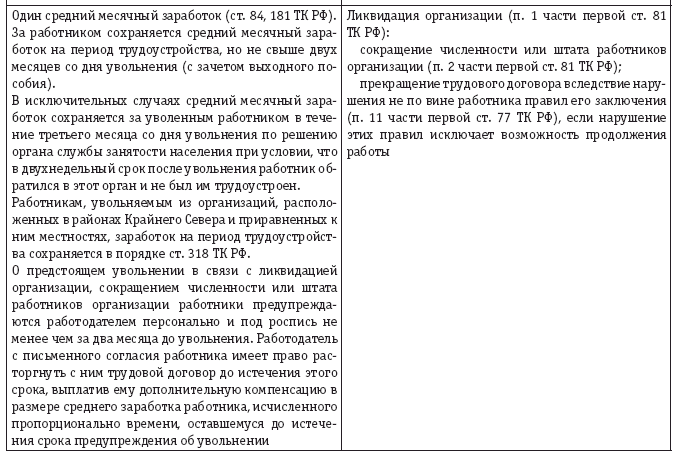

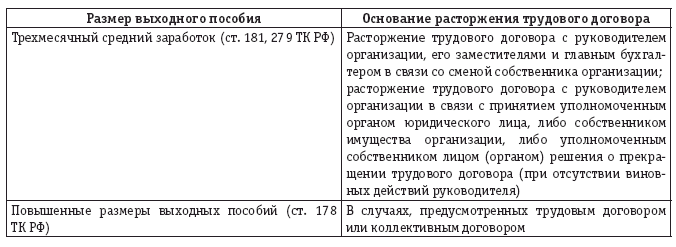

3.3. Выходное пособие

При прекращении трудового договора по инициативе работодателя высвобождаемому работнику выплачивается выходное пособие, минимальный размер которого определяется ТК РФ:

Пример.

Работник уволен 1 июня по сокращению численности. В двухнедельный срок после увольнения он обратился в орган службы занятости населения и не был им трудоустроен в течение четырех месяцев.

Работодатель обязан выплатить работнику один средний месячный заработок при увольнении 1 июня (в качестве выходного пособия); сохранить за ним средний заработок в июле и августе (за август – по решению органа службы занятости).

Таким образом, работник имеет в данном случае право на получение трех средних месячных заработков.

Выплаты должны производиться 1 июня (при увольнении), а также в сроки выплаты заработной платы за июль и за август.

Выходное пособие включается в расходы на оплату труда и не облагается налогом на доходы физических лиц, единым социальным налогом, пенсионными взносами, взносами на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний (п. 3 ст. 217, ст. 238 НК РФ, постановление Правительства РФ от 07.07.1999 № 765).

3.4. Компенсации за использование личного имущества работника

Принадлежащие работнику автомобиль, компьютер, инструмент, мобильный телефон и другие ценности могут использоваться работодателем по соглашению с работником в интересах организации.

Использование личного имущества работника в служебных целях возможно по соглашению сторон трудовых отношений. При этом работнику выплачивается компенсация за использование, износ (амортизацию) инструмента, личного транспорта, оборудования и других технических средств и материалов, принадлежащих работнику, а также возмещаются расходы, связанные с их использованием. Размер возмещения расходов определяется соглашением сторон трудового договора, выраженным в письменной форме (ст. 188 ТК РФ).

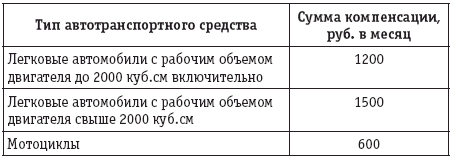

Такого рода выплаты работникам включаются работодателем в расходы на оплату труда (Минфин России полагает, что в состав прочих расходов – см. письмо Минфина России от 15.08.2005 № 03-03-02/61), кроме случаев выплаты компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, которые в пределах норм, установленных постановлением Правительства РФ от 08.02.2002 № 92 «Об установлении норм расходов организаций на выплату компенсации за использование для служебных поездок личных легковых автомобилей и мотоциклов, в пределах которых при определении налоговой базы по налогу на прибыль организаций такие расходы относятся к прочим расходам, связанным с производством и реализацией», относятся к прочим расходам организации, связанным с производством и реализацией, для целей налогообложения прибыли (подпункт 11 п. 1 ст. 264 НК РФ).

Письмом Минфина России от 16.05.2005 № 03-03-01-02/140 со ссылкой на письмо Минфина России от 21.07.1992 № 57 «Об условиях выплаты компенсации работникам за использование ими личных легковых автомобилей для служебных поездок» разъяснены условия и порядок выплаты компенсации:

– основанием для произведения компенсационных выплат является приказ руководителя организации, в котором указаны размеры компенсации (в зависимости от интенсивности использования), а также документы, подтверждающие наличие у работника личного автомобиля, в частности копия технического паспорта личного автомобиля (если работник управляет по доверенности – соответствующие документы);

– выплата компенсаций производится работнику в случае, если его личный автомобиль используется в процессе производственной (служебной) деятельности, связанной с постоянными служебными разъездами в соответствии с должностными обязанностями;

– в размерах компенсации, установленных законодательством, уже учтено возмещение полного объема возникающих в процессе эксплуатации затрат (износ, ГСМ, техническое обслуживание, ремонт). Дополнительно данные затраты на автомобиль не могут быть учтены в составе расходов;

– компенсации выплачиваются один раз в месяц и не зависят от количества календарных дней в месяце;

– за время отсутствия работника на рабочем месте (отпуск, командировка, больничный лист и т.д.), когда личный автомобиль не эксплуатируется, компенсация не выплачивается.

Из этого можно сделать вывод, что совместителю нельзя рассчитывать на полную норму компенсации, если по закону ему разрешено отрабатывать не более 16 часов из 40-часовой рабочей недели.

Кроме того, из вышеприведенной таблицы видно, что для грузового транспорта нормы компенсаций не установлены. Это свидетельствует о том, что налогоплательщик не может признавать соответствующие расходы на основании подпункта 11 п. 1 ст. 264 НК РФ, но «иные» прочие расходы (подпункт 49 п. 1 ст. 264 НК РФ) формально могут включать эти суммы. Однако на практике обосновать это сложно, и контролирующие органы склонны трактовать нормы постановления Правительства РФ от 08.02.2002 № 92 именно как запрет на уменьшение налоговой базы по налогу на прибыль на суммы компенсаций работникам за использование ими не легкового личного транспорта.

Само по себе наличие таких ограничений существенно снижает интерес организаций к использованию этой формы взаимоотношений с работником по поводу его личного транспорта.

Однако контролирующие органы распространяют вышеприведенные нормы и на другие налоги (обязательные платежи) – налог на доходы физических лиц, единый социальный налог, пенсионные взносы, взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

В силу п. 3 ст. 217, подпункта 2 п. 1 ст. 238 НК РФ, п. 10 постановления Правительства РФ от 07.07.1999 № 765 компенсации, связанные с выполнением работником трудовых, служебных обязанностей, не облагаются вышеуказанными сборами и налогами только в пределах установленных норм.

При определении не облагаемых компенсационных выплат за использование для служебных поездок личных легковых автомобилей и мотоциклов налогоплательщикам следует руководствоваться:

– для работников учреждений и организаций, финансируемых из средств бюджетов всех уровней, – нормами компенсации за использование личных легковых автомобилей и мотоциклов для служебных поездок, установленными приказом Минфина России от 04.02.2000 № 16н «Об изменении предельных норм компенсации за использование личных легковых автомобилей и мотоциклов для служебных поездок», изданным в соответствии с постановлением Правительства РФ от 24.05.1993 № 487 «О предельных нормах компенсации за использование личных легковых автомобилей и мотоциклов для служебных поездок»;

– для работников всех других организаций независимо от формы собственности и организационно-правовой формы – постановлением Правительства РФ от 08.02.2002 № 92 (см. письма Минфина России от 14.08.2003 № 04-04-06/158, от 28.04.2003 № 04-04-06/71, от 14.03.2003 № 04-04-06/42, МНС России от 02.06.2004 № 04-2-06/419@).

Работник может использовать в служебных целях и иное свое имущество. Во всех случаях, когда это не транспортное средство, сторонам выгоднее не брать/сдавать это имущество в аренду, а рассчитываться посредством назначения компенсации.

Это объясняется тем, что компенсации за использование личного инструмента, компьютера, мобильного телефона и т.д. не нормируются, а значит, полная сумма выплаты относится к расходам налогоплательщика и не облагается «зарплатными» налогами (см., например, письма Минфина России от 31.12.2004 № 03-03-01-04/1/194, от 02.11.2004 № 03-05-01-04/72, от 03.09.2004 № 03-05-01-04/9).

Размер компенсации определяется, как указано выше со ссылкой на ст. 188 ТК РФ, только соглашением сторон.

Например, работодатель может издать распоряжение, в котором он может определить размеры компенсации работникам за используемые ими для служебных переговоров мобильные телефоны. На таком распоряжении (приказе) для работодателя достаточно иметь подписи перечисленных в нем работников об их согласии с размерами причитающихся компенсационных выплат. Дифференциация размеров выплат может быть мотивирована как разной степенью потребности в использовании телефонов для служебных звонков, так и разницей в моделях телефонов и тарифных планах.

В организации должны храниться документы (или их заверенные в установленном порядке копии), подтверждающие право собственности работника на используемое имущество (например, счета, чеки, выставленные торгующими организациями на частное лицо, а не организацию).

3.5. Доплаты к пособиям по временной нетрудоспособности

Многие организации производят в рамках социального обеспечения работников доплаты сверх максимальной суммы пособия по временной нетрудоспособности до среднего заработка работников за счет средств организации. При этом они могут использовать два варианта доплат:

– доплата до средней заработной платы, если она превышает 16 125 руб. в месяц (с 2008 года – 17 250 руб. в месяц в отношении пособий по временной нетрудоспособности и 23 400 руб. – в отношении пособий по беременности и родам), но с учетом страхового стажа работника;

– доплата до среднего заработка без учета стажа. Работодатель может разработать также свою процентную шкалу, например зависящую от стажа работы в организации.

Если в первом случае не возникает сомнений в правомерности отнесения доплаты к расходам на оплату труда как в бухгалтерском, так и в налоговом учете, что подтверждается письмами Минфина России (от 20.12.2006 № 03-03-04/1/846, от 26.09.2006 № 03-03-04/2/212, от 04.07.2005 № 03-03-04/1/49, от 04.05.2005 № 03-03-01-04/2/74, от 31.10.2005 № 03-03-04/2/95, от 16.02.2005 № 03-05-02-04/26), то доплата, не учитывающая процент, причитающийся работнику по стажу, по мнению Минфина России, не оправданна.

Если организация установила в трудовом договоре иные процентные соотношения заработка и непрерывного стажа работы, учитываемые при расчете пособия по временной нетрудоспособности, то разница выплачивается за счет прибыли после налогообложения (письмо Минфина России от 21.09.2006 № 03-03-04/2/211).

Таким образом, если доплата обоснована высокой заработной платой работника, но при этом сумма доплаты учитывает процент выплаты, который причитается работнику в зависимости от страхового стажа, то эту доплату можно отнести в соответствии с п. 15 ст. 255 НК РФ к расходам на оплату труда.

Пример.

Банк осуществляет оплату листков нетрудоспособности своих работников в зависимости от их стажа работы в банке в следующем порядке:

– при стаже до одного года оплата осуществляется в порядке, установленном действующим законодательством, то есть не превышает 16 125 руб. за полный месяц нетрудоспособности;

– при стаже от одного до трех лет оплата листков нетрудоспособности производится в размере до 75 % среднемесячного заработка;

– при стаже свыше трех лет оплата листков нетрудоспособности осуществляется из расчета 100 % среднемесячного заработка.

Доплата до фактического заработка двум последним категориям работников осуществляется только за две недели листка нетрудоспособности в год.

Порядок оплаты листков нетрудоспособности содержится в трудовых договорах, заключаемых банком со своими работниками, а также в Правилах внутреннего трудового распорядка.

Сумма доплаты сверх 16 125 руб. может быть принята в расходы на оплату труда для целей налогообложения прибыли, но не более величины, рассчитанной как процентная доля фактического среднего заработка, причитающегося работнику в зависимости от его общего страхового стажа.

При отнесении соответствующих сумм в затраты работодатель должен уплатить с них единый социальный налог и пенсионные взносы, а также взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

Согласно п. 1 ст. 236 НК РФ объектом обложения единым социальным налогом для лиц, производящих выплаты физическим лицам, признаются, в частности, выплаты и иные вознаграждения, начисляемые налогоплательщиками в их пользу по трудовым договорам. При этом п. 3 ст. 236 НК РФ установлено, что данные выплаты не признаются объектом обложения единым социальным налогом у налогоплательщиков-организаций, если они не отнесены к расходам, уменьшающим налоговую базу по налогу на прибыль в текущем отчетном (налоговом) периоде.

Учитывая положения подпункта 1 п. 1 ст. 238 НК РФ, не подлежит обложению единым социальным налогом сумма пособия по временной нетрудоспособности, выплачиваемая в соответствии с законодательством Российской Федерации.

Таким образом, сумма, выплачиваемая работнику в случае временной нетрудоспособности сверх установленного законом максимума, подлежит обложению единым социальным налогом в общеустановленном порядке (письмо Минфина России от 27.04.2005 № 03-05-02-04/82).

Если доплата не может быть включена в расходы налогоплательщика, она не облагается единым социальным налогом и пенсионными взносами (п. 3 ст. 236 НК РФ).

С суммы доплаты взимается налог на доходы физических лиц, причем этот налог удерживается и с доплаты к пособию по беременности и родам, так как в силу п. 1 ст. 217 НК РФ не подлежат обложению налогом на доходы физических лиц государственные пособия, за исключением пособий по временной нетрудоспособности (включая пособие по уходу за больным ребенком), а также иные выплаты и компенсации, выплачиваемые в соответствии с действующим законодательством.

3.6. Страхование работников за счет работодателя

В составе расходов на оплату труда в налоговом учете принято учитывать суммы платежей (взносов) работодателей по договорам обязательного страхования, а также суммы платежей (взносов) работодателей по договорам добровольного страхования (договорам негосударственного пенсионного обеспечения), заключенным в пользу работников со страховыми организациями (негосударственными пенсионными фондами), имеющими лицензии, выданные в соответствии с законодательством Российской Федерации, на ведение соответствующих видов деятельности в Российской Федерации.

При этом добровольное страхование (негосударственное обеспечение) работников в части, уменьшающей налоговую базу по налогу на прибыль, включает четыре вида страхования (п. 16 ст. 255 НК РФ):

– страхование жизни, если такие договоры заключаются на срок не менее пяти лет со страховыми организациями, имеющими лицензии на ведение соответствующего вида деятельности, и в течение этих пяти лет не предусматривают страховых выплат, в том числе в виде рент и (или) аннуитетов, за исключением страховых выплат в случаях смерти и (или) причинения вреда здоровью застрахованного лица. С 2008 года к расходам на оплату труда могут быть отнесены только взносы по вышеназванным договорам, заключенным с российскими страховщиками. До 2008 года местонахождение страховщика не имело значения (см., например, письмо Минфина России от 05.07.2007 № 03-03-06/3/10);

– негосударственное пенсионное обеспечение при условии применения пенсионной схемы, предусматривающей учет пенсионных взносов на именных счетах участников негосударственных пенсионных фондов, и (или) добровольного пенсионного страхования при наступлении у участника и (или) застрахованного лица пенсионных оснований, предусмотренных законодательством Российской Федерации, дающих право на установление пенсии по государственному пенсионному обеспечению и (или) трудовой пенсии, и в течение периода действия пенсионных оснований;

– добровольное личное страхование работников по договорам, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов застрахованных работников;

– добровольное личное страхование, предусматривающее выплаты исключительно в случаях смерти и (или) причинения вреда здоровью застрахованного лица. Согласно внесенным в п. 16 ст. 255 НК РФ изменениям к расходам могут быть отнесены и суммы взносов, если договором предусмотрено страхование работника от причинения вреда здоровью работника при любых обстоятельствах, а не только на случай наступления смерти застрахованного лица или утраты застрахованным лицом трудоспособности в связи с исполнением им трудовых обязанностей (например, при бытовой травме). Данная норма вступила в силу с 1 января 2008 года и распространяется на договоры страхования, заключенные начиная с 1 января 2007 года. С 2008 года норматив расходов по договорам добровольного личного страхования, предусматривающим выплаты исключительно в случаях смерти и (или) причинения вреда здоровью застрахованного лица установлен в размере 15 000 руб. в год (вместо 10 000 руб.), но теперь не одному работнику, а всем работникам по данным договорам, определяемым как отношение общей суммы взносов, уплачиваемых по вышеуказанным договорам, к количеству застрахованных работников.

Ввиду того что работники могут быть застрахованы на разные суммы, новый подход к исчислению лимита упрощает расчет суммы расходов для целей налогообложения прибыли.

Изменились с 2008 года и условия списания расходов по страхованию (п. 6 ст. 272 НК РФ). Если с 2005 года налогоплательщикам было предписано в налоговом учете признавать разовые платежи по договорам страхования равномерно в течение срока действия договора пропорционально количеству календарных дней действия договора в отчетном периоде, то с 2008 года при уплате страховой премии (пенсионного взноса) в рассрочку по договорам, заключенным на срок более одного отчетного периода, расходы по каждому платежу должны признаваться равномерно в течение срока, соответствующего периоду уплаты взносов (году, полугодию, кварталу, месяцу), пропорционально количеству календарных дней действия договора в отчетном периоде. Дата непосредственного перечисления денежных средств в уплату взноса для налогообложения значения в настоящее время не имеет.

До внесения этих изменений страховой (пенсионный) взнос, уплачиваемый периодическими платежами, следовало признавать в качестве расхода по мере перечисления денежных средств.

Согласно новому порядку взносы должны списываться следующим образом.

Пример.

Организация заключила договор страхования на полгода (с 1 апреля по 30 сентября 2008 года) и уплачивает по нему взнос двумя квартальными платежами: первый – 130 000 руб. (перечислен 29 марта 2008 года), второй – 90 000 руб. (перечислен 25 июня 2008 года).

Организация является плательщиком налога на прибыль. Отчетный период по этому налогу у налогоплательщика – месяц, два месяца, три месяца и так далее до окончания календарного года.

Договор действует:

в апреле – 30 дней;

в мае – 31 день;

в июне – 30 дней;

в июле – 31 день;

в августе – 31 день;

в сентябре – 30 дней.

Итого: 183 дня (из них I квартал действия договора – 91 день, II квартал – 92 дня).

Сумма расходов на страхование должна списываться в налоговом учете следующим образом:

в апреле – 42 857 руб. (130 000 руб./91 дн. x 30 дн.);

в мае – 44 286 руб. (130 000 руб./91 дн. x 31 дн.);

в июне – 42 857 руб. (130 000 руб./91 дн. x 30 дн.);

в июле – 30 326 руб. (90 000 руб./92 дн. x 31 дн.);

в августе – 30 326 руб. (90 000 руб./92 дн. x 31 дн.);

в сентябре – 29 348 руб. (90 000 руб./92 дн. x 30 дн.).

Не облагаются налогом на доходы физических лиц выплаты, полученные налогоплательщиками по договорам:

– обязательного страхования;

– добровольного страхования на дожитие;

– по договорам добровольного личного страхования на случай смерти, причинения вреда здоровью и (или) возмещения медицинских расходов застрахованного лица (за исключением оплаты стоимости санаторно-курортных путевок);

– по договорам добровольного пенсионного страхования, заключенным физическими лицами в свою пользу со страховыми организациями, при наступлении пенсионных оснований в соответствии с законодательством Российской Федерации (п. 1 ст. 213 НК РФ).

При этом в отношении договоров страхования на дожитие с 2008 года установлено, что максимальная необлагаемая сумма страховой выплаты исчисляется по формуле:

#С + Ч Сn х Пцб n ,

где С – сумма взносов, внесенных налогоплательщиком по договору всего, руб.;

Сn – взнос, внесенный со дня со дня заключения договора страхования ко дню окончания n-го года действия договора (включительно), руб.;

Пцб n – среднегодовая ставка рефинансирования Банка России, которая представляет собой частное от деления суммы, полученной в результате сложения величин ставок рефинансирования, действовавших на 1-е число каждого календарного месяца года действия договора страхования жизни, на количество суммируемых величин ставок рефинансирования.

В части договоров добровольного пенсионного страхования в редакции НК РФ, применяемой с 2008 года, уточнено, что если такой договор расторгается досрочно по воле одной из сторон и физическому лицу возвращается выкупная сумма, то полученная выплата облагается налогом на доходы физических лиц за вычетом внесенного налогоплательщиком по договору взноса, причем страховщик выступает в данном случае в качестве налогового агента. Если в отношении вышеназванных взносов налогоплательщик-страхователь воспользовался социальным налоговым вычетом, предусмотренным подпунктом 4 п. 1 ст. 219 НК РФ, то налогообложению подлежит вся выкупная сумма. Налоговым агентом будет также страховщик, которому налогоплательщик-страхователь должен предоставить справку из своего налогового органа о факте получения им социального налогового вычета и сумме такового (п. 1 и 1.1 ст. 213 НК РФ).

К облагаемым налогом на доходы физических лиц доходам относятся страховые взносы, уплаченные за них работодателями, кроме взносов по договорам обязательного страхования, а также (с 2008 года) кроме уплаченных за физическое лицо взносов по договорам:

– добровольного личного страхования;

– добровольного пенсионного страхования.

Эти правила применимы теперь и при уплате взносов за физических лиц иными организациями или индивидуальными предпринимателями – не работодателями.

До 1 января 2007 года к необлагаемым страховым взносам по добровольному страхованию относились:

– страхование от несчастных случаев;

– медицинское страхование.

Статья 213.1 НК РФ устанавливает особенности определения налоговой базы по договорам негосударственного пенсионного обеспечения и договорам обязательного пенсионного страхования, заключаемым с негосударственными пенсионными фондами, которая, в частности, предусматривает, что при досрочном расторжении договора по желанию одной из сторон выплаченная налогоплательщику выкупная сумма подлежит обложению налогом на доходы физических лиц за вычетом сумм платежей (взносов), внесенных физическим лицом по договору, если тот был заключен в его пользу.

Обязанность по удержанию налога на доходы физических лиц возлагается в данном случае на пенсионный фонд как на налогового агента. Сам налогоплательщик не обязан исчислять и уплачивать налог на доходы физических лиц, ему также не надо каким-либо образом поручать пенсионному фонду выполнить функцию налогового агента.

В связи с тем что ст. 219 НК РФ (в новой редакции) определено, что по договорам негосударственного пенсионного обеспечения, заключенным начиная с 2007 года, налогоплательщик вправе получить социальный налоговый вычет, предусмотренный подпунктом 4 п. 1 ст. 219 настоящего Кодекса, в ст. 213.1 НК РФ также внесено следующее уточнение: если налогоплательщик воспользовался таким вычетом, то при выплате денежной (выкупной) суммы по договору сумма страхового взноса, соответствующая вычету, также подлежит налогообложению.

Налогоплательщик должен представить в негосударственный пенсионный фонд, с которым у него заключен договор, справку из своего налогового органа о сумме полученного социального налогового вычета. На основании этой справки пенсионный фонд должен исчислить сумму налога, подлежащую удержанию.

Если налогоплательщик не представил данную справку, пенсионный фонд должен исходить из того, что налогоплательщик получал социальный вычет в максимально возможной сумме – в сумме страхового взноса, но не более 100 000 руб. в год (ст. 219 НК РФ).

В соответствии с п. 7 ст. 238 НК РФ не подлежат обложению единым социальным налогом в том числе суммы платежей (взносов) налогоплательщика по договорам добровольного личного страхования работников, заключаемым на срок не менее одного года, предусматривающим оплату страховщиками медицинских расходов этих застрахованных лиц. Это означает, что на эти суммы не начисляются пенсионные взносы. Не рассчитываются единый социальный налог и пенсионные взносы и в отношении застрахованных медицинским страхованием родственников работника. Объекта налогообложения в данном случае не возникает в силу отсутствия договорных отношений между налогоплательщиком и этими лицами (п. 1 ст. 236 НК РФ).

Взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний также на уплачиваются в силу п. 20 постановления Правительства РФ от 07.07.1999 № 765.

3.7. Расходы работодателя на обеспечение нормальных условий труда

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

61. Единовременные поощрительные и другие выплаты

61. Единовременные поощрительные и другие выплаты К единовременным поощрительным и другим выплатам относятся:1) единовременные премии независимо от источников их выплаты;Вознаграждение по итогам работы за год, годовое вознаграждение за выслугу лет (стаж работы). Для

12.10. Отчеты по работникам организации

12.10. Отчеты по работникам организации По данным кадрового учета организаций можно строить отчеты для анализа накопленной информации:? «Унифицированная форма Т-2»;? «Списки работников по организациям»;? «Движение кадров организации»;? «Статистика кадров организации»;?

14.13.1. Премии работникам организаций

14.13.1. Премии работникам организаций Документ «Премии работникам организаций» предназначен для ввода сведений о начислении месячной, квартальной или годовой премии работникам в процентном выражении от суммы начислений работника за период, по результатам которого

14.14.3. Начисление отпуска работникам организации

14.14.3. Начисление отпуска работникам организации Документ применяется для начисления оплаты ежегодных отпусков (а также дополнительных, учебных и др.), включая компенсацию за неиспользуемый отпуск, не связанную с увольнением. Документ «Начисление отпуска работникам

Пример 11. В ходе проверки установлено, что в налоговую базу по ЕСН в части уплаты в ФСС России не включались выплаты работникам-совместителям

Пример 11. В ходе проверки установлено, что в налоговую базу по ЕСН в части уплаты в ФСС России не включались выплаты работникам-совместителям Согласно ст. 236 НК РФ при определении налоговой базы учитываются любые выплаты и вознаграждения (за исключением сумм, указанных в

ЦЕЛИ МСФО № 19 «ВОЗНАГРАЖДЕНИЯ РАБОТНИКАМ»

ЦЕЛИ МСФО № 19 «ВОЗНАГРАЖДЕНИЯ РАБОТНИКАМ» Цель МСФО № 19 «Вознаграждения работникам» – установление порядка учета и раскрытия информации о вознаграждениях работникам. Организация должна признавать обязательство, если работник оказывает услуги в обмен на возна

ПРИЗНАНИЕ И ОЦЕНКА КРАТКОСРОЧНЫХ ВОЗНАГРАЖДЕНИЙ РАБОТНИКАМ

ПРИЗНАНИЕ И ОЦЕНКА КРАТКОСРОЧНЫХ ВОЗНАГРАЖДЕНИЙ РАБОТНИКАМ Краткосрочные вознаграждения работникам – вознаграждения работникам, которые выплачиваются в полном объеме в течение 12 месяцев после окончания периода, в котором работник оказал услуги, выполнил работы.

Вопрос 32. Состав фонда заработной платы. Выплаты социального характера и прочие выплаты

Вопрос 32. Состав фонда заработной платы. Выплаты социального характера и прочие выплаты Фонд заработной платы состоит из четырех групп выплат:1) прямая заработная плата за отработанное время или проделанную работу;2) выплаты за неотработанное время;3) единовременные

Выплата денег несуществующим работникам

Выплата денег несуществующим работникам Одно из излюбленных злоупотреблений, которым нередко занимаются бухгалтеры и кассиры, – это оформление выплат наличных денежных средств сотрудникам, которые на предприятии не работают.Наиболее примитивная реализация такого

2. Гарантийные доплаты, гарантийные выплаты, компенсационные выплаты

2. Гарантийные доплаты, гарантийные выплаты, компенсационные выплаты В юридической литературе понятие гарантии охватывает не только денежные выплаты, которые носят гарантийный характер (их два вида – гарантийные выплаты и гарантийные доплаты), но и те меры (в ст. 164 ТК

ЛЬГОТЫ И ПОСОБИЯ РАБОТНИКАМ

ЛЬГОТЫ И ПОСОБИЯ РАБОТНИКАМ Льготы и пособия работникам включают в себя пенсии, выплаты по болезни, выплату страховок, служебные автомобили и многое другое, описанное в гл. 48. Сюда же относятся элементы дополнительного денежного вознаграждения, выплачиваемого наличными,

ЛЬГОТЫ И ДОПЛАТЫ РАБОТНИКАМ ОПРЕДЕЛЕНИЕ

ЛЬГОТЫ И ДОПЛАТЫ РАБОТНИКАМ ОПРЕДЕЛЕНИЕ Льготы и доплаты, предоставляемые работникам, являются элементами вознаграждения, предоставляемого в дополнение к различным формам денежных выплат. Они также включают позиции, не являющиеся, строго говоря, вознаграждением, как,

ОСНОВНЫЕ ВИДЫ ЛЬГОТ РАБОТНИКАМ

ОСНОВНЫЕ ВИДЫ ЛЬГОТ РАБОТНИКАМ Льготы могут быть поделены на следующие категории:• Пенсионные программы: обычно это рассматривается как наиболее существенная льгота работникам.• Личное страхование: это льготы, которые расширяют персональное страхование и

НАДБАВКИ И ДРУГИЕ ВЫПЛАТЫ РАБОТНИКАМ

НАДБАВКИ И ДРУГИЕ ВЫПЛАТЫ РАБОТНИКАМ Основными сферами, в которых могут выплачиваться надбавки и специальные выплаты работникам, являются следующие.• Надбавка в связи с месторасположением предприятия – в Лондоне и других крупных городах могут выплачиваться пособия в

ЧТО СООБЩАТЬ РАБОТНИКАМ В ЦЕЛОМ

ЧТО СООБЩАТЬ РАБОТНИКАМ В ЦЕЛОМ Работники в целом должны понимать:• политику вознаграждения данной организации по установке уровней оплаты, предоставлению льгот и повышению оплаты;• структуру оплаты – категории и диапазоны зарплаты и то, как данная структура

Служение работникам искусств

Служение работникам искусств От пятнадцати до двадцати процентов членов церкви Искупителя работают в сфере искусств – занимаются музыкой, театром, изобразительными искусствами, танцами, дизайном, пишут книги и так далее. Многие нью-йоркские деятели искусств