Фонды недвижимости

Фонды недвижимости

Этот вид фондов не является распространенным в России, однако таких фондов очень много за рубежом, особенно на рынке США. Они инвестируют средства пайщиков в объекты недвижимости – как правило, в рамках одной страны. Преимуществом является то, что за инвестициями стоят реальные объекты недвижимости – прибыль создается за счет сдачи их в аренду либо продажи. Колебания цен на паи этих фондов незначительны, поэтому вложенные средства практически в любой момент могут быть отозваны, что делает инвестиции ликвидными. Подобного невозможно достичь при прямых инвестициях в недвижимость.

В США такие фонды называются REITs – Real Estate Investment Trusts. Паи этих фондов очень ликвидны и торгуются на вторичном рынке, как и обычные акции (впрочем, паи прочих фондов точно так же торгуются на рынке через брокеров и являются в большинстве своем очень ликвидными).

Весьма значительное преимущество рассматриваемых фондов перед реальной покупкой недвижимости состоит в том, что они дают возможность инвестировать в недвижимость незначительные суммы (от 1000 долларов).

Инвесторы могут рассматривать описываемые фонды для осуществления как краткосрочных, так и долгосрочных инвестиций, при этом минимальный рекомендуемый срок инвестиций составляет 2–3 года. Указанные фонды приносят в среднем 6–7 % годовых только в виде дивидендов, без учета роста их стоимости.

Эти фонды подходят всем категориям инвесторов. Должен добавить, что инвестирование в недвижимость (через фонды либо напрямую) – хорошая защита от инфляции. Если те значительные финансовые вливания, которые осуществили центральные банки всего мира в 2008 году, приведут к значительному росту инфляции, спастись от нее вам помогут фонды товарных активов – недвижимости, драгоценных металлов и сельскохозяйственных продуктов. Однако рост цен на драгоценные металлы и продукты с 2008 по 2012 год сделал дальнейшее инвестирование в эти активы довольно рискованным.

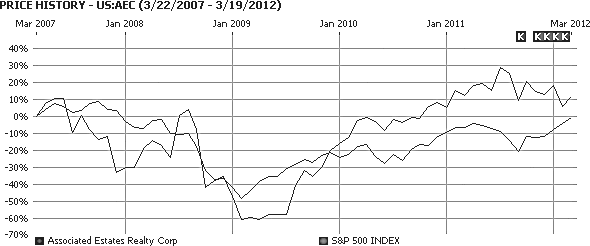

Для примера можно привести один из фондов недвижимости – Associated Estates Realty Corp (AEC) (рис. 8). Этот фонд занимается приобретением жилой недвижимости и управлением ею в США.

Рис. 8. Изменение цены пая фонда Associated Estates Realty Corp в период 2007–2012 гг. по сравнению с индексом S&P 500

Источник: http://moneycentral.msn.com

Как вы можете видеть из данного графика, с 2007 года цена акций этой компании начала падать, в 2008 году выросла ненадолго, а с августа 2008 года до начала 2009 года провалилась на 60 %.

Но после этого начался акций и с 2009 по март 2012 года акции компании выросли на 180 %.

Кроме этого, компания регулярно платит дивиденды своим акционерам в размере 0,68 доллара на 1 акцию (неизменный размер с 2003 года). При цене акции 15,75 доллара (март 2012 года) дивидендная доходность составляет 4,3 % годовых. В 2009 году, когда цена акции была на уровне 6 долларов, дивидендная доходность составляла 11,33 % годовых.

Я физически не смогу показать на страницах этой небольшой книги примеры всех имеющихся в мире фондов, их существует огромное множество, причем самых разных.

Если вы знаете какую-нибудь отрасль, в которую хотели бы инвестировать свои деньги, будьте уверены, что найдется фонд, покупающий акции компаний этой отрасли.

Вот, скажем, фонд Cowen Climate Change Inst A Acc. Дословно переводится как «фонд климатических изменений». Куда, как вы думаете, он вкладывает деньги? В акции компаний, которые получают основную выручку от реализации товаров или услуг, связанных с климат-контролем и экологическими проектами. Например, в состав фонда входит компания Vestas Wind Systems, которая занимается производством и реализацией оборудования, использующего энергию ветра, в том числе ветряных турбин.

Упоминание этого фонда ни в коей мере не значит, что я рекомендую его для покупки, – это лишь пример того, что среди фондов можно найти все что угодно.

Завершая данный раздел, я хотел бы показать несколько различий между российскими ПИФами и зарубежными взаимными фондами (mutual funds).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Хедж-фонды

Хедж-фонды Итак, рассмотрев достаточно большое количество инвестиционных инструментов, некоторые инвесторы могут задаться вопросом, а есть ли такие фонды, которые инвестируют во все выше перечисленные инструменты, чтобы не пришлось самостоятельно формировать

Фонды недвижимости

Фонды недвижимости Этот вид фондов не является распространенным в России, однако таких фондов очень много за рубежом, особенно на рынке США. Они инвестируют средства пайщиков в объекты недвижимости – как правило, в рамках одной страны. Преимуществом является то, что за

2. Инвестиционные фонды США

2. Инвестиционные фонды США Фондовый рынок США – самый большой и самый ликвидный рынок в мире. Имея доступ к биржам США, вы можете инвестировать деньги в любую страну и в любые сектора не только в США, но и по всему миру.Сейчас я покажу вам, как можно инвестировать деньги в

Фонды акций

Фонды акций Динамика фондов в этой группе определяется динамикой входящих в них акций. Все фонды этой группы относятся к особо рискованным или рискованным.Фонды акций делятся на 4 подгруппы:1. Страновые и региональные фондыДинамика страновых фондов определяется

Фонды облигаций

Фонды облигаций Фонды облигаций инвестируют в государственные облигации, а также в облигации корпораций и компаний. Результат работы этих фондов очень сильно зависит от изменения процентных ставок на рынке. Например, в 2009 году фонды, инвестирующие в государственные

Инвестиционные фонды

Инвестиционные фонды Инвестиционные фонды – это идеальный инструмент инвестирования для людей без опыта инвестирования на фондовом рынке. Такие фонды можно подобрать под любой вкус, предпочтения, уровень знаний о фондовом рынке.Существует два основных вида

Хеджевые фонды

Хеджевые фонды Кроме классических инвестиционных фондов существуют альтернативные – так называемые хеджевые фонды. Это понятие для россиян довольно новое.Мало кто знаком с ними, а в связи с тем, что в средствах массовой информации данный термин употребляется, как

69. Оборотные средства предприятия: оборотные производственные фонды и фонды обращения

69. Оборотные средства предприятия: оборотные производственные фонды и фонды обращения Денежные средства, вложенные в оборотные производственные фонды и фонды обращения, называются оборотными средствами и представляют собой оборотный капитал предприятия. Оборотные

26. Оборотные фонды

26. Оборотные фонды Оборотные фонды представляют собой оборотные активы организации (запасы, дебиторская задолженность, краткосрочные финансовые вложения и денежные средства).Средний остаток оборотных средств за отчетный месяц можно определить как полусумму остатков

10.3. Достоинства и недостатки инвестирования в паевые инвестиционные фонды и общие фонды банковского управления

10.3. Достоинства и недостатки инвестирования в паевые инвестиционные фонды и общие фонды банковского управления Чем толще мешок с деньгами, тем туже он завязан. Ю. Рыбников, писатель-сатирик Частный инвестор, напуганный известными событиями в период «свинки» 90-х годов,

11.1. Пенсионные фонды

11.1. Пенсионные фонды Государственные финансы – это искусство передавать деньги из рук в руки до тех пор, пока они не исчезнут. Р. Сарнофф, американский бизнесмен Механизм работы. Предполагается, что пенсионные фонды собирают взносы граждан и вкладывают их в различные

Фонды предприятий. Основные и оборотные фонды.

Фонды предприятий. Основные и оборотные фонды. Выделенные государственным предприятиям средства — материальные и денежные,— представляющие собой всенародную собственность, образуют его фонды.Хотя средства производства государственных предприятий в СССР, как было

Грантообразующие фонды и организации Фонды (название на русском языке)

Грантообразующие фонды и организации Фонды (название на русском языке) • Американский благотворительный фонд поддержки информатизации образования и науки.• Кауффман-фонд.• Конкурсный центр фундаментального естествознания.• Международный благотворительный научный

Грантообразующие фонды и организации Фонды (название на русском языке)

Грантообразующие фонды и организации Фонды (название на русском языке) • Американский благотворительный фонд поддержки информатизации образования и науки.• Кауффман-фонд.• Конкурсный центр фундаментального естествознания.• Международный благотворительный научный