Входы, стоп-приказы и целевая прибыль

Входы, стоп-приказы и целевая прибыль

Следует помнить, что рынки могут одновременно двигаться в противоположных направлениях в разных диапазонах времени. Акция может двигаться горизонтально на недельном графике, падать на дневном и расти на часовом. Планируя покупку или продажу, необходимо анализировать графики в нескольких масштабах времени, поскольку движения в соседних масштабах могут влиять на сделку.

Подробное обсуждение различных масштабов времени выходит за рамки этой книги. О системе тройного экрана можно прочитать в любой из моих книг, начиная с «Как играть и выигрывать на бирже». В двух словах, в свинг-трейдинге я принимаю стратегические решения — играть на повышение, на понижение или воздержаться от торговли — на недельных графиках, а затем перехожу к дневным графикам для решения тактических вопросов относительно входа и выхода. При внутридневной торговле я принимаю стратегические решения на 25-минутном графике, а входы и выходы определяю на 5-минутном графике. Вы можете выбирать любые временные масштабы, но принцип один: стратегические решения принимаются на долгосрочном графике, а тактические — на краткосрочном. Соотношение масштабов должно составлять примерно 5 к 1. Успешные трейдеры анализируют рынки в нескольких масштабах времени.

Расхождения дают очень сильные сигналы. Они настолько сильны, что расхождение на дневном графике может перевесить сигналы недельного графика. Однако наилучшие результаты получаются тогда, когда графики в двух временных масштабах не конфликтуют. Например, нейтральный недельный график и бычий дневной или нейтральный 25-минутный график и медвежий 5-минутный.

Всякий раз, когда вы планируете сделку, записывайте три важнейших параметра: точку входа, цель по прибыли и уровень защитного стоп-приказа. Эти три числа создают реальную базу для каждой сделки. Без неё торговля превращается в азартную игру. Вы вправе корректировать эти числа по ходу сделки, но при одном условии. Стоп-уровень разрешается смещать только для сокращения риска.

Памятуя об этих принципах, рассмотрим базовые правила определения входов, целевой прибыли и уровня стоп-приказа при торговле на расхождениях.

Бычьи расхождения

* Покупайте, когда гистограмма MACD начинает подъём от своего второго дна.

* Размещайте уровень целевой прибыли около верхней границы конверта в том временном масштабе, где наблюдается расхождение. Не забывайте о том, что расхождения дают очень сильные сигналы и цены нередко поднимаются выше целевого уровня. Однако самый надёжный источник прибыли — это начало движения от второго дна гистограммы MACD.

* Устанавливайте защитный стоп-приказ в районе последнего минимума. Можно немного расширить пространство для сделки, установив стоп-приказ на несколько тиков ниже этого минимума, если дно не представляет собой «хвост кенгуру». В последнем случае устанавливайте стоп-приказ примерно на уровне двух третей от вершины столбика этого хвоста.

Медвежьи расхождения

* Продавайте в короткую, когда гистограмма MACD начинает опускаться от своей второй вершины.

* Размещайте уровень целевой прибыли около нижней границы конверта в том временном масштабе, где наблюдается расхождение

* Устанавливайте защитный стоп-приказ либо довольно высоко над последним максимумом, либо немного ниже него. В последнем случае будьте готовы снова войти в сделку, если вдруг сработает стоп-приказ. Из-за большей волатильности продавать в короткую на пике труднее, чем покупать на дне.

Рассмотрим примеры входа и выхода при бычьих и медвежьих расхождениях.

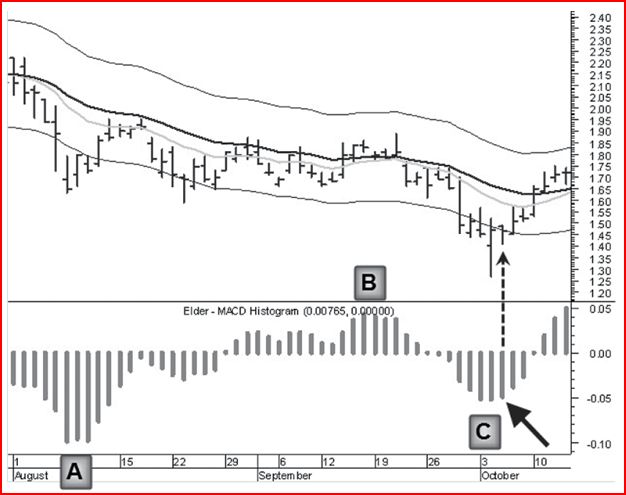

SIRI падает до нового минимума в зоне A, гистограмма MACD также достигает нового дна, подтверждая силу медведей. В зоне B гистограмма MACD поднимается выше нулевой линии, «ломая хребет медведю», а затем снова падает ниже нуля. Именно здесь внимательный трейдер начинает следить за поведением акции как ястреб за добычей. В зоне С гистограмма MACD начинает подниматься от дна под нулевой линией. В точке, отмеченной наклонной стрелкой, она даёт сигнал покупки.

Рис. 11. Дневной график SIRI. Вход, стоп-приказ и цель при бычьем расхождении (график в Metastock)

Если вы увидели этот сигнал вечером после закрытия, то вам придётся покупать на следующий день и устанавливать защитный стоп-приказ около последнего минимума. В данном случае минимум представляет собой «хвост кенгуру»; в подобных ситуациях я устанавливаю стоп-приказ на середине или даже на двух третях от вершины хвоста. Если медведь вдруг начинает «жевать хвост», то я не хочу ждать, пока он съест его целиком. Разумно также разместить цель по прибыли близ верхней границы конверта. Информацию о конвертах вы можете найти в любой из моих книг, включая самую последнюю «Трейдинг: первые шаги».

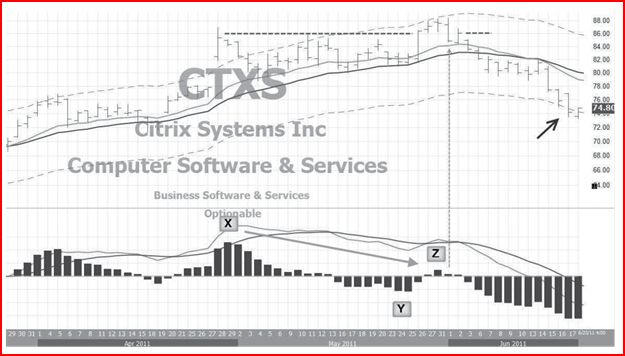

Рис. 12. Дневной график CTXS. Вход, стоп-приказ и цель при медвежьем расхождении (график в StockFinder)

Ралли CTXS в зоне?X подтверждается гистограммой MACD, достигшей нового максимума. В зоне Y этот индикатор опускается ниже нуля, «ломая хребет быку». Затем в зоне Z он слабо растёт и формирует вершину, которая значительно ниже пика?X, хотя цены поднимаются до более высокой отметки. Когда гистограмма начинает движение вниз от второй вершины, она даёт сигнал короткой продажи (вертикальная пунктирная стрелка). На следующий день можно было открыть короткую позицию с целью по прибыли у нижней границы конверта (стрелка у правого края графика).

Есть существенное различие между установкой стоп-приказа на пике и на дне. На дне все довольно просто: при покупке на бычьем расхождении имеет смысл установить стоп-приказ у последнего минимума. На пике волатильность намного выше. Там часто наблюдаются ложные прорывы вверх, которые приводят к срабатыванию близких стоп-приказов. У вас есть выбор: либо устанавливайте более широкие стоп-приказы, либо используйте узкие, но будьте готовы повторно войти в позицию после преждевременного выхода. Рассмотрим пример с XLNX.

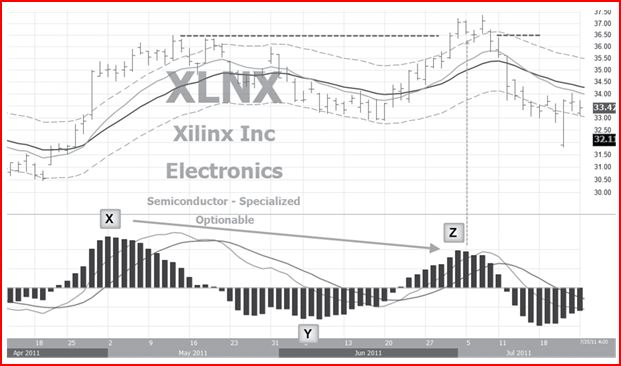

Ралли XLNX подтверждается в зоне?X, где гистограмма MACD достигает нового максимума. В зоне Y индикатор падает ниже нуля и «ломает хребет быку». Акция вновь идёт вверх в зоне Z, а гистограмма MACD достигает нового, но более низкого максимума. Начало снижения гистограммы MACD, обозначенное вертикальной пунктирной стрелкой, завершает формирование медвежьего расхождения. Если бы вы на следующий день открыли короткую позицию, то уже через два дня вам пришлось бы иметь дело с прорывом цены к новому максимуму. Узкий стоп-приказ сработал бы ещё до того, как медведь снова заявил о себе, и цены рухнули.

Рис. 13. Дневной график XLNX. Медвежье расхождение и ложный прорыв вверх (график в StockFinder)

Подобная волатильность на рыночных пиках заставляет выбирать между двумя тактиками установки стоп-приказов: либо делать их широкими и рисковать более значительными средствами, либо делать их узкими, но быть готовым повторно войти в позицию при выходе по стоп-приказу. Выбор тактики зависит от вашего стиля торговли.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Стоп-лосс ордер

Стоп-лосс ордер Стоп-лосс ордер при сделках по большой тени размещается за ее пределами. В случае с бычьей большой тенью уровень стоп-лосс ордера выставляют несколькими пипами ниже минимального значения свечи большой тени (Рис. 6.3). При медвежьей большой тени стоп-ордер

Стоп-лосс ордер

Стоп-лосс ордер Стоп-лосс ордер по хвосту кенгуру размещается несколькими пипами ниже его минимального значения (Рис. 8.17). Этот аварийный стоп-ордер представляет максимально возможный убыток по сделке. Аварийный стоп-лосс ордер является максимальным убытком при

Стоп-лосс ордер

Стоп-лосс ордер Приступим к рассмотрению стоп-лосс ордеров. Начнем с того, что такого ордера, как стоп-лосс ордер , на самом деле не существует. Мы называем их так, потому что стоп-ордера используются для защиты позиций. На различных этапах исполнения сделки мы пользуемся

Стоп-лосс ордер

Стоп-лосс ордер Приступим к рассмотрению стоп-лосс ордеров. Начнем с того, что такого ордера, как стоп-лосс ордер , на самом деле не существует. Мы называем их так, потому что стоп-ордера используются для защиты позиций. На различных этапах исполнения сделки мы пользуемся

Ордера «стоп-лосс»

Ордера «стоп-лосс» Трейдеры должны применять ордера «стоп-лосс» как способ конкретно указать максимальный убыток, который они готовы принять. Используя ордера «стоп-лосс», трейдеры могут избежать распространенной ситуации, когда у них много выигрышных сделок, но

3.11.1. Установка стоп-лосса

3.11.1. Установка стоп-лосса В первую очередь надо определить величину стоп-лосса. Стоп-лосс определяет величину потерь, которой выограничиваете ваши убытки. Стоп-лосс можно рассчитывать в пунктах или долларах, но в любом случае для установки стоп-лосса вы должны отдать

4. Всегда используйте стоп-ордера

4. Всегда используйте стоп-ордера Одна из центральных идей нашей книги состоит в том, что трейдеры, с которыми мы беседовали, защищают свой капитал и свои прибыли. Они всегда разрабатывают план действий, прежде чем заключить сделку, и знают свой уровень риска. Это должен

Входы и выходы

Входы и выходы Классический технический анализ – в лице таких известных авторов, как Джек Швагер или Чарльз ЛеБо, – считает выход более важной частью хорошо сконструированной торговой системы, чем вход. Может быть, это справедливо для разработчиков механических

Применение стоп-ордеров

Применение стоп-ордеров Всегда есть цена, разрушающая торговую модель. Расстояние от этой критической точки до точки входа определяет риск. Уже при открытии позиции вы должны знать, когда и как вы ее закроете, если события начнут развиваться неблагоприятным образом. И

Приказы по личному составу (образцы)

Приказы по личному составу (образцы)

Глава 2 Образцы оформления трудового договора и соответствующие ему приказы о приеме на работу, записи в трудовую книжку

Глава 2 Образцы оформления трудового договора и соответствующие ему приказы о приеме на работу, записи в трудовую книжку В этой главе давайте подробно рассмотрим образцы оформления трудового договора и соответствующие им приказы о приеме на работу по всем основаниям

2.3.3. Приказы (прием, перевод, увольнение)

2.3.3. Приказы (прием, перевод, увольнение) Приказ – это правовой акт, издаваемый руководителем предприятия, действующим на основе единоначалия. Приказ издается по вопросам создания, ликвидации, реорганизации предприятия или его структурных подразделений, утверждения

Входы – когда покупать или продавать

Входы – когда покупать или продавать Решение о том, когда покупать или продавать, часто называют решением о входе. Автоматические системы создают входные сигналы, которые определяют точную цену и условия входа на

Входы

Входы Обычные трейдеры, размышляя об определенной системе трейдинга, мыслят главным образом в терминах входных сигналов. Трейдеры верят, что вход – самый важный аспект любой торговой системы.Они сильно удивятся, узнав, что Черепахи использовали очень простую систему

Учеба нон-стоп: оттачиваем ум

Учеба нон-стоп: оттачиваем ум Американцы, выезжающие за границу впервые, часто испытывают шок, обнаружив, что, несмотря на весь прогресс последних 30 лет, жители других стран по-прежнему говорят на иностранных языках. Дейв Барри Жить – значит учиться. Альтернативы я не

Приказы сверху

Приказы сверху Мадс Ниппер знал, что при идеальных обстоятельствах внешний вид следующего поколения продуктов должен определять не только он один, и даже не только он и еще несколько руководителей. Эту задачу лучше поручить дизайнерам и маркетологам, которые принимают