Глава 14 Когда продолжение становится решающим

Глава 14 Когда продолжение становится решающим

Опыт подсказывает мне, что отнюдь не благоразумно противиться, как я это назову, очевидной групповой тенденции.

Джесси Л. Ливермур

Движения большую часть времени развиваются в сторону. Когда цены карабкаются наверх, сталкиваются с различными зонами сопротивления, от которых быстро отталкиваются не без помощи чартистов и самозащитников ошибочных сделок. В нижней части движения встречаются с различными зонами поддержки. Небольшие дневные колебания между этими зонами, вне сомнения, характеризуются наличием шумов и непредсказуемостью. Поэтому здесь можно заработать только крайне скудную прибыль.

Но время от времени рынок прорывается сквозь зоны сопротивления и решительно движется вверх (или вниз — принцип один и тот же). В первой фазе движения большинство инвесторов расценивают это, как просто новое случайное колебание, которое вскоре будет откорректировано. Поэтому многие спешат реализовать свою прибыль, используя неожиданное движение. Но новые покупатели входят в игру, и после короткого периода нерешительности рынок начинает подниматься опять. Настроение рынка изменяется, и предыдущие продавцы уже сожалеют о несвоевременной реализации прибыли и стремятся вновь получить ее по разумной цене. Начинается тренд.

Тренд после установления зачастую длится намного дольше, чем кто-либо ожидает. Большинство инвесторов довольствуются выходом из игры после некоторого пребывания в ней, а затем со все возрастающим недоверием наблюдают, что движение продолжается и продолжается. Некоторые из этих трендов развиваются до массовых движений, длящихся годами, прерываясь только на короткие во времени реакции. Такое нечасто наблюдается в жизни. Поэтому наше дело — оставаться с трендами, когда они случаются. Независимо от того, охватывают движения несколько лет или меньше, тренды — это тот случай, когда зарабатываются большие деньги. Поэтому эта глава о психологии тренда самая важная в книге.

Распознание Будущего Тренда

Как мы узнаем, что тренд будет продолжаться? Давайте рассмотрим пример.

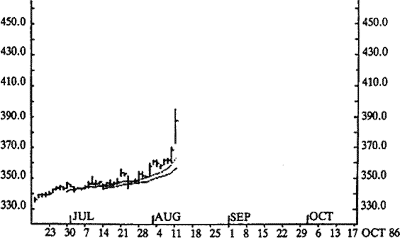

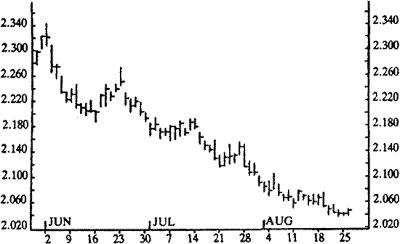

Предположим, что вы инвестор, сейчас лето 1986 года, и вы полагаете, что золото начнет вскоре подниматься (при расчете в долларах). Естественно, вы точно не знаете, когда это произойдет, поэтому решаете подождать первого сигнала о подъеме, прежде чем что-либо предпринимать. После вялого летнего рынка, в котором желтый металл торговался в долларовом диапазоне 333–335, в августе он начинает немного карабкаться наверх и 10 августа достигает уровня выше 370 долларов. На следующий день, 11 августа, рынок внезапно сталкивается с большой концентрацией ордеров покупателей. В лихорадочной торговле цена выталкивается до 390 долларов. График показан на Рисунке 19.

Каждый замечает это движение. Комментаторы суетятся в поисках объяснений, типа: «Серебро поднялось», или «Стычки в Южной Африке», или «Спрос в Японии», или «Доллар упал», или «Компьютерная торговля». Объяснения всегда будут даны после того, как события уже произойдут и все внезапно увидят только позитивные доводы и никто — негативные (вспомните адаптивные позиции). Первое, что сделают многие рыночные торговцы утром 12-го, это проверят цену на золото. И испытают разнообразные чувства.

Рисунок 19 Цена «спот» на золото, Лондон. Рисунок показывает дневные торговые диапазоны и цены закрытия Лондонской золотой биржи. Цены осени 1986 года, денежная единица — доллар. График также показывает скользящие средние, построенные по 10- и 20-дневным ценам закрытия.

Хорошо, Плохо и Ужасно

Некоторые инвесторы, как окажется, будут в очень хороших позициях. Те, кто купили золото раньше и поднимались вместе с рынком (оставаясь, естественно, в игре), заработают целое состояние. Любой, кто купил, скажем, по 350 долларов с 10 % маржей, уже более чем удвоил свои деньги! Он не может оторвать свои пальцы от калькулятора. Каждые три часа он подсчитывает свою прибыль, колеблясь между страхом и жадностью. Жадность говорит ему оставаться в игре: «Позволь прибыли расти». Страх советует: «Никогда не останешься с убытком, если заберешь свою прибыль, — и продолжает, — ты всегда можешь войти снова в игру, если она продолжится». Он ждет и смотрит. Если цена не начнет снова подниматься быстро, он лучше продаст и заберет свою прибыль.

Некоторые оказались при плохих позициях: человек вышел из рынка, так как продал как раз до начала подъема. Он больше не участвует в игре, потому что выбыл из нее. Несомненно, он допустил фатальный промах. Он верил в золото с самого начала, но потерял терпение, продал его, и оно сразу же пошло вверх! Ужасное чувство, и еще хуже то, что теперь он верит в золото даже больше, чем раньше.

Но как же глупо он будет выглядеть, если снова вернется в игру по ценам куда выше, чем по которым он вышел из игры. Что подумает его брокер? (позиции самозащиты!) Остается только одно: надеяться, что цена упадет немного, дав возможность снова войти в игру с неповрежденным самолюбием.

Последним будет тот, чье положение ужасно. Бедняга продал в шорт. Его эмоциями стали страх, удивление и глубокое разочарование. Он боится, что его убыток будет еще больше, а его брокер выставит требование пополнить счет. Ничто не может заставить его подсчитать, сколько он потерял (выборочная экспозиция), но он знает, что много. Или он настолько потрясен, что просто хочет выйти из игры по таким низким ценам, по каким это только возможно (то есть купить для закрытия коротких позиций). Или он настолько хладнокровен, что теперь ждет хорошей цены, чтобы отыграться, то есть покупает двойную порцию против того, что продал в шорт, открывая тем самым длинную позицию вместо короткой. Подобным образом ему, возможно, удастся возместить свои потери.

Игра Времени

Все эти различные рыночные торговцы уставились на цену золота утром двенадцатого. Те, у кого хорошие позиции, думают, не продать ли им, пока те, что с плохими и ужасными позициями, размышляют, когда купить. Их решения, на самом деле, уже приняты: все, что еще не произошло, только лишь вопрос времени. А что касается нас, то гипотетические «мы», подобно Кейнсу, смотрим на рынок, как на конкурс красоты. Мы ждем реакцию других, сохраняя достаточно хладнокровия, чтобы отложить свою покупку на пару дней. «Вероятно, небольшая перекупленность», — вот как думаем мы.

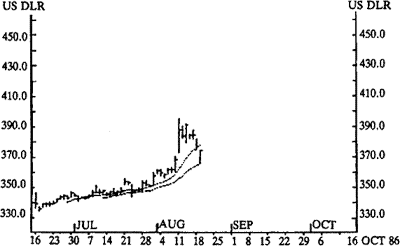

Итак, большинство наблюдают и ждут, и ни 12 августа, ни в следующие три дня почти ничего не происходит. Рынок затаил дыхание, все наблюдают за другими. У кого первым сдадут нервы? Нам не надо быть Фрейдами, чтобы знать, что легче принять приятное решение, нежели неприятное (снова позиция самозащиты). Поэтому те, у кого торговые позиции хорошие, реагируют первыми. Сначала продают немногие, соблазняя еще некоторых, и через пару дней график выглядит уже так, как на Рисунке 20.

Рисунок 20 Цена «спот» на золото, Лондон.

Оборот низкий, и все — рыночные торговцы и комментаторы — понимают, что для уверенности нужно брать прибыль. Но падения ждали только бедняги-самозащитники, продавшие в шорт как раз накануне подъема. И это та цена, по которой много инвесторов желали бы купить за день до подъема. Теперь шанс появился. Люди покупают, и снижение цены останавливается как раз на вершине предыдущей зоны скопления. (Зона скопления образуется, когда цена изменяется не сильно в течение некоторого периода времени. В этот момент активы постепенно меняют своих владельцев. После каждого усиления рынка можно предположить, что в игру вошли еще несколько новых инвесторов.)

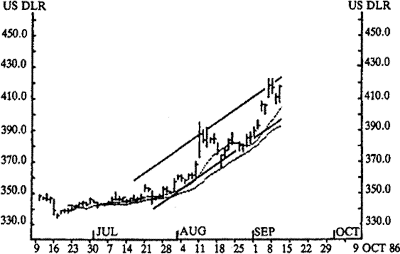

«Мы» замечаем, что наш конкурс красоты произвел обычный эффект и рынок оказался действительно немного перекуплен. На следующее утро мы покупаем по 380 долларов. Теперь, когда мы в рынке, мы, как ни странно, не испытываем такую сильную нервозность, как до того. Наоборот, мы более спокойны, потому что не боимся упустить начало тренда, ориентируясь на то, что наш расчет времени оказался очень хорошим. Каждый может видеть, что золото находится в начинающемся бычьем рынке, и многие из тех, кто не впал в панику и вошел в игру, полагают также. Через месяц график уже выглядит, как на Рисунке 21.

Рисунок 21 Цена «спот» на золото, Лондон.

«Мы» теперь попытаемся нарисовать «канал» музыкальных стульев, а именно: две параллельные «линии тренда» на нашем графике. Через несколько дней цена поднимется более чем на 30 долларов и мы испытаем непреодолимый соблазн реализовать свою прибыль, особенно если находимся на вершине конца того канала, который нарисовали. Мы продаем по 415 долларов.

12 августа, возможно, только несколько человек изучали цены на золото, но сейчас, после огромного подъема, это делают все. Золото стало темой светских разговоров. Многие теперь готовы скупать его при малейшем признаке слабости. Те, кто не оказался в рынке, чувствуют себя нелепо. Если это профессиональные инвесторы, то они уже начали бояться неизбежных порицаний от своего босса: «Золото на высокой волне, а ты так ничего и не предпринимаешь. Ты что, спишь здесь весь день или что?»

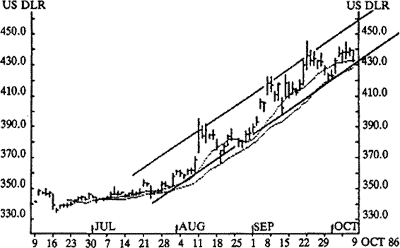

Многие готовы покупать, и снижения цен носят очень ограниченный характер, немедленно переходящий в следующий подъем. Этот новый рост цен провоцируется не только новыми инвесторами, но и ранними продавцами, желающими войти снова в игру. Несмотря на то, что никто не пытался определить, что это за тренд, каждый понимает, 9 октября 1986 года золото находилось в замечательном восходящем тренде (рис. 22).

Рисунок 22 Цена «спот» на золото, Лондон.

Все идет прекрасно, и нет никаких оснований для беспокойства. Может, нам еще прикупить? Нет, посмотрите на график 26 ноября (рис. 23).

Рисунок 23 Цена «спот» на золото, Лондон.

Замечательный бычий тренд остановился, и большинство снова потеряли интерес. Что произошло с рыночной психологией?

Неоправданные Ожидания и Тройной Шок

Давайте посмотрим на график. До 8 октября рынок демонстрировал несколько крутых подъемов, прерываемых вторичными движениями, формирующими зоны скопления: предыдущие покупатели продают, чтобы взять прибыль, а новые покупатели используют возможность войти в игру. Продавцы, также участвовавшие на всем пути наверх, каждый раз замечают, что рынок достиг новых пиков, и поэтому им следует оставаться твердыми. Небольшие падения, следовательно, использовались для вхождения обратно в игру, а каждый подъем провоцировал возникновение нового покупательского спроса как раз под текущей рыночной ценой.

Покупатели, идущие с самого начала и надеявшиеся на небольшой подъем, откладывают свое решение продавать, потому что до сих пор не наблюдали ни малейшего признака слабости рынка. На рынке дефицит предложения. Любое предложение, ставшее прибыльным, вскоре переходит к новым покупательским интересам — новому спросу от тех же самых инвесторов.

В начале октября рынку не удалось достичь самой высокой вершины, и большинство покупателей, вошедших в игру в последней зоне двойного скопления, теперь терпят убытки. Когда такое случается, настроение рынка полностью изменяется. Сначала инвесторы удивляются, а потом становятся неуверенными и начинают нервничать. Новые инвесторы, вошедшие в рынок в последней зоне скопления, находятся в состоянии тройного шока. Сначала рынок сильно поднимался, но их в нем не было, а когда они наконец-то купили, рынок впервые не смог достичь новой, более высокой вершины. И вот теперь они несут убытки. Хет-трик наоборот..!

Более удачливые инвесторы, постоянно откладывающие свои ордера на продажу на всем пути наверх, тоже сильно нервничают, осознавая в первый раз, что территория, о которой они думали как об уже обретенной прибыли, снова потеряна. Их прибыль исчезает у них на глазах — чрезвычайно неприятная ситуация. Что касается покупателей, которые по определенным причинам должны купить золото, то они отложат ордера на покупку, пока не увидят, что рынок скользит вниз медленно, но верно.

Прежние Убеждения, или Покупка на Спадах

«Прежние убеждения», или, как их иногда называют, «Защищающее утро понедельника», «Эффект знания прошедшего» или «Ползущий детерминизм», могут серьезно повлиять на наши суждения. Как только мы узнаем о том или ином результате, мы искажаем наши воспоминания о прошедшем. Теперь мы думаем, что наверняка знали, что произойдет, даже если на самом деле и понятия не имели о том, что случится впоследствии. Существует две основные системы исследования прежних убеждений: модель памяти и гипотетическая модель. Модель памяти изучает то, что мы можем вспомнить из того, о чем думали раньше, а гипотетическая модель — это наши предположения о будущем.

Если мы делаем заключение о предсказуемости случившегося, у нас возникает сильное сожаление, что мы не предприняли правильных действий с самого начала. В результате наше желание сделать все «как надо» усиливается, и оно может заставить нас покупать, если цена возвращается на тот уровень, где мы ошибочно не сделали этого с самого начала.

Последняя Нерешительность перед Разворотом

Рынок затаил дыхание, но ненадолго, пока кто-нибудь, в конце концов, не примет решения. Это будут новые инвесторы — те, кто находятся в состоянии тройного шока и, естественно, их решением будет выйти из игры. Поэтому они будут продавать. Если бы Чарльз Доу был в это время на рынке, он бы покинул его, потому что сразу заметил бы два важных момента. Во-первых, рынок больше не сможет дойти до более высокой вершины, а во-вторых (когда он упал ниже предыдущего основания 423 доллара), неминуемо образуется новое, более низкое основание. Он поднял бы указательный палец и сказал:

Тренд остается неповрежденным до тех пор, пока цене не удается внезапно повернуть в обратном направлении, пройдя через зону скопления, образовавшуюся в предыдущий раз.

Восходящий тренд, следовательно, остается неповрежденным, покуда имеют место вершины и основания выше предыдущих.

Нисходящий тренд остается неповрежденным до тех пор, пока имеют место вершины и основания ниже предыдущих.

Эти отличительные черты тренда самые важные. Как только мы видим, что прогрессирующий ряд поднимающихся вершин и оснований разрушается, настроение рынка изменится. В восходящем тренде, наиболее вероятно, мы будем наблюдать за поднимающимися основаниями (обычно предшествующие пики), а в нисходящем тренде за падающими вершинами (коими являются предшествующие основания).

Эффект Ложного Единодушия

Мы в основном переоцениваем число согласных с нашими позициями и убеждениями. Эта необъективность называется «эффектом ложного единодушия». Примеры говорят, что некоторые американцы, выступающие за смертную казнь, скорее, выглядят ее сторонниками, нежели оппонентами, и что большая часть курильщиков-подростков полагает, что у них в колледже курящих студентов больше, чем тех, кто не курит.

Вывод в том, что мы чувствуем себя в своих решениях безопаснее, чем следовало бы. Это может привести к тому, что мы окажемся в сформировавшемся тренде, вместо того чтобы держаться от него подальше.

Поддержка и Сопротивление

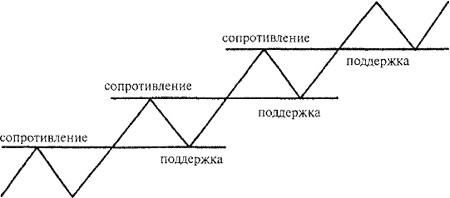

Теперь мы возвращаемся к третьему наблюдению Доу, имеющему отношение к «поддержке» и «сопротивлению». В тот момент, когда поднимающееся движение приостанавливается, Доу сказал бы, что оно сталкивается с «сопротивлением»: рынок достиг того уровня, на котором крупная рыба хочет продавать (это показано на Рисунке 24). Когда предыдущие вершины в восходящем тренде становятся новыми основаниями, это означает, что предыдущее сопротивление теперь стало с поддержкой.

Рисунок 24 Сопротивление и поддержка при восходящем тренде. Когда рынок в восходящем тренде, предшествующие вершины ценовой кривой позже часто ведут себя также, как и основания. Основная причина обнаруживается в воздействии позиций самозащиты и теории сожаления.

Точно таким же образом поддержка становится сопротивлением в нисходящем тренде (рис. 25).

Рисунок 25 Сопротивление и поддержка в нисходящем тренде. Когда тренд вниз идет, предыдущие основания часто становятся новыми вершинами.

Многие неправильно истолковывают эту ценовую фигуру, полагая, что в восходящем тренде последнее основание обеспечивает более сильную поддержку. Но, естественно, последняя вершина самая важная, в то время как в нисходящем тренде — последнее основание.

При оценке, насколько будет эффективна зона поддержки или сопротивления, в первую очередь должны учитываться два фактора. Первый фактор: сколько времени цена усиливалась в зоне. Чем дольше ценная бумага торговалась по данной цене, тем лучше торговцы запомнят эту цену. Второй фактор — объем торговли: высокий оборот в зоне скопления сделает цену сильнее, так как много новых инвесторов вошли в рынок по этой цене. Многие графики не отражают объем (например, на валютном рынке никто не знает точный итоговый оборот), но фьючерсные контракты имеют параметры объемов.

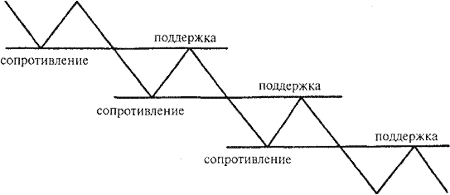

Лучшие тренды те, в которых не наблюдалось попыток проверять предыдущие зоны скопления, а были только короткие интервалы возвратного движения цен. Этот обычный тренд называется «лестничным трендом» и может выглядеть как, например, график доллар США/немецкая марка с 21 июня по 26 августа 1986 года (рис. 26).

Рисунок 26 Доллар США/немецкая марка, цена «спот». С лета 1986 года этот график показывает классический «лестничный» нисходящий тренд, при котором возобновляется давление со стороны продавцов каждый раз, когда цена поднимается к предыдущему основанию. Мы почти что видим улыбающегося дилера, спускающегося вниз по лестнице на пути в банк.

В тренде, подобном этому, чартисту не следует выходить, так как предыдущие вершины и зоны скопления не прерваны, наоборот — более серьезно испытаны. Доу сказал бы: «Тренд должен считаться неповрежденным до тех пор, пока не будет доказано противоположное». Это финансовый вариант первого закона Ньютона, если так можно сказать.

В дополнение к вышеупомянутому анализу целостности тренда существует еще пара поддерживающих инструментов. Они могут оказаться очень полезными, раз уж мы изучаем основополагающие психологические механизмы. Первый инструмент — так называемая «скользящая средняя».

Психологические Явления, Которые Могут Объяснить Лестничные Модели (Ценовые Фигуры)

Позиции самозащиты. Мы адаптируем свои позиции, чтобы они подтвердили уже принятые нами решения. Если мы приняли неверное решение, мы ищем коррекции на рынке, чтобы исправить его, не потерпев никаких убытков.

Теория сожаления. Мы стараемся избегать действий, подтверждающих совершенные нами ошибки. Это можно сделать, если дождаться обратной коррекции рынка к точке, на которой мы сделали ошибку, чтобы мы могли исправить ее безболезненно.

Скользящая Средняя

Скользящие средние — одни из наиболее широко применяемых (и неправильно применяемых) поддерживающих наше мнение инструментов при анализе тренда. Давайте начнем с определения. Каждый знает, что такое среднее значение: сумма значений, разделенная на количество использованных значений. Но в случае со скользящей средней вычисление каждый раз получается новое в результате добавления нового значения. Скользящая средняя 20-дневных торговых цен может изменяться каждый день, так как она всегда основана на ценах последних 20 дней. Просто и глупо.

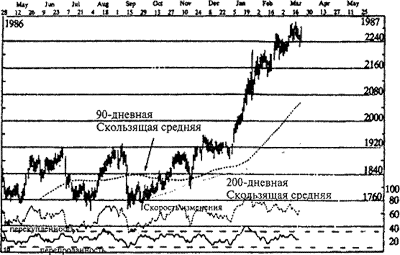

Давайте еще раз посмотрим на график Индекса Доу-Джонса 1986 года с его «Черным понедельником» и «Черной пятницей» (рис. 27). Две популярные скользящие средние нарисованы на графике для 80- и 200-дневных цен соответственно. Несмотря на рыночную турбулентность, эти средние двигаются по спокойным и непрерывным траекториям, не попадая под влияние краткосрочных колебаний.

Рисунок 27 Промышленный Индекс Доу-Джонса в 1986–1987. Это такой же график, как и на Рисунке 6. Обратите внимание, два сильных падения в 1986 году почти не повлияли на скользящие средние. Это говорит о том, что, несмотря на временные заминки, бычий рынок психологически остался неповрежденным. (График от Investment Research of Cambridge).

Когда чартист рассматривает график, подобный этому, он истолкует средние значения как хорошее подтверждение основополагающего тренда. Так как он не может видеть никаких признаков ослабления в этой железобетонной ситуации, он продолжает сохранять свою долгосрочную позицию. Итак, при поверхностном взгляде скользящая средняя отражает основополагающий тренд в спросе и предложении, игнорируя краткосрочную турбулентность. Но толкование скользящей средней требует небольшой подготовки. Одно из самых важных правил для скользящей средней заключается просто в выборе определенного значения средней и покупке каждый раз, когда цена прорывается снизу вверх через эту среднюю, и продаже, когда цена прорывается ниже нее. Самое лучшее, что можно сделать с этим правилом, забыть его: оно не срабатывает.

Чтобы извлечь выгоду из скользящих средних, необходимо использовать комбинацию двух, возможно, и трех простых средних значений. Представьте себе бестрендовый рынок, в котором мы нарисовали три различные скользящие средние. Здесь цена беспрерывно будет пересекать вверх и вниз свою собственную скользящую среднюю, и «краткосрочная» средняя, основанная, к примеру, на трехдневных ценах, будет постоянно пересекаться с более долгосрочной средней, например, 10- или 20-дневной средней.

Более того, некоторые из скользящих средних разворачиваются вверх, тогда как другие вниз. График нефти (рис. 28) с 3-, 10- и 20-дневными скользящими средними — хороший пример вышесказанного. В последний день на этом графике происходит кое-что интересное: цена прорывается через все средние значения, располагаясь в последовательности 3-, 10- и 20-дневной средней под рыночной ценой, и все обращены к верхней стороне, в одном и том же направлении. Это тот случай, когда мы говорим (мы теперь оставляем Доу в покое), что здесь сигнал к покупке, потому что:

Если рынок в сильном восходящем тренде, все средние значения расположатся под рыночной ценой; они все будут обращены к верхней стороне, и самые длинные средние расположатся более отдаленно от рыночной цены. В нисходящем тренде все происходит наоборот.

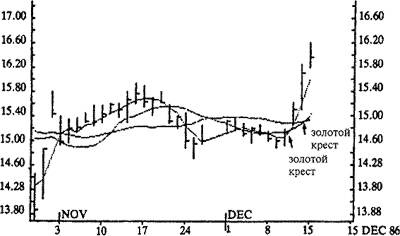

Рисунок 28 Фьючерсные контракты на сырую нефть. График показывает дневные торговые диапазоны и цены закрытия контрактов на нефть, торгуемых на Нью-Йоркской товарной бирже. В конце показанного периода (ноябрь — декабрь 1986 года) цена прорвалась вверх, и бычий рынок подтвердился развитием в скользящих средних, построенных как 3-, 10- и 20-дневные от цен закрытия. («Золотые кресты» объясняются в тексте).

Когда средние пересекают друг друга, чтобы потом расположиться в правильной последовательности для тренда, это само по себе также рассматривается как сигнал к покупке или продаже, обеспеченный тем, что оба наклонены в направлении тренда. Если каждый из них наклонен в своем собственном направлении, прорыв скользящей средней не будет иметь значения, отвергая тем самым вероятность возникновения движения.

• Когда краткосрочная поднимающаяся скользящая средняя прорывается наверх через долгосрочную восходящую среднюю, мы имеем золотой крест, то есть сигнал к покупке.

• Когда краткосрочная нисходящая средняя прорывается вниз через долгосрочную нисходящую среднюю, мы имеем мертвый крест (названия «золотой крест» и «мертвый крест» придуманы английским чартистом Брайаном Марбером), то есть сигнал к продаже.

• Прорыв средней, при котором одна средняя обращена в верхнюю сторону, а остальные в нижнюю сторону, отвергает подтверждение очевидности тренда.

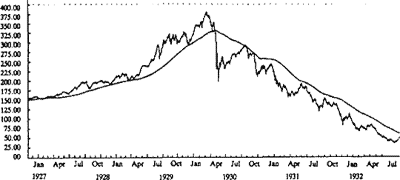

Это требует объяснений. Давайте вернемся к графику Индекса Доу-Джонса на Рисунке 27. Так как падение цены в «Черный понедельник» и «Черную пятницу» произошло быстро, без какого-либо предшествующего ослабления, оно значительно не повлияло на скользящие средние. Если бы падение цены произошло после продолжительного ослабления тренда, тогда бы обе средние повернули вниз до прорыва и мы бы имели мертвый крест. Такое предшествующее ослабление, например, наблюдалось во время биржевого краха в 1929 году, но не в 1987 году.

Позиции знаний и значение времени

Разница заключается во времени. Требуется время, чтобы развернуть психологию первоначального тренда. Если нет «золотого креста» или «мертвого креста», то это просто говорит о том, что последовательность развернулась слишком неожиданно, а мы столкнулись с временной приостановкой тренда.

Причина заключается в наших позициях знания. Когда цена движется, обычно требуется некоторое время, чтобы скользящая средняя зацепилась за нее. Эта задержка во времени соответствует адаптационному периоду участников рынка — времени, необходимому для людей, чтобы принять новую цену. Как в психологическом гипнотическом эксперименте с открытками, это отражает средний психологический период реагирования.

Один особый фактор демонстрирует это. Если «золотой крест» или «мертвый крест» образуется после того, как средние значения фактически частично совпадали долгий период времени, это дает, как правило, сильный сигнал:

Если наблюдается «золотой крест» или «мертвый крест» после того, как средние значения фактически частично совпадали на протяжении длительного периода времени, это приводит к усилению сигнала.

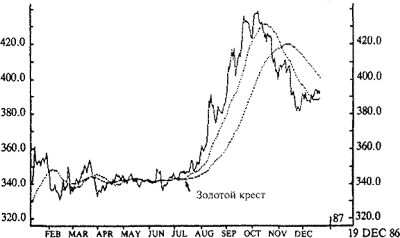

Причина в том, что все инвесторы, долгосрочные и краткосрочные, в данном случае испытывают одинаковые чувства. Правило относится и к наблюдению Доу, что прорыв из узкого ценового интервала подает важный трендовый сигнал. Давайте рассмотрим пример с золотом. График на Рисунке 29 снова показывает последовательность с горизонтом, который немного протяженней, чем в ранее приведенных примерах, а также скользящие средние: 20- и 50-дневные. Средние частично совпадали с февраля до июля, когда возник сигнал к покупке, доказав потом свою эффективность. Когда позже, в октябре, произошла встречная реакция, она не спровоцировала возникновение «мертвого креста» и, таким образом, доказала свою краткосрочность (цена поднялась сразу же вверх до 500 долларов) (рис. 29).

Рисунок 29 Цена «спот» на золото, Лондон. График показывает развитие (в долларах) цены на золото, 1986. Когда бычий рынок начинается в июле, это подтверждается «золотым крестом». С другой стороны, падение в октябре/ноябре не подтверждается «мертвым крестом» и также оказывается временным.

Особая реакция, наблюдаемая на многих первоначальных трендах, заключается в том, что краткосрочная средняя во время периода рыночной коррекции вторичного характера временно отклоняется, контактируя с долгосрочной средней, а затем снова идя в прежнем направлении без какого-либо прорыва. Если обе средние в такой ситуации наклоняются в направлении тренда, то, на самом деле, это создает новый «золотой крест» или «мертвый крест» с твердым подтверждением устойчивости тренда.

Репрезетативность и Тренды

«Репрезентативность» — это психологический термин для распространенной ошибки, при расчете вероятности правдивости или происхождения чего-либо, отталкиваясь от того, насколько это «что-то» напоминает нечто подобное или то, что уже произошло. Широко распространенный пример — суд присяжных, оценивающий вероятность того, что подзащитный совершил преступление с точки зрения того, что он «выглядит, как преступник». Однако репрезентативность может возникать и на финансовых рынках, так как мы думаем, что тренд будет продолжаться просто потому, что он до сих пор имел место.

Расстояние до скользящей средней: надежда и страх

Последнее правило относительно скользящих средних касается интервала между дневной ценой и ее скользящей средней. Это правило гласит:

Когда рынок ускоряется, удаляясь прочь от скользящей средней, это может говорить о том, что будет наблюдаться встречная реакция, нацеленная на то, чтобы дневная цена и скользящая средняя снова объединились.

Представьте себе рынок со значительными падениями на протяжении нескольких дней или недель, удивляющий большинство инвесторов. В такой ситуации многие не выйдут из рынка, потому что каждый день они надеялись, что видели основание спада. Эти инвесторы уже решили продавать, но надеются, что сделают это на подъеме, чтобы срезать свои убытки.

Если эта восходящая реакция на самом деле имеет место, следовательно, она быстро встретится с ордерами на продажу от этих взволнованных инвесторов. Чем сильнее предыдущее падение и продолжительнее период времени, который имел место до начала встречной реакции, тем сильнее его воздействие и тем сильнее тенденция к продаже при небольшом подъеме.

Поведенческая модель отражена на графике скользящих средних. Чем сильнее предыдущее падение цены, тем скорее скользящая средняя начнет падать по направлению к дневной цене и встретится с ней, если она немного поднимется. Даже ее дневная цена не поднимется, просто установившись на некоторый период времени, она, в конце концов, будет достигнута своей скользящей средней. Когда эта точка будет достигнута, это можно будет рассматривать, что вся надежда потеряна, и продавцы войдут снова в игру. Это, естественно, предполагает выбор основы для расчета среднего значения и обычно является индикатором рыночного настроения. И не играет роли, основывается ли скользящая средняя на 20 днях или 50-дневном периоде.

Этот пример взят из падающего рынка. В поднимающемся рынке объяснение очень похожее.

Самоупрочняющееся воздействие?

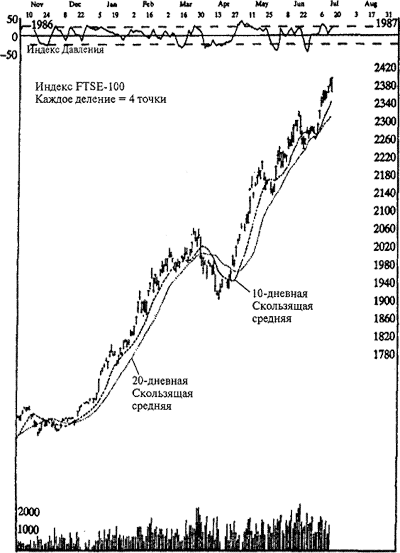

Сегодня многие профессиональные инвесторы используют скользящие средние в качестве инвестиционного инструмента, чтобы можно было ожидать определенное самоупрочняющееся воздействие. Многие используют 10- и 20-дневные средние, построенные от фьючерсных индексов. Поэтому эти рынки так легко напоминают те, что показаны на Рисунке 30.

Рисунок 30 Фьючерсные контракты на FTSE-100 (Индекс английских акций). Здесь показано, как поднимающийся рынок часто «ведется» определенными скользящими средними. Если цена закрывается под этими скользящими средними в один-единственный день (как, например, в марте 1986 года), дальнейшие падения до тренда могут возобновиться. Нижняя часть графика показывает дневной оборот, значительно упавший во время спада цен в апреле (бычий знак). (График от Investment Research of Cambridge).

Идея самоупрочняющегося воздействия неминуемо касается изучения 20-дневных средних, построенных для международных индексов. Поначалу почти невозможно представить себе, как многочисленные рыночные тестирования и отклонения, демонстрируемые этой средней, могут иметь место без своего рода конспирации в мировом масштабе, если так можно выразиться, от чартистов всего мира. Но проблема в том, что один и тот же феномен сам себя повторяет, если эта средняя размещена на графиках от места, где начался рост популярности скользящих средних. Рисунок 31 показан в качестве примера.

Рисунок 31 Промышленный Индекс Доу-Джонса 1927–1932. До краха 1929 года бычий рынок Соединенных Штатов «велся» своей собственной скользящей 200-дневной средней. Когда цена прорвалась ниже этой средней, она оставалась там, пока медвежий рынок, наконец, не закончился через три года. Это нельзя объяснить ссылкой на самоупрочняющееся воздействие, так как использование скользящей средней в качестве технического индикатора было почти неизвестно в соответствующем периоде времени.

Итак, самоупрочняющееся воздействие, вероятно, доля правды, но не всей истины. Наиболее значимое объяснение должно находиться в типичных инвестиционных горизонтах инвесторов и функциях их позиций знаний.

Основа для расчета

Все правила, касающиеся признаков, выявленных из скользящих средних, естественно, предполагают выбор основы для расчета среднего значения. Как правило, он столь же эффективен, как и индикатор настроения рынка. Наиболее часто употребляемыми интервалами являются, скорей всего, следующие:

Основные периоды для расчета Фьючерсные контракты 3, 10, 20, 50, 200 Валюты 10, 20, 50, 200 Фондовые рынки 20, 50, 200 Денежный курс 20, 50Эта таблица может вызвать некоторое подозрение. Возможно, появится такой вопрос: «Почему именно четные числа?» И как несколько комбинаций могут быть одинаково действительными? Ответ относительно четных чисел должен заключаться в том, что даже если эти числа не были совершенными инструментами с самого начала, то люди выбрали их из-за нехватки точной опоры. И с этого момента самореализующийся эффект заставил рыночное поведение адаптироваться к торгуемым инструментам. Что касается различных комбинаций средних, то это можно истолковать как фрактальное поведение, возможно, стимулируемое различными инвестиционными горизонтами среди инвесторов.

Мы должны учитывать, что использование скользящих средних чартистами началось только после окончания Второй мировой войны. Без компьютеров основание их было ограничено до того, как трейдеры начали свои расчеты вокруг таких подозрительных четных чисел, как 10, 20, 50 и 200 дней.

Но после появления компьютеров эти средние, вероятнее всего, уже поверглись возрастающему самореализующемуся эффекту.

Психологические Явления, Создающие Положительные Процессы с Обратной Связью Между Ценовыми Трендами и Позициями по Отношению к Рынку

Эффект убедительности. Нас больше убеждает надежный источник, нежели надежное доказательство. Люди могут рассматривать цены как очень надежные источники информации об экономической ценности финансовых инструментов. Таким образом, они могут быть больше убеждены ценой как источником, нежели аргументами, почему цены неправильные

Эффект репрезентативности. Мы склонны полагать, что тренды, за которыми мы наблюдаем, вероятней всего, будут продолжаться. Наблюдение за ценовым трендом, а затем вывод, что он продолжится просто потому, что будет, — яркий пример репрезентативности.

Линии Тренда, Каналы и Музыкальные Стулья

Еще один инструмент анализа — так называемые линии тренда (рис. 32). Они вычерчиваются как прямые негоризонтальные линии и могут располагаться между несколькими основаниями в поднимающемся рынке или несколькими вершинами в нисходящем рынке. Если рисуются две параллельные трендовые линии и одна из них располагается между вершинами, а другая — между основаниями, это называется «каналом».

Рисунок 32 Цена «спот» на золото, США. «Лестничный» нисходящий тренд золота во время периода 1987–1989 годов. Когда падающая трендовая линия музыкальных стульев была, наконец, прервана в ноябре 1989 года, последовало активное движение цены.

Трендовые линии и каналы подобны музыкальным стульям. Не существует очевидного логического объяснения, но очень быстро выясняется, что каждый усердно вычерчивает линии на своих графиках. Так как графики популярны, то наше четвертое правило тоже имеет значение: линии тренда и каналы становятся самоупрочняющимися. Правило чартиста для трендовых линий гласит:

Выходите из тренда, когда его трендовая линия прервана.

Это правило не является универсальным, но оно широко используется на многих рынках, подкрепленное тем фактом, что прямую линию трудно видоизменять. Если у людей развивается мания рисовать трендовые линии у себя на графиках, то большинство из них рисуют одинаковые линии.

С каналами так же забавно, как и с линиями тренда, но в обоих случаях естественной предпосылкой является то, что прямая линия покоится на максимальном количестве ее соприкосновений с рыночной ценой, поэтому:

Трендовые линии и каналы — самые самоупрочняющиеся сигналы из всех существующих, и их значимость увеличивается с ростом числа контактов между ценой и линиями.

Более того:

Чем круче трендовые линии и чем круче и уже каналы, тем сильнее подтверждение основной устойчивости тренда. Чем круче трендовая линия, тем слабее сигнал опасности в случае, если она прервется.

Существует только два контакта, поэтому есть сомнения, что начнется музыка, и только при наличии трех контактов (один плюс два) неудавшийся канал может идти не в ногу с рынком. Если контактов больше, сигнал имеет увеличивающийся импульс, пока не станет настолько очевидным, что станет саморазрушающимся.

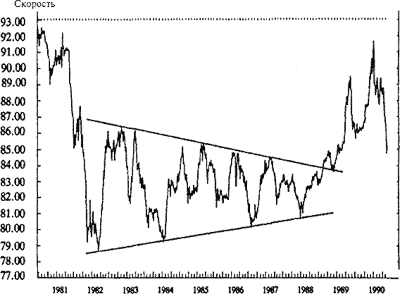

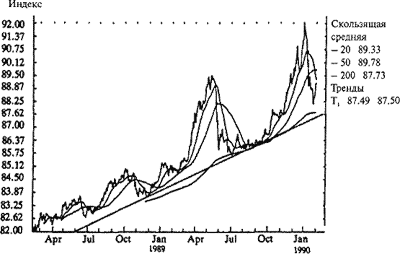

Графики на Рисунках 33 и 34 показывают примеры трендовых линий швейцарского франка в сравнении с немецкой маркой.

Рисунок 33 Немецкая марка/швейцарский франк. График показывает, как через несколько лет рынок может быть «пойман» между двумя четкими линиями тренда. Когда верхняя трендовая линия была прорвана весной 1989 года, цена продвинулась до 91.69 всего за несколько месяцев.

Рисунок 34 Немецкая марка/швейцарский франк. График показывает, что произошло после прорыва немецкой марки/швейцарского франка весной 1989 года. Использование трендовой линии и скользящих средних позволяет легко рассчитать протяженность во времени этого рынка.

Во всех примерах трендовые линии нарисованы с использованием самой высокой вершины или основания графика в качестве точки отсчета. Однако во многих случаях лучше взять первую же последовательно возникшую вершину или основание в качестве точки отсчета. В противном случае, например, на двойной вершине, трендовая линия может стать почти горизонтальной.

Как указано выше, трендовые линии и каналы не имеют значения для самоупрочняющегося влияния, вытекающего из того, что все рисуют одинаковые линии на однородных графиках. Но если начинать рисовать их на вновь создаваемом индикаторе, например, на индикаторе скорости изменения (который будет рассмотрен далее в книге), естественно, это будет подобно танцу не под ту музыку, что надо.

«Магическое Мышление» и Технический Анализ

Ученый Б. Ф. Скиннер провел несколько экспериментов (1948, 1992), в которых он продемонстрировал необычное явление, названное им «магическим мышлением». Он кормил голубей каждые пятнадцать секунд независимо от того, что делали в этот момент птицы. Этот процесс изменил их поведение. Каждая птица теперь повторяла особые движения, например, поворачивалась вокруг себя, поворачивала по особенному голову и так далее. Это говорило о том, что птицы считали, что такое поведение побуждает их кормильца дать им еду.

Возможно, некоторые формы технического анализа, не имеющие логического объяснения, просто являются такими ритуалами, которые повторяются инвесторами, однажды удачно сделавшими деньги, следуя такому «анализу».

Подтверждения Объемов

Четвертая категория индикатора тренда — объем. Самое известное правило объема заключается в принципе Доу: «Объем должен подтверждать тренд». Если рынок идет наверх, объем будет выше на подъемах, чем на спадах. Это можно увидеть прямо из колонок объема на графике. Основание для этого правила очень простое. Когда объем большой при повышениях цен, это говорит о том, что инвесторы склонны забирать прибыль слишком быстро (позиции самозащиты). Но затем они начинают сожалеть о своих действиях и хотят снова купить. Большой оборот на повышениях, таким образом, гарантирует продолжительный спрос ниже текущей рыночной цены.

Иногда этот принцип объясняется так называемым «балансовым объемом». С помощью этого метода, внедренного Джозефом Гранвиллем, и с помощью графика цен нарисовано поведение накопленного объема, где объем положительный в дни с поднимающимися ценами и отрицательный в дни со снижающимися ценами. Это делает видимой перспективу, на протяжении которой объем подтверждает тренд. В краткосрочном периоде объем также важный инструмент. Существует три правила, которые следует знать.

Первое правило гласит: если рынок открывается с изменениями относительно закрытия предыдущего дня с большим объемом, чаще всего на протяжении дня будет наблюдаться коррекция по направлению к цене предыдущего закрытия. Причина в том, что большой объем утром чаще всего имеет место благодаря людям, торгующим на основе ночных новостей, таким образом, это будет полностью дисконтироваться в цене.

Второе правило, касающееся краткосрочных торговых диапазонов, удивит многих. В торговых диапазонах оборот обычно располагается почти исключительно в зонах поддержки и сопротивления. Когда цена движется между ними, торговля стихает. Это правило гласит: прорыв будет иметь место в той стороне, на которой объем склонен к снижению. В действительности это поразительное правило просто повторение предыдущего наблюдения — чем выше объем, тем сильнее становится зона поддержки или сопротивления.

Третье правило, касающееся объема, самое сложное для применения на практике. Обычно сильный рост объема ожидается после прорыва из зоны скопления. Это самоупрочняющийся сигнал, но только если он возникнет после прорыва. Если объем в течение дня большой (в то время, пока проверяется зона поддержки или сопротивления в течение дня), это говорит о том, что возникновение прорыва становится менее вероятным. По той же причине прорывы на вялых рынках, например перед праздниками, зачастую бывают самыми лучшими сигналами. Самые лучшие в году торговые дни чартиста между Рождеством и Новым годом.

Семь Теорий, Объясняющих Необычные Фигуры Объемов Торговли

«Принимайте убытки и позволяйте прибыли расти». Это правило имеет смысл на рынке, на котором преобладают положительные контуры обратной связи и тренды. Если предположить, что этому правилу последуют все, тогда на бычьих рынках был бы маленький объем, а на медвежьих рынках большой. Однако в действительности на бычьих рынках объем торговли намного больший, чем на медвежьем рынке. Поэтому люди склонны урезать прибыль и позволять убыткам расти. Существует семь теоретических подходов, объясняющих это: теория перспективы, эффект определенности, позиции самозащиты, теория сожаления, отделы мозга, когнитивный диссонанс и чрезмерная самоуверенность.

Теория перспективы, разработанная Канеманом и Тверски[46](1979), один из самых часто приводимых в качестве примера и лучших документально подтвержденных явлений в экономической психологии. Теория утверждает, что мы имеем беспричинную склонность быть менее готовым рисковать прибылью, чем убытками. Ученые провели серию экспериментов, показавших, что люди не принимают разумных инвестиционных решений, даже если они находятся перед простым набором альтернатив. Одной группе людей была представлена следующая проблема:

В дополнение к тому, что вы уже имеете, вам дали $1000. Теперь попросим вас выбрать одно из двух:

• верный заработок в $500;

• 50 % шансов за то, что вы заработаете $1000, и 50 % шансов за то, что вы не заработаете ничего.

Случилось так, что 84 % отвечающих выбрали верный заработок, тогда как 16 % предпочли сыграть на большую ставку.

Далее ученые пригласили другую группу и задали следующий вопрос:

В дополнение к тому, что вы уже имеете, вам дали $2000. Теперь попросим вас выбрать одно из двух:

• верный убыток в $500;

• 50 % шансов за то, что вы потеряете $1000, и 50 % шансов за то, что вы не потеряете ничего.

Задача, абсолютно сходная с предыдущей, а вот результаты — нет: 31 % опрошенных предпочли верный убыток, 69 % решили поставить на меньший убыток. Если это перевести на язык фондовой торговли, станет понятно: мы меньше готовы рисковать потерей прибыли, чем рисковать тем, что позволим убыткам расти еще больше. Другими словами: мы больше расположены закрывать прибыльные позиции, нежели убыточные. Таким образом, на поднимающихся рынках объем торговли больше.

Другое вероятное объяснение дал Алаис[47] (1953), разработавший теорию так называемого эффекта определенности. Эта теория обращает особое внимание на то, как мы справляемся с потенциальной прибылью. Алаис обнаружил, что мы предпочитаем определенную прибыль небольшого размера неопределенной и вероятностной прибыли намного большего размера, даже если последний статистический показатель говорит, что вероятность успеха высока. Итак, представьте, что у вас есть акция, которая поднялась. Теперь вы можете выбрать между определенной прибылью (позвонить прямо сейчас своему брокеру, продать акцию и взять свою прибыль!) или очень высокой вероятностью, что акция будет продолжать расти. Так что же вы предпочтете? Большинство, похоже, позвонит своему брокеру.

Позиции самозащиты также могут объяснить наблюдаемый феномен. Правда, немного смущает само выражение «брать убытки», а не «брать прибыль». Поэтому мы избегаем «брать убытки».

Конечно, существует соответствующая теория для объяснения, как мы ведем себя, когда сталкиваемся с потерями. Она называется (не очень-то и удивительно!) теорией сожаления и формулируется примерно так: чтобы минимизировать чувство сожаления, когда мы приняли неправильное решение, мы избегаем действий, делающих слишком очевидным для нас и других, насколько неправильным было это решение. Продажа акции и, таким образом, принятие убытков становится болезненнее и неприятнее (когда придется отчитываться перед бухгалтером, налоговым инспектором, а также своей семьей) и вызывает более сильное чувство сожаления, чем ведение записей об убытках, в надежде на лучшее. Меир Статман описывал это следующим образом:

В итоге люди торгуют по обеим причинам: и по когнитивной, и по эмоциональной. Они торгуют потому, что думают, что у них есть информация, когда у них нет ничего, кроме шумихи, они торгуют потому, что торговля может вызвать чувство гордости. Торговля вызывает гордость, когда решения оказываются хорошими, но она же приносит и сожаления, когда решения не оказываются хорошими. Инвесторы пытаются избегать боли сожаления, избегая реализации убытков, используя инвестиционных консультантов в роли козлов отпущения и избегая компаний с плохой репутацией.

Шефрин и Статман в 1985 году предложили объяснение, почему люди нерасположены брать свои убытки.

Это — пятая теория о так называемых отделах мозга. Основной ее постулат гласит: мы склонны разделять переменные на разные отделы и обращаться с каждым из этих отделов независимо, вместо того чтобы оптимизировать целое. Сохранение проигрышных позиций, даже если они ограждают нас от инвестирования тех же самых денег во что-нибудь другое, может быть симптомом этого феномена. Мы пытаемся оптимизировать каждое отдельное инвестирование (обычно весьма глупым образом), даже если понимаем, что это может означать потерю вообще любой возможности.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Глава ХI. Организация производства (продолжение). Крупномасштабное производство

Глава ХI. Организация производства (продолжение). Крупномасштабное производство § 1. Преимущества производства в крупном масштабе лучше всего видны в обрабатывающей промышленности, куда мы можем отнести все предприятия, занятые переработкой сырья в такие формы, в

Глава ХII. Организация производства (продолжение). Управление предприятием

Глава ХII. Организация производства (продолжение). Управление предприятием § 1. До сих пор мы рассматривали управленческий труд главным образом на предприятиях обрабатывающей промышленности или другой отрасли, применяющих в значительной степени физический труд. Теперь,

Глава II. Предварительный обзор распределения (продолжение).

Глава II. Предварительный обзор распределения (продолжение). § 1. Как указывалось в начале предыдущей главы, теперь нам предстоит дополнить исследование влияния спроса на распределение изучением обратного воздействия вознаграждения на предложение различных факторов

Глава IV. Доходы от труда (продолжение).

Глава IV. Доходы от труда (продолжение). § 1. Действие спроса и предложения в сфере труда рассматривалось в предыдущей главе в связи с трудностями выявления реальной цены труда в противоположность номинальной его цене. Однако некоторые особенности этого действия, имеющие

Глава V. Доходы от труда (продолжение).

Глава V. Доходы от труда (продолжение). § 1. Следующая особенность действия спроса и предложения в отношении труда, которую нам следует рассмотреть, тесно связана с некоторыми его особенностями, уже охарактеризованными выше. Она заключается в длительности времени,

Когда тренер становится инструктором

Когда тренер становится инструктором Необходимость исполнять роль инструктора может встать перед тренером в одной из следующих ситуаций.• Линейный менеджер не обладает навыками инструктора и обращается к вам за помощью.• Линейный менеджер не обладает достаточным

Когда работа становится слишком тяжелой…

Когда работа становится слишком тяжелой… Нет сомнений, что потенциальным сотрудникам Amazon ставятся такие цели, которые являются для них настоящим вызовом. Менеджеры компании предлагают работникам помочь сетевому магазину достичь успеха и тем самым вписать новую главу

Глава 8 Трейдинг становится электронным

Глава 8 Трейдинг становится электронным В зале итальянского дилинг-центра так тихо, что можно услышать пощелкивание компьютерной клавиатуры и приглушенные голоса трейдеров, разговаривающих друг с другом. Это помещение походило бы на любой финансовый офис, если бы не

Глава 4 НЕФТЬ СТАНОВИТСЯ ОРУЖИЕМ, БЛИЖНИЙ ВОСТОК — ПОЛЕМ БИТВЫ

Глава 4 НЕФТЬ СТАНОВИТСЯ ОРУЖИЕМ, БЛИЖНИЙ ВОСТОК — ПОЛЕМ БИТВЫ Обанкротившаяся Британия вступает в войнуОдним из наиболее важных секретов Первой мировой войны являлось то, что накануне августа 1914 года, на момент объявления Британией войны германскому Рейху, ее

Когда эго становится больше, чем бизнес

Когда эго становится больше, чем бизнес По мнению некоторых бизнес-психологов, нарциссисты, которые любят ставить шоу, будут хорошими лидерами, главным образом, во времена крутых перемен. У них есть эго, чтобы двигаться вперед в неясных обстоятельствах. Их самообожание

ПОТРЕБИТЕЛИ: КОГДА ИЗБАВЛЯТЬСЯ ОТ НИХ, КОГДА НАХОДИТЬ НОВЫХ И КОГДА СОХРАНЯТЬ ТЕХ, ЧТО У ВАС ЕСТЬ

ПОТРЕБИТЕЛИ: КОГДА ИЗБАВЛЯТЬСЯ ОТ НИХ, КОГДА НАХОДИТЬ НОВЫХ И КОГДА СОХРАНЯТЬ ТЕХ, ЧТО У ВАС ЕСТЬ Так вот, вернемся к вашим потребителям. Вероятно, вы продавали ваш продукт потребителям, относящимся по крайней мере к четырем из пяти категорий, о которых я говорил ранее

Глава 12. Продолжение обучения

Глава 12. Продолжение обучения В последней главе мы рассмотрим, чего вам удалось достичь в обучении коучингу. Мы также сфокусируемся на пути, лежащем перед вами, – пути, способном привести вас к тому, что коучинг станет непосредственной и естественной реакцией на рабочие