8.1. Расчет единого налога при использовании объекта «Доходы»

8.1. Расчет единого налога при использовании объекта «Доходы»

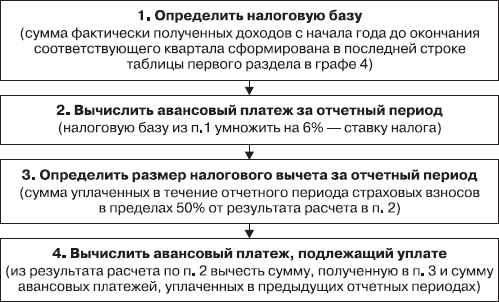

Принцип расчета приведен и закреплен в Налоговом кодексе РФ в п. 3 ст. 346.21, его можно представить в виде алгоритма (рис. 8.1).

Рис. 8.1

В том же порядке рассчитывается сумма налога, подлежащая уплате по окончании года.

Можно показать, как это делается, на примере. Пусть доходы ИП Ножкина за I квартал 2011 г. составили 213 тыс. руб., а за II – 224 тыс. руб. Уплаченные страховые взносы за эти же периоды составили соответственно 6540 и 6290 руб. Авансовые платежи за каждый отчетный период составят:

1. За I квартал: 6390 руб., приведем расчет:

1.1. 213 000 руб.;

1.2. 213 000x 6 %= 12780 руб.;

1.3. 12 780 х 50 % = 6390 руб. уплачено больше – 6540, вычет в предельной сумме 6390 руб.;

1.4. 12 780 – 6390 – 0 = 6390 руб. (эта сумма будет использована позднее при расчете платежа за II квартал, в нашем расчете это п. 2.4).

2. За II квартал: 7 тыс. руб., приведем расчет:

2.1. 213 000 + 224 000 = 437 000 руб.;

2.2. 437 000 х 6 % = 26 220 руб.;

2.3. 26 220 х 50 % = 13 110 руб. уплачено меньше 6540 + 6290 = 12 830, вычет по факту 12 830 руб.;

2.4. 26 220 – 12 380 – 6390 = 7000 руб.

О страховых взносах мы подробно говорили в гл. 5, вкратце повторим, что входит в налоговый вычет при расчете авансового платежа. Все организации и индивидуальные предприниматели, применяющие объект налогообложения «доходы» и выплачивающие вознаграждения работникам, могут уменьшить исчисленный за отчетный период авансовый платеж на сумму взносов (иными словами – применить налоговый вычет) на основании абз. 2 п. 3 ст. 346.21 Налогового кодекса РФ. При этом имеются в виду следующие виды взносов:

• на обязательное пенсионное страхование;

• на обязательное социальное страхование на случай временной нетрудоспособности и в связи с материнством;

• на обязательное медицинское страхование;

• на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний.

При этом авансовый платеж может быть уменьшен не более чем наполовину согласно требованиям абз. 2 п. 3 ст. 346.21 Налогового кодекса РФ. При этом индивидуальные предприниматели, применяющие УСН с объектом налогообложения «доходы», имеют право уменьшить авансовый платеж на сумму взносов по обязательному социальному страхованию, которые они уплатили за самих себя.

Для применения налогового вычета необходимо:

• иметь документальное подтверждение уплаты страховых взносов;

• помнить, что к вычету приняты суммы страховых взносов, уплаченные в пределах отчетного (налогового) периода.

Обратите внимание, что, несмотря на разные варианты прочтения абз. 2 п. 3 ст. 346.12 Налогового кодекса РФ, Минфин России рационально подошел к решению о том, в каких пределах учитываются суммы страховых взносов. Финансовое ведомство неоднократно[66] указывало, что взносы уменьшают налог в том отчетном периоде, в котором они фактически уплачены, при этом абсолютно не имеет значения, за какой период они начислены. Это справедливо и в том случае, когда уплата взносов происходит уже в следующем году.

Например, страховые взносы за декабрь 2010 г. перечисляются в январе 2011 г. Применяя указанные разъяснения, налогоплательщики могут уменьшить рассчитанный налог на сумму этих страховых взносов, но не более чем наполовину.

Важный для индивидуальных предпринимателей вопрос: можно ли учесть в налоговом вычете суммы добровольных страховых взносов? Имеются в виду те предприниматели, которые добровольно участвуют в обязательном пенсионном страховании и обязательном социальном страховании на случай временной нетрудоспособности и в связи с материнством.

Надо отметить, что в абз. 2 п. 3 ст. 346.21 Налогового кодекса РФ не указано, что только обязательные страховые взносы уменьшают авансовые платежи при применении упрощенной системы налогообложения. Но Минфин России в Письме № 03-11-11/142 от 18.05.2010 г. выразил противоположное мнение о том, что налогоплательщики не могут уменьшать сумму авансового платежа на страховые взносы, уплаченные добровольно. Имеющаяся судебная практика по данному вопросу также не в пользу налогоплательщика. При ведении многочисленных дел в самых разных регионах России учитывается п. 1 Информационного письма Президиума ВАС РФ № 123 от 18.12.2007 г., в котором указано на недопустимость уменьшения налога по УСН на добровольные взносы.

Но кроме вычета сумм уплаченных страховых взносов налогоплательщики, применяющие УСН с объектом «доходы», вправе уменьшить сумму авансового платежа за отчетный период еще и на сумму пособий по временной нетрудоспособности, выплаченных работникам в соответствии с абз. 2 п. 3 ст. 346.21 Налогового кодекса РФ.

Для применяющих патентную УСН налогоплательщиков такая возможность Налоговым кодексом не установлена. Они могут уменьшить стоимость патента только на сумму взносов на обязательное социальное страхование.[67]

Авансовый платеж за отчетный период можно уменьшить на суммы указанных пособий, выплаченных в течение того же периода. При этом нужно учитывать, что к вычету принимается только та часть пособий, которая была выплачена работникам за счет собственных средств налогоплательщика. Выплаты за счет средств ФСС РФ к налоговому вычету не должны приниматься. За свой счет работодатель выплачивает только пособие за первые два дня временной нетрудоспособности работника, если нетрудоспособность наступила по причине заболевания или травмы, – вот эти выплаты налогоплательщик может принять к вычету.

Кроме этого, налогоплательщики могут принять к вычету еще одну часть от суммы выплаченных пособий – доплаты до фактического заработка, установленные в трудовом договоре.[68]

Такие доплаты будут компенсировать разницу между государственным пособием и средним заработком работника. Не всегда такая разница (в значимой сумме) возникает, ведь расчет пособия производится как раз по среднему заработку. Но например, для лиц с небольшим страховым стажем (менее 8 лет) размер пособия установлен ниже 100 % среднего заработка. Вот таким работникам будет очень полезно выплатить дополнительно пособие.

Обратите внимание: к вычету принимается вся сумма выплаченного за счет налогоплательщика пособия, не надо учитывать НДФЛ.[69]

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

8. Порядок расчета и уплаты единого налога

8. Порядок расчета и уплаты единого налога Вот мы и добрались наконец до налога – ведь все, что было рассказано ранее, служило лишь подготовительными этапами к расчету налогового обязательства. Также отметим, что для «упрощенцев», работающих на патенте, эта глава не несет

8.2. Расчет единого налога при использовании объекта «Доходы, уменьшенные на величину расходов»

8.2. Расчет единого налога при использовании объекта «Доходы, уменьшенные на величину расходов» Если в качестве объекта налогообложения применяется показатель «доходы, уменьшенные на величину расходов», то при расчете суммы авансового платежа за отчетный период нужно

Глава 11 Аудит единого социального налога и налога на доходы физических лиц

Глава 11 Аудит единого социального налога и налога на доходы физических лиц Изучив эту главу, вы узнаете:– цели и задачи аудита единого социального налога и налога на доходы физических лиц;– перечень основных документов, на основании которых проводится аудит единого

Ставки единого налога

Ставки единого налога В случае если объектом налогообложения являются доходы, налоговая ставка составляет 6% (п. 1 ст. 346.20 НК РФ). В случае если объектом налогообложения являются доходы, уменьшенные на величину расходов, налоговая ставка устанавливается в размере 15% (п.

4.3. ДОХОДЫ, НЕ УЧИТЫВАЕМЫЕ ПРИ РАСЧЕТЕ ЕДИНОГО НАЛОГА

4.3. ДОХОДЫ, НЕ УЧИТЫВАЕМЫЕ ПРИ РАСЧЕТЕ ЕДИНОГО НАЛОГА При использовании упрощенной системы налогообложения нужно иметь в виду, что не все внереализационные доходы включаются в состав доходов. В соответствии со ст. 251 НК РФ при расчете единого налога не учитываются:–

16. РАСХОДЫ, НЕУЧИТЫВАЕМЫЕ ПРИ РАСЧЕТЕ ЕДИНОГО НАЛОГА

16. РАСХОДЫ, НЕУЧИТЫВАЕМЫЕ ПРИ РАСЧЕТЕ ЕДИНОГО НАЛОГА При расчете единого налога в состав расходов можно включить только расходы, поименованные в п. 1 ст. 346.16 НК РФ. Все остальные расходы не уменьшают налоговую базу по единому налогу. Рассмотрим некоторые из таких

2.1.2. Уплата единого социального налога

2.1.2. Уплата единого социального налога Межбюджетное распределение. Согласно п. 1 ст. 241 НК РФ если налоговая база на каждое физическое лицо нарастающим итогом с начала года составляет до 280 000 руб., то налоговая ставка единого социального налога установлена в размере 26 %, из

3.4. Оптимизация единого социального налога

3.4. Оптимизация единого социального налога Объектом обложения единым социальным налогом для налогоплательщиков – организаций и индивидуальных предпринимателей признаются выплаты и иные вознаграждения, начисляемые налогоплательщиками в пользу физических лиц по

13. Сроки уплаты единого налога

13. Сроки уплаты единого налога Единый налог на вмененный доход , исчисленный по результатам налогового периода должен быть уплачен позднее 25-го числа первого месяца следующего налогового периода.(п. 1. ст. 346.32 НК РФ).Форма налоговой декларации и порядок ее заполнения

2.3.1. Сущность единого налога на вмененный доход

2.3.1. Сущность единого налога на вмененный доход Специальный налоговый режим, предусматривающий уплату единого налога на вмененный доход для отдельных видов деятельности (далее – ЕНВД), регулируется главой 26.3 НК РФ.В соответствии с пунктом 1 статьи 346.26 данной главы ЕНВД

2.3.2. Порядок расчета и уплаты единого налога на вмененный доход

2.3.2. Порядок расчета и уплаты единого налога на вмененный доход В соответствии со статьей 346.29 НК РФ объектом обложения ЕНВД для индивидуального предпринимателя по конкретному виду деятельности является так называемый вмененный доход по данному виду деятельности,

2.4. Уплата единого сельскохозяйственного налога

2.4. Уплата единого сельскохозяйственного налога 2.4.1. Условия применения системы налогообложения для сельскохозяйственных товаропроизводителей (единого сельскохозяйственного налога) Налогоплательщиками единого сельскохозяйственного налога могут быть

2.4.2. Порядок перехода на уплату единого сельскохозяйственного налога

2.4.2. Порядок перехода на уплату единого сельскохозяйственного налога Сельскохозяйственные товаропроизводители, изъявившие желание перейти на уплату единого сельскохозяйственного налога, подают в период с 20 октября по 20 декабря года, предшествующего году, начиная с

Применение ККТ плательщиками единого налога на вмененный доход

Применение ККТ плательщиками единого налога на вмененный доход В настоящее время законодательство не предусматривает освобождение предпринимателей от применения ККТ в связи с применением специального налогового режима, предусмотренного гл. 263 НК РФ «Единый налог на

6.5.1. Сумма единого налога при УСН

6.5.1. Сумма единого налога при УСН Согласно выбранного объекта налогообложения налогоплательщики рассчитывают сумму единого налога:Объект налогообложения – по доходам:1. Определяем налоговую базу (нарастающим итогом) = сумма учитываемых доходов за отчетный (налоговый

6.3. Возможности оптимизации единого социального налога

6.3. Возможности оптимизации единого социального налога Глава 24 НК РФ, регламентирующая все вопросы исчисления ЕСН, содержит один ключевой момент, который может быть использован для оптимизации налога: отсутствие объекта налогообложения приводит к тому, что отсутствует