4.3. Способы начисления амортизации объектов нематериальных активов

4.3. Способы начисления амортизации объектов нематериальных активов

ПБУ 14/2007 допускается осуществлять начисление амортизации объектов нематериальных активов одним из трех способов:

– линейным способом;

– способом уменьшаемого остатка;

– способом списания стоимости пропорционально объему продукции (работ).

Выбор способа определения амортизации нематериального актива производится организацией исходя из расчета ожидаемого поступления будущих экономических выгод от использования актива, включая финансовый результат от возможной продажи данного актива. Если расчет ожидаемого поступления будущих экономических выгод от использования нематериального актива не является надежным, размер амортизационных отчислений по такому активу определяется линейным способом.

Выбор нескольких (двух или трех) способов начисления амортизации может быть обусловлен особенностями использования объектов нематериальных активов. Например, по объектам, стоимостную оценку влияния которых на себестоимость продукции определить невозможно (в частности, товарные марки или места нахождения товаров), целесообразно применять линейный способ. Если первоначальная стоимость активов может быть с достаточной степенью достоверности соотнесена с объемами выпускаемой продукции, более правомерным представляется применение способа списания стоимости пропорционально объему продукции (работ). Данный подход, по нашему мнению, может быть использован в отношении авторских и смежных прав. По тем объектам, которые подвержены рискам повышенного морального износа, целесообразно применять способ уменьшаемого остатка. К таким объектам могут быть отнесены объекты интеллектуальной собственности в наиболее динамично развивающихся отраслях экономики или научно-технической сферы – компьютерные технологии и т.д.

Наиболее распространенным в настоящее время продолжает оставаться линейный способ начисления амортизации объектов нематериальных активов, при котором годовая сумма начисления амортизационных отчислений определяется исходя из первоначальной стоимости нематериальных активов и нормы амортизации, исчисленной исходя из срока полезного использования этого объекта.

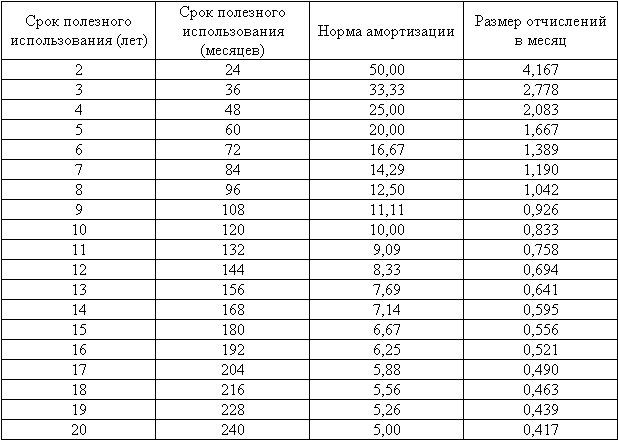

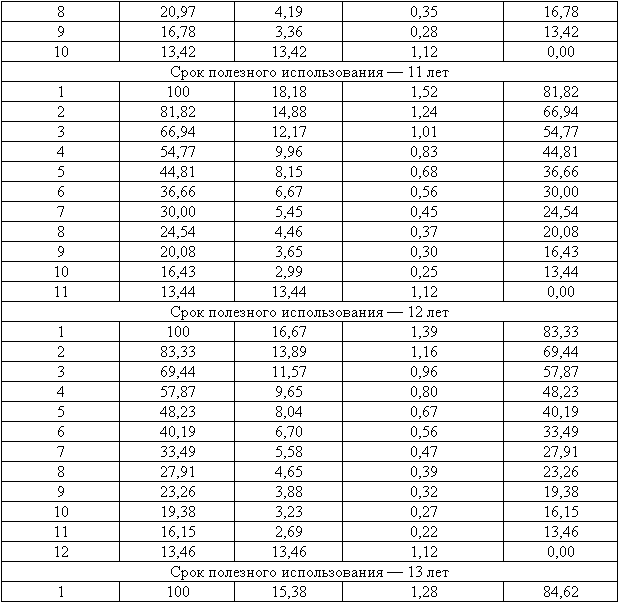

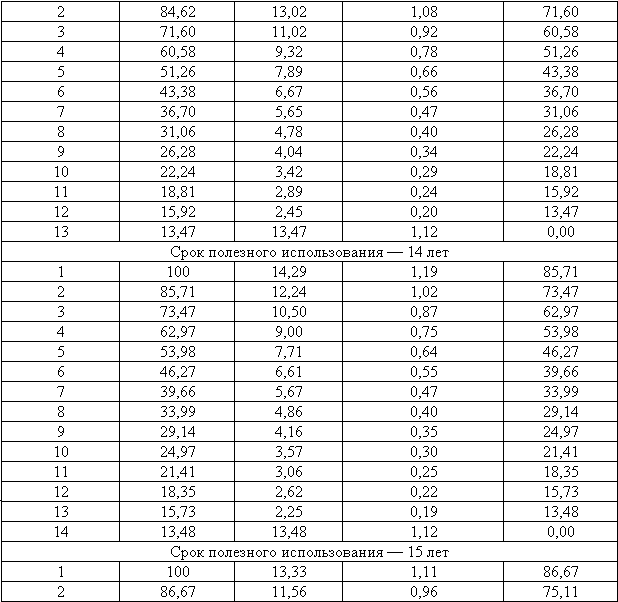

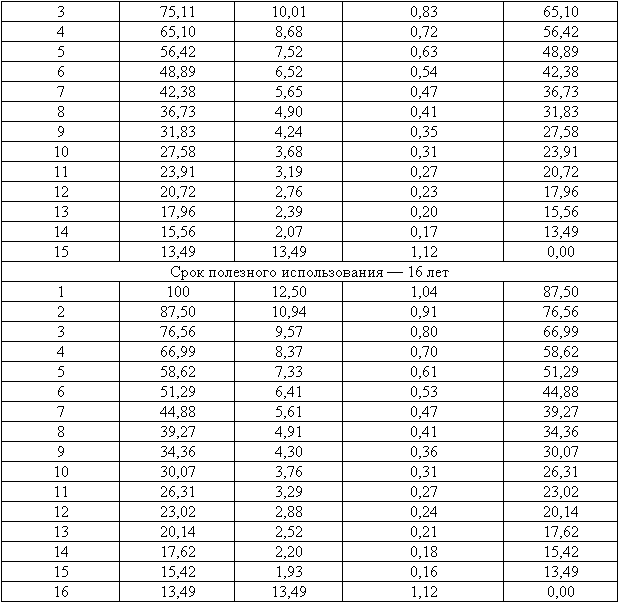

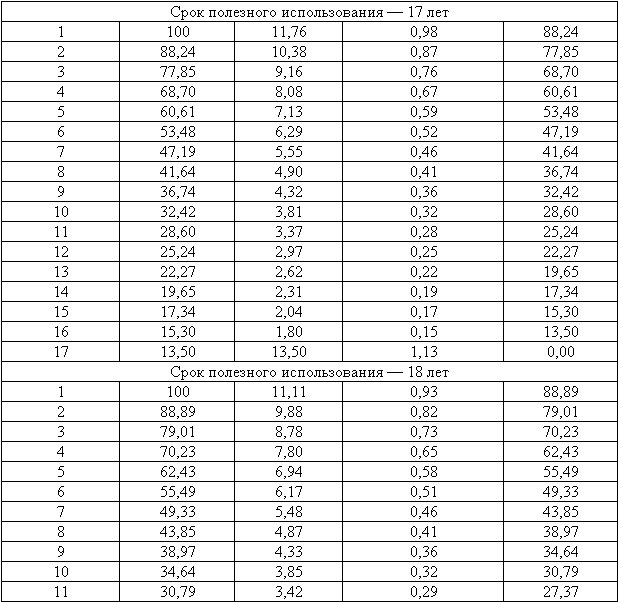

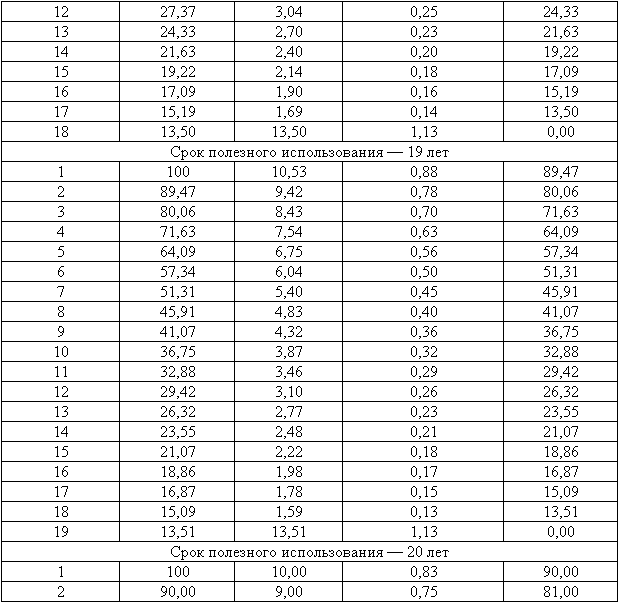

Расчет нормы амортизации трудностей не представляет. Ниже приводятся нормы амортизации объектов нематериальных активов, срок полезного использования которых составляет от 2 до 20 лет (см. табл.). Из вышеприведенного следует, что объекты нематериальных активов, срок полезного использования которых более 20 лет, фактически не используются.

Если лицензионный или иной аналогичный договор заключается на срок менее года, осуществленные расходы могут быть приняты к бухгалтерскому и налоговому учету единовременно либо отнесены в дебет счета 97 «Расходы будущих периодов» и списаны в течение срока действия договора равными долями. Если срок полезного использования равняется ровно одному году, то объект также не может считаться внеоборотным и, следовательно, начисление амортизации по его стоимости является неправомерным. Например, лицензионный договор, заключенный на срок с 1 июня 2008 по 31 мая 2009 года, не является объектом нематериальных активов.

В принципе, возможна ситуация, при которой срок полезного использования объектов нематериальных активов не является кратным целым годам (например, 18 или 20 месяцев). В подобных случаях норма амортизации определяется посредством деления 100 % на количество месяцев. Подчеркнем, что для отечественной практики подобные договоры являются большой редкостью.

Нормы амортизации объектов нематериальных активов при применении линейного метода

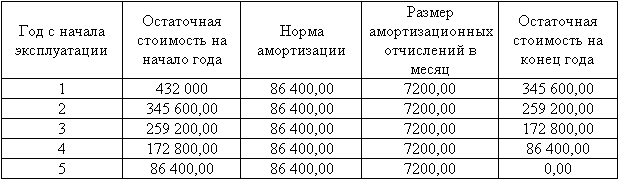

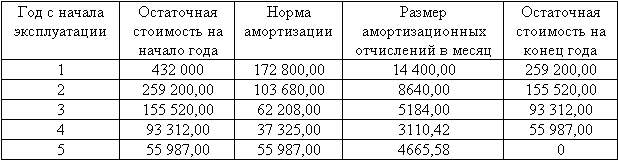

Пример.

По лицензионному договору организации переданы права на пользование патентом на полезную модель сроком на пять лет. Норма амортизации – 20 % (в месяц – 1,667). Фактические расходы по оплате лицензионного договора и сопутствующих услуг составили 432 тыс. руб.

Данные расчета сведем в таблицу.

(тыс. руб.)

При применении способа уменьшаемого остатка норма амортизации определяется исходя из остаточной стоимости нематериальных активов на начало отчетного года и нормы амортизации, исчисленной на основании срока полезного использования этого объекта.

Применение способа уменьшаемого остатка основано на том, что отдача объектов нематериальных активов в первые периоды эксплуатации выше, чем в конце срока полезного использования. Иными словами, более новые объекты интеллектуальной собственности способны принести большую прибыль хотя бы за счет того, что в этот период на соответствующем сегменте рынка конкретный вид работ или услуг может отсутствовать или объем предложения работ и услуг, выполненных или оказанных с использованием соответствующего объекта нематериальных активов, весьма ограничен. Кроме того, как отмечалось выше, объекты нематериальных активов по сравнению с другими видами имущества более подвержены моральному износу – вероятность появления на рынке более совершенных и производительных объектов, аналогичных используемым, гораздо выше, чем вероятность создания новых объектов основных средств или материально-производственных запасов.

Напомним читателям, что норма амортизации объектов нематериальных активов не может меняться в течение всего срока полезного использования, и, следовательно, по тем объектам, которые были приобретены (созданы) ранее и по которым применялся линейный способ начисления амортизации, применение способа уменьшаемого остатка невозможно. Однако это не относится к случаям, когда, например, в отношении одного и того же объекта (патента или авторского права) соответствующий договор заключается на новый срок. Это может быть объяснено тем, что в подобных случаях речь должна идти о новом объекте нематериальных активов, а стоимость предыдущего объекта к моменту переоформления договоров должна быть полностью перенесена на текущие расходы.

Кроме того, следует учитывать, что порядок расчета и принятия к учету сумм амортизационных отчислений для целей бухгалтерского учета отличается от порядка расчета и принятия сумм начисленной амортизации к налоговому учету, то есть рано или поздно может возникнуть необходимость применения норм ПБУ 18/02.

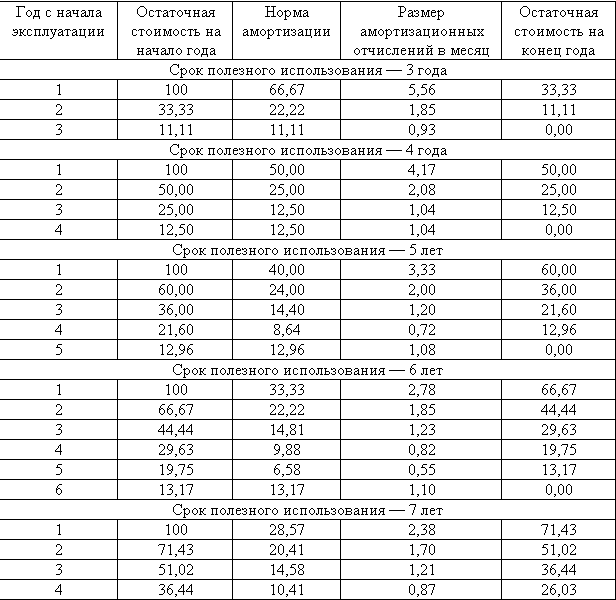

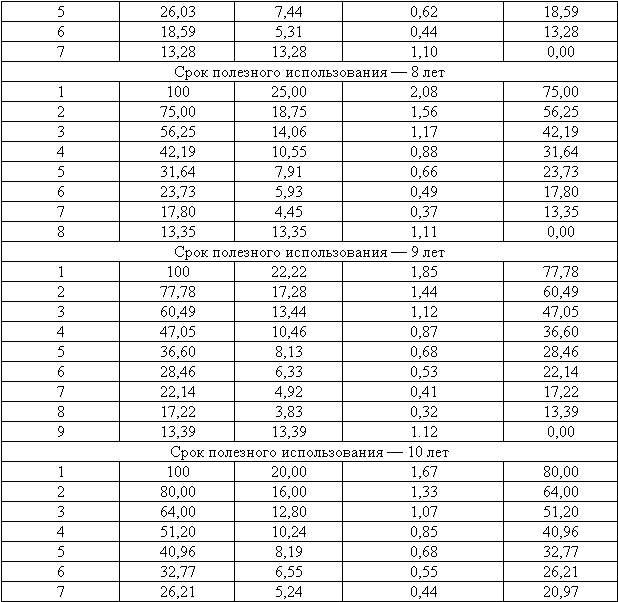

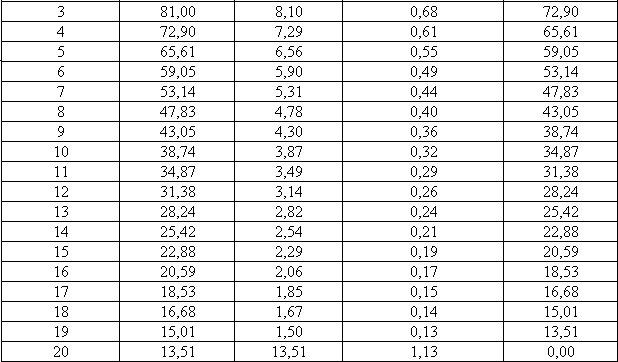

Приведем вспомогательную таблицу по расчету норм амортизации объектов нематериальных активов по способу уменьшаемого остатка (см. нижеприведенную таблицу). При этом предполагается, что вся первоначальная стоимость объектов нематериальных активов должна быть списана в течение срока полезного использования. Иными словами, независимо от того, какой остаток первоначальной стоимости числится на начало последнего года эксплуатации, он должен быть списан до конца этого года. Как правило, для целей бухгалтерского учета при использовании способа уменьшаемого остатка норма амортизации в последний год полезного использования объекта будет выше, чем в предпоследний.

В нижеприведенной таблице приводятся данные только для объектов нематериальных активов со сроком полезного использования до 20 лет включительно, так как использование объектов нематериальных активов более этого срока на практике вряд ли возможно.

Нормы амортизации объектов нематериальных активов при применении способа уменьшаемого остатка

Нетрудно убедиться, что в том случае, если срок полезного использования объекта превышает 10 лет, эффект от ускоренной амортизации существенно снижается. Кроме того, с возрастанием срока полезной эксплуатации постепенно растет недоамортизированная часть стоимости объектов нематериальных активов по состоянию на последний год срока. При этом при сроке полезного использования 14 лет и более норма амортизации в последний год будет превышать норму амортизации в первый год эксплуатации, что вряд ли можно назвать экономически оправданным. Впрочем, для объектов нематериальных активов подобные сроки полезного использования нельзя назвать характерными.

В заключение приведем пример использования способа уменьшаемого остатка.

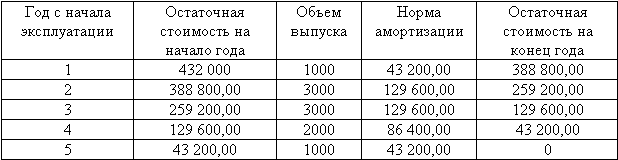

Пример.

Исходные данные те же, что и в предыдущем примере. Срок полезного использования – пять лет. Фактические расходы по оплате лицензионного договора и сопутствующих услуг – 432 тыс. руб.

(тыс. руб.)

При применении способа списания стоимости пропорционально объему продукции (работ) начисление амортизационных отчислений производится исходя из натурального показателя объема продукции (работ) в отчетном периоде и соотношения первоначальной стоимости нематериального актива и предполагаемого объема продукции (работ) за весь срок полезного использования нематериального актива.

При этом подчеркнем, что п. 16 ПБУ 14/2000 обязывает организации определять годовую норму амортизации только для линейного способа и способа уменьшаемого остатка. Для способа списания стоимости пропорционально объему продукции норма устанавливается на весь период срока полезного использования соответствующего объекта.

Пример.

Используются условия предыдущего примера. Приобретенный объект (патент на изобретение) предполагается использовать при выпуске 10 000 экземпляров готовой продукции в течение пяти лет, в том числе в первый и пятый годы – 1000 экземпляров, второй и третий годы – по 3000 экземпляров, четвертый год – 2000 экземпляров. Начисление амортизации по годам будет характеризоваться следующими данными:

В течение каждого отчетного года по отдельным месяцам амортизация начисляется в зависимости от объемов выпущенной продукции в каждом отдельном месяце. Поэтому определение месячной нормы амортизации (как частное от деления годовой нормы на 12) в данном случае не производится.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

85. Срок полезного использования основных фондов и способы начисления амортизации

85. Срок полезного использования основных фондов и способы начисления амортизации Положением по бухгалтерскому учету «Учет основных средств» (ПБУ 6/97), утвержденным приказом МФ РФ от 03. 09. 97 № 65н (см. — Положение1), по-новому определен ряд понятий в области учета основных

3.2.1. Способы начисления амортизации основных средств

3.2.1. Способы начисления амортизации основных средств В соответствии с ПБУ 6/01 начисление амортизации по объектам основных средств производится следующими способами:• линейным;• уменьшаемого остатка;• списания стоимости по сумме чисел лет срока полезного

3.3.2. Способы (методы) начисления амортизации нематериальных активов

3.3.2. Способы (методы) начисления амортизации нематериальных активов По объектам с определенным сроком полезного использования амортизация начисляется с использованием одного из следующих способов:• линейного – исходя из норм, установленных организацией на основании

2.4. УЧЕТ АМОРТИЗАЦИИ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

2.4. УЧЕТ АМОРТИЗАЦИИ НЕМАТЕРИАЛЬНЫХ АКТИВОВ Стоимость нематериальных активов погашается постепенно посредством амортизации.Амортизация нематериальных активов может производиться одним из способов:1) линейным;2) уменьшаемого остатка;3) списания стоимости

5.3. АУДИТ АМОРТИЗАЦИИ НЕМАТЕРИАЛЬНЫХ АКТИВОВ

5.3. АУДИТ АМОРТИЗАЦИИ НЕМАТЕРИАЛЬНЫХ АКТИВОВ Аудитор определяет правильность начисления ежемесячной амортизации, которую организация осуществляет самостоятельно исходя из первоначальной стоимости. Амортизация нематериальных активов производится одним из следующих

39. Учет амортизации нематериальных активов

39. Учет амортизации нематериальных активов Стоимость нематериальных активов включается в себестоимость продукции путем начисления амортизации. Срок полезного использования нематериальных активов определяется организацией при принятии объекта к бухгалтерскому

54. Учет амортизации нематериальных активов

54. Учет амортизации нематериальных активов Стоимость нематериальных активов включается в себестоимость продукции путем начисления амортизации.Срок полезного использования нематериальных активов определяется организацией при принятии объекта к бухгалтерскому

2.3. Оценка объектов нематериальных активов

2.3. Оценка объектов нематериальных активов Оценка нематериальных активов, так же как и основных средств, зависит от того, для каких целей они оцениваются.В бухгалтерском балансе нематериальные активы отражаются по остаточной стоимости, то есть по фактическим затратам на

4.4. Бухгалтерский учет амортизации объектов нематериальных активов

4.4. Бухгалтерский учет амортизации объектов нематериальных активов До 1 января 2008 года допускалось начисление амортизации по объектам нематериальных активов одним из способов: путем накопления соответствующих сумм на отдельном счете (05) либо путем уменьшения

7. Налоговый учет амортизации объектов нематериальных активов

7. Налоговый учет амортизации объектов нематериальных активов В соответствии с п. 3 ст. 257 НК РФ нематериальными активами признаются приобретенные и (или) созданные налогоплательщиком результаты интеллектуальной деятельности и иные объекты интеллектуальной

Способ начисления амортизации основных средств и нематериальных активов

Способ начисления амортизации основных средств и нематериальных активов Амортизация основных средств начисляется с 1-го числа месяца, следующего за принятием объекта в состав основных средств. Как уже говорилось, амортизация основных средств согласно п. 18 ПБУ 6/01 «Учет

6.3. Учет амортизации нематериальных активов

6.3. Учет амортизации нематериальных активов 6.3.1. Как определить срок полезного использования нематериальных активов?Срок полезного использования нематериальных активов определяется предприятием при принятии объекта к бухгалтерскому учету.Определение срока полезного

4.1.Способы начисления амортизации в бухгалтерском учете

4.1.Способы начисления амортизации в бухгалтерском учете Сумма амортизации определяется ежемесячно, отдельно по каждому объекту амортизируемого имущества.Начисление амортизации начинается с 1-го числа месяца, следующего за месяцем, в котором этот объект был введен в

Способы начисления амортизации

Способы начисления амортизации Организация может начислять амортизацию по времени использования, для чего предназначены три способа начисления амортизации, а также по интенсивности использования основного средства – способ списания стоимости пропорционально объему

67. Порядок учета амортизации нематериальных активов

67. Порядок учета амортизации нематериальных активов Стоимость нематериальных активов включается в себестоимость продукции путем начисления амортизации. Срок полезного использования нематериальных активов определяется организацией при принятии объекта к

Захарьин В Р

Просмотр ограничен

Смотрите доступные для ознакомления главы 👉