7.7. Учет продажи предприятия

7.7. Учет продажи предприятия

Действующими нормативными актами не урегулированы вопросы бухгалтерского учета операций по продаже предприятия. Предлагаем вашему вниманию возможные варианты его решения. Но прежде всего несколько слов о правовом регулировании подобных сделок.

В состав предприятия как имущественного комплекса входят все виды имущества, предназначенные для его деятельности, включая земельные участки, здания, сооружения, оборудование, инвентарь, сырье, продукцию, права требования, долги, а также исключительные права в виде фирменного наименования, товарных знаков обслуживания и др., если иное не предусмотрено законом или договором (ст. 132 ГК РФ).

Оценка продаваемого имущества происходит на основании акта инвентаризации и обязательств. Полная инвентаризация продаваемого предприятия проводится на дату принятия решения о его продаже и оформляется первичной документацией в соответствии с Методическими указаниями по инвентаризации имущества и финансовых обязательств, утвержденными приказом Минфина РФ от 13 июня 1995 г. № 49 «Об утверждении Методических указаний по инвентаризации имущества и финансовых обязательств».

До подписания договора продажи предприятия должны быть составлены и рассмотрены сторонами: акт инвентаризации, бухгалтерский баланс, заключение независимого аудитора о составе и стоимости предприятия, а также перечень включаемых в состав предприятия долгов (обязательств) с указанием кредиторов, характера, размера и сроков их требований (п. 2 ст. 561 ГК РФ). Эти документы являются приложением к договору купли-продажи предприятия, и при их отсутствии в государственной регистрации договора может быть отказано.

Передача предприятия покупателю осуществляется по передаточному акту, в котором указываются данные о составе предприятия и об уведомлении кредиторов о его продаже, а также сведения о выявленных недостатках переданного имущества и перечень имущества, обязанности по передаче которого не исполнены продавцом ввиду его утраты. Со дня подписания передаточного акта предприятие считается переданным покупателю. С этого момента на него переходит риск случайной гибели или случайного повреждения переданного имущества (ст. 563 ГК РФ).

Право собственности на предприятие переходит покупателю с момента государственной регистрации этого права. Если иное не предусмотрено договором продажи предприятия, право собственности на него переходит к покупателю и подлежит государственной регистрации непосредственно после передачи предприятия покупателю.

В случаях, когда договором предусмотрено сохранение за продавцом права собственности на предприятие, переданное покупателю до его оплаты или до наступления иных обстоятельств, покупатель вправе до перехода к нему собственности распоряжаться имуществом и правами, входящими в состав переданного предприятия, в той мере, в какой это необходимо для целей, для которых это предприятие было приобретено (ст. 564 ГК РФ).

Подготовка предприятия к передаче является обязанностью продавца и осуществляется за его счет, если иное не предусмотрено договором (табл. 27).

Таблица 27. Подготовка предприятия к передаче покупателю

В бухгалтерском учете продавца при продаже предприятия производятся:

• списание баланса передающихся в собственность покупателя активов;

• перевод на покупателя прав требования и обязательств, относящихся к продаваемому предприятию;

• определение выручки от продажи предприятия, выявление и отражение в учете финансового результата и начисление налогов в бюджет.

Как уже было сказано, нормативными актами порядок бухгалтерского учета операции по продаже предприятия четко не определен, поэтому автор предлагает свое видение этого вопроса.

Стоимость любого предприятия, взятого в целом как единого имущественно-хозяйственного комплекса, на дату продажи в большинстве случаев отлична от совокупной стоимости его активов, уменьшенной на величину пассивов. Сумма, уплачиваемая продавцу за предприятие, может быть как меньше, так и больше этой разницы.

Исчисление НДС

Продажа предприятия как имущественного комплекса облагается НДС. Налоговая база при реализации предприятия в целом как имущественного комплекса определяется отдельно по каждому из видов активов предприятия (п. 1 ст. 158 НК РФ). Продавец начисляет НДС только на те элементы бизнеса, которые подлежат обложению НДС.

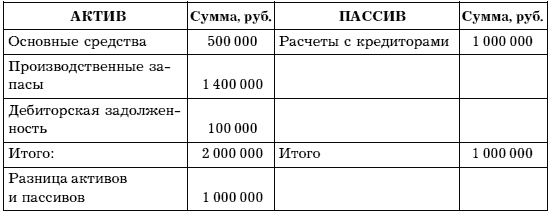

Цена каждого вида имущества принимается равной его балансовой стоимости, умноженной на поправочный коэффициент (это правило применяется, если цена реализации ниже или выше балансовой стоимости реализованного имущества).

Если цена, по которой предприятие продается, ниже балансовой стоимости, для целей налогообложения применяется поправочной коэффициент, определяемый как отношение цены реализации предприятия к его балансовой стоимости.

Если цена выше балансовой стоимости, поправочный коэффициент представляет также отношение тех же величин, но каждая из них уменьшается на балансовую стоимостью дебиторской задолженности и стоимость ценных бумаг, если не принято решение об их переоценке. В этом случае поправочный коэффициент к сумме дебиторской задолженности (и стоимости ценных бумаг) не применяется (п. 2 ст. 158 НК РФ).

Продавцом предприятия составляется сводный счет-фактура с указанием в графе «Всего с НДС» цены, по которой предприятие продано. При этом в счете-фактуре выделяются самостоятельные позиции:

• основные средства;

• производственные запасы;

• сумма дебиторской задолженности.

Цена каждого вида имущества принимается равной произведению его балансовой стоимости на поправочный коэффициент. К сводному счету-фактуре прилагается акт инвентаризации.

Законом РФ от 27 декабря 1991 г. № 2116-1 «О налоге на прибыль предприятий и организаций» не установлено каких-либо особенностей для определения прибыли от реализации предприятия как имущественного комплекса. В данной ситуации организацией получен убыток по хозяйственной операции, и он не уменьшает налогооблагаемую прибыль.

Однако для смелых читателей напомним, что ст. 2 Закона о налоге на прибыль определено, что валовая прибыль включает в себя как сумму прибылей, так и сумму убытка от реализации основных фондов и иного имущества. Данная статья Закона, определяющая объект налогообложения прибыли и основания ее уменьшения (увеличения), не содержит положение об увеличении валовой прибыли на сумму убытка от реализации основных фондов и иного имущества.

В соответствии с п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в РФ, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н, на основании правил бухгалтерского учета под балансовой прибылью (убытком) понимается конечный финансовый результат (прибыль или убыток), который раскрывается на основе хозяйственных операций за отчетный период и собственно оценки статей баланса.

Пунктом 82 Положения определено, что в случае реализации и прочего выбытия имущества организации (основных средств, запасов, ценных бумаг и т. п.) убыток или доход по этим операциям относится на финансовые результаты организации. При этом исключение сделано в отношении безвозмездной передачи основных средств и иного имущества, по которым финансовый результат относится на собственные источники средств организации.

Есть постановление Президиума ВАС России от 12 сентября 2000 г. № 8497/99. В нем сказано, что законодательством не установлена обязанность налогоплательщика увеличивать валовую прибыль на сумму убытка от реализации основных средств, определять финансовые результаты в целях налогообложения прибыли по отдельным хозяйственным операциям, а не в целом по отчетному периоду, а также не учитывать хозяйственные операции по сделкам, принесшим организации убыток.

Автор считает, что вывод суда применим и к убыткам от продажи основных средств, валюты и материалов как прочего имущества. И организация может не корректировать убыток от их продажи для целей налогообложения, так как данное требование п. 2.4 Инструкции противоречит Закону о налоге на прибыль.

С 1 января 2000 г. вступила в силу гл. 25 НК РФ «Налог на прибыль организации». Доходы от реализации имущества уменьшаются:

• по амортизируемому имуществу – на его остаточную стоимость;

• по прочему имуществу – на цену его приобретения.

Если цена приобретения имущества превышает выручку от его реализации, полученный убыток будет учитываться в целях налогообложения. Для амортизируемого имущества полученный убыток (разница между остаточной стоимостью и низкой реализацией) также учитывается в целях налогообложения, но несколько по-иному. Убыток включается в состав прочих расходов равными долями в течение срока, определенного как разница между сроком полезного использования и фактическим сроком эксплуатации до момента реализации (ст. 268 НК РФ). Деловая репутация стоит особняком в ряду других нематериальных активов, так как отличается от них по методам оценки, способам приобретения, методам амортизации, способам выбытия.

Все нематериальные активы имеют стоимостную оценку, которая определяется в сумме фактических затрат на их приобретение или создание. Стоимостной измеритель же деловой репутации нередко оказывается условным. В отличие от других нематериальных активов, деловая репутация не может быть самостоятельным объектом сделки, поскольку она не принадлежит компании на праве собственности. Она не может быть отчуждена или существовать отдельно от компании, ее невозможно передать, продать или подарить. И эта черта отличает данный вид активов от всех иных объектов бухгалтерского учета.

Деловая репутация, возникающая при покупке, представляет собой платеж, производимый покупателем в предвидении будущих экономических выгод. Покупатель может заплатить сумму, превышающую балансовую и рыночную стоимость приобретаемых активов, как плату за нематериальные достоинства организации, созданные ее предыдущими владельцами, в обеспечение будущей потенциальной доходности приобретенного.

Данная положительная разница будет представлять собой положительную деловую репутацию. Она учитывается как самостоятельный актив организации на счете 04 «Нематериальные активы» субсчет «Деловая репутация» в виде отдельного инвентарного объекта. Это означает, что средства, затраченные на приобретение деловой репутации, принесут экономическую выгоду, прибыль в будущем, т. е. окупятся.

До момента перехода права собственности на приобретенное предприятие переданное по акту имущество следует учитывать на забалансовом счете 002 «Товарно-материальные ценности, принятые на ответственное хранение». В момент перехода права собственности имущество и обязательства приходуются на баланс.

Учет при продаже предприятия бухгалтерскими правилами точно не определен. Поэтому остается неясным, необходимо ли использовать счет 08 со специально открытым для этого субсчетом «Вложение в приобретение предприятия» для отражения фактических затрат по приобретению имущества или осуществлять постановку его на баланс напрямую? Если использовать второй вариант, то затраты по регистрации договора купли-продажи, которые по его условиям может нести покупатель, должны быть распределены на увеличение стоимости всех активов пропорционально доле конкретного имущества в общей стоимости предприятия.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2. Классификация и учет персонала предприятия, учет использования рабочего времени

2. Классификация и учет персонала предприятия, учет использования рабочего времени На крупных и средних предприятиях разработкой и расчетом всех необходимых показателей в области труда и заработной платы занимается отдел кадров.Персонал подразделяется

УЧЕТ РЕЗЕРВОВ ПРЕДПРИЯТИЯ

УЧЕТ РЕЗЕРВОВ ПРЕДПРИЯТИЯ За счет прибыли предприятия образуют следующие фонды и резервы:– резервный капитал;– резерв по сомнительным долгам;– фонды специального назначения (накопления, потребления, социальной сферы).Назначение резервного капитала – возмещение

УЧЕТ ЛИЧНОГО СОСТАВА ПРЕДПРИЯТИЯ

УЧЕТ ЛИЧНОГО СОСТАВА ПРЕДПРИЯТИЯ Учет труда и заработной платы занимает одно из центральных мест в системе учета на предприятии. Трудовые доходы работников предприятия определяются личным трудовым вкладом с учетом конечных итогов деятельности организации. Доходы

21. Классификация и учет персонала предприятия, учет использования рабочего времени

21. Классификация и учет персонала предприятия, учет использования рабочего времени На крупных и средних предприятиях разработкой и расчетом всех необходимых показателей в области труда и заработной платы занимается отдел кадров.Персонал подразделяется

Глава 7. Учет готовой продукции и ее продажи

Глава 7. Учет готовой продукции и ее продажи 7.1. Общие сведения о готовой продукции Готовая продукция – это конечный продукт производственного процесса, сданный на склад и готовый к продаже.Учет готовой продукции ведется на активном счете 43 «Готовая продукция».

7.2. Учет продажи готовой продукции

7.2. Учет продажи готовой продукции В соответствии с ст. 39 Налогового Кодекса РФ, под реализацией (продажей) товаров, работ или услуг организацией понимается передача на возмездной основе права собственности на товары, а также результатов работ или оказания услуг одним

6.5. Учет затрат на охрану и безопасность предприятия

6.5. Учет затрат на охрану и безопасность предприятия Любому предприятию приходится заботиться об охране своего имущества, сохранности материальных ценностей, а в некоторых случаях – и о безопасности своих сотрудников. Для этого предприятия создают собственные службы

7.2. Учет реорганизации предприятия

7.2. Учет реорганизации предприятия Процесс реорганизации юридического лица основан на универсальном правопреемстве, которое представляет собой переход имущества, имущественных прав и обязательств хозяйствующего субъекта к его преемнику на основании передаточного

7.5. Учет ликвидации предприятия

7.5. Учет ликвидации предприятия В силу различных причин на практике может сложиться ситуация, когда становится очевидно: дальнейшее существование и деятельность предприятия бессмысленны. Администрация и учредители, обсудив финансово-экономическое состояние

11.2. Учет движения готовой продукции и ее продажи

11.2. Учет движения готовой продукции и ее продажи 11.2.1. На каких синтетических счетах ведется бухгалтерский учет готовой продукции и ее продажа?Наличие и движение готовой продукции, отгруженных товаров, выполненных работ и оказанных услуг, реализация продукции, работ,

11.3. Учет движения и продажи товаров

11.3. Учет движения и продажи товаров 11.3.1. На каких синтетических счетах ведется бухгалтерский учет товаров и их продажи?Наличие и движение товаров, а также их реализация отражаются на следующих счетах.На счете 41 «Товары» товары учитываются как по покупным ценам, так и по

5.2. Учет кадров предприятия

5.2. Учет кадров предприятия 5.2.1. Ввод данных по физическому лицу Для регистрации работника в программе необходимо добавить его в справочник «Физические лица».Справочник «Физические лица» предназначен для хранения информации обо всех физических лицах, являющихся

Глава 11. Учет кадров предприятия

Глава 11. Учет кадров предприятия Все документы по учету кадров предприятия можно вызвать из меню «Управление персоналом» – «Персонал» – «Кадровые перестановки» (интерфейс «Полный»).Документы собраны в журнале документов «Журнал документов кадрового учета». В журнале

20. Управленческий учет деятельности предприятия

20. Управленческий учет деятельности предприятия Управленческий учет – это система внутрифирменного оперативного управление финансово-хозяйственной деятельностью, которое осуществляется путем сопоставлением фактических результатов деятельности предприятия с

33. Доходы и расходы предприятия. Выручка от продажи продукции (работ, услуг)

33. Доходы и расходы предприятия. Выручка от продажи продукции (работ, услуг) Источниками доходов и поступлений средств предприятия являются:1) прибыль от производственно—хозяйственной деятельности;2) амортизационные отчисления;3) устойчивые пассивы (кредиторская