Добровольное страхование

Добровольное страхование

В бухгалтерском учете расходы на страхование не нормируются. Затраты на страхование признаются в том отчетном периоде, к которому они относятся, независимо от того в какой момент денежные средства были перечислены контрагенту. Но поскольку, договоры страхования заключаются на несколько месяцев (лет), то страховые премии относятся к нескольким отчетным периодам. Первоначально сумма страхового взноса классифицируется как расходы будущих периодов с отражением на счете 97 «Расходы будущих периодов», а затем списывается на затраты производства и реализации (п. 65 Положения по ведению бухгалтерского учета и бухгалтерский отчетности, утвержденного Приказом Минфина России от 29.07.1998 г. №34н).

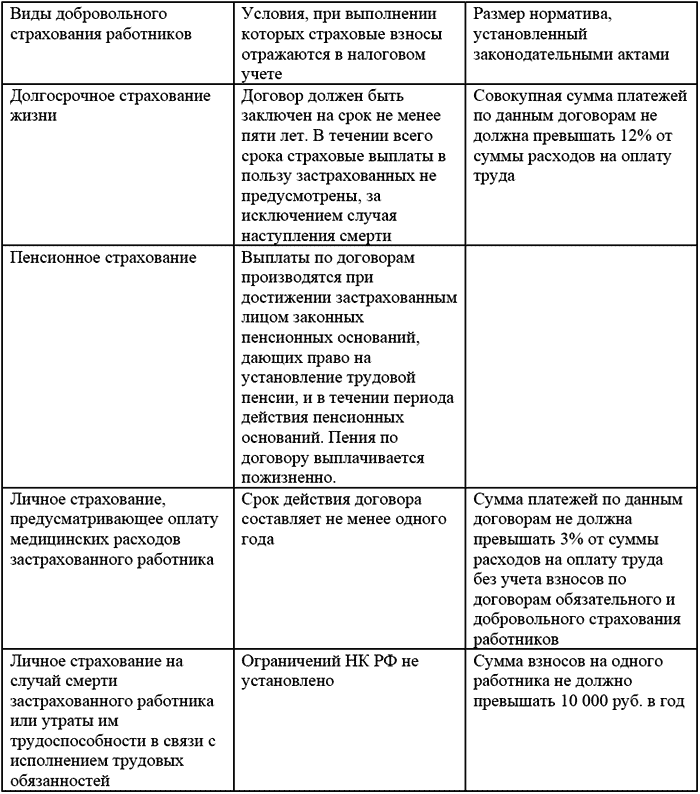

Пунктом 16 ст. 255 НК РФ определены добровольного страхования, которые вправе учесть при расчете налога на прибыль:

В соответствии со ст. 263 НК РФ расходы по обязательным видам страхования включаются в состав прочих расходов в пределах страховых тарифов, утвержденных в соответствии с законодательством РФ и требованиями международных конвенций. В случае, если страховые тарифы не утверждены, расходы по обязательному страхованию включаются в состав прочих расходов в размере фактических затрат.

ГК РФ определено, что на указанных Федеральным Законом РФ лиц не может быть возложена обязанность по страхованию иска гражданской ответственности, которая может наступить вследствие причинения вреда жизни, здоровью или имуществу других лиц (ст. 935 ГК РФ). При этом объекты, подлежащие обязательному страхованию, риски, от которых они должны быть застрахованы, и минимальные размеры страховых сумм определяются законом (ст. 936 ГК РФ).

Федеральным законом РФ от 21.07.1997 г. №116-ФЗ «О промышленной безопасности опасных производственных объектов» в организациях, эксплуатирующих опасные производственные объекты, возложена обязанность страховать ответственность за причинение вреда жизни, здоровью и имуществу других лиц и окружающей природной среды в случае аварии на опасном производственном объекте. Статьей 15 вышеназванного Закона №116-ФЗ определены объекты, подлежащие обязательному страхованию, риски от которых они должны быть застрахованы и минимальные размеры страховых сумм.

В тоже время, по мнению МНС России, страховые премии (взносы) по обязательному страхованию признаются расходами для целей налогообложения прибыли, если в законодательстве РФ определены объекты, подлежащие обязательному страхованию, риски , от которых эти объекты должны быть застрахованы, минимальные размеры страховых сумм и другие условия, а у страховой организации имеется лицензия на соответствующий вид страхования (письмо МНС России от 09.09.2004 г. №02-4-10/252).

Таким образом, расходы организации по страхованию ответственности за причинение вреда при эксплуатации опасного производственного объекта, производимые в соответствии с Законом №116-ФЗ, в соответствии со ст. 263 НК РФ включаются в состав прочих расходов, связанных с производством и реализацией.

Согласно Федеральному закону от 25.04.2002 г. №40-ФЗ «Об обязательном страховании гражданской ответственности владельцев транспортных средств» использование транспортных средств на территории РФ без заключения договора страхования гражданской ответственности владельцев транспортных средств недопустимо. Поэтому, если налогоплательщик заключил договор со страховой организацией, то он имеет право страховые взносы по обязательному страхованию гражданской ответственности владельцев транспортных средств учесть в составе прочих расходов, связанных с производством и реализацией (Постановление ФАС Северо-Западного округа от 11.02.2005 г. №А26-6742/04-23).

Пункт 6 т. 272 НК РФ устанавливает, что страховые взносы , перечисляемые страховой организации, уменьшают налогооблагаемую базу по налогу на прибыль в том отчетном периоде, когда они были фактически уплачены.

При этом, если сумма страховой премии, приходящей на несколько отчетных (налоговых) периодов уплачена разовым платежом, то сумму взноса в налоговом учете списывается равномерно в течении срока действия договора страхования. Сумма премии, которую можно списать за один отчетный период, определяется по количеству дней в этом периоде (ст. 272 НК РФ в редакции Федерального закона от 06.06.2005 г. №58-ФЗ). Следовательно, организация, перечислившая страховую премию хотя бы в два этапа, вправе сразу же списать эти платежи (письмо Минфина России от 19.01.2006 г. №03-03-04/1/47).

В результате несоответствия сроков отражения страховых выплат, а также нормирования страховых выплат в налоговом учете, в бухгалтерском и налоговом учетах возникают отложенные налоговые обязательства (ОНО).

Например, ООО «Электрон» застраховало управленческий персонал. По договору страхования, страховая компания оплачивает медицинские расходы в период с 1 апреля 2006 года по 31 марта 2007 года. Страховая премия составляет 600 000 руб., которая перечислена двумя платежами – 28 апреля 2006 года в размере 500 000 руб. и 31 марта 2006 года в размере 100 000 руб. Расходы на оплату труда за апрель 2006 года составили 14 500 000 руб. , за март – 22 300 000 руб.

1. 28 апреля 2006 года бухгалтерия ООО «Электрон» списывает в уменьшение налогооблагаемого дохода 435 000 руб. (норматив равен 435 000 руб. (14 500 000 руб.*3%), но так как взнос в размере 500 000 руб. больше норматива, то в целях налогообложения мы можем признать только 435 000 руб.) .

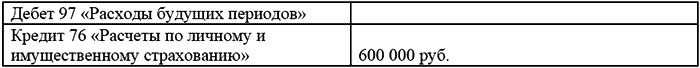

2. В бухгалтерском учете сумма страховой премии отражена следующими записями:

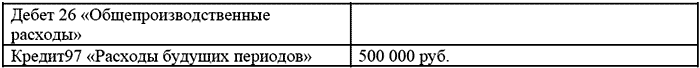

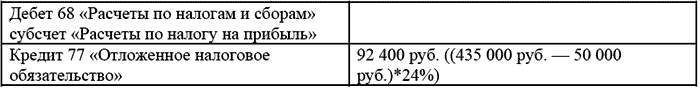

3. 28 апреля 2006 года бухгалтерией ООО «Электрон» отражено списание страховой премии

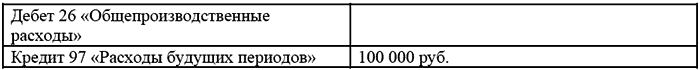

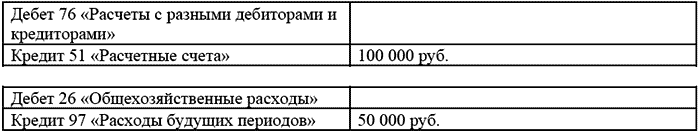

4. 31 мая 2006 года ООО «Электрон» отражено списание второй части страховой премии

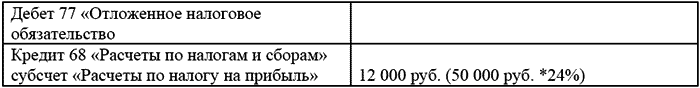

5. На разницу между суммой страховой премии, списанной в налоговом и бухгалтерском учетах начислено отложенное налоговое обязательство

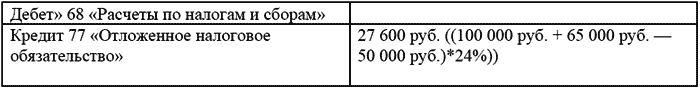

6. 31 мая 2006 года норматив составит 669 000 руб. (22 300 000 руб. *3%). Поскольку эта величина больше страхового взноса (669 000 руб. > 600 000 руб.), то бухгалтер ООО «Электрон» сможет списать в налоговом учете не только 100 000 руб., перечисленные 31 мая, ко и оставшуюся часть суммы, уплаченной 28 апреля – 65 000 руб. (500 000 руб. – 435 000 руб.). В бухгалтерском учете данные хозяйственные операции отражены следующими записями:

7. На сумму разницы страховой премии списанной в налоговом и бухгалтерском учете начислено отложенное налоговое обязательство (ОНО)

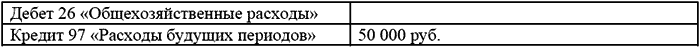

8. С июня 2006 г. по март 2007 г. включительно бухгалтер ООО «Электрон» списание страховой премии будет отражать следующими записями:

9. И одновременно отражать погашение отложенного налогового обязательства (ОНО)

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

11.9. РАСХОДЫ НА ДОБРОВОЛЬНОЕ СТРАХОВАНИЕ

11.9. РАСХОДЫ НА ДОБРОВОЛЬНОЕ СТРАХОВАНИЕ При исчислении единого налога, уплачиваемого при применении «упрощенки», организация учитывает расходы на оплату труда (подп. 6 п. 1 ст. 346.16 НК РФ). Указанные расходы согласно абз. 2 п. 2 ст. 346.16 НК РФ принимаются в целях

32. Порядок исполнения обязанности по уплате налога или сбора. Добровольное и принудительное исполнение

32. Порядок исполнения обязанности по уплате налога или сбора. Добровольное и принудительное исполнение Налоговым законодательством предусмотрены два способа осуществления налоговой обязанности:1) общий порядок, основанный на добросовестном поведении

Статья 927. Добровольное и обязательное страхование

Статья 927. Добровольное и обязательное страхование 1. Страхование осуществляется на основании договоров имущественного или личного страхования, заключаемых гражданином или юридическим лицом (страхователем) со страховой организацией (страховщиком).Договор личного

4.1 Добровольное личное страхование

4.1 Добровольное личное страхование В соответствии со ст.934 ГК РФ по договору личного страхования одна сторона (страховщик) обязуется за обусловленную договором плату (страховую премию), уплачиваемую другой стороной (страхователем), выплатить единовременно или

4.2 Добровольное имущественное страхование

4.2 Добровольное имущественное страхование Согласно ст.930 Гражданского кодекса, если организация имеет основанный на законе, ином правовом акте или договоре интерес в сохранении своего имущества, она может его застраховать.Заключаемый при этом договор называется

Страхование

Страхование Выгодно ли страховать квартируДля многих россиян квартира – самое дорогое их имущество. И если она по каким-либо причинам, например в результате залива, пожара, просадки грунта, получит повреждения и придет в негодность, то расходы на восстановление и ремонт

Добровольное страхование

Добровольное страхование В бухгалтерском учете расходы на страхование не нормируются. Затраты на страхование признаются в том отчетном периоде, к которому они относятся, независимо от того в какой момент денежные средства были перечислены контрагенту. Но поскольку,

ЛЕКЦИЯ № 15 Имущественное и личное страхование. Страхование ответственности

ЛЕКЦИЯ № 15 Имущественное и личное страхование. Страхование ответственности 1. Имущественное страхование К обязательному имущественному страхованию в России относятся: страхование имущества колхозов, совхозов и других государственных сельскохозяйственных

49. Добровольное личное страхование

49. Добровольное личное страхование Личное страхование осуществляется на основании договора личного страхования, заключаемого гражданином или юридическим лицом (страхователем) со страховой организацией (страховщиком). Договор личного страхования является публичным

100. Медицинское страхование

100. Медицинское страхование Медицинское страхование является формой социальной защиты интересов населения в охране здоровья и осуществляется на территории РФ на основании Закона Российской Федерации «О медицинском страховании граждан в Российской Федерации» от 28

104. Добровольное медицинское страхование

104. Добровольное медицинское страхование Добровольное медицинское страхование (ДМС) осуществляется на основе программ добровольного медицинского страхования и обеспечивает гражданам получение дополнительных медицинских и иных услуг.Добровольное медицинское

8.3. Страхование

8.3. Страхование Лондонская компания «Ллойд» держит пари с людьми, которые к ней обращаются, что несчастья, о которых они беспокоятся, никогда не произойдут. Однако фирма не называет это держать пари. Она называет это страхованием. Дейл Карнеги Страховые компании уже