Пример 9. Списана дебиторская задолженность, срок возникновения которой документально не подтвержден

Пример 9. Списана дебиторская задолженность, срок возникновения которой документально не подтвержден

На практике возникают ситуации, когда организации в целях уменьшения налога на прибыль списывают просроченную дебиторскую задолженность в состав расходов. В соответствии с подп. 2ип. 2 ст. 265 НК РФ к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности, суммы безнадежных долгов.

Пунктом 2 ст. 266 НК РФ определены случаи нереальности задолженности для взыскания:

? издания государственным органом акта, в вязи с которым исполнение обязательств невозможно полностью или частично (ст. 417 НК РФ);

? ликвидации юридического лица-дебитора (основанием является выписка об исключении из реестра);

? смерти гражданина – дебитора (ст. 418 ГК РФ);

? самостоятельного признания задолженности нереальной для взыскания, например при наличии или повторном получении от судебного пристава постановления об окончании исполнительного производства в связи с отсутствием должника или отсутствием у должника имущества, на которое может быть обращено взыскание (Федеральный Закон от 21.07.1997 г. №119 ФЗ «Об исполнительном производстве»);

? при наличии иных причин, явно свидетельствующих о невозможности получения средств от покупателей.

И в бухгалтерском, и в налоговом учете порядок списания долгов зависит от того, создается организацией резерв по сомнительным долгам или не создается.

В случае, если резерв не создается, то в бухгалтерском учете сумма задолженности списывается в состав прочих расходов. При этом в течение пяти лет с момента списания организация должна учитывать списанную задолженность на забалансовом счете 007 «Списанная в убыток задолженность неплатежеспособных дебиторов».

В налоговом учете сумма безнадежного долга в полном размере включается в состав внереализационных расходов организации на дату его списания (подп. 2 п. 2 ст. 265 НК РФ).

В случае создания резерва в бухгалтерском учете списание задолженности осуществляется организацией за счет средств созданного резерва. Если суммы резерва оказывается недостаточно, то разница списывается в состав внереализационных расходов.

При создании резервов по сомнительным долгам в налоговом учете безнадежные долги также подлежат списанию за счет созданных резервов. И только в случае их недостаточности разницу разрешается сразу списать во внереализационные расходы.

Пункт 5 ст. 167 НК РФ обязывает организацию начислить НДС при списании дебиторской задолженности. При этом налог начисляется и уплачивается в бюджет при наступлении наиболее ранней из двух дат:

? день истечения срока исковой давности;

? день списания задолженности.

Обязанность по начислению и уплате НДС в бюджет возникает при одновременном выполнение двух условий:

1) списана задолженность покупателя по оплате товаров (работ, услуг), облагаемых НДС (т.е. сумма задолженности включает НДС).

Если задолженность возникла, например, из договора поставки товаров, не облагаемых НДС, или из договора займа, то в сумме задолженности НДС нет. Поэтому нет и обязанности уплачивать НДС при списании этой задолженности;

2) в момент возникновения задолженности организация в соответствии с действовавшей на тот момент учетной политикой определяла выручку для целей исчисления НДС «по оплате».

Если выручка в периоде возникновения задолженности определялась организацией «по отгрузке», то сумма НДС со стоимости реализованных товаров (работ, услуг) должна была быть уплачена в бюджет в периоде отгрузки.

При списании дебиторской задолженности НДС начисляется исходя из той ставки НДС, которая действовала в момент отгрузки товаров (работ, услуг).

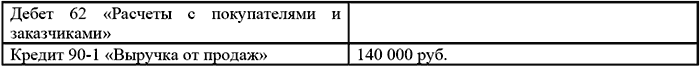

Например, ЗАО «Факел» в марте 2002 года отгрузило ЗАО «Север» товары на сумму 140 000 руб. (в том числе НДС 20% – 23 333 руб.). В 2002 году организация определяла выручку для целей налогообложения «по оплате».

В бухгалтерском учете данная хозяйственная операция отражена следующими записями:

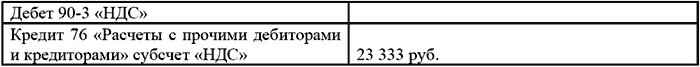

Сумма НДС со стоимости отгруженных товаров:

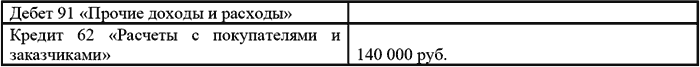

В 2005 году ЗАО «Факел» списывает сумма основного долга в связи с истечением срока исковой давности:

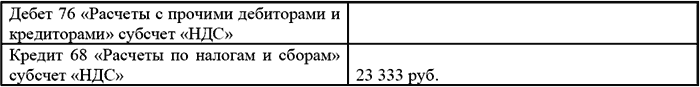

И сумма НДС со стоимости реализованного товара

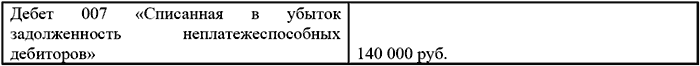

Списанная дебиторская задолженность учтена за балансом

Если все таки организация получает от покупателя денежные средства уже после того, как списала его задолженность и уплатила соответствующую сумму НДС в бюджет, повторно НДС не облагаются (Письмо МНС России от 28 января 2002 №03-1-09/161/14-В601).

Дебиторская задолженность должна списываться на основании соответствующего приказа руководителя. Кроме того, основанием для прекращения обязательства служит издание акта государственного органа, который делает исполнение обязательства невозможным, или ликвидация организации.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

4. Не подтверждённые документально доходы

4. Не подтверждённые документально доходы Такие доходы не могут служить гарантией банку, но они могут просто улучшить личное впечатление служащего о вас, как клиенте, конечно, если речь не идёт об укрываемых от налогового управления крупных

59. Дебиторская задолженность

59. Дебиторская задолженность Дебиторская задолженность является динамичным и вариабельным элементом оборотных активов. Сущность дебиторской задолженности – иммобилизация собственных оборотных активов предприятия. Следовательно, для предприятия она является

2.6. Срок годности и срок службы. Правила пользования товарами (работами, услугами)

2.6. Срок годности и срок службы. Правила пользования товарами (работами, услугами) Согласно ст. 472 ГК РФ законом или в установленном им порядке может быть предусмотрена обязанность определять срок, по истечении которого товар считается непригодным для использования по

Понятие экономически оправданные и документально подтвержденные затраты

Понятие экономически оправданные и документально подтвержденные затраты В соответствии с главой 25 НК РФ прибыль российских организаций определяется как полученные доходы, уменьшенные на величину произведенных расходов. При этом расходами признаются только

Пример 11. Нарушен порядок списания сумм кредиторской задолженности, по которым истек срок исковой давности

Пример 11. Нарушен порядок списания сумм кредиторской задолженности, по которым истек срок исковой давности Суммы кредиторской задолженности, по которым истек срок исковой давности, подлежат списанию с баланса с зачислением их в состав прочих доходов (п. 78 Положения по

Пример 17. Бухгалтерией организации в резерв по сомнительным долгам не включена задолженность, не подтвержденная дебиторами

Пример 17. Бухгалтерией организации в резерв по сомнительным долгам не включена задолженность, не подтвержденная дебиторами В своем Письме Минфин России от 26 июля 2006 года №03-03-04/1/612 разъяснил, что в резерв по сомнительным долгам следует включать задолженности как

Часть I ЧТО ПРЕДСТАВЛЯЕТ СОБОЙ ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ?

Часть I ЧТО ПРЕДСТАВЛЯЕТ СОБОЙ ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ? Деньги – как навоз: если их не разбрасывать, от них будет мало толку. Фрэнсис Бэкон 1. ДЕБИТОР И ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ Дебитор – это должник (от латинского слова debitum – долг, обязанность), одна из сторон

1. ДЕБИТОР И ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ

1. ДЕБИТОР И ДЕБИТОРСКАЯ ЗАДОЛЖЕННОСТЬ Дебитор – это должник (от латинского слова debitum – долг, обязанность), одна из сторон гражданско-правового обязательства имущественной связи между двумя или более лицами.Дебиторская задолженность – это сумма долгов, т. е. элемент

Дорога, по которой мы не пошли

Дорога, по которой мы не пошли История свидетельствует о том, что финансовые кризисы всегда сопровождались продолжительными экономическими, и опыт США после 2007 года подтверждает это. Действительно, американские показатели безработицы и экономического роста были

Задолженность по кредитам правительств иностранных государств

Задолженность по кредитам правительств иностранных государств Основной проблемой здесь являлся тот факт, что указанная задолженность представляла собой нерыночную составляющую государственного внешнего долга, и при управлении ею не могли быть использованы

2.3.2. Трудовой договор, заключенный на определенный срок на время выполнения временных (на срок до двух месяцев)

2.3.2. Трудовой договор, заключенный на определенный срок на время выполнения временных (на срок до двух месяцев) Рис. 49. Образец трудового договора, заключаемого с работником на определенный срок, (до двух месяцев). Рис. 50. Образец приказа (распоряжения) о приеме

Дебиторская задолженность

Дебиторская задолженность Обратим внимание читателей на еще один, не так часто встречающийся способ погашения задолженности учредителя по взносам в уставный капитал фирмы. Это внесение дебиторской задолженности (средств в расчетах). Такая операция называется уступкой

2.1.3.1. Дебиторская задолженность

2.1.3.1. Дебиторская задолженность Обратим внимание читателей на еще один, не так часто встречающийся способ погашения задолженности учредителя по оплате доли в уставном капитале общества. Это внесение дебиторской задолженности (другими словами – средства в расчетах).