6.4. Единый социальный налог и взносы в ПФР

6.4. Единый социальный налог и взносы в ПФР

Порядок исчисления и уплаты единого социального налога определен гл. 24 НК РФ. В соответствии со статьей 235 НК РФ налогоплательщиками данного налога признаются:

1) лица, производящие выплаты физическим лицам: организации, индивидуальные предприниматели, физические лица, не признаваемые индивидуальными предпринимателями;

2) индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой.

Если налогоплательщик одновременно относится к обеим категориям, то он исчисляет и уплачивает налог по каждому основанию.

Согласно статье 243 НК РФ сумма налога исчисляется и уплачивается налогоплательщиками отдельно в федеральный бюджет и каждый фонд и определяется как соответствующая процентная доля налоговой базы. Причем сумма налога, подлежащая уплате в Фонд социального страхования Российской Федерации, подлежит уменьшению налогоплательщиками на сумму произведенных ими самостоятельно расходов на цели государственного социального страхования, предусмотренных законодательством Российской Федерации.

Сумма налога (сумма авансового платежа по налогу), подлежащая уплате в федеральный бюджет, уменьшается налогоплательщиками на сумму начисленных ими за тот же период страховых взносов (авансовых платежей по страховому взносу) на обязательное пенсионное страхование (налоговый вычет) в пределах таких сумм, исчисленных исходя из тарифов страховых взносов, предусмотренных Федеральным законом от 15 декабря 2001 года № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». При этом сумма налогового вычета не может превышать сумму налога (сумму авансового платежа по налогу), подлежащую уплате в федеральный бюджет, начисленную за тот же период.

Налоговым периодом по ЕСН является календарный год. К тому же предусмотрены отчетные периоды – квартал, полугодие, 9 месяцев.

В течение отчетного периода по итогам каждого календарного месяца налогоплательщики производят исчисление ежемесячных авансовых платежей по налогу, исходя из величины выплат и иных вознаграждений, начисленных с начала налогового периода до окончания соответствующего календарного месяца, и ставки налога. Сумма ежемесячного авансового платежа по налогу, подлежащая уплате за отчетный период, определяется с учетом ранее уплаченных сумм ежемесячных авансовых платежей.

Уплата ежемесячных авансовых платежей производится не позднее 15-го числа следующего месяца.

По итогам отчетного периода налогоплательщики должны исчислить разницу между суммой налога, исчисленной исходя из налоговой базы, рассчитанной нарастающим итогом с начала налогового периода до окончания соответствующего отчетного периода, и суммой уплаченных за тот же период ежемесячных авансовых платежей, которая подлежит уплате в срок, установленный для представления расчета по налогу, то есть не позднее 20-го числа месяца, следующего за отчетным периодом.

Разница между суммой налога, которая должна быть уплачена по итогам календарного года, и суммами налога, уплаченными в течение отчетных периодов, подлежит уплате не позднее 15 календарных дней со дня, установленного для подачи налоговой декларации за налоговый период, то есть не позднее 30 марта года, следующего за истекшим налоговым периодом, либо зачету в счет предстоящих платежей по налогу или возврату налогоплательщику в порядке, предусмотренном статьей 78 НК РФ.

Уплата ЕСН по итогам налогового периода или авансовых платежей осуществляется отдельными платежными поручениями в федеральный бюджет, фонд социального страхования Российской Федерации, Федеральный фонд обязательного медицинского страхования и территориальные фонды обязательного медицинского страхования.

Кроме того, в срок не позднее 15-го числа месяца, следующего за истекшим кварталом, организация должна представить в региональное отделение ФСС (по месту своей регистрации) расчетную ведомость по средствам социального страхования по форме № 4-ФСС (утверждена Постановлением ФСС России от 22.12.2004 № 111 с изменениями от 21.08.2007 г.).

Порядок уплаты пенсионных взносов и представления отчетности по ним регулируется Федеральным законом от 15.12.2001 № 167-ФЗ «Об обязательном пенсионном страховании в Российской Федерации». Согласно п. 2 ст. 24 Закона № 167-ФЗ организация независимо от даты ее регистрации должна ежемесячно составлять расчет сумм авансовых платежей по страховым взносам и уплачивать их в срок, установленный для получения в банке средств на оплату труда за истекший месяц (в день перечисления денежных средств на оплату труда со счетов организации на счета работников), но не позднее 15-го числа месяца, следующего за месяцем, за который авансовый платеж был начислен.

По итогам отчетного периода (т.е. ежеквартально) организация обязана представлять в налоговый орган расчет по авансовым платежам по страховым взносам (его форма утверждена Приказом Минфина России от 24.03.2005 № 48н). Предельным сроком подачи расчета является 20-е число месяца, следующего за истекшим кварталом.

Обращаем внимание на письмо Минфина РФ от 14 февраля 2007 г. № 03-04-07-02/4, в котором указывается: «Что касается формы Расчета авансовых платежей по страховым взносам на обязательное пенсионное страхование, то, учитывая, что с 2007 года законодательными актами не были внесены изменения в порядок расчета и уплаты страховых взносов на обязательное пенсионное страхование, разработку новой формы такого Расчета считаем нецелесообразной. Поэтому в 2007 году страхователям следует представлять в налоговый орган упомянутые Расчеты в соответствии с ранее применяемым приказом Минфина России от 24.03.2005 № 48н.»

В отношении формы Расчета авансовых платежей по единому социальному налогу, то в этом же письме разъясняется: «Разработанная с учетом изменений в налоговом законодательстве, вступивших в силу с 1 января 2007 года, форма Расчета авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам, и Порядок ее заполнения утверждены приказом Минфина России от 09.02.2007 № 13н, который вступает в силу, начиная с представления расчетов авансовых платежей по единому социальному налогу за первый отчетный период 2007 года.»

После вступления в силу указанного приказа утратит силу приказ Минфина России от 17.03.2005 № 40н «Об утверждении формы Расчета авансовых платежей по единому социальному налогу и Рекомендаций по ее заполнению».

Кроме того, указано, что налогоплательщики – индивидуальные предприниматели и адвокаты для представления в налоговый орган налоговой декларации за 2006 год по единому социальному налогу в части своих доходов должны по-прежнему руководствоваться приказом МНС России от 13.11.2002 № БГ-3-05/649.

В срок не позднее 30 марта 2007 г. организация должна была сдать в налоговый орган налоговую декларацию по страховым взносам на обязательное пенсионное страхование по форме, утвержденной Приказом Минфина России от 27.02.2006 № 30н.

Сумму страховых взносов в окончательный расчет по итогам года нужно перечислить не позже 15 апреля года, следующего за расчетным периодом.

Если организация имеет обособленные подразделения, находящиеся на отдельном балансе, имеющие расчетный счет и начисляющие выплаты и иные вознаграждения в пользу физических лиц, то такие подразделения самостоятельно исполняют обязанности организации по уплате ЕСН (авансовых платежей по ЕСН), а также обязанности по представлению расчетов по налогу и налоговых деклараций по месту своего нахождения согласно п. 8 ст. 243 НК РФ. В случае невыполнения обособленными подразделениями хотя бы одного из трех условий организация производит уплату ЕСН, а также представляет декларации и расчеты по налогу централизованно по месту своего нахождения.

Совместным письмом МНС России и ПФР от 11, 14.06.02 г. № БГ-6-05/835, МЗ-16-25/5221, установлен аналогичный порядок при уплате и сдаче отчетности по страховым взносам на обязательное пенсионное страхование.

Сумма налога (авансового платежа по налогу), подлежащая уплате по месту нахождения обособленного подразделения, определяется исходя из величины налоговой базы, относящейся к этому обособленному подразделению. В свою очередь, сумма налога, подлежащая уплате по месту нахождения организации, в состав которой входят обособленные подразделения, определяется как разница между общей суммой налога, подлежащей уплате организацией в целом, и совокупной суммой налога, подлежащей уплате по месту нахождения обособленных подразделений организации.

В отношении ЕСН с 1 января 2007 года вступило в силу незначительное количество изменений:

1) Федеральным законом от 30 декабря 2006 года №269-ФЗ предоставлена возможность индивидуальным предпринимателям задекларировать (легализовать) ранее полученные доходы в упрощенном порядке путем уплаты декларационного платежа в размере 13% от декларируемого дохода. Уплата данного платежа дает возможность не уплачивать единый социальный налог с таких доходов.

2) Федеральный закон от 27 июля 2006 г. № 137-ФЗ приравнял к налогоплательщикам ЕСН нотариусов, занимающихся частной практикой. ЕСН должен уплачиваться ими по ставкам, ранее предусмотренным для адвокатов. Таким образом, теперь организации, выплачивающие вознаграждения адвокатам и нотариусам не должны уплачивать с них ЕСН.

3) Для налогоплательщиков – организаций, осуществляющих деятельность в области информационных технологий, за исключением налогоплательщиков, имеющих статус резидента технико-внедренческой особой экономической зоны (определение дается в п.7 ст.241 НК РФ), Федеральным законом от 27 июля 2006 года № 144-ФЗ почти в четыре раза снижены пороговые размеры налоговой базы на одного сотрудника, с которых начисление ЕСН осуществляется по регрессивным (пониженным) ставкам (п. 6 ст. 241 НК РФ).

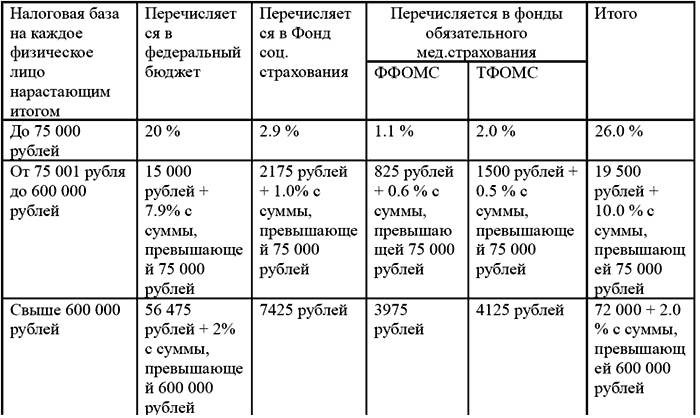

Ставки ЕСН, действующие в 2008 г., приведены в таблице.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Единый налог на вмененный доход

Единый налог на вмененный доход Все, о чем мы говорили до этого, – это старые льготы. А вот льгота, которая появилась относительно недавно – благодаря Федеральному закону от 17 июля 2009 г. № 162-ФЗ.В пункте 2.1 Закона № 54-ФЗ установлено, что организации и индивидуальные

2.2.9. Когда платить единый налог

2.2.9. Когда платить единый налог Как гласит пункт 3 статьи 346.32 НК РФ, налоговые декларации по ЕНВД по итогам налогового периода представляются предпринимателями в налоговую инспекцию не позднее 20 числа первого месяца следующего налогового периода. Иначе говоря, не позднее

Единый налог

Единый налог Для ведения налогового учета организациям, применяющим УСН, не нужно разрабатывать специальные регистры и рассчитывать налог на прибыль (п. 2 ст. 346.11 HK РФ). Налоговый учет эти организации ведут в книге учета доходов и расходов. На основании ее итоговых данных

Единый налог на вмененный доход

Единый налог на вмененный доход Специальный налоговый режим в виде единого налога на вмененный доход (ЕНВД) для отдельных видов деятельности – это дальнейшее упрощение налоговой отчетности малого бизнеса относительно УСН. С другой стороны, за счет ЕНВД государство

Единый сельскохозяйственный налог

Единый сельскохозяйственный налог В развитых странах сельскохозяйственное производство дотируется государством. Чтобы в условиях глобализации наше сельское хозяйство не погибло, ему нужно помочь. Одна из мер помощи со стороны государства – система налогообложения

4.2. Единый социальный налог

4.2. Единый социальный налог 4.2.1. Общие положения В соответствии с подпунктом 7 п. 1 ст. 238 НК РФ обложению единым социальным налогом не подлежат:– суммы страховых платежей (взносов) по обязательному страхованию работников, осуществляемому организацией в порядке,

86. Единый социальный налог (ЕСН): понятие, налогоплательщики, объекты налогообложения

86. Единый социальный налог (ЕСН): понятие, налогоплательщики, объекты налогообложения ЕСН предназначен для мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение (страхование) и медицинскую помощь.Налогоплательщиками

Глава 24. Единый социальный налог (в ред. Федерального закона от 31.12.2001 № 198-ФЗ)

Глава 24. Единый социальный налог (в ред. Федерального закона от 31.12.2001 № 198-ФЗ) <...> Статья 237. Налоговая база (в ред. Федерального закона от 31.12.2001 № 198-ФЗ) 1. Налоговая база налогоплательщиков, указанных в абзацах втором и третьем подпункта 1 пункта 1 статьи 235 настоящего

18.5. Единый социальный налог

18.5. Единый социальный налог Этот налог является федеральным и имеет целевое назначение. Он предназначен для мобилизации средств в целях реализации конституционных прав граждан на социальное обеспечение по возрасту, в случае болезни, инвалидности, потери кормильца, для

Пример 25. Бухгалтерией организацией начислены взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также единый социальный налог на сумму пособия, оплачиваемую работодателем за первые два дня нетрудоспособности

Пример 25. Бухгалтерией организацией начислены взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также единый социальный налог на сумму пособия, оплачиваемую работодателем за первые два дня

6.7. Единый сельскохозяйственный налог

6.7. Единый сельскохозяйственный налог В гл. 26.1 НК РФ, посвященную единому сельскохозяйственному налогу, федеральными законами от 13.03.2006 № 39-ФЗ, от 03.11.2006 № 177-ФЗ, внесено значительное количество изменений. Рассмотрим их подробнее.В соответствии с новой редакцией п.2 ст. 346.2

6.8. Единый налог на вмененный доход

6.8. Единый налог на вмененный доход Изменения в порядке уплаты ЕНВД, вступившие в силу с 1 января 2007 года, коснулись только плательщиков ЕСХН. Теперь организации и предприниматели – плательщики ЕСХН, которые предоставляют услуги общественного питания и (или) занимаются

Единый социальный налог, или Какой будет ваша пенсия?

Единый социальный налог, или Какой будет ваша пенсия? Единый социальный налог был введен при проведении пенсионной реформы 2002 года в процессе перехода от распределительной пенсионной системы к накопительно-распределительной.Объектом налогообложения по нему являются

2.1.3. Единый социальный налог

2.1.3. Единый социальный налог НалогоплательщикиНалогоплательщиками ЕСН признаются:1) лица, производящие выплаты физическим лицам:– организации;– индивидуальные предприниматели;– физические лица, не признаваемые индивидуальными предпринимателями;2) индивидуальные