Единый социальный налог, или Какой будет ваша пенсия?

Единый социальный налог, или Какой будет ваша пенсия?

Единый социальный налог был введен при проведении пенсионной реформы 2002 года в процессе перехода от распределительной пенсионной системы к накопительно-распределительной.

Объектом налогообложения по нему являются доходы физических лиц и индивидуальных предпринимателей, в частности:

• выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам на выполнение работ, оказание услуг, а также по авторским договорам – платежи и расчет ЕСН осуществляют организации и индивидуальные предприниматели в пользу физических лиц;

• выплаты и иные вознаграждения по трудовым и гражданско-правовым договорам на выполнение работ и оказание услуг, произведенные в пользу физических лиц – данные платежи и расчет ЕСН с них осуществляют физические лица, не признаваемые индивидуальными предпринимателями;

• доходы от предпринимательской либо иной профессиональной деятельности за вычетом расходов, связанных с их получением, – данные выплаты и расчет ЕСН с них осуществляют в отношении себя самих индивидуальные предприниматели, адвокаты, нотариусы, занимающиеся частной практикой.

Этот налог объединяет отчисления в Пенсионный фонд РФ, в Фонд обязательного медицинского страхования и в Фонд социального страхования. ЕСН с 1 января 2005 года составляет 26 % от начисленного дохода сотрудника, из них:

• отчисления в Фонд социального страхования – 3,2 %;

• отчисления в Фонд обязательного медицинского страхования – 2,8 %;

• отчисления в Пенсионный фонд РФ – 20 %.

Отчисления в Пенсионный фонд также разделяются следующим образом:

• в федеральный бюджет – 6 %;

• на индивидуальный пенсионный счет страховой взнос – 14 % (из которых 8-14 % страховая часть и 0–6 % накопительная).

Единый социальный налог отчисляется только с официальной заработной платы и за счет средств компании, а не посредством уменьшения заработной платы.

Итак, платежи в Фонд социального страхования и Фонд обязательного медицинского страхования фиксированы, а структура отчислений в Пенсионный фонд меняется (для людей разного возраста она будет различаться) и зависит от структуры будущей государственной трудовой пенсии.

Согласно действующему законодательству (№ 173-ФЗ от 17.12.2001 «О трудовых пенсиях в Российской Федерации») государственная трудовая пенсия, формируемая за счет перечисления ЕСН, состоит из трех частей: базовой, страховой и накопительной.

Базовая часть пенсии – фиксированная, она не зависит от продолжительности страхового стажа и величины заработка. Она есть у всех, кто делал соответствующие отчисления в пенсионный фонд (6 % от официальной заработной платы в составе единого социального налога (ЕСН)) в течение как минимум 5 лет.

На 1 августа 2008 года базовая часть государственной трудовой пенсии составляла 1794 руб. Она индексируется по решению правительства.

Страховая часть пенсии формируется уже на индивидуальном счете в ПФР исходя из официальной зарплаты и стажа. Она индексируется, и ее размер зависит от состояния государственного бюджета. Поступающие на страховую часть средства расходуются на выплату пенсий нынешним пенсионерам, а на индивидуальном страховом счете происходит накопление обязательств нашего государства перед гражданином с учетом всех проводимых индексаций.

Размер перечисляемых средств (страхового платежа) зависит от пола и года рождения, а именно:

• для мужчин старше 1952 года рождения и женщин старше 1957 года рождения платеж составляет 14 % от размера заработной платы;

• для мужчин, родившихся в интервале от 1953 до 1967 года, и женщин 1958–1967 года рождения он в период 2002–2004 годов он составлял 12 %, а далее – 14 %;

• для тех, кто родился после 1967 года, с 2008 года отчисления будут равны 8 %.

Таблица 1. Как планируется повышать пенсии в 2008–2010 годах

Накопительная часть пенсии фактически является разновидностью страховой части, но, в отличие от нее, направляемые средства не расходуются на выплату текущих пенсий, а вкладываются в ценные бумаги и другие финансовые активы для получения инвестиционного дохода.

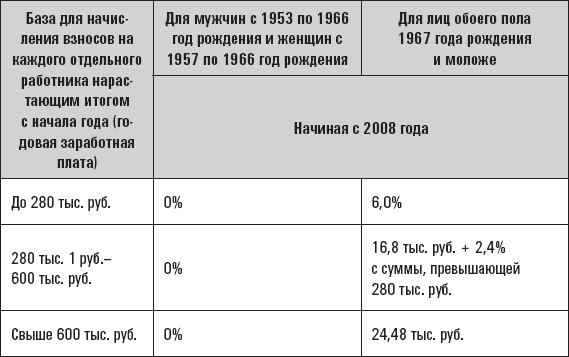

Размер перечисляемых средств также зависит от пола и года рождения, а именно:

• у мужчин старше 1952 года рождения и женщин старше 1957 года рождения накопительная часть пенсии отсутствует;

• для мужчин, родившихся в интервале от 1953 до 1967 года, и женщин – от 1958 до 1967 года, на накопление в период 2002–2004 годов выделялось 2 % из 14 % страховых платежей, а далее – 0 %;

• для тех, кто родился после 1967 года, с 2008 года накопительные отчисления составят 6 %.

В период с 2002 по 2004 год отчисления на накопительную часть государственной трудовой пенсии составляли:

В период с 2005 по 2007 год:

В период, начиная с 2008 года:

В ближайшем будущем единый социальный налог со ставкой 26 % будет заменен на три взноса с общей ставкой 34 %, из них 26 % поступят в ПФР на базовую, страховую и накопительную части государственной трудовой пенсии, 5,1 % – в Фонд обязательного медицинского страхования, а 2,9 % – в Фонд социального страхования. Таким образом, с 2010 года на пенсию будет отчисляться уже 26 % официальной зарплаты, а не 20 %, как сейчас. Но вот интересный момент – эти отчисления будут высчитываться с суммы официального годового заработка, не превышающего 135 % средней зарплаты по стране (на конец 2008 года это 415 тыс. руб. в год или 34,6 тыс. руб. в месяц). То есть даже если официальная зарплата составит 500 тыс. руб. в год, отчисления на пенсию будут сделаны только с 415 тыс.

ВАЖНО

ЕСН «приказал долго жить», по решению Правительства РФ с 2010 года он прекращает свое существование. Единый социальный налог будет заменен несколькими видами сборов, а именно: отдельные выплаты в Пенсионный фонд России (ПФР), в Фонд обязательного медицинского страхования и в Фонд социального страхования, которые также будут взиматься с официальной заработной платы за счет средств работодателя (то есть ваша зарплата по-прежнему не уменьшится на величину ЕСН, ее будет платить ваша компания). С неофициальной зарплаты ЕСН не взимается, поэтому сколько бы вы ни получали «в конверте», на вашей будущей пенсии это не скажется.

Рассмотрим пример. Василий, Петр и Роман – ровесники, им по 35 лет, все они работали в одной компании и одновременно уволились, устроившись на новые должности. Василий теперь получает официальную заработную плату 15 тыс. руб. и 70 тыс. – неофициально, «в конверте». Петр получает официальную зарплату – 34,6 тыс. руб., а Роман очень удачно устроился и официально получает 150 тыс. руб. Допустим, до того у них на счетах была одинаковая сумма страховой и накопительной частей пенсии: по 200 тыс. руб. на страховой части и по 90 тыс. руб. – на накопительной.

Теперь прикинем, какая примерно пенсия будет у каждого из них исходя из предположительного роста зарплаты на 10 % в год. Василий, Петр и Роман держат сбережения в ПФР под управлением государственной УК с ожидаемой доходностью по накопительной части пенсии около 3 % годовых и выйдут на пенсию в 60 лет, как и положено. Какой же будет их государственная пенсия?

• У Василия отчисления в ПФР будут взиматься лишь с 15 тыс. руб., и его пенсия составит около 7700 руб. в месяц.

• У Петра отчисления будут взиматься со всей зарплаты – 34,6 тыс. руб., и его пенсия составит порядка 8500 руб. в месяц.

• А вот у Романа после нововведения 2010 года отчисления на пенсию будут производиться только с 34,6 тыс. руб. в месяц. И его пенсия составит также порядка 8500 руб. в месяц.

В результате получается, что люди с заработками в 34,6 тыс. руб. и 150 тыс. руб. в месяц будут иметь одинаковую государственную пенсию. В то же время, сравнив ее с пенсией человека с официальным доходом всего в 15 тыс. руб., мы заметим, что различия составляют менее 1000 руб. Таким образом государство побуждает состоятельных граждан самостоятельно заботиться о старости.

Если вы не предпримете никаких действий и будете полагаться только на государственное обеспечение, то на пенсии ваш уровень жизни резко снизится. Вспомним рассмотренный пример с Василием, который получал только 15 тыс. руб. официально, а остальные 70 тыс. – «в конверте» и его пенсия составила 7700 руб. в месяц, то есть только 9 % от его допенсионного дохода (при норме – 60 % как минимум)! Аналогичная ситуация с Романом, получающим 150 тыс. руб. официально, – после выхода на пенсию он будет получать такую же сумму (8500 руб.), как и Петр с официальным доходом в 34,6 тыс. руб. То есть пенсия Романа составит меньше 6 % его «трудового» дохода!

СОВЕТ

Если до 2010 года в невыгодном положении оказывались люди с неофициальными доходами, то после к ним присоединятся и состоятельные граждане, зарабатывающие более 34,6 тыс. руб. официально. Поэтому если ваша заработная плата не полностью официальная либо превышает 34,6 тыс. руб. в месяц, для достойного уровня жизни на пенсии вам необходимо дополнительно позаботиться о накоплении средств. Вы можете использовать, помимо инвестиций в недвижимость, инвестиционные фонды, программы добровольного пенсионного обеспечения негосударственных пенсионных фондов и (или) программы накопительного страхования жизни сроком до выхода на пенсию. Это позволит вам получать еще и негосударственную пенсию, которая тоже может быть пожизненной.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Единый налог

Единый налог Для ведения налогового учета организациям, применяющим УСН, не нужно разрабатывать специальные регистры и рассчитывать налог на прибыль (п. 2 ст. 346.11 HK РФ). Налоговый учет эти организации ведут в книге учета доходов и расходов. На основании ее итоговых данных

Единый налог на вмененный доход

Единый налог на вмененный доход Специальный налоговый режим в виде единого налога на вмененный доход (ЕНВД) для отдельных видов деятельности – это дальнейшее упрощение налоговой отчетности малого бизнеса относительно УСН. С другой стороны, за счет ЕНВД государство

Единый сельскохозяйственный налог

Единый сельскохозяйственный налог В развитых странах сельскохозяйственное производство дотируется государством. Чтобы в условиях глобализации наше сельское хозяйство не погибло, ему нужно помочь. Одна из мер помощи со стороны государства – система налогообложения

4.2. Единый социальный налог

4.2. Единый социальный налог 4.2.1. Общие положения В соответствии с подпунктом 7 п. 1 ст. 238 НК РФ обложению единым социальным налогом не подлежат:– суммы страховых платежей (взносов) по обязательному страхованию работников, осуществляемому организацией в порядке,

86. Единый социальный налог (ЕСН): понятие, налогоплательщики, объекты налогообложения

86. Единый социальный налог (ЕСН): понятие, налогоплательщики, объекты налогообложения ЕСН предназначен для мобилизации средств для реализации права граждан на государственное пенсионное и социальное обеспечение (страхование) и медицинскую помощь.Налогоплательщиками

Глава 24. Единый социальный налог (в ред. Федерального закона от 31.12.2001 № 198-ФЗ)

Глава 24. Единый социальный налог (в ред. Федерального закона от 31.12.2001 № 198-ФЗ) <...> Статья 237. Налоговая база (в ред. Федерального закона от 31.12.2001 № 198-ФЗ) 1. Налоговая база налогоплательщиков, указанных в абзацах втором и третьем подпункта 1 пункта 1 статьи 235 настоящего

18.5. Единый социальный налог

18.5. Единый социальный налог Этот налог является федеральным и имеет целевое назначение. Он предназначен для мобилизации средств в целях реализации конституционных прав граждан на социальное обеспечение по возрасту, в случае болезни, инвалидности, потери кормильца, для

Пример 25. Бухгалтерией организацией начислены взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также единый социальный налог на сумму пособия, оплачиваемую работодателем за первые два дня нетрудоспособности

Пример 25. Бухгалтерией организацией начислены взносы на обязательное социальное страхование от несчастных случаев на производстве и профессиональных заболеваний, а также единый социальный налог на сумму пособия, оплачиваемую работодателем за первые два дня

6.4. Единый социальный налог и взносы в ПФР

6.4. Единый социальный налог и взносы в ПФР Порядок исчисления и уплаты единого социального налога определен гл. 24 НК РФ. В соответствии со статьей 235 НК РФ налогоплательщиками данного налога признаются:1) лица, производящие выплаты физическим лицам: организации,

6.7. Единый сельскохозяйственный налог

6.7. Единый сельскохозяйственный налог В гл. 26.1 НК РФ, посвященную единому сельскохозяйственному налогу, федеральными законами от 13.03.2006 № 39-ФЗ, от 03.11.2006 № 177-ФЗ, внесено значительное количество изменений. Рассмотрим их подробнее.В соответствии с новой редакцией п.2 ст. 346.2

6.8. Единый налог на вмененный доход

6.8. Единый налог на вмененный доход Изменения в порядке уплаты ЕНВД, вступившие в силу с 1 января 2007 года, коснулись только плательщиков ЕСХН. Теперь организации и предприниматели – плательщики ЕСХН, которые предоставляют услуги общественного питания и (или) занимаются

2.1.3. Единый социальный налог

2.1.3. Единый социальный налог НалогоплательщикиНалогоплательщиками ЕСН признаются:1) лица, производящие выплаты физическим лицам:– организации;– индивидуальные предприниматели;– физические лица, не признаваемые индивидуальными предпринимателями;2) индивидуальные

Ваша пенсия

Ваша пенсия Пенсия – одна из важнейших составляющих вашего инвестиционного портфеля. Вы должны быть уверены в том, что она надежно защищена от любых финансовых потрясений. Если такой уверенности нет, то вы, возможно, обнаружите, что не можете уйти на пенсию.

Какой будет цена?

Какой будет цена? Следующая часть вопроса – «По какой цене?». Часто ответ на этот вопрос заранее известен, причем цена продукта не может быть изменена. Однако во многих случаях используемый вами метод установления цен на товары и услуги является тем ключевым фактором,