3.3. Постановка на учет

3.3. Постановка на учет

В соответствии с п. 1 статьи 346.13 НК РФ организации и индивидуальные предприниматели подают заявление о переходе на упрощенную систему налогообложения в период с 1 октября по 30 ноября года, предшествующего году ее применения.

В этом случае выбор объекта налогообложения осуществляется налогоплательщиком до начала налогового периода, в котором впервые применена упрощенная система налогообложения. В случае изменения избранного объекта налогообложения после подачи заявления о переходе на упрощенную систему налогообложения налогоплательщик обязан уведомить об этом налоговый орган до 20 декабря года, предшествующего году, в котором впервые применена упрощенная система налогообложения.

Если организации или индивидуальные предприниматели применяют одновременно упрощенную систему налогообложения и систему налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, ограничения по размеру дохода налогоплательщика или остаточной стоимости основных средств и нематериальных активов, а также ограничения по средней численности работников за налоговый (отчетный) период, установленные гл. 26.2 НК РФ, применяются по отношению к таким организациям и индивидуальным предпринимателям, как это предусмотрено п. 4 ст. 346.12 НК РФ, исходя из всех осуществляемых ими видов деятельности, по совокупности показателей, относящихся к упрощенной системе налогообложения и системе налогообложения в виде единого налога на вмененный доход (письмо от 8 февраля 05 № ГИ-6-2296 ФНС).

Установленное пунктом 4 статьи 346.12 НК РФ положение применяется как при определении права организаций и индивидуальных предпринимателей на применение упрощенной системы налогообложения, так и в случае утраты такого права и необходимости перехода организаций или индивидуальных предпринимателей на общий режим налогообложения.

Организации или индивидуальные предприниматели не вправе применять упрощенную систему налогообложения либо утрачивают право применения данного специального налогового режима с начала того квартала, в котором их доход, численность работников или стоимость основных средств и нематериальных активов от всех видов осуществляемой ими предпринимательской деятельности, включая деятельность, облагаемую единым налогом на вмененный доход, превысит установленные главой 26.2 НК РФ ограничения.

В целях реализации вновь созданными организациями и вновь зарегистрированными индивидуальными предпринимателями права на применение упрощенной системы налогообложения в текущем календарном году с момента создания организации или с момента регистрации физического лица в качестве индивидуального предпринимателя и учитывая, что Министерство РФ по налогам и сборам является регистрирующим и налоговым органом, до внесения соответствующих изменений в ст. 346.13 НК РФ возможна подача заявления о переходе на упрощенную систему налогообложения одновременно с пакетом документов, подаваемым при государственной регистрации юридического лица и физического лица в качестве индивидуального предпринимателя.

Для новых организаций – дата регистрации в момент подачи заявления еще не известна. Поэтому в соответствующей графе ставится прочерк.

Кроме того, прочерки можно поставить в графах, в которых указываются доходы за предыдущие девять месяцев, средняя численность работников, участие в соглашениях о разделе продукции.

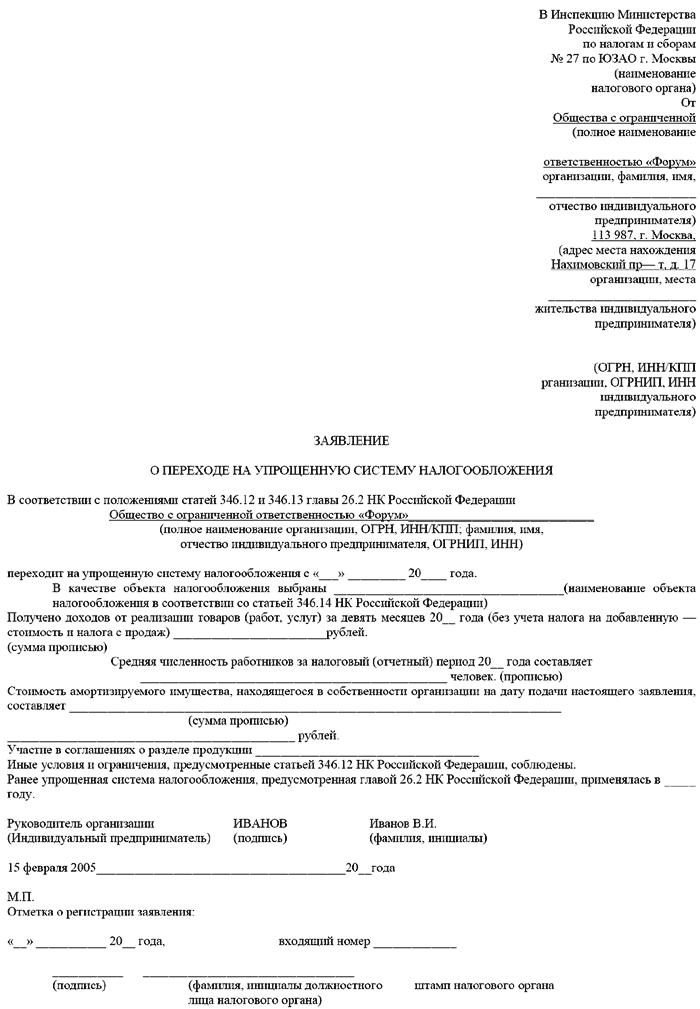

В заявлении о переходе на упрощенную систему налогообложения по форме № 26.2-1, утвержденной Приказом МНС России от 19 сентября 2002 г. № ВГ-3-22/495 «Об утверждении форм документов для применения упрощенной системы налогообложения», вновь созданная организация (вновь зарегистрированный индивидуальный предприниматель) не указывает ОГРН, ИННКПП организации (ОГРНИП, ИНН индивидуального предпринимателя).

При заполнении заявления необходимо указать налоговую базу, с которой организация будет исчислять и уплачивать единый налог.

Пример

ООО «ФОРУМ» выбрало объект обложения – доходы. Образец заполнения заявления

Документы, представляемые для регистрации организации в соответствии с Федеральным законом от 08 сентябрь 2001 № 129—ФЗ «О государственной регистрации юридических лиц и индивидуальных предпринимателей» при регистрации создаваемого юридического лица необходимо представить:

– заявление по форме № Р11001 (утверждено Постановлением Правительства РФ от 19.06.2002 № 439);

– решение о создании организации (протокол, договор);

– учредительные документы (оригиналы или нотариально заверенные копии);

– выписку из реестра иностранных юридических лиц соответствующей страны происхождения или иное равное по юридической силе доказательство юридического статуса иностранного юридического лица – учредителя;

– квитанцию об оплате госпошлины.

Каждый документ, если он содержит более одного листа, должен быть прошит и пронумерован. С обратной стороны последнего листа ставится подпись заявителя или нотариуса. Если какой-либо раздел или пункт раздела заявления не заполняется, в соответствующих графах ставится прочерк.

По результатам рассмотрения поданных налогоплательщиками заявлений по форме № 26.2– 1, налоговые органы в месячный срок со дня их поступления (пп.8.1.5 Типовой инструкции по делопроизводству в федеральных органах исполнительной власти, утвержденной Приказом Росархива от 27.11.2000 № 68) в письменном виде уведомляют налогоплательщиков о возможности либо о невозможности применения упрощенной системы налогообложения (формы уведомлений № № 26.2– 2 и 26.2– 3).

В случае изменения решения о переходе на упрощенную систему налогообложения налогоплательщик вправе до начала года (налогового периода по единому налогу), с которого предполагается переход на применение упрощенной системы налогообложения, отозвать ранее поданное им заявление. В этом случае исчисление и уплата налогов таким налогоплательщиком будут осуществляться в очередном календарном году в общеустановленном порядке, если иное не предусмотрено законодательством о налогах и сборах.

Если же налогоплательщик до начала налогового периода по единому налогу не отозвал ранее поданное им заявление о переходе на упрощенную систему налогообложения, то он считается перешедшим на данный режим налогообложения с начала года (налогового периода по единому налогу).

Налогоплательщик, перешедший на упрощенную систему налогообложения, не вправе отказаться от ее применения и перейти на иную систему налогообложения (за исключением системы налогообложения в виде единого налога на вмененный доход) до окончания налогового периода.

Что касается подачи заявления о переходе на упрощенную систему налогообложения, то с 1 января 2008 г. действует ограничение, согласно которому доход от реализации, определяемый в соответствии со статьей 249 НК РФ, не должен превышать 15 000 000 рублей (без учета налога на добавленную стоимость).

Поправка, внесенная Федеральным законом от 21 июля 2005 г. № 101-ФЗ в п. 2 ст. 346.12 НК РФ, вступающая в силу с 1 января 2006 года, устанавливает показатель в виде доходов, определяемых в соответствии со ст. 248 НК РФ. В связи с этим при подаче заявления о переходе на упрощенную систему налогообложения должны учитываться доходы от реализации и внереализационные доходы за 9 месяцев 2007 года.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

1.4.3. Постановка на учет

1.4.3. Постановка на учет Прежде чем поставить ККМ на учет в налоговой инспекции, предпринимателю необходимо выбрать для себя центр технического обслуживания (ЦТО) для своих кассовых аппаратов. Избежать этого невозможно. Дело в том, что техническая поддержка ККМ, нанесение

2.2.4. Постановка на учет

2.2.4. Постановка на учет Итак. Режим уплаты ЕНВД устанавливается на определенной территории местными органами власти. Все предприниматели, которые ведут свою деятельность на данной территории, при условии, что их деятельность подпадает под ЕНВД, обязаны уплачивать этот

1.4. Постановка на учет филиала и порядок уведомления налоговых органов

1.4. Постановка на учет филиала и порядок уведомления налоговых органов В соответствии с п. 1 ст. 83 НК РФ организации подлежат постановке на учет в налоговых органах по месту нахождения организации, по месту нахождения обособленных подразделений, а также по месту

Постановка цели

Постановка цели Главные трудности, которые могут встать перед вами в начале пути к успеху, связаны не с правовой и экономической стороной начинания, а с вашей личной установкой. Даже если у вас будет начальный капитал, это не гарантирует вам успеха. Важны четко

37. Постановка коммерческого банка на учет в системе страхования вкладов

37. Постановка коммерческого банка на учет в системе страхования вкладов Рассмотрение Банком России ходатайств банков и вынесение по ним заключений о соответствии (или несоответствии) банков предъявляемым к ним требованиям для участия в системе страхования вкладов

3.3. Постановка на учет

3.3. Постановка на учет В соответствии с п. 1 статьи 346.13 НК РФ организации и индивидуальные предприниматели подают заявление о переходе на упрощенную систему налогообложения в период с 1 октября по 30 ноября года, предшествующего году ее применения.В этом случае выбор

Постановка объектов НМА на учет

Постановка объектов НМА на учет Постановка на учет объекта НМА возможна только после того, как с помощью документа Поступление НМА оформлен факт его прихода на предприятие.Сущность постановки на учет объекта НМА состоит в том, что при этом он списывается со счета учета

1 Постановка задачи

1 Постановка задачи Проблема конкурентоспособности российских товаров и услуг и в целом экономики России выходит на первый план. В. Путин в своем выступлении перед доверенными лицами накануне президентских выборов выразил мнение, что в достижении

1. ПОСТАНОВКА ЗАДАЧИ

1. ПОСТАНОВКА ЗАДАЧИ 1.1 Мировой и наш собственный, отечественный опыт показал. Серьёзная и перспективная политическая партия появляется только на основаниях теоретических ответов на три ключевые вопроса.Во-первых. Каков идеал будущего общества, за который надо

Постановка диагноза

Постановка диагноза Кризис по простому Вторая Мировая позволила США полностью преодолеть последствия Великой Депрессии и превратиться в реально самую мощную экономику мира и самую мощную колониальную державу. Т.е. и национальная экономика приносила гигантские

Постановка целей

Постановка целей Хотите ли вы участвовать в постановке общих целей, соответствующих вашей роли в общем деле, — не важно. В любом случае вам придется ставить себе цели, способствующие осуществлению вами более детального планирования и организации. Вам придется разбивать

8.4. Постановка целей

8.4. Постановка целей Одним из важнейших признаков, характеризующих трудовой коллектив, является признак единства цели. Он означает, что перед трудовым коллективом стоит общественно полезная цель, разделяемая всеми членами коллектива. В то же время личные цели,

Постановка речи

Постановка речи Эффективные речи не рождаются вдруг. Их нужно репетировать и готовить – или, на языке театра, «ставить». Организации часто рассчитывают, что специалист по связям с общественностью в должной мере учтет все значимые характеристики потенциальной аудитории,

Постановка целей

Постановка целей Создать сложную структуру кампании нетрудно, если вы сможете определить свои цели. Ниже мы рассмотрим цели национальной компании, которая занимается продажей компьютеров онлайн. Ее цели разнообразны:• Донести предложения до всех пользователей в США и

Шаг I: П – постановка задачи

Шаг I: П – постановка задачи Действительность – это всего лишь иллюзия, хотя и очень стойкая. Альберт Эйнштейн

Постановка целей

Постановка целей Достижение высоких результатов зависит прежде всего от определения и постановки целей. Затем приступают к их реализации, обращая особое внимание на решение тех ключевых проблем, от которых зависит успех или провал.Цели на три года• Цель(и), которой(ых) я