III Отложенные налоговые активы и отложенные налоговые обязательства, их признание и отражение в бухгалтерском учете

III

Отложенные налоговые активы и отложенные налоговые обязательства, их признание и отражение в бухгалтерском учете

14. Для целей Положения под отложенным налоговым активом понимается та часть отложенного налога на прибыль, которая должна привести к уменьшению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Организация признает отложенные налоговые активы в том отчетном периоде, когда возникают вычитаемые временные разницы, при условии существования вероятности того, что она получит налогооблагаемую прибыль в последующих отчетных периодах.

Отложенные налоговые активы отражаются в бухгалтерском учете с учетом всех вычитаемых временных разниц, за исключением случаев, когда существует вероятность того, что вычитаемая временная разница не будет уменьшена или полностью погашена в последующих отчетных периодах.

Изменение величины отложенных налоговых активов в отчетном периоде равняется произведению вычитаемых временных разниц, возникших (погашенных) в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату. В случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых активов подлежит пересчету на дату, предшествующую дате начала применения измененных ставок с отнесением возникшей в результате пересчета разницы на счет учета прибылей и убытков.

(в ред. Приказов Минфина РФ от 11.02.2008 № 23 н, от 24.12.2010 № 186 н)

Отложенные налоговые активы отражаются в бухгалтерском учете на отдельном синтетическом счете по учету отложенных налоговых активов.

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н)

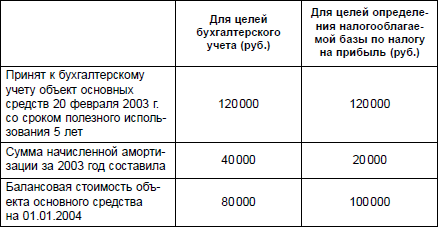

Пример возникновения вычитаемой временной разницы, которая приводит к образованию отложенного налогового актива

Базовые данные

Организация «А» 20 февраля 2003 года приняла к бухгалтерскому учету объект основных средств на сумму 120 000 руб. со сроком полезного использования 5 лет. Ставка налога на прибыль составила 24 процента.

В целях бухгалтерского учета организация осуществляет начисление амортизации путем применения способа уменьшаемого остатка, а в целях определения налоговой базы по налогу на прибыль – линейный метод.

При составлении бухгалтерской отчетности и налоговой декларации по налогу на прибыль за 2003 год организация «А» получила следующие данные:

Вычитаемая временная разница при определении налоговой базы по налогу на прибыль за 2003 год составила:

20 000 руб. (40 000 руб. – 20 000 руб.).

Отложенный налоговый актив при определении налоговой базы по налогу на прибыль за 2003 год составил:

20 000 руб. x 24 %/100 = 4 800 руб.

15. Для целей Положения под отложенным налоговым обязательством понимается та часть отложенного налога на прибыль, которая должна привести к увеличению налога на прибыль, подлежащего уплате в бюджет в следующем за отчетным или в последующих отчетных периодах.

Отложенные налоговые обязательства признаются в том отчетном периоде, когда возникают налогооблагаемые временные разницы.

Изменение величины отложенных налоговых обязательств в отчетном периоде равняется произведению налогооблагаемых временных разниц, возникших (погашенных) в отчетном периоде, на ставку налога на прибыль, установленную законодательством Российской Федерации о налогах и сборах и действующую на отчетную дату. В случае изменения ставок налога на прибыль в соответствии с законодательством Российской Федерации о налогах и сборах величина отложенных налоговых обязательств подлежит пересчету на дату предшествующую дате начала применения измененных ставок с отнесением возникшей в результате пересчета разницы на счет учета прибылей и убытков.

(в ред. Приказов Минфина РФ от 11.02.2008 № 23 н, от 24.12.2010 № 186 н)

Отложенные налоговые обязательства отражаются в бухгалтерском учете на отдельном синтетическом счете по учету отложенных налоговых обязательств.

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н)

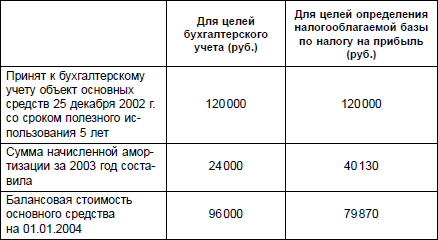

Пример возникновения налогооблагаемой временной разницы, которая приводит к образованию отложенного налогового обязательства

Базовые данные

Организация «Б» 25 декабря 2002 года приняла к бухгалтерскому учету объект основных средств на сумму 120 000 руб. со сроком полезного использования 5 лет. Ставка налога на прибыль составила 24 процента.

Для целей бухгалтерского учета организация осуществляет начисление амортизации линейным способом, а для целей определения налоговой базы по налогу на прибыль – нелинейным методом.

При составлении бухгалтерской отчетности и налоговой декларации за 2003 год организация «Б» получила следующие данные:

Налогооблагаемая временная разница при определении налоговой базы по налогу на прибыль за 2003 год составила:

16 130 руб. (40 130 руб. – 24 000 руб.).

Отложенное налоговое обязательство при определении налоговой базы по налогу на прибыль за 2003 год составило:

16 130 руб. х 24 %/100 = 3 871 руб.

16. В случае, если законодательством Российской Федерации о налогах и сборах предусмотрены разные ставки налога на прибыль по отдельным видам доходов, то при оценке отложенного налогового актива или отложенного налогового обязательства ставка налога на прибыль должна соответствовать тому виду дохода, который ведет к уменьшению или полному погашению вычитаемой или налогооблагаемой временной разницы в следующем за отчетным или последующих отчетных периодах.

17. Абзац исключен. – Приказ Минфина РФ от 11.02.2008 № 23 н.

По мере уменьшения или полного погашения вычитаемых временных разниц будут уменьшаться или полностью погашаться отложенные налоговые активы.

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н)

В случае, если в текущем отчетном периоде отсутствует налогооблагаемая прибыль, но существует вероятность того, что налогооблагаемая прибыль возникнет в последующих отчетных периодах, то суммы отложенного налогового актива останутся без изменения до такого отчетного периода, когда возникнет в организации налогооблагаемая прибыль, если иное не предусмотрено законодательством Российской Федерации о налогах и сборах.

Отложенный налоговый актив при выбытии актива, по которому он был начислен, списывается в сумме, на которую по законодательству Российской Федерации о налогах и сборах не будет уменьшена налогооблагаемая прибыль, как отчетного периода, так и последующих отчетных периодов.

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н)

18. Абзац исключен. – Приказ Минфина РФ от 11.02.2008 № 23 н.

По мере уменьшения или полного погашения налогооблагаемых временных разниц будут уменьшаться или полностью погашаться отложенные налоговые обязательства.

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н)

Отложенное налоговое обязательство при выбытии актива или вида обязательства, по которому оно было начислено, списывается в сумме, на которую по законодательству Российской Федерации о налогах и сборах не будет увеличена налогооблагаемая прибыль, как отчетного, так и последующих отчетных периодов.

(в ред. Приказа Минфина РФ от 11.02.2008 № 23 н)

19. При составлении бухгалтерской отчетности организации предоставляется право отражать в бухгалтерском балансе сальдированную (свернутую) сумму отложенного налогового актива и отложенного налогового обязательства, кроме случаев, когда законодательством Российской Федерации о налогах и сборах предусмотрено раздельное формирование налоговой базы.

(в ред. Приказа Минфина РФ от 24.12.2010 № 186 н)

Абзацы второй – четвертый исключены. – Приказ Минфина РФ от 24.12.2010 № 186 н.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2. Отражение в бухгалтерском учете результатов инвентаризации

2. Отражение в бухгалтерском учете результатов инвентаризации К документам, представляемым для оформления списания недостач имущества, должны быть приложены решения следственных или судебных органов, подтверждающие отсутствие виновных лиц, либо заключение внутренней

64. Отражение операций по начислениям в бухгалтерском учете

64. Отражение операций по начислениям в бухгалтерском учете По результатам проведенных в программе расчетов можно сформировать проводки по отражению произведенных начислений и удержаний в бухгалтерском учете. Чтобы это сделать, необходимо видам расчетов сопоставить

4.5. ОТРАЖЕНИЕ В БУХГАЛТЕРСКОМ УЧЕТЕ ОПЕРАЦИЙ ПО ЗАКЛАДКЕ И ВЫРАЩИВАНИЮ МНОГОЛЕТНИХ НАСАЖДЕНИЙ

4.5. ОТРАЖЕНИЕ В БУХГАЛТЕРСКОМ УЧЕТЕ ОПЕРАЦИЙ ПО ЗАКЛАДКЕ И ВЫРАЩИВАНИЮ МНОГОЛЕТНИХ НАСАЖДЕНИЙ Для отражения операций по закладке, выращиванию и уходу за молодыми многолетними насаждениями, планируемыми впоследствии к принятию в состав основных средств, в бухгалтерском

41. Отражение в бухгалтерском учете результатов инвентаризации

41. Отражение в бухгалтерском учете результатов инвентаризации К документам, представляемым для оформления списания недостач имущества, должны быть приложены решения следственных или судебных органов, подтверждающие отсутствие виновных лиц, либо заключение

1.2. Отражение в бухгалтерском учете операций с использованием банковских расчетных карт

1.2. Отражение в бухгалтерском учете операций с использованием банковских расчетных карт 1.2.1. Отражение в бухгалтерском учете кредитной организации – эмитента операций пополнения счета держателя банковской расчетной карты.Бухгалтерское оформление операций при приеме

1.12. Отражение в бухгалтерском учете кредитных организаций спорных операций

1.12. Отражение в бухгалтерском учете кредитных организаций спорных операций 1.12.1. В случае обнаружения эмитентом, эквайрером расхождения сумм, отраженных в выписке по счету, полученной от расчетного агента, с реестром проведенных платежей, суммы расхождений относятся на

4.1.8. Отражение различий в порядке признания расходов на страхование в бухгалтерском и налоговом учете

4.1.8. Отражение различий в порядке признания расходов на страхование в бухгалтерском и налоговом учете Если расходы на страхование работников признаются в различном порядке для целей отражения в бухгалтерском учете и для целей налогообложения прибыли, организации

3.5.5. Отражение расходов на государственную регистрацию объекта в бухгалтерском учете и налогообложении

3.5.5. Отражение расходов на государственную регистрацию объекта в бухгалтерском учете и налогообложении Право собственности на здания, сооружения и другое вновь создаваемое недвижимое имущество, подлежащее государственной регистрации, возникает с момента такой

3.2.4. Отражение операций по выбытию основных средств в бухгалтерском учете

3.2.4. Отражение операций по выбытию основных средств в бухгалтерском учете В соответствии с п. 29 ПБУ 6/01 стоимость выбывающего объекта основных средств подлежит списанию с бухгалтерского учета.Расходы от списания основного средства с бухгалтерского учета являются

6.7. Отражение расходов на проведение аудиторской проверки в бухгалтерском учете

6.7. Отражение расходов на проведение аудиторской проверки в бухгалтерском учете Затраты, связанные с проведением обязательной ежегодной аудиторской проверки, в бухгалтерском учете согласно ПБУ 10/99 «Расходы организации» (утв. Приказом Минфина России от 06.05.99 г. N 33н) могут

Пример 12. Отражение реализации автомобиля в бухгалтерском и налоговом учете

Пример 12. Отражение реализации автомобиля в бухгалтерском и налоговом учете Согласно п. 3 ст. 15 Федерального закона от 10 декабря 1995 гола №196-ФЗ «„О безопасности дорожного движения“ допуск транспортных средств, предназначенных для участия в дорожном движении на

Пример 13. При выбытии объектов основных средств организации не списывает накопленные отложенные налоговые обязательства (активы), отраженные по счету 77 «Отложенные налоговые обязательства» (09 «Отложенные налоговые активы»)

Пример 13. При выбытии объектов основных средств организации не списывает накопленные отложенные налоговые обязательства (активы), отраженные по счету 77 «Отложенные налоговые обязательства» (09 «Отложенные налоговые активы») Согласно п.18 ПБУ 18/02 отложенное налоговое

Отложенные ордера

Отложенные ордера Однако ситуация не всегда бывает столь однозначной. Предположим, вы включаете монитор и делаете анализ рынка:1. Определяете направление тренда (ищете признаки нисходящего или восходящего движения).2. Исходя из тренда определяете характер сделки (если

Отражение финансовых вложений в бухгалтерском учете

Отражение финансовых вложений в бухгалтерском учете Как указывалось выше, финансовые вложения учитываются на активном счете 58 «Финансовые вложения». К этому счету рекомендуется открывать следующие субсчета, предназначенные для учета:58-1 «Паи и акции» – финансовых

2.2. Налоговые обязательства и налоговые вычеты, возникающие на этапе приобретения ресурсов

2.2. Налоговые обязательства и налоговые вычеты, возникающие на этапе приобретения ресурсов На этапе I, развернуто представленном на схеме 5, предприятие создает запас ресурсов (активов), необходимых для ведения хозяйственной деятельности. В соответствии с классификацией,

Е. Отложенные налоговые обязательства[81]

Е. Отложенные налоговые обязательства[81] Я уже упоминал о существенной поправке GААР, ожидаемой в 1990 г.Это изменение касается подсчёта отложенных налоговых обязательств. Из-за сложности и противоречивости нововведение, реализация которого была запланирована в 1989 г., уже