Нависание долга

Нависание долга

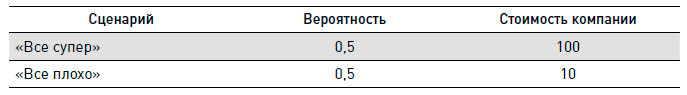

Эту проблему лучше всего рассматривать на примере. Предположим, что у вас есть компания, активы которой через год могут стоить:

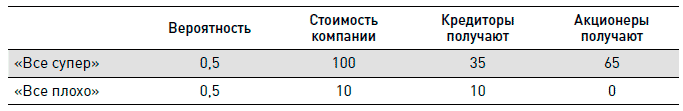

У компании сейчас есть долг в размере 35 руб. В этом случае через год распределение «пирога» будет выглядеть следующим образом:

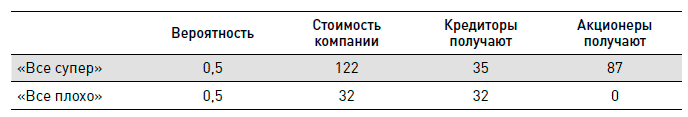

Сейчас у компании есть инвестиционный проект, который требует инвестиций в 15 руб. Этот проект через год однозначно принесет 22 млн руб. (риска нет). Безрисковая ставка дисконтирования 10 %, что дает NPV = –15 + 22 / 1,1 = 5 руб. Проект надо делать. Но для проекта нужно финансирование. Что получат акционеры, если они профинансируют этот проект?

В этом случае для акционеров расчет NPV будет выглядеть несколько иначе:

NPV (а) = –15 + (0,5 ? 22 + 0,5 ? 0) / 1,1 = –5.

Акционеры проект не профинансируют. Они несут полную стоимость инвестиций, но получают только часть возврата на капитал! Иными словами, если у акционеров компании есть прибыль, которую можно направить на этот проект (заметьте, имеющий положительный NPV, то есть увеличивающий «пирог»), они предпочтут выплатить эту прибыль в виде дивидендов и проект делать не будут.

Этот пример показывает вполне реальную проблему: компании, которые имеют финансовые проблемы или приближаются к ним, отказываются от проектов, которые могут увеличить общую стоимость компании. Чем выше вероятность возникновения финансовых проблем, тем выше влияние «нависания» долга. Обратите внимание, например, что в ходе кризиса акционеры некоторых крупных российских компаний не давали дополнительное финансирование своим компаниям, которые попали в полосу финансовых проблем. Например, владеющий «Группой ГАЗ» (крупнейший в России автомобилестроительный холдинг) Олег Дерипаска с момента появления у «Группы ГАЗ» проблем с выплатой долга не вложил в компанию ни копейки. А между тем компании, если она хочет выжить, надо вкладывать существенные средства в разработку новых моделей, оптимизацию производства. Иными словами, нужно реализовывать проекты с положительным NPV, которые требуют вложения денег. Не надо ругать Дерипаску – он действует вполне рационально. Вкладывая деньги в «Группу ГАЗ», он фактически по большей части отдает их кредиторам. Ожидаемый возврат от этих денег у Дерипаски, исходя из представленной выше логики, будет отрицательным, поэтому зачем их вкладывать?

Словом, основная проблема компаний, имеющих финансовые проблемы или приближающихся к ним, состоит в том, что они не реализуют необходимые для выживания и развития инвестиционные проекты.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Рост чистого долга государств и физических лиц

Рост чистого долга государств и физических лиц В 2011 году накопления правительств и физических лиц росли быстрее их долгов. Это привело к соответствующему уменьшению доходов компаний.Данные об объеме долга и накоплений некоммерческого сектора представлены в таблице

Поиск славы и тирания долга

Поиск славы и тирания долга У каждого человека есть внутренняя потребность вырасти до своего потенциала, – подобно тому, как из желудя вырастает дерево. Но поскольку мы все-таки не желуди и нам не суждено стать дубами, многие не совсем отчетливо представляют себе, что это

Горы долга

Горы долга Древнегреческий философ Гераклит утверждал, что война – мать всех вещей. Всех не всех, но что война породила рынок облигаций – факт неоспоримый. На замечательной гравюре Питера ван дер Хейдена под названием “Битва за деньги” чего только не увидишь: увешанные

Пример 10. Между организациями было подписано соглашение о прощении долга. Бухгалтерией организации сумма прощенного долга учтена в составе внереализационных расходов

Пример 10. Между организациями было подписано соглашение о прощении долга. Бухгалтерией организации сумма прощенного долга учтена в составе внереализационных расходов Если кредитор освобождает своего должника от обязанностей перед собой, то согласно ст. 415 ГК РФ данная

Счетчик долга

Счетчик долга В 1989 году застройщик Сеймур Дерст, стремясь привлечь внимание общественности к росту государственного долга, установил часы размером с рекламный щит на Таймс-сквер в Нью-Йорке. Теперь его часы как раз этим и занимаются секунда за секундой сутки напролет.

2.2. Учет государственного долга

2.2. Учет государственного долга Одним из условий эффективного управления государственным долгом России является достоверный учет и контроль за его состоянием в реальном режиме времени.В статье 120 Бюджетного кодекса предусмотрено, что в Российской Федерации должна

Урегулирование внешнего долга товарными поставками

Урегулирование внешнего долга товарными поставками Данный тип операций проводится на основе соответствующих соглашений, по которым Министерство финансов России осуществляет финансирование экспортеров, поставляющих продукцию за рубеж в счет погашения внешней

48. Понятия государственного долга

48. Понятия государственного долга Государственный долг РФ– это долговые обязательства РФ перед физическими и юридическими лицами, иностранными государствами, международными организациями и иными субъектами международного права, включая обязательства по

50. Обслуживание государственного долга

50. Обслуживание государственного долга Обслуживание государственного внутреннего долга РФпроизводится Банком России и его учреждениями путем осуществления операций по размещению долговых обязательств РФ, их погашению и выплате доходов в виде процентов по ним или в

3.2.3 Реструктуризация внешнего долга

3.2.3 Реструктуризация внешнего долга Известно, что правительство по внешним долгам в 1999 году должно заплатить 17,5 млрд. руб. В этом году не справимся, это уже признано официально. Но на ближайшие годы ситуация не лучше.Последствия приостановки платежей по внешним долгам

2.3 Состояние государственного долга

2.3 Состояние государственного долга Сильнейший фактор нестабильности связан с возможной финансовой несостоятельностью государству первую очередь внешней. Объем государственного долга несопоставим с источниками обеспечения, временная структура платежей по

3.3. Прощение долга

3.3. Прощение долга Довольно часто учредитель прощает своей фирме предоставленный им заем — целиком или частично.В этом случае уплата налогов предприятием во многом зависит от того, какой долей в уставном капитале фирмы располагает учредитель, простивший ей долг.В

3.3. Прощение долга

3.3. Прощение долга Довольно часто учредитель прощает обществу предоставленный им заем – полностью или же частично.В этом случае уплата налогов предприятием во многом зависит от того, какой долей в уставном капитале предприятия располагает учредитель, простивший ей

Резкий рост потребительского долга

Резкий рост потребительского долга Потребительский долг на Западе, особенно в США и Великобритании, увеличился до безумных размеров. К сожалению, экономика США находится в предельной зависимости от американских потребителей, расходы которых составляют около 70 %

Кредитные карты: самый худший вид долга

Кредитные карты: самый худший вид долга Фрэнк Макнамара несет значительную долю ответственности за появление этого капкана. В 1950 г. Макнамара основал Diners’ Club, организацию, которая первоначально давала посетителям ресторанов возможность расплачиваться пластиковой