Неэффективные менеджеры

Неэффективные менеджеры

Финансовые проблемы могут вынудить менеджеров действовать вполне рационально, но неэффективно с точки зрения кредиторов. Предположим, что у нас есть компания с долгами в 60 руб. Через год она получит денежный поток в 20 руб. и будет ликвидирована. В этом случае акционерам не достанется ничего. Однако сейчас у нее есть возможность реализовать инвестиционный проект. В проект надо вложить сейчас 20 руб. Сейчас это все деньги, которые есть у компании. Проект либо провалится (вероятность 90 %), либо через год принесет 120 руб. (вероятность 10 %). Для простоты будем считать ставку дисконтированию нулевой.

Если бы у вашей компании не было долгов, то проект вы бы не приняли – он имеет отрицательный ожидаемый NPV (взвешенный по вероятности):

NPV = –20 + 90 % ? 0 + 10 % ? 120 = –8.

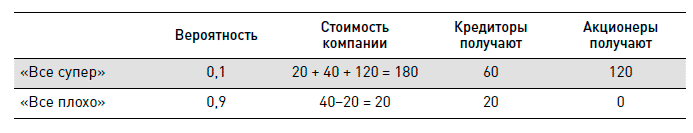

Однако в нашей ситуации стратегия меняется. С проектом ситуация выглядит следующим образом:

Проект акционеры, безусловно, реализуют. Его ожидаемый NPV для акционеров составляет 90 % ? 0 +10 % ? 110 = 11 руб. Что происходит? На самом деле проект сам по себе – это просто азартная игра с плохими шансами на выигрыш. Но фактически акционеры риски проекта перекладывают на кредиторов. Они получают весь выигрыш, но ничего не потеряют в случае проигрыша.

В ситуациях финансовых проблем в компаниях менеджеры (и акционеры) совершенно рационально могут принимать чрезмерно рискованные решения в надежде вывести компанию из пике и решить все финансовые проблемы. Но это, по сути, игра на деньги кредиторов.

Кроме того, при приближении к финансовому обрыву у менеджеров компаний появляются стимулы вывести из компании часть активов или выплатить себе большие премии «в последний раз». Иногда желание «спасти» компанию приводит к тому, что менеджеры всеми силами откладывают ликвидацию компании там, где компанию следовало бы давно закрыть, чтобы не выглядеть людьми, потерпевшими поражение. Стимулы рисковать у менеджеров компаний, испытывающих финансовые трудности, есть.

Воплотим все эти соображения в модель структуры капитала, добавив в нее ожидаемые потери от финансовых проблем:

V (A) = V (all-equity) + V (t) – p ? V (distress),

где:

р – вероятность возникновения финансовых проблем;

V (distress) – стоимость, разрушаемая в случае возникновения этих проблем за счет всех описанных выше факторов.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Неэффективные рынки

Неэффективные рынки Как известно всем авторам, особенно начинающим и неизвестным, пишущим о довольно непонятных вещах, таких как следование тренду, нужно потратить немало времени на то, чтобы заинтересовать читателей своей книгой. Поскольку я в точности соответствую

Финансы и финансовые менеджеры

Финансы и финансовые менеджеры Что же включает в себя наука под названием «Финансы»? О чем мы будем говорить в этой книге? Чем занимаются люди, связанные с финансами, – финансовые менеджеры? Чтобы ответить на эти вопросы, давайте рассмотрим круговорот денег в

ТАЙНА ЧЕТЫРНАДЦАТАЯ. АМЕРИКАНСКИЕ МЕНЕДЖЕРЫ СИЛЬНО ПЕРЕОЦЕНЕНЫ

ТАЙНА ЧЕТЫРНАДЦАТАЯ. АМЕРИКАНСКИЕ МЕНЕДЖЕРЫ СИЛЬНО ПЕРЕОЦЕНЕНЫ ЧТО ВАМ РАССКАЗЫВАЮТ Некоторым людям платят намного больше, чем другим. Особенно в США, где компании выплачивают своим топ-менеджерам суммы, которые некоторые считают непристойными. Но таково веление

Идея № 34 Чтобы попасть в топ-менеджеры, будьте универсалом

Идея № 34 Чтобы попасть в топ-менеджеры, будьте универсалом * * *Ваши шансы попасть в число топ-менеджеров велики, если вы обладаете универсальным опытом

Линейные менеджеры и сотрудники

Линейные менеджеры и сотрудники Насколько хорошо мы определяем и развиваем организационные возможности, которые претворяют стратегию в действие?Насколько хорошо мы сформулировали ценностное предложение для сотрудников, объясняющее, каких результатов мы от них ждем, и

Разработчики, менеджеры программ, тестеры

Разработчики, менеджеры программ, тестеры Подобно Нью-Йорку, корпорация Microsoft столкнулась с проблемой масштаба раньше, чем ее менее крупные конкуренты. В корпорации Microsoft программисты, которых там называют разработчиками или инженерами по дизайну программного

Глава 14 Менеджеры с менталитетом достаточности

Глава 14 Менеджеры с менталитетом достаточности Руководители, которые не боятся рискнуть, сосредоточивают основные усилия на создании собственных рынков для своих товаров, вместо того чтобы защищать свою территорию и бороться за кусок пирога.Два фермера из штата Айдахо,

Чем занимаются менеджеры?

Чем занимаются менеджеры? В книге «The Managing of Organizations» Бертрам Гросс пишет: «Для решения сложных социальных задач людям необходимо либо усовершенствовать существующую организацию, либо создать новую. Но организации не могут управлять собой сами – они должны управляться

Что топ-менеджеры говорят и что они под этим подразумевают

Что топ-менеджеры говорят и что они под этим

Решительные менеджеры

Решительные менеджеры Хороший пример действий решительного менеджера – многомиллионный проект по перестройке всей системы работы компании PrimeCo Communications, поставщика услуг беспроводной связи в Чикаго. Лоуэлл Макадам, бывший в то время президентом и CEO PrimeCo (к слову,

Ответственные и безответственные менеджеры

Ответственные и безответственные менеджеры Ответственные менеджеры всегда оказываются на голову выше коллег, предпочитающих уклоняться от исполнения обязанностей. И вот вам пример.Вскоре после приглашения на пост президента и CEO Verizon Communications я решил посетить

Менеджер (менеджеры) проекта

Менеджер (менеджеры) проекта Сфера ответственности менеджера (менеджеров) проекта включает выполнение и координацию проекта, в т. ч.:• повседневное управление своей частью проекта и ее выполнение;• разработку политики и планов обеспечения общности процессов и систем

Глава 1. Организации, менеджеры и успешный менеджмент

Глава 1. Организации, менеджеры и успешный менеджмент Введение В наше динамичное время управление организацией – задача трудная; ее нельзя успешно решить, руководствуясь шаблонными формулами. Менеджеру необходимо знать и понимать общие правила и при этом учитывать

Кто такие менеджеры и чем они занимаются

Кто такие менеджеры и чем они занимаются Итак, все организации имеют ряд общих характеристик, в том числе потребность в менеджменте. Неудивительно, что и сам менеджмент обладает набором общих характеристик. Хотя организации и сферы ответственности сильно варьируются,

Родители как менеджеры и менеджеры в роли родителей

Родители как менеджеры и менеджеры в роли родителей Многие надзорные функции менеджеров напоминают повседневные обязанности родителей, братьев, сестер и учителей, которым приходилось оценивать наши поступки, учить и наставлять нас в детстве. Поэтому, прежде чем

Опытные менеджеры

Опытные менеджеры Ваш стартап успешно развивается, и по мере расширения масштабов бизнеса вы слышите от кого-нибудь из членов совета директоров очень опасные слова: «Вам надо нанять нескольких опытных топ-менеджеров. Кого-то из тех, кто действительно “был там-то, делал