Определение структуры размещения

Определение структуры размещения

После выбора глобального координатора с его помощью вам надо будет выбрать структуру размещения. Структура размещения – это ответы на несколько вопросов:

• В каком виде вы будете размещать акции (в виде акций или депозитарных расписок)?

• Какой процент акций компании вы будете размещать?

• Какой процент из этих акций составит новая эмиссия (деньги, которые пойдут компании), а какой – продажа акций существующими акционерами?

Выбор формы размещения обычно зависит от площадки. В России акции торгуются в виде акций. На зарубежных площадках российские акции торгуются в виде депозитарных расписок. Депозитарные расписки – это сертификат, говорящий о том, что его владелец имеет право на количество акций, указанное в сертификате (обычно используется соотношение 1:1, то есть один сертификат на одну акцию, но бывают и другие варианты). Сами акции при этом якобы хранятся в банке-депозитарии. Чисто технически для инвесторов разницы нет – депозитарные расписки – всего лишь юридический механизм оформления владения акциями иностранных компаний. Бывает два основных вида расписок – ADR (American Depositary Receipts – американские депозитарные расписки, то есть расписки, которые могут обращаться только на рынках США) и GDR (Global Depository Receipts – глобальные депозитарные расписки, то есть расписки, которые могут обращаться во всем мире.

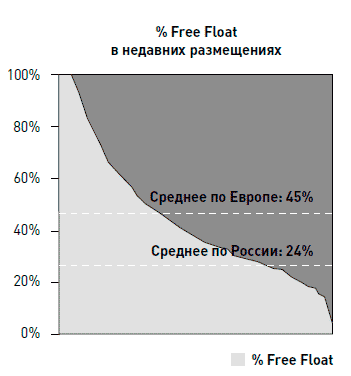

Количество акций, которые вы собираетесь выпустить в обращение – это важный момент, определяющий ликвидность ваших акций. Чем выше процент, то есть чем больше акций компании находятся в свободном обращении, тем легче инвесторам купить / продать акции, меньше спред между ценой покупки и продажи, выше ликвидность и, соответственно, точнее рыночная оценка компании. Для крупных компаний обычно организаторы предлагают выпустить на рынок не менее 20 % от общего количества акций компании (см. рисунки и таблицу), чтобы обеспечить хороший объем акций в обращении (free float). Хорошая предполагаемая ликвидность акций снижает риски инвесторов (им легче будет в случае необходимости продать акции), что ведет к более высокой оценке акции в ходе IPO.

Соотношение между первичными (то есть новыми) и вторичными акциями (то есть существующими акциями, которые намереваются продать существующие акционеры) также потенциально определяет отношение инвесторов к IPO. В этом случае скорее важно, хотят ли существующие акционеры и менеджеры полностью избавиться от своих акций (плохой признак) или оставляют себе значительное количество (хороший признак). Часто при IPO акционеры и менеджеры берут на себя так называемое «локап»-обязательство (от англ. lock-up, еще говорят – мораторий), то есть обязательство не продавать свои акции на рынке в течение определенного срока после IPO (см. таблицы).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Новая логика размещения производств

Новая логика размещения производств Недавно мы проводили среди фирм обувной промышленности опрос, посвященный современному подходу компаний к размещению заводов и расчету общих затрат на производство продукции, предназначенной для определенных групп потребителей{46}.

79. Активные операции как способ размещения ресурсов

79. Активные операции как способ размещения ресурсов Активные операции коммерческого банка означают использование от своего имени привлеченных и собственных средств для получения соответствующего дохода.Основными видами активных операций коммерческого банка

Выбор срока размещения

Выбор срока размещения Важный момент – это выбор срока, когда вы хотите разместить свои акции на бирже. С одной стороны, этот выбор может диктоваться потребностями в капитале. Но, с другой стороны, у фондовых рынков есть одна существенная особенность: рынки IPO очень

Вторичные размещения

Вторичные размещения Как вы понимаете, IPO для компаний – это первый шаг. В дальнейшем после IPO многие компании продолжают выпускать акции. Это так называемые вторичные размещения (SEO – Secondary или Seasoned Equity Offerings). По общей схеме проведения они сходны с IPO. Естественно, такие

19. ПЕРВИЧНЫЕ ПУБЛИЧНЫЕ РАЗМЕЩЕНИЯ

19. ПЕРВИЧНЫЕ ПУБЛИЧНЫЕ РАЗМЕЩЕНИЯ Актуальной экономической темой в Казахстане на глазах становятся первичные публичные размещения акций компаний реального сектора, IPO. Процесс этот понятен и закономерен: средний темп годового экономического роста за последние семь

98. Изучение внутренней структуры связей, сравнение структуры связей в разных совокупностях

98. Изучение внутренней структуры связей, сравнение структуры связей в разных совокупностях Изучение внутренней структуры связей в системе показателей имеет большое аналитическое значение, так как позволяет познавать механизм функционирования экономического объекта,

118. Определение неудовлетворительной структуры баланса предприятия

118. Определение неудовлетворительной структуры баланса предприятия Основная цель проведения предварительного анализа финансового состояния предприятия – обоснование решения о признании структуры баланса неудовлетворительной, а предприятия – платежеспособным в

Определение структуры предприятия

Определение структуры предприятия Управлять – значит вести предприятие к цели, пытаясь наилучшим образом использовать его ресурсы. Специалисты считают, что не существует единой идеальной модели управления, поскольку каждая фирма уникальна. Фирмы находятся в

Тестирование рекламы после размещения

Тестирование рекламы после размещения Компаниям, которые ведут свою деятельность на рынке недвижимости на постоянной основе, необходимо отслеживать результаты собственных рекламных акций, оценивать их эффективность. Это требует определенных затрат времени и денежных

ОПРЕДЕЛЕНИЕ ОРГАНИЗАЦИОННОЙ СТРУКТУРЫ

ОПРЕДЕЛЕНИЕ ОРГАНИЗАЦИОННОЙ СТРУКТУРЫ Все организации имеют некоторый тип более или менее формализованной структуры. Чайлд (1977) определял ее как содержащую «все случайные и закономерные приходящие в голову характеристики, которые помогают формировать поведение

ОПРЕДЕЛЕНИЕ СТРУКТУРЫ КАТЕГОРИЙ

ОПРЕДЕЛЕНИЕ СТРУКТУРЫ КАТЕГОРИЙ Структура категорий состоит из последовательности или иерархии ступеней, зон или уровней, в рамках которой размещаются сравнимые по размерам группы работ. Может быть одна структура, которая содержит ступени или полосы и определяется их

ОПРЕДЕЛЕНИЕ СТРУКТУРЫ ЗАРПЛАТЫ

ОПРЕДЕЛЕНИЕ СТРУКТУРЫ ЗАРПЛАТЫ Структура зарплаты определяет различные уровни оплаты работы или группы работ исходя из их относительной внутренней ценности, определяемой оценкой работы, по отношению к внешним относительным показателям, установленным в ходе обзора

Инструмент подбора мест размещения

Инструмент подбора мест размещения Выбор мест размещения вручную начинается с поиска сайтов, на которых вы хотите размещать свои объявления. Проще всего использовать для этого специальный инструмент Google. Доступ к нему можно получить двумя способами: нажать кнопку

Способ организации места размещения

Способ организации места размещения Когда вы создаете группы для поисковой сети, объявления должны быть тесно связаны с ключевыми словами. Практика показывает, что чем дробнее разбивка групп объявлений по тематике, тем выше CTR и коэффициент конверсии.Такой же принцип

Шаг 8. Определение и формирование структуры группы проекта

Шаг 8. Определение и формирование структуры группы проекта После принятия решения о последовательности изучения процессов на этапе понимания исходная группа проекта и бизнес-подразделения могут приступать к формированию структуры проекта BPM и группы проекта. Структура

Достоинства и недостатки размещения рекламы в газетах

Достоинства и недостатки размещения рекламы в газетах Газеты обладают многими достоинствами, которые позволяют им оставаться СМИ номер один с точки зрения доходов от размещения рекламы.• Охват рынка. Рекламодатель может охватить местный или региональный рынки, людей