Глава 3 Обыграй рынок

Глава 3

Обыграй рынок

Однажды в Альбукерке, в летний день 1965 года, солнечный и жаркий, как все дни в пустыне,[19] Торп уселся в шезлонг, чтобы почитать про тайный инструмент Уолл-стрит: инвестиционные варранты.

По сути, варранты — фьючерсные контракты, вроде опциона покупателя, который инвесторы могут перевести в обыкновенные акции. (Опцион покупателя, который дает инвестору право приобрести акцию в определенный день, математически идентичен варранту.) В те времена варрантами торговали редко, считая их вотчиной картежников и сомнительных контор, туманной областью внебиржевой торговли. Не самый подходящий вариант для профессора математики. Никто пока не знал, как правильно оценивать их стоимость.

В этом сумраке Торп сумел разглядеть миллионы. Методы, которые он использовал для выигрыша в блэкджек, как оказалось, можно было применять для определения цены варранта.

Торп набрел на никому не известное золотое дно. Вскоре он покинул Государственный университет Нью-Мексико и уехал преподавать в Калифорнийский университет в городе Ирвайн. Ему рассказали о преподающем там нью-йоркском профессоре-финансисте ливанского происхождения Шине Кассуфе, который тоже бился над проблемой оценки варрантов.

Кассуф интересовался варрантами с начала 1960-х. Он не раскрыл тайну их оценки, но неплохо разобрался в том, как они работают. Два профессора начали встречаться по несколько раз в неделю и в результате разработали одну из первых серьезных стратегий инвестирования на основе количественных методов анализа. Они назвали ее «научной системой рынка ценных бумаг».

Система позволяла точно определять цену на конвертируемые облигации. Это гибриды облигаций, по которым полагаются выплаты обычных процентов и тех самых редко используемых варрантов, которые дают владельцу право конвертировать ценные бумаги в акции другого типа (отсюда название). Определить цену варранта непросто, поскольку она зависит от предполагаемой стоимости базовой акции в конкретный день в будущем. Система Торпа и Кассуфа помогала им предсказывать будущий курс акций и определять, какие конвертируемые облигации оценены неверно.

Большинство ответов на свои вопросы Торп обнаружил в книге, которую нашел вскоре после того, как решил переключиться с блэкджека на Уолл-стрит. Книга называлась «Случайный характер цен на фондовом рынке».[20] Это была подборка эссе, изданная в 1964 году. В большинстве статей утверждалось, что рынок подвержен так называемому случайному блужданию. Иными словами, направление движения рынка в целом и каждой отдельно взятой акции или облигации подобно подброшенной монетке: может подняться, а может упасть, вероятность 50 на 50.

Представление о том, что рынок меняется именно таким образом, становилось все популярнее с середины 1950-х, хотя концептуальный инструментарий был в разработке уже больше столетия — по сути с июня 1827 года. И все благодаря одному шотландскому ботанику и его любви к цветам.

Ботаник, которого звали Роберт Броун, через линзу старинного медного микроскопа изучал особый вид пыльцы. Он наблюдал за увеличенными пыльцевыми зернами, которые постоянно двигались в сумасшедшем танце, как тысячи крошечных мячиков для пинг-понга.

Броун не мог понять, что заставляет их плясать. Изучив множество разновидностей пыльцы других растений и даже каменную пыль, он обнаружил такое же хаотическое движение. Он пришел к выводу, что это загадочное и случайное явление. (Загадка оставалась неразгаданной многие десятилетия, пока Альберт Эйнштейн в 1905 году не обнаружил, что это странное движение, к тому моменту известное как броуновское, было связано с кружением миллионов микроскопических частиц в безумном танце.)

Параллель между броуновским движением и рыночными ценами впервые была проведена в 1900 году студентом Парижского университета по имени Луи Башелье. В тот год он написал диссертацию под названием «Теория спекуляции». Он пытался создать формулу, которая отражала бы движение облигаций на Парижской бирже. Первый английский перевод диссертации, забытой вплоть до 1950-х годов, был включен в книгу о произвольности движений рынка, которую Торп читал в Нью-Мексико.

Анализ Башелье основывался на наблюдении, согласно которому движение цен на облигации в чем-то схоже с феноменом, открытым Броуном в 1827 году. Торговля облигациями на Парижской бирже осуществлялась по той же схеме, с точки зрения математики движения были такими же хаотичными, как и перемещения частиц пыльцы. Ежеминутное движение цен на облигации казалось совершенно случайным. Они менялись по воле тысяч инвесторов, пытавшихся угадать, какой будет следующая тенденция на рынке. По мнению Башелье, их усилия были тщетны. Способа узнать, каким будет следующее движение рынка, не существует.

Формула Башелье, описывающая это явление, показывала, что курс рынка подобен подброшенной монете: он упадет или вырастет с такой же вероятностью, как монета упадет орлом или решкой или пыльцевое зерно, хаотично плавающее в растительном соке, повернет направо или налево. По мнению Башелье, дело тут в следующем: настоящая цена акций «есть истинная цена: если бы рынок рассудил по-другому, он назначил бы не эту цену, а другую, выше или ниже».

Это открытие стали называть случайным блужданием. Или походкой пьяницы. Представьте себе: поздняя ночь, вы бредете домой в густом тумане — например, в Париже 1900 года. На Монмартре замечаете пьянчужку, прислонившегося к фонарному столбу. Кто знает: может, это доселе никому не известный художник празднует свой неожиданный успех? Он явно перебрал абсента и с трудом стоит на ногах, пытаясь сообразить, в какой стороне его дом. Куда идти: на восток, на запад, на север, на юг? Вдруг его начинает резко кренить в южную сторону, и следующие пять секунд он, спотыкаясь, движется в этом направлении. А потом меняет свое решение. У него есть на это полное право — он парижский художник, в конце концов. Его дом, конечно же, на западе. Пройдет еще пять секунд, и он опять передумает — нет, на юге! И так без конца.

Согласно теории Башелье, вероятность того, что пьяница сделает пять шагов на восток или запад, такая же, как вероятность того, что облигация стоимостью в 100 франков вырастет или упадет на 1 франк за указанный промежуток времени.

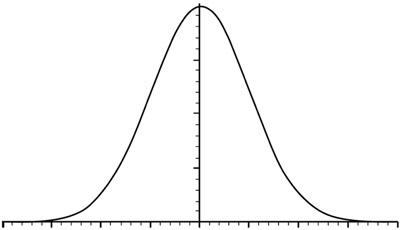

График результатов случайного движения известен как колоколообразная кривая: он плавно поднимается вверх до округлой вершины, затем под таким же уклоном спускается вниз. Гораздо выше вероятность того, что пьяница будет хаотично двигаться всю ночь в разных направлениях (примеры окажутся в центральной части кривой графика), чем того, что он будет все время двигаться в одном направлении или кружиться на одном месте (примеры будут на концах кривой графика, которые принято называть хвостами распределения). Если монетку подкинуть 1000 раз, куда выше вероятность того, что она приблизительно 500 раз упадет вверх орлом и 500 раз — решкой (середина графика), чем того, что выпадет 900 орлов и 100 решек (дальний конец кривой).

Рис. 1. График результатов случайного движения

Торп, хорошо знакомый с открытием Эйнштейна, знал и о броуновском движении и сразу же смог увидеть взаимосвязь между облигациями и варрантами. Это была та самая статистическая закономерность, которая помогала Торпу выигрывать в блэкджек: закон больших чисел (чем больше попыток, тем выше точность прогноза). Он не мог предугадать, сможет ли выиграть каждую руку в блэкджеке, но знал, что со временем он все равно окажется в выигрыше, если будет следовать своей стратегии счета карт. Он не был способен предугадать, вверх или вниз будут двигаться цены на акции на следующей неделе, но мог установить, какова вероятность того, что они поднимутся или упадут, скажем, на 2, 5 или 10 %.

Торп применил эту формулу к варрантам. Будущее движение акций — переменная, которую кванты привыкли называть волатильностью — случайно, а следовательно, поддается численному измерению. А если волатильность варранта может быть недооценена или переоценена, то на этом можно заработать.

Открытие способа оценки волатильности стало ключом к сокровищнице варрантов. Представьте, что у вас есть варрант IBM. В настоящий момент акция компании стоит 100 долларов. Варрант, срок действия которого истечет через 12 месяцев, будет иметь ценность, только если акции за это время в какой-то момент вырастут до 110 долларов. Если вы можете определить, насколько они волатильны (какова вероятность того, что они дорастут до отметки в 110 за указанный временной отрезок), то вы знаете, какова на самом деле цена варранта. Торп понял: формула броуновского движения, модели случайного блуждания и специальная переменная, отражающая тенденцию самой акции к подъему или падению по сравнению с другими, помогают узнать истинную цену варранта.

Азартные игроки постоянно делают такие зависящие от времени ставки. Время до истечения варранта в этом смысле ничем не отличается от четырех таймов футбольной игры, девяти иннингов в бейсболе или круга на ипподроме. Инвесторы ставят на определенный результат в четких временных рамках.

Торп всего лишь использовал свои математические способности и инстинкты картежника, чтобы определить значения переменных.

Но консерваторам — тем, кто инвестирует в казначейские сертификаты и высокодоходные акции — все это казалось чем-то вроде предсказания будущего с помощью стеклянного шара, достойного барышников и шарлатанов. Опытный физик Торп, напротив, видел, что это всего лишь вопрос присвоения будущему результату определенной вероятности на основе фиксированных параметров. Физикам и инженерам к такому не привыкать.

Благодаря своим моделям и способности предсказывать волатильность Торп и Кассуф обнаружили, что есть ряд варрантов, которые явно неверно оценены. Одни были переоценены, другие слишком дешевы. В 1967 году два профессора совместно работали над книгой, в которой излагались их новые теории. Они назвали ее «Обыграй рынок: научная система рынка ценных бумаг».[21]

Вскоре эта книга стала незаменимой для любого кванта и одной из самых важных книг об инвестициях. Она открыто бросала вызов бытовавшему тогда в ученых кругах убеждению, что постоянно обыгрывать рынок невозможно. Главным сторонником этой точки зрения в конце 1960-х был Юджин Фама, профессор-финансист из Чикагского университета. Его теория получила название гипотезы эффективного рынка. В ее основе лежала идея, высказанная в свое время Башелье: рынок развивается случайным образом и текущие цены отражают всю доступную информацию о рынке. Невозможно знать заранее, будет ли рынок, отдельная акция, валюта, облигация или товар в будущем расти или падать — будущее подчинено случаю, как подброшенная монетка. Какой удобный способ объяснить, что бесплатный сыр бывает только в мышеловке. В результате возникла многомиллиардная индустрия индексных фондов. Ее принцип был таков: если активные менеджеры не могут постоянно демонстрировать прибыль выше среднерыночной, так почему бы не инвестировать в сам рынок, например индекс S&P 500,[22] и получить гораздо большую выгоду?

Проанализировав идею случайного блуждания, использованную при оценке варрантов, Торп пришел к выводу, что гипотеза эффективного рынка — полная ерунда, фантазия не знающих жизни профессоров, плетущих эфемерные теории на основе высшей математики и нечеткой логики. Когда-то было принято считать, что обыграть казино невозможно. Но он уже доказал, что это ошибка. Торп был убежден, что сумеет исполнить подобный трюк и на фондовом рынке.

Вскоре они с Кассуфом инвестировали во всевозможные варранты, используя свою научную систему. Деньги текли к ним рекой. Коллеги по факультету, узнав об их успехе, попросили взять их в дело. В скором времени они уже управляли счетами десятка человек и приближались к той черте, когда им по закону полагалось зарегистрироваться в качестве инвестиционных консультантов. Тогда Торпу пришла в голову мысль, что оптимальный способ инвестировать от лица нескольких людей — создать единый пул активов. Но пока что он не очень понимал, как нужно действовать.

Решение подсказал человек, который стремительно приобретал славу одного из самых искушенных инвесторов в мире: Уоррен Баффет.

Летом 1968 года Торп отправился из Ирвайна в Лагуна-Бич, куда Баффет приезжал, когда уставал ворочать миллионами в своем офисе в Омахе. Баффет на тот момент занимался ликвидацией своего инвестиционного пула Buffett Limited Partnerships и распределением его активов между инвесторами — включая доли в текстильной фабрике Berkshire Hathaway в Новой Англии. Позже Баффет — легендарный инвестор, получивший прозвище «Оракул из Омахи», — превратит Berkshire в настоящий завод по производству денег и станет самым богатым человеком в мире.

Но в то время Баффет был настроен не слишком оптимистично. На рынке сложилась неблагоприятная ситуация, и он решил прикрыть лавочку. Одним из его инвесторов был Ральф Джерард — декан Калифорнийского университета в Ирвайне, где преподавал Торп. Джерард как раз присматривал новый вариант вложения денег и подумывал о том, чтобы обратиться к Торпу. Он попросил Баффета составить мнение о гениальном профессоре математики, который сорвал куш на варрантах.

Баффет рассказал Торпу о своем товариществе, которое по своему юридическому устройству напоминало созданное его наставником Бенджамином Грэхемом, автором «Разумного инвестора»[23] и отцом-основателем стоимостного инвестирования. Аналогичной структурой когда-то пользовался и журналист Альфред Уинслоу Джонс, раньше писавший для журнала Fortune. Называлась она хедж-фондом.

В 1940 году Конгресс США принял закон «Об инвестиционных компаниях», призванный защитить мелких инвесторов от нечистых на руку дельцов из взаимных фондов. Но было одно исключение. Если менеджер фонда ограничивался 99 состоятельными инвесторами с активами на 1 миллион долларов или более и не рекламировал свой фонд, он мог делать что угодно.

Грэхем сильно пострадал во время Великой депрессии и был крайне консервативным инвестором — из тех, что вкладывают деньги только в стопроцентно надежные компании. Джонс был родом из Австралии, как автор и редактор сотрудничал с издательством Time и был трейдером с душой ковбоя. Он мог делать ставки на краткосрочные колебания курса ценных бумаг или на то, что курс неожиданно резко скакнет.

В 1949 году он основал фонд A. W. Jones & Co. Это был первый настоящий хедж-фонд со 100 тысячами долларов капитала — 40 тысяч из них были его личными.

Джонс создал офшорный фонд, чтобы скрыться от правительственного надзора. Он брал за свои услуги 20 %. Чтобы снизить волатильность фонда, он играл на понижение некоторых акций в надежде выиграть на падении и одновременно покупал опционы и получал прибыль от роста цен. Теоретически такая стратегия должна была всегда приносить прибыль. Короткие позиции ограждали его большой портфель от тягот рынка, как изгородь (отсюда название хедж-фонд,[24] однако этот термин вошел в общее употребление только в 1960-е годы). Астрономические прибыли его фонда — 670 % за первые 10 лет, что существенно превышало 358 % самого успешного взаимного фонда того времени — вызвали появление целого поколения подражателей.

Возможно, Джонс был не более чем репортером. Но все же он был квантом, пусть и примитивным. Стремясь эффективнее управлять рисками своего фонда, он применял методы статистического анализа. Чтобы увеличить прибыль, он использовал леверидж[25] или делал заем. Леверидж чрезвычайно выгоден для фондов, которые хорошо позиционируются, но может привести и к катастрофическим последствиям, если цены покажут неожиданную динамику.

Пока бушевал «бычий» рынок 60-х, на сцене появились другие звездные менеджеры хедж-фондов, например венгерский гений Джордж Сорос. К 1968 году, согласно исследованию, проведенному Комиссией по ценным бумагам и биржевым операциям, в США существовало 140 хедж-фондов. Эд Торп как раз собирался создать свой.

Его день настал в августе следующего, 1969 года. Хиппи тусовались в Хайт-Эшбери.[26] Во Вьетнаме бушевала война. New York Jets под руководством тренера Джо Намата по прозвищу Бродвейский Джо обыграли Baltimore Colts в борьбе за Суперкубок.[27] У Эда Торпа была одна цель, и он шел к ней, не замечая ничего вокруг. Он хотел делать деньги.

Вот тогда он и познакомился с Джеем Рейганом, выпускником философского факультета Дартмутского колледжа, работавшим в Филадельфии в брокерской компании Butcher & Sherrerd. Рейган был младше Торпа лет на десять, он прочел «Обыграй рынок» и был потрясен революционной трейдинговой стратегией, изложенной в книге. Он был убежден, что хитроумные профессора с Западного побережья замышляют что-то очень прибыльное, поэтому позвонил Торпу и попросил о встрече. Рейган сказал, что у него есть знакомые на Восточном побережье, которые помогут запустить фонд. Они же могли стать надежными источниками достоверной информации о рынке. Торпу, который не желал терять время на брокеров и бухгалтеров, эта идея пришлась по душе.

Они заключили сделку: Торп останется в Ньюпорт-Бич, продолжит преподавать в Калифорнийском университете в Ирвайне и разрабатывать для фонда инвестиционные стратегии, а Рейган откроет в Принстоне фонд и будет следить за ситуацией на Уолл-стрит. Изначально фонд назывался Convertible Hedge Associates. В 1975 году он был переименован в Princeton/Newport Partners.

Тем временем Торп продолжал работать над своей формулой оценки варрантов, не прекращая поиска возможностей применить свои научные изыскания на практике и получить выгоду. Изучив сотни варрантов, он обнаружил, что большинство из них переоценены. По каким-то причинам инвесторы были настроены оптимистично и верили, что варрант окажется прибыльным: цена на акции IBM в ближайшие 12 месяцев достигнет заветных 110 долларов. Совсем как наивные игроки, ставящие на свою любимую команду.

Это сулило великолепные возможности. Торп мог играть на понижение переоцененных варрантов, беря их взаймы у третьей стороны и продавая по текущей цене другому инвестору. Он надеялся, что позже сможет выкупить их по более низкой цене, а разницу забрать себе. Оставался риск, что варрант снова поднимется в цене. Это случается, если растет цена на базовую акцию. Для инвестора, играющего на понижение, это катастрофа, потому что теоретически никаких ограничений для роста акций не существует.

Но у Торпа на этот случай была страховочная система: арбитражные операции, основа работы современной финансовой индустрии — и настоящая отмычка в руках ищущего Истину кванта. Стратегия долгосрочного и краткосрочного хеджирования Альфреда Джонса — примитивный вариант арбитража, детский лепет по сравнению с количественным методом инвестирования, над которым трудился Торп.

Настоящий арбитраж очень надежен. Он предполагает покупку актива на одном рынке и одновременную продажу его или его близкого эквивалента на другом. Скажем, в Нью-Йорке золото продается по 1000 долларов, а в Лондоне — по 1050. Шустрый арбитражер купит его в Нью-Йорке, продаст в Лондоне (сразу же) и заработает 50 долларов на разнице в цене. Это, конечно, было непросто в XVIII веке, когда торговцы на Уолл-стрит обменивались товаром под платаном.[28] Но в наше время это куда проще: есть телеграф, телефон, высокоскоростной интернет и сеть спутников на орбите.

Такие очевидные расхождения в курсах случаются довольно редко и обычно надежно спрятаны в недрах финансовых рынков, как золотые самородки в глыбе руды. Вот тут как раз на сцену и выходят кванты, волшебники-математики.

Практика арбитража основывается на законе единой цены (law of the price, LOP), который гласит, что золото должно продаваться по одинаковой цене и в Нью-Йорке, и в Лондоне, и в любом другом месте. Баррель легкой «сладкой» сырой нефти должен в Хьюстоне стоить столько же, сколько в Токио (за вычетом транспортных расходов и других факторов, например различных налоговых ставок). Но информация, которой обладает кто-то из игроков на рынке, техногенные факторы, приводящие к кратковременным расхождениям в цене, и любые другие факторы «загрязнения» рынка могут вызвать отклонения от буквы закона. В призрачном мире варрантов Торп и Кассуф обнаружили настоящую золотоносную жилу арбитражных возможностей. Они могли играть на понижение переоцененных варрантов и покупать эквивалентный пакет акций, чтобы хеджировать свою ставку. Если акции неожиданно росли в цене, они могли покрыть издержки. Формула также позволяла подсчитать количество акций, которое нужно купить, чтобы защитить свою позицию. При оптимальном раскладе цена варрантов должна была снизиться, а цена акций — вырасти. При этом исключалась неэффективность и обе операции приносили доход.

Эта стратегия получила название арбитража по конвертируемым облигациям. Она стала одной из самых успешных и прибыльных из когда-либо существовавших трейдинговых стратегий. Благодаря ей возникло множество хедж-фондов, в том числе Citadel Investment Group — чикагский гигант под управлением Кена Гриффита.

Некоторые формы этого вида арбитража уже много лет использовались на Уолл-стрит. И все же Торп и Кассуф первыми разработали точный, основанный на количественном анализе метод оценки варрантов и расчета количества акций, которые инвесторам следовало держать, чтобы обезопасить свои позиции. Придет время, и каждый банк на Уолл-стрит и большинство хедж-фондов будут пользоваться этой формой арбитража, которая получит название «дельта-хеджирование» (греческим словом delta принято обозначать соотношение между акцией и варрантом или опционом).

Торп понимал, какие риски связаны с его стратегией. А значит, мог просчитать, сколько заработает или проиграет на каждой операции. Потом, пользуясь своей старой формулой для блэкджека, «методом Келли», он уже делал выводы о том, какой суммой стоит рискнуть в конкретной сделке. Это позволяло ему вести себя агрессивно, если он видел возможности, но в то же время удерживало от слишком больших ставок. Когда шансы были высоки (в «колоде» много «старших карт»), Торп решительно шел на абордаж. Но если шансы были не совсем в его пользу, он играл осторожно и всегда следил за тем, чтобы у него оставалось достаточно денег на случай, если ситуация станет неблагоприятной.

Осторожность Торпа граничила с паранойей. Он всегда опасался неожиданных событий, которые могут сыграть против него: землетрясения в Токио, атомной бомбы в Нью-Йорке, метеорита, обрушившегося на Вашингтон.

Но система работала. Стратегия маниакального управления рисками, придуманная Торпом, должна была принести ему долгосрочный успех. Это означало, что, когда игра складывалась в его пользу, он мог максимально увеличить свою прибыль. И, что еще важнее, он мог забрать свои фишки со стола при первом легком дуновении холодного ветерка. К сожалению, следующее поколение квантов так и не усвоило этот важный урок.

Фонд, созданный Торпом и Рейганом в конце 1969 года, почти сразу стал успешно развиваться. В 1970 году он вырос на 3 % (индекс S&P 500, лакмусовая бумажка состояния рынка в целом, в тот год упал на 5 %). В 1971 году фонд вырос на 13,5 %, а показатель роста по рынку составил 4 %, в 1972 году — на целых 26 % (тем временем индекс вырос на 14,3 %). Чтобы отслеживать движение и оценивать варранты, Торп писал программы для своего компьютера Hewlett-Packard 9830A, установленного у него в офисе в Ньюпорт-Бич. Он был в курсе происходящего на Уолл-стрит, находясь в тысячах километров от Атлантического побережья.

В 1973 году Торп получил письмо от Фишера Блэка — эксцентричного экономиста, в то время преподававшего в Чикагском университете. К письму прилагался черновик научной статьи, которую Блэк написал совместно с другим чикагским экономистом Майроном Шоулзом и где выводилась формула оценки опционов. Статья станет одним из самых знаменитых научных трудов в истории финансов, но тогда мало кто, включая самих авторов, мог оценить ее значение.

Блэк был в курсе дельта-хеджинговой стратегии Торпа и Кассуфа, описанной в книге «Обыграй рынок». Они с Шоулзом воспользовались схожими методами, чтобы узнать стоимость опциона. Позже этот метод стал известен как формула ценообразования опционов Блэка-Шоулза. Торп пробежал глазами черновик статьи. Он ввел формулу в свой компьютер. Тот быстро нарисовал график, показывающий цену опциона, которая была практически равна цене, полученной при помощи его собственной формулы.

Формула Блэка-Шоулза перевернула Уолл-стрит и открыла дорогу квантам, которые навсегда изменили мировую финансовую систему. Как теория относительности, созданная Эйнштейном в 1905 году, или изобретение атомной бомбы изменили отношение к законам Вселенной, так и формула Блэка-Шоулза радикально изменила взгляд людей на безграничный мир денег и инвестирования. В то же время она запустила собственный механизм разрушения и создала почву для целой серии финансовых катастроф, кульминацией которых стал грандиозный коллапс в августе 2007 года.

Важным компонентом формулы Блэка-Шоулза (как и методики Торпа) было допущение о случайном блуждании цен на акции. Иными словами, предполагается, что акции движутся, как муравьи по случайной зигзагообразной траектории или пыльцевые зерна, за которыми в 1827 году наблюдал Броун. В статье, вышедшей в 1973 году, Блэк и Шоулз писали, что, по их предположению, «цены на акции непрерывно находятся в случайном блуждании». Как уже установил Торп, это позволяло инвесторам с высокой долей вероятности предсказывать волатильность (насколько вырастет или упадет акция или опцион за определенный промежуток времени).

Таким образом, теория, которая началась с внимательного изучения растений Робертом Броуном, привела сначала к наблюдениям Башелье за ценами, а в конце концов и к самому прагматическому выводу — формуле, которой будут пользоваться на Уолл-стрит, чтобы торговать миллиардными пакетами акций и опционов.

Но главная особенность формулы оценки стоимости опционов аукнется квантам много лет спустя. Использование броуновского движения для оценки волатильности опционов означало, что трейдеры обращали внимание на наиболее вероятные движения акций — те, которые на графике находятся ближе к центру колокола. Большие ценовые скачки не учитывались. Они считались настолько же маловероятными, как то, что парижский пьянчужка вдруг перепрыгнет с колокольни Нотр-Дама прямиком к зданию Сорбонны на другом берегу Сены. Но мир физики и мир финансов — какими бы схожими они ни казались на первый взгляд — не всегда идентичны. И исключение возможности больших колебаний приводило к тому, что без внимания оставалась ключевая особенность поведения рыночных цен: мгновенные резкие скачки. Не был учтен важный фактор, заложенный в самой природе человека. Большой скандал, лекарство, которое не действует, некачественный товар приводят к панике и бегству (инвесторам такая истерия хорошо знакома). История показывает, что инвесторы частенько ведут себя как стадо овец: жалобно блея, они бездумно идут друг за дружкой, иногда прямиком в пропасть.

Неожиданные резкие скачки[29] курса были непредвиденными обстоятельствами, которые никто не трудился брать в расчет. Опытные трейдеры, такие как Торп, понимали это и делали на это поправки — полностью положиться на модель им не позволял параноидальный страх далеких землетрясений или атомных взрывов вкупе с постоянным вниманием к реальным шансам на победу, что было необходимо для расчетов по формуле Келли. Другие кванты, менее опытные, а может, и менее мудрые, считали модель полным отражением рыночных реалий. Вскоре ее использование стало настолько естественным, что — как в комнате с зеркальными стенами — порой было трудно отличить модель от самого рынка.

И все же в начале 70-х модель Блэка-Шоулза казалась безупречной. Группа экономистов из Чикагского университета во главе с гуру свободного рынка Милтоном Фридманом пытались открыть в городе опционную биржу. Сенсационная формула подстегнула их планы. 26 апреля 1973 года, за месяц до выхода в печать статьи Блэка и Шоулза, начались торги на Чикагской бирже опционов. А вскоре компания Texas Instruments[30] представила свой новый ручной калькулятор, который мог рассчитывать стоимость опционов по формуле Блэка-Шоулза.

С создания и быстрого внедрения этой формулы на Уолл-стрит официально началась квантовая революция. Пройдут годы, Шоулз и Роберт Мертон, профессор Массачусетского технологического института, чей нестандартный подход к стохастическому исчислению внес большой вклад в развитие модели Блэка-Шоулза, получат Нобелевскую премию за работу в области оценки опционов. (Блэк не дожил нескольких лет до момента, когда ему могла бы быть присуждена заслуженная премия.) Торп никогда не получал никаких официальных наград за то, что разработал по сути ту же формулу, которую нигде полностью не публиковал. Зато с ее помощью он заработал сотни миллионов долларов.

К 1974 году фонд Princeton/Newport Partners стал привлекать к себе столько внимания, что о нем вышел материал на первой полосе Wall Street Journal: «Игры со случаем: Как компьютерные формулы стали для одного человека ключом к успеху на рынке» (Playing the Odds: Computer Formulas Are One Man’s Secret to Success in the Market).

«Надежные, близкие к фонду источники из маклерской среды отмечают за прошедший год более чем 20 %-ный рост чистых активов», — говорилось в статье. Тем более примечательно, что это было во времена, когда рынок, дестабилизированный высокой инфляцией и Уотергейтом, переживал худший спад со времен Великой депрессии. В 1974 году, когда индекс S&P 500 обрушился на 26 %, фонд Торпа вырос на 9,7 %.

Далее в статье описывалась одна из самых тонких инвестиционных операций в мире, положившая начало грядущей квантовой революции. Там говорилось, что Торп «использует придуманные им математические формулы для того, чтобы выявить аномалии между опционами и другими конвертируемыми ценными бумагами и обыкновенными акциями… Фонд Торпа — пример зарождающегося, но быстро набирающего обороты нового подхода к управлению капиталом, опирающегося на методы количественного анализа и постоянное использование компьютера».

С середины 1970-х фонду Princeton/Newport сопутствовала удача. В течение 11 лет фиксировались двузначные проценты прибыли (притом что Торп и Рейган брали с клиентов 20 %-ные поощрительные премии, как принято в хедж-фондах). По сути у фонда не было ни одного неудачного года или неудачного квартала с самого момента основания. В 1982 году Торп отказался от преподавания в Калифорнийском университете и полностью посвятил себя управлению капиталом. Деньги текли рекой, даже в наименее удачные годы. За 12 месяцев с ноября 1985 года Princeton/Newport вырос на 12 %, а индекс S&P 500 упал на 20 %. К тому моменту Торп и Рейган уже управляли 130-миллионным капиталом. А ведь начиналось все в 1961 году с 10 тысяч долларов. (В 1969 году, когда фонд открыл свои двери для клиентов, его капитал составлял 1,4 миллиона долларов).

Но Торп не почил на лаврах. Он всегда искал новые таланты. В 1985 году он встретил одаренного трейдера Джерри Бамбергера, только что уволившегося из банка Morgan Stanley. Бамбергер создал блестящую стратегию торговли акциями, которая стала известна как статистический арбитраж. Это одна из самых мощных из известных на сегодняшний день трейдинговых стратегий: почти безупречная система делания денег, при помощи которой можно получать прибыль вне зависимости от рыночных тенденций.

Именно это и было нужно Торпу.

Джерри Бамбергер придумал статистический арбитраж[31] почти случайно. Этот высокорослый, хитроумный правоверный еврей с Лонг-Айленда пришел в Morgan Stanley в 1980 году. До того он окончил Колумбийский университет по специальности «информационные технологии». В Morgan Бамбергер работал в команде аналитической и технической поддержки операций с ценными бумагами. Он создал программное обеспечение для системы торговли крупными пакетами ценных бумаг, которая работала с институциональными клиентами, например взаимными фондами, и управляла пакетами по 10 тысяч акций и более. Трейдеры, имевшие дело с такими пакетами, пользовались «стратегией торговли парами» для минимизации потерь. Если у них был пакет General Motors, они играли на понижение пакета Ford. Они должны были получить прибыль, если бы цена акций GM снизилась. Программы Бамбергера снабжали трейдеров актуальной информацией о взаимном положении пар.

Бамбергер отметил, что крупный пакет зачастую обусловливал существенное движение акций. При этом цена другого пакета в паре могла почти не измениться. Это создавало разрыв между акциями — так называемый спред, временные неполадки.

Представим себе, что акции GM обычно продавались по 10, а Ford — по 5 долларов. Покупка большого пакета GM могла спровоцировать временный рост до 10,5 доллара, а Ford осталась бы при своих 5. Спред между двумя акциями увеличился.

Бамбергер понял: если изучить историю этих колебаний, а затем действовать с быстротой гепарда, то можно извлечь выгоду из этих временных явлений. Он мог сыграть на понижение акций, пошедших вверх по сравнению со своей парой, и получить прибыль, когда первоначальный спред восстановится. Он также мог взять длинную (или короткую) позицию по акциям, цена на которые не менялась. Это защитило бы его, если бы стоимость других акций не вернулась к изначальному значению по цене: при сохранении первоначального спреда длинная позиция должна была в конце концов вырасти.

Это было во многом похоже на дельта-хеджинг Торпа: хорошо знакомая игра в «купи подешевле», только с квантовой изюминкой.

В начале 1983 года Бамбергер рассказал руководству о своих идеях. Его отправили в департамент анализа рынка акций, выделив 500 тысяч долларов и маленькую команду трейдеров. И он сразу же начал грести деньги лопатой. К сентябрю его группа уже владела длинными и короткими позициями на 4 миллиона. К началу 1984 года сумма составила 10 миллионов долларов. К октябрю выросла до 15 миллионов. В 1985 году группа управляла 30-миллионными активами.

Но Бамбергер полетел вниз почти с такой же скоростью, как взмыл в небеса. Руководство Morgan не пожелало оставлять такие суммы в руках какого-то программиста и передало его дела независимому эксперту Нунцио Тарталье. Бамбергер, вне себя от ярости, немедленно уволился.

Уроженец Бруклина Тарталья был полон противоречий. Он получил степень магистра по физике в Йельском университете в начале 1960-х и тут же вступил в орден иезуитов. Через пять лет бросил семинарию, чтобы получить докторскую степень по астрофизике в Питтсбургском университете. К началу 1970-х Тарталья оказался на Уолл-стрит в роли розничного брокера банка Merrill Lynch. Потом он попробовал еще пять компаний, прежде чем в 1984 году оказался в Morgan.

Он переименовал доставшуюся ему группу в APT (Automated Proprietary Trading — группа автоматизированных собственных операций) и переселил ее в отдельную комнату на 20-м этаже здания штаб-квартиры Morgan’s Exxon в центре Манхэттена. Тарталья добавил автоматики в систему, подключив ее к работавшей на Нью-Йоркской бирже Суперсистеме определения порядка оборота ценных бумаг (Super Designated Order Turnaround System), или SuperDOT, управлявшей электронными торгами. Вскоре APT стала так много торговать, что иногда на ее долю приходилось 5 % общего объема дневных продаж на Нью-Йоркской фондовой бирже. Стратегия статистического арбитража за первый год принесла Тарталье и его команде 6 миллионов долларов. В 1986 году они заработали невероятную сумму 40 миллионов, в 1987-м — 50 миллионов. Группа стала легендой Уолл-стрит, отчасти благодаря секретности, достойной ЦРУ.

В 1986 году Тарталья предложил компьютерному гению, преподавателю Колумбийского университета Дэвиду Шоу возглавить техническое подразделение APT. Шоу, выпускник Стэнфорда, специализировался на параллельной обработке данных. Эта область тогда была новой и очень популярной. Суть в том, что два или более компьютера-мейнфрейма для увеличения скорости и эффективности одновременно проводят расчеты для одной и той же задачи. Опыта в трейдинге у Шоу практически не было, но он все схватывал на лету и очень быстро заинтересовался уникальными стратегиями группы. Коллеги отзываются о нем как о скромном молодом человеке, очень стеснявшемся противоположного пола и сильно переживающем из-за своей внешности. Худой и долговязый, как паук, он пропадал на только появившихся в те годы сайтах знакомств. В общем, типичный квант.

Когда Шоу пришел работать в Morgan,[32] ему обещали дать возможность разрабатывать собственные трейдинговые стратегии, то есть делать реальные деньги. Но когда группа перешла к Тарталье, который делал все, чтобы прибыльным трейдингом занимались только немногие избранные, Шоу понял, что торговать ему не дадут.

Он решил взять быка за рога. В сентябре 1987 года группа проводила для высшего руководства банка презентацию своей бизнес-модели и трейдинговых стратегий. Шоу привычно рассказывал о параллельной обработке данных и высокоскоростных алгоритмах. Вдруг он перешел к комплексным математическим арбитражным стратегиям торговли облигациями. Когда заседание закончилось, трейдеры и исследователи группы сидели бледные от гнева. Шоу переступил черту. Программистам не стоит соваться в торговлю и даже думать об этом. В те времена граница между программистом и разработчиком трейдинговых стратегий была очень четкой. Позже, по мере развития компьютерных технологий в области торговли, она постепенно стерлась.

Шоу надеялся, что начальство оценит его идеи. Он также предложил создать новый исследовательский отдел, научную лабораторию по количественным методам и компьютерным технологиям исследования финансов. Однако его идеи не нашли отклика, а Тарталья своих позиций не сдавал.

На выходных после презентации Шоу принял решение об уходе. Тарталью он проинформировал в понедельник. Тот, вероятно, видел в нем угрозу и очень обрадовался такому избавлению.

Пожалуй, это была самая существенная потеря талантливого сотрудника за всю историю Morgan Stanley.

Шоу не растерялся и вскоре открыл собственную инвестиционную компанию с 28 миллионами капитала. Он назвал свой фонд D. E. Shaw, и тот вскоре стал одним из самых успешных хедж-фондов в мире. Его ключевая стратегия — статистический арбитраж.

Тем временем у Тартальи началась полоса неудач, и в 1988 году руководство Morgan урезало капитал APT с 900 до 300 миллионов долларов. Тарталья поднял леверидж так, что его отношение к капиталу достигло 1 к 8 (это принесло ему 8 долларов на каждый доллар затрат). В 1989 году APT начала нести убытки. Чем хуже шли дела, тем истеричнее становился Тарталья. В конце концов его вынудили уйти.

А вскоре закрыли и саму APT.

Бамбергер в тот момент как раз нашел себе новый дом. В один прекрасный день после ухода из Morgan ему позвонил Фред Тейлор, бывший коллега по банку, работавший в хедж-фонде, который специализировался на методах количественного анализа.

— Что за фонд? — спросил Бамбергер.

— Princeton/Newport Partners, — сказал Тейлор. — Руководитель — парень по имени Эд Торп.

Торп, по словам Тейлора, был всегда рад новым стратегиям и давно хотел изучить статистический арбитраж. Тейлор представил Бамбергера Джею Рейгану, и они отлично поладили. Торп и Рейган договорились о финансировании фонда под названием BOSS Partners (Bamberger and Oakley Sutton Securities; Оукли и Саттон — вторые имена Торпа и Рейгана). Бамбергер открыл небольшой офис на 13-м этаже здания на Вест 57 стрит в Нью-Йорке. Имея на руках 5 миллионов долларов, он сразу же взялся за дело и за первый год работы достиг 30 % роста. К 1988 году BOSS управлял уже 100-миллионными активами и стабильно показывал двузначный процент прибыли.

В начале 1988 года BOSS, как и APT, оказался на мели. К концу года Бамбергер решил, что с него достаточно Уолл-стрит. Он свернул BOSS и уехал на север штата преподавать финансы и право в Государственном университете штата Нью-Йорк в Буффало. Больше он никогда всерьез не торговал акциями.

Но стратегия продолжала работать, причем не только в Princeton/Newport. Трейдеры, когда-то работавшие на Бамбергера и Тарталью, разбрелись по всей Уолл-стрит. Они внедряли статистический арбитраж в хедж-фондах и банках вроде Goldman Sachs. D. E. Shaw получал несметные прибыли, а другие фонды пытались перенять его стиль высокоскоростного трейдинга. Роберт Фрей, работавший исследователем в APT, в начале 1990-х принес идеи статистического арбитража в фонд Джима Саймонса Renaissance Technologies. Питер Мюллер, поющий квант, герой Уолл-стритского турнира по покеру 2006 года, пришел в Morgan через пару лет после изгнания Тартальи и создал собственную машину по зарабатыванию денег методами статистического арбитража, которая оказалась куда более живучей, чем ее предшественница. Кен Гриффин, внимательно следивший за всем, что делает Торп, начал использовать эту стратегию у себя в Citadel. Вскоре статистический арбитраж стал самым популярным и надежным способом зарабатывать деньги на Уолл-стрит — даже слишком, как многие его приверженцы поймут в августе 2007 года.

Влияние Эда Торпа в финансовых кругах росло как на дрожжах. В MIT появилась команда специалистов по подсчету карт в блэкджек. Впоследствии эта компания вдохновит Бена Мезрича на создание бестселлера «Удар по казино». Одним из первых участников команды был юный математический гений по имени Блэр Халл, который прочел «Обыграй дилера» в начале 1970-х. К концу десятилетия он выиграл 25 000 долларов и смог резво начать карьеру трейдера на чикагских опционных торгах, предварительно прочтя и «Обыграй рынок». В 1985 году он основал компанию Hull Trading, использовавшую количественные модели и компьютеры для оценки опционов с рекордной скоростью. Впоследствии она стала одной из самых продвинутых трейдинговых компаний в мире — квантовой Меккой, которая изменила мир опционов. В 1999 году банк Goldman Sachs купил Hull за 531 миллион долларов и позже превратил в жемчужину высокочастотного автоматического трейдинга на Уолл-стрит.

А у Торпа и Рейгана тем временем дела шли отлично. Фонд демонстрировал солидные прибыли в 1986 году и в начале 1987 года был на гребне успеха благодаря удачам BOSS. А потом курс акций начал колебаться. К началу октября рынок затрещал по швам. И началось мощнейшее землетрясение. В эпицентре катастрофы оказались кванты и формула оценки опционов Блэка-Шоулза.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Глава 6. Второе Производство или Рынок

Глава 6. Второе Производство или Рынок Слово Матка, использованное в предыдущей главе, было взято мазыками из жизни пчел или муравьев. Улей и муравейник тоже существуют ради матки и под ее управлением. Там матка плодит не только жизнь, но и различные службы. Все знают,

Глава 3 Знай свой рынок

Глава 3 Знай свой рынок После того, как я впервые побывал на СМЕ, мой друг по колледжу попросил меня поехать с ним в Норс Шор – один из самых богатых жилых районов не только Чикаго, но и во всех Соединенных Штатов. Друг собирался обратиться к своему крестному отцу с просьбой

ГЛАВА 1 Forex — самый быстрорастущий рынок

ГЛАВА 1 Forex — самый быстрорастущий рынок Рынок иностранной валюты», или «рынок Forex/FX», — общее название расположенных по всему миру учреждений, осуществляющих обмен и торговлю валютой. Forex — внебиржевой рынок, т. е. сделки на нем совершаются вне биржи и клиринговой палаты.

Глава 5. Фондовый рынок

Глава 5. Фондовый рынок Что такое фондовый рынок Фондовый рынок – это организованный рынок торговли ценными бумагами. Самыми распространенными ценными бумагами являются акции, облигации и векселя.Частным лицам можно попробовать свои силы в торговле акциями, которые

Глава 3 Первое правило: рынок — впереди

Глава 3 Первое правило: рынок — впереди Осознанно или неосознанно, но движения цен отражают не прошлое, а будущее. Когда приближающиеся события отбрасывают свою тень впереди себя, эта тень падает на Нью-Йоркскую Фондовую биржу. В. П. Гамильтон Любой торгующий на фондовых

Глава 1. Рынок ценных бумаг и его участники

Глава 1. Рынок ценных бумаг и его участники

ГЛАВА 3 Рынок всегда прав

ГЛАВА 3 Рынок всегда прав Представим себе такую ситуацию: рынок достиг определенного уровня, и торги остановились. О чем говорит последняя зафиксированная цена? Если зреть в корень, то она (как и любая текущая цена) говорит о том, что на данный момент все участники рынка

ГЛАВА 6 Рынок — среда неупорядоченная

ГЛАВА 6 Рынок — среда неупорядоченная Занимаясь какой-либо деятельностью, человек ведет себя в рамках установленных правил, а в его действиях есть четкие начало и конец. Иное дело - рынок. Его можно сравнить с водным потоком - непрерывным, почти неупорядоченным, из

Глава 4. Рынок и фирма

Глава 4. Рынок и фирма В новой институциональной экономической теории рынок и фирма рассматриваются как крайние точки обширного спектра контрактных альтернатив. Этот подход существенно отличается от ортодоксальной неоклассической теории, в рамках которой

Глава 2. Свободный рынок и его последствия

Глава 2. Свободный рынок и его последствия В октябре 2008 года американская экономика оказалась в состоянии свободного падения и была готова захватить с собой в этот процесс значительную часть всей мировой экономики. В прошлом мы уже сталкивались с резким снижением

Глава 1. Введение в рынок недвижимости

Глава 1. Введение в рынок недвижимости Структура рынка недвижимости Рынок недвижимости многообразен, при его описании специалисты нередко оперируют как достаточно очевидными понятиями («первичка», «вторичка»), так и узкоспециальными терминами. Остановимся для начала

Глава 7. Земельный рынок

Глава 7. Земельный рынок Земля – самая значимая часть рынка загородной недвижимости Еще Марк Твен призывал покупать землю, поскольку ее больше не производят. К этому можно добавить еще один аргумент: земля все время дорожает. Цены достигают 30–40 тыс. долл. за сотку в

Глава 7 Целевой рынок

Глава 7 Целевой рынок Проще «заплатить» за существующий рынок, чем создать новый. Потребителей необходимо знать Основа успеха в бизнесе – понимание потребителей. Если вы не знаете, кто является вашими потребителями, как вы сможете оценить уровень удовлетворения их