§5. Другие финансовые показатели

§5. Другие финансовые показатели

Для успешного инвестирования приходится анализировать не только прибыли и объемы продаж компании, но и многое другое, только анализ совокупности многих показателей может дать некую гарантию (к сожалению, отнюдь не стопроцентную) успешности приобретенных вами акций. Наша книга не является учебным руководством по финансам, и мы рассмотрим только самые основные финансовые характеристики, без понимания которых нельзя начинать серьезное инвестирование.

Покупая акции, вы становитесь совладельцем компании. Естественно, вас интересует, какова реальная стоимость бумаг, которыми вы владеете. Рыночную стоимость вы хорошо знаете это цена акций на бирже. А что будет, если компания, акциями которой вы владеете, завтра объявит себя банкротом и акции перестанут циркулировать на рынке? Сколько заплатит вам компания в этом случае?

В случае банкротства компания должна расплатиться не только с держателями акций (совладельцами компании), но в первую очередь с кредиторами, которые давали ей деньги в долг, например, с банками. Капитал, полученный компанией в долг под проценты, называется авансированный капитал. После расплаты с кредиторами у компании останется так называемый собственный капитал. Сумма собственного и авансированного капитала называется основным капиталом, или активами компании.

Активы компании — это сумма средств, находящихся в распоряжении компании. Это стоимость земли, которой владеет компания, построек, оборудования, сырья, конечных продуктов, наличный капитал компании (в том числе взятый в долг), ценные бумаги, патенты и т.п.

Если разделить собственный капитал компании на количество выпущенных акций, то получится учетная цена акции (book value). Это доля собственного капитала компании, приходящаяся на одну акцию, по начальным буквам английских слов будем обозначать ее BV. Тут имеется ряд тонкостей, связанных с существованием акций нескольких типов, но мы это обсуждать не будем. Для инвестора важно знать только величину учетной стоимости его акций, т.е. сумму, на которую он приблизительно может рассчитывать в том очень мало вероятном случае, если компания пойдет с молотка.

Инвестору желательно понимать, что расчеты учетной цены акций — это некое искусство, которое зависит от финансистов компании, ибо оценка реальной стоимости оборудования и другой собственности весьма проблематична. Износ и моральное устаревание приводят к тому, что цена многих станков реально равна цене металлолома, а не тем цифрам, которые существуют в бухгалтерских документах. Цена земли обычно растет с годами, но если компания находится в зоне частых наводнений или неблагоприятной экологии, то истинная цена ее земли может быть в несколько раз меньше, чем указано в финансовых отчетах. Цена готовых продуктов на складах компании зачастую вообще не подлежит оценке. Кто сейчас купит механические пишущие машинки? Кому нужны дисководы с емкостью 100 мегабайт? Питер Линч правильно отметил, что продавать хлопок легко, а рубашки из этого хлопка — очень трудно. Чем ближе продукция компании к конечному продукту, тем труднее рассчитывать ее реальную стоимость. Поэтому ликвидационная цена акции (та, которую инвесторы реально узнают при ликвидации компании) может существенно отличаться от их учетной стоимости, записанной в бухгалтерских книгах. Тем не менее, учетная цена может служить неплохой характеристикой ценности акции:

.

.

Для сравнительной характеристики учетных цен различных акций аналитики используют коэффициент котировки акции (price to book ratio). Этот коэффициент равен отношению рыночной цены акции к ее учетной цене. Мы его будем обозначать р/b.

.

.

Естественно, чем больше это отношение, тем хуже для компании и для инвесторов. Следует помнить, что коэффициенты котировки можно сравнивать только в рамках одной отрасли. Нельзя сравнить стоимость компании по разработке программного обеспечения со стоимостью компании по производству автомобилей. Отношение р/b для компании Microsoft равно 12, а для компании Ford Motor — 1,5. Такие известные компании задают некий стандарт отраслевого рынка, и если вы решите инвестировать ваши деньги в автомобильную компанию, стоимость которой в пять раз меньше стоимости выпущенных акций, то стоит еще раз подумать и попробовать найти что-нибудь получше.

Отметим, что несмотря на весьма приближенный характер величины р/b, которая во многом зависит от бухгалтеров компании, аналитики часто используют ее для анализа акций. Это идет еще от классических работ Бенжамина Грехема (Benjamin Graham), который в 1934 году написал «Анализ ценных бумаг» (Security Analysis), до сих пор являющийся настольной книгой аналитиков рынка акций. Грехем уделял огромное внимание величине р/b, а также другим способам оценки реальной стоимости акций, так как в те годы общего недоверия к рынку акций после краха 1929 года, множество акций было недооценено. На современном рынке ситуация другая: среднее значение этого отношения равно 3,5 и найти акции с р/b меньше единицы очень трудно. Статистический же анализ различных стратегий инвестирования показывает, что акции компаний с маленьким отношением р/b растут быстрее, чем рыночные индексы. Иллюстрации этого утверждения будут приведены в следующей главе.

Рост отношения валовой прибыли к объему продаж (рентабельность, profit margin, РМ), как мы уже говорили, является великолепным показателем деятельности компании:

.

.

При выборе компаний нужно обращать внимание, чтобы рентабельность РМ была больше 10%. Для растущих компаний РМ обычно превышает 15%, хотя это сильно зависит от отрасли. Уже упоминалось, что торговые предприятия часто работают с небольшой рентабельностью, стараясь увеличить прибыль за счет роста объема продаж.

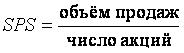

Для характеристики объема продаж аналитики используют объем продаж в долларах, приходящийся на одну акцию SPS (sales per share):

.

.

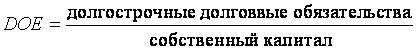

Отношение цены акции к величине объема продаж в расчете на одну акцию SPS обозначается p/s (price to sale ratio):

.

.

В следующем разделе мы покажем, что для компаний, у которых отношение p/s меньше единицы, можно предложить очень успешные стратегии инвестирования.

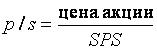

Для инвесторов важно также знать как руководство компании использует их деньги, иными словами — сколь эффективно работает ее собственный капитал. Это определяется по отношению прибыли компании к величине собственного капитала, которое называется рентабельностью собственного капитала (ROE — по начальным буквам английского названия return on equity):

.

.

Величина ROE — один из важнейших индикаторов для держателей акций, показывающий, как работают их деньги. Если компания, используя деньги держателей акций, не может делать хорошую прибыль, то имеет смысл перевложить их во что-нибудь более рентабельное. Величина ROE меньше 15% считается весьма неудовлетворительной. Мы бы рекомендовали искать компании с ROE больше 20%. Кроме того, следует обращать внимание на тенденцию изменения ROE: у перспективных компаний величина ROE должна расти.

Долги компании. Их следует разделить на два типа: долгосрочные и краткосрочные. Краткосрочные (current liabilities) нужно выплатить в течение одного года, долгосрочные (long term debts) — в течение нескольких лет. С первого взгляда может показаться, что нужно покупать акции компаний, которые совсем не имеют долгов. Однако, если посмотреть историю успешных компаний, акции которых выросли в несколько раз за короткий срок, то видно, что почти все они имели краткосрочные долги, которые не мешали, а помогали этим компаниям получать хорошие прибыли и эффективно развиваться. Долги опасны для компаний из циклических отраслей, таких как автомобильная и сталелитейная промышленности, производство алюминия, капитальное строительство и т. п. Во времена рецессии прибыли таких компаний резко уменьшаются, и выплата банковских процентов, которые в это время очень высоки, часто приводит к финансовому краху. Если величина долгов таких компаний составляет более 25% основного капитала, их акции опасны для инвестирования. Для развивающихся компаний вполне допустимы долги в размере до 35% от основного капитала или до 50% от собственного капитала, но при условии, что рентабельность собственного капитала ROE превосходит 20%. Долги могут быть тем больше, чем более предсказуемы доходы компании. Так, для компаний по коммунальному обслуживанию, где надежные доходы планируются на много лет вперед, вполне допустимы долги до 50 % от основного капитала.

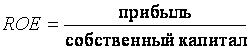

В качестве одного из показателей долгосрочных долговых обязательств компании обычно рассматривается DOE (debts on equity):

.

.

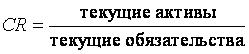

В связи с анализом долгов следует обратить внимание, чтобы величина краткосрочных долгов компании (текущие обязательства) не превосходила ее текущих (ликвидных) активов (current assets), включающих наличный капитал, а также ценные бумаги и материальные запасы, которые можно превратить в наличность в течение одного года. Отношение величины ликвидных активов к величине краткосрочных долговых обязательств называется коэффициентом покрытия или коэффициентом ликвидности (current ratio, CR):

.

.

Если CR < 1, значит, текущих активов компании недостаточно для покрытия долговых обязательств в течение года. Если у нее не намечается больших прибылей, то для покрытия долгов она будет вынуждена взять дополнительный кредит в банке или увеличить выпуск акций. Естественно, что это приведет к падению цены ее акций, и таких компаний следует избегать. Считается нормальным, если CR > 2.

Многие аналитики считают, что более надежным показателем перспектив компании на ближайший год является коэффициент быстрой ликвидности QR (quick ratio), который представляет собой отношение разности между текущими активами и материальными запасами к текущим обязательствам:

.

.

В коэффициенте быстрой ликвидности не учитывается наименее ликвидная часть активов — материальные запасы. Очевидно, что материальные запасы, состоящие из складированных готовых продуктов, полупродуктов, закупленного сырья и т.п., превратить в наличность гораздо сложнее, чем облигации и другие ценные бумаги, находящиеся на балансе компании. Если QR>=1, это считается удовлетворительным.

В качестве примера рассмотрим вновь введенные финансовые показатели для тех компьютерных компаний, состояние которых на лето 1995 года мы уже анализировали. Попробуем убедиться, что наши избранники действительно имели реальный шанс поддерживать темпы роста прибылей. В таблице 7.7 приведены основные индикаторы, обсужденные в данном разделе.

Таблииа 7.7.

Символ Компания p/b ROE в % DOE в % CR IBM IBM 2,5 14 56 1,4 INTC Intel 6,0 27 4 2,0 APPL Apple Computer 1,8 14 13 2,3 HWP Hewlett-Packard 4,1 17 6 1,5 SUNW Sun Microsystems 4,6 13 7 2,0 DELL Dell Computer 7,2 32 21 2,0 MSFT Microsoft 12,0 30 0 4,7Из таблицы видно, что перечисленные компании имели допустимые пределы финансовых показателей, кроме, быть может, IBM, у которой был весьма высокий уровень долговременных долговых обязательств. Очень осторожному инвестору следовало бы исключить акции IBM из инвестиционного портфеля, составленного в предыдущем разделе.

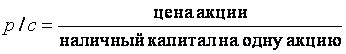

Наличный капитал компании есть показатель ее успешной деятельности и ее способности к развитию. Обычно аналитики используют отношение цены акции к величине наличного капитала на одну акцию р/с (price to cash ratio):

.

.

Для успешных компаний это отношение обычно менее 0,1. Если компания в стадии развития накапливают наличный капитал, то при отборе кандидатов для инвестирования это является неплохим дополнительным аргументом. Однако если наличный капитал компании очень велик, то у руководства часто возникает соблазн купить конкурирующую компанию или часть ее бизнеса. Когда это происходит, акции покупающей компании могут резко пойти вниз, ибо новое приобретение всегда вызывает дополнительные расходы (например, на модернизацию купленного производства), а следовательно — уменьшение прибылей, по крайней мере временное. В таких случаях лучше подождать, когда акции компании-покупательницы заметно упадут, и потом начать инвестирование, рассчитывая на последующее увеличение ее прибылей (иначе, зачем она покупала новый бизнес?). Иногда компания действует противоположным образом — начинает выкупать с рынка свои собственные акции, что приводит к росту их цены. В любом случае, при большом наличном капитале у компании, в которую вы вложили деньги, нужно очень внимательно следить за ее действиями и изменением цены акций, ставя «стопы» как можно ближе к текущей цене.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Финансовые определения

Финансовые определения Терминология бухгалтеров – Терминология инвесторовПрирост капитала = Портфельный доходДенежный поток = Пассивный доходНаши с Ким инвестиции на 90 процентов нацелены на получение денежного потока, то есть пассивного дохода. В отношении же

Финансовые «эксперты»

Финансовые «эксперты» К сожалению, ввиду отсутствия финансового образования в школах большинство людей неосмотрительно передают право распоряжаться своими деньгами тем, кого они считают экспертами в финансовых вопросах: банкирам, финансовым консультантам и биржевым

6 Приложение. Компании страхования жизни и другие небанковские финансовые посредники

6 Приложение. Компании страхования жизни и другие небанковские финансовые посредники Анализ, проведенный в последних четырех главах, позволяет нам понять ту важную роль, которую играют в экономике истинные финансовые посредники. Логически оправданно то, что мы называем

2.2. Финансовые потоки

2.2. Финансовые потоки Финансовый поток – это направленное движение финансовых ресурсов, связанное с материальными и информационными потоками в рамках логистической системы предприятия и между предприятиями.Основной целью финансового обслуживания материальных

113. Финансовые фьючерсы

113. Финансовые фьючерсы Финансовые фьючерсы – это фьючерсы на финансовые инструменты, среди которых кратко– и долгосрочные казначейские обязательства, депозиты, валюты, фондовые индексы. Они являются соглашением на покупку или продажу стандартной величины

97. Финансовые фьючерсы

97. Финансовые фьючерсы Финансовые фьючерсы – это фьючерсы на финансовые инструменты, среди которых кратко– и долгосрочные казначейские обязательства, депозиты, валюты, фондовые индексы. Они являются соглашением на покупку или продажу стандартной величины финансового

5.1. Финансовые результаты деятельности организации – основные показатели бухгалтерской отчетности

5.1. Финансовые результаты деятельности организации – основные показатели бухгалтерской отчетности Предпринимательская деятельность на современном этапе все больше зависит от экономической информации. От качества такой информации зависит получение прибыли в

6 Приложение Компании страхования жизни и другие небанковские финансовые посредники

6 Приложение Компании страхования жизни и другие небанковские финансовые посредники Анализ, проведенный в последних четырех главах, позволяет нам понять ту важную роль, которую играют в экономике истинные финансовые посредники. Логически оправданно то, что мы называем

Другие истинные финансовые посредники: паевые фонды и холдинговые и инвестиционные компании

Другие истинные финансовые посредники: паевые фонды и холдинговые и инвестиционные компании Другими истинными финансовыми посредниками, которые могут получить еще большее развитие с отменой привилегированного положения банков, являются взаимные фонды, холдинговые и

2. ВВП и другие показатели дохода и продукта

2. ВВП и другие показатели дохода и продукта Основным макроэкономическим показателем рыночной экономики, безусловно, является ВВП. Валовой внутренний продукт представляет собой результат экономической деятельности страны за определенный промежуток времени (как

3.4 Финансовые рынки

3.4 Финансовые рынки Теоретически возможны три механизма трансформации сбережений в инвестиции, способные функционировать по отдельности или в каком-то сочетании:1) государственные инвестиции с соответствующим уровнем налогов (советский опыт);2) распределение

1. Буржуазно-демократические революции и мировые финансовые кризисы. Финансовые кризисы перерастают в экономические депрессии

1. Буржуазно-демократические революции и мировые финансовые кризисы. Финансовые кризисы перерастают в экономические депрессии Итак. В чём причина мирового финансового кризиса? Как он развивается и что за ним следует?Чтобы разобраться в этом, полезно обратиться к

Как построить правильную систему показателей: результирующие показатели и показатели‑факторы

Как построить правильную систему показателей: результирующие показатели и показатели?факторы Если вы до сих пор внимательно читали книгу, то, возможно, скажете: «Понятно, в чем главная ошибка этих грешников: они просто не измеряют эффективность своих процессов». И вы

Вопрос 58. Показатели равномерности и ритмичности поставок продукции. Показатели статистики перевозок грузов

Вопрос 58. Показатели равномерности и ритмичности поставок продукции. Показатели статистики перевозок грузов Равномерностью называется соблюдение сроков и размеров поставки, оговоренных контрактом.Оценку степени равномерности поставок можно получить с помощью

Вопрос 92. Обобщающие показатели уровня жизни населения. Показатели обеспеченности жильем населения и качества жилья

Вопрос 92. Обобщающие показатели уровня жизни населения. Показатели обеспеченности жильем населения и качества жилья Основным обобщающим показателем уровня жизни населения является индекс развития человеческого потенциала (ИРЧП). Данный индекс является составным,

Финансовые характеристики

Финансовые характеристики Важнейшей областью анализа отрасли является оценка ее финансовых характеристик (особенно если вы плохо знакомы с данной областью). Знание таких аспектов, как торговые надбавки, комиссионные сборы и прибыльность продаж, существенно поможет вам