28. Система показателей оценки эффективности использования собственного и заемного капитала

28. Система показателей оценки эффективности использования собственного и заемного капитала

Основным методом анализа эффективности использования собственного и заемного капитала является коэффициентный анализ, который объединяет систему показателей:

1. Коэффициенты оценки движения капитала (активов) преддпри-ятия, к которым относят коэффициенты поступления, выбытия и использования, рассчитываемые по всему совокупному капиталу и по его составляющим:

• коэффициент поступления всего капитала показывает, какую часть средств от имеющихся на конец отчетного периода составляют новые источники финансирования (Кпост.– поступивший капитал; Кк – стоимость капитала на конец периода);

КпК =Кпост./ Кк

• коэффициент поступления собственного капитала показывает, какую часть собственного капитала от имеющегося на конец отчетного периода составляют вновь поступившие в его счет средства (СК – собственный капитал (здесь и далее индексы соответственно);

КпСК =СКпост./ СКк

• коэффициент поступления заемного капитал показывает, какую часть заемного капитала от имеющегося на конец отчетного периода составляют вновь поступившие долгосрочные и краткосрочные заемные средства (ЗК – собственный капитал);

КпЗК =ЗКпост./ ЗКк

• коэффициент использования собственного капитал показывает, какая часть собственного капитала, с которым предприятие начало деятельность в отчетном периоде, была использована в процессе деятельности (СКисп.– использованная часть собственного капитала; СКИ – собствен ный капитал на начало периода);

КиСК =СКисп/ СКн

• Коэффициент выбытия заемного капитала показывает, какая его часть выбыла в течение отчетного периода посредством возвращения кредитов и займов и погашения кредиторской задолженности (ЗКвыб.– выбывшие заемные средства).

КвЗК =ЗКвыб./ ЗКн

2. Коэффициенты деловой активности позволяют проанализировать, насколько эффективно предприятие использует свой капитал:

• коэффициент оборачиваемости собственного капитал с коммерческой точки зрения отражает излишки (недостаточность) продаж, с финансовой – скорость оборота вложенного капитала, с экономической – активность денежных средств, которыми рискует вкладчик (РП – объем реализации; СКср. – среднего довая стоимость собственного капитала);

ОСК=РП/ СКСК

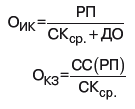

• коэффициент оборачиваемости инвестиционного капитала рассчитывается по формуле (ДО – долгосрочные обязательства);

• коэффициент оборачиваемости кредиторской задолженности показывает, сколько компании требуется сделать оборотов инвестиционного капитала для оплаты выставленных ей счетов (СС(РП) – себестоимость реализованной продукции; КЗ – кредиторская задолженность).

Оборачиваемость в днях рассчитывается как частное от деления количества дней в году на соответствующие коэффициенты оборачиваемости и показывает, сколько требуется дней для осуществления одного оборота собственного, инвестированного капитала или кредиторской задолженности.

3. Коэффициенты структуры капитала характеризуют степень защищенности интересов кредиторов и инвесторов. Рассчитываются: коэффициент собственного капитала, характеризующий долю собственного капитала в структуре капитала компании; коэффициент заемного капитала, выражающий долю заемного капитала в общей сумме источников финансирования предприятия, и коэффициент соотношения заемного и собственного капитала, характеризующий степень зависимости организации от внешних займов (кредитов). Коэффициенты этой группы называются также коэффициентами платежеспособности.

4. Коэффициенты рентабельности (доходности) показывают, насколько прибыльна деятельность компании, и исчисляются отношением полученной прибыли к используемым источникам средств:

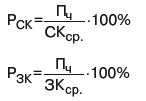

• рентабельность собственного капитала представляет особый интерес для имеющихся и потенциальных владельцев обыкновенных и привилегированных акций (Пч – чистая прибыль);

• аналогично – рентабельность заемного капитала.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Глава 18 Рецепт привлечения заемного капитала Что нужно для того, чтобы подняться и войти на уровень изобилия возможностей

Глава 18 Рецепт привлечения заемного капитала Что нужно для того, чтобы подняться и войти на уровень изобилия возможностей Предположим, вам предложили купить старый, но классический бутик-отель на 10 номеров, которому грозит конфискация банком за неплатежи. Все бы хорошо,

2. Учет собственного капитала, формирование уставного капитала, расчеты с учредителями и акционерами по вкладам в уставный капитал

2. Учет собственного капитала, формирование уставного капитала, расчеты с учредителями и акционерами по вкладам в уставный капитал Формирование уставного капитала производится с целью создания организации и ее организационно-правовой формы.Организации подразделяются

11.1. Система показателей оценки эффективности инновационного проекта

11.1. Система показателей оценки эффективности инновационного проекта Реализации любого инновационного проекта должно предшествовать решение двух взаимосвязанных задач:1) оценка выгодности каждого из возможных вариантов осуществления проекта;2) сравнение вариантов и

84. Анализ собственного капитала (капитала) организации

84. Анализ собственного капитала (капитала) организации Собственный капитал (капитал) организации – это стоимость ее активов, не обремененных обязательствами. Таким образом, собственный капитал представляет собой разность между активами и обязательствами.Собственный

90. Анализ заемного капитала организации

90. Анализ заемного капитала организации Заемный капитал организации определяется совокупной величиной ее обязательств перед другими юридическими и физическими лицами. Величина заемных средств характеризует возможные будущие изъятия средств предприятия, связанные с

Стоимость заемного капитала

Стоимость заемного капитала При вычислении стоимости заемного капитала логика не меняется – это должна быть стоимость заемного капитала для конкретного проекта со структурой капитала этого проекта. Вернемся к примеру с нефтяной компанией. Если вы покупаете софтверную

10.4. Рентабельность чистых активов как показатель эффективности использования собственного капитала

10.4. Рентабельность чистых активов как показатель эффективности использования собственного капитала Рентабельность собственного капитала отражает уровень эффективности его использования.Сумму собственного капитала коммерческой организации можно рассчитать

25. Анализ основного капитала и оценка эффективности его использования

25. Анализ основного капитала и оценка эффективности его использования Основной капитал – это часть финансовых ресурсов (собственного и заемного капитала) организации, инвестированных для приобретения или создания новых основных фондов производственного и

26. Система частных и обобщающих показателей анализа состояния оборотного капитала и его использования

26. Система частных и обобщающих показателей анализа состояния оборотного капитала и его использования Оборотный капитал (оборотные средства, оборотные активы, текущие активы, оборотные фонды) по вещественному содержанию представляют собой запасы сырья,

31. Факторный анализ рентабельности собственного и заемного капиталов

31. Факторный анализ рентабельности собственного и заемного капиталов Оптимизация решений по привлечению капитала – это процесс исследования множества факторов, воздействующих на ожидаемые результаты, в ходе которого на основе критериев оптимизации осуществляется

32. Система показателей и методика оценки ликвидности активов, платежеспособности и финансовой устойчивости

32. Система показателей и методика оценки ликвидности активов, платежеспособности и финансовой устойчивости Финансовое положение предприятия можно оценивать с точки зрения краткосрочной и долгосрочной перспектив. В краткосрочном периоде критерии оценки финансового

57. Система показателей эффективности использования материальных ресурсов

57. Система показателей эффективности использования материальных ресурсов Необходимым условием организации производства продукции является обеспечение его материальными ресурсами: сырьем, материалами, топливом, энергией, полуфабрикатами и т. д. В процессе

6.1. Система показателей для оценки деловой активности

6.1. Система показателей для оценки деловой активности Деловая активность предприятия измеряется с помощью системы количественных и качественных критериев.Качественные критерии – широта рынков сбыта (внутренних и внешних), деловая репутация предприятия, его

2. Виды учета и методы оценки основного капитала, показатели его использования

2. Виды учета и методы оценки основного капитала, показатели его использования Денежная оценка основных фондов отражается в учете по первоначальной, восстановительной, остаточной и ликвидационной стоимости.1. В повседневной практике основные фонды учитываются и

16. Виды учета и методы оценки основного капитала, показатели его использования

16. Виды учета и методы оценки основного капитала, показатели его использования Денежная оценка основных фондов отражается в учете по первоначальной, восстановительной, остаточной и ликвидационной стоимости.1. Первоначальная стоимость – стоимость приобретения или

Вопрос 60 Расчет и оценка показателей эффективности использования оборотных средств

Вопрос 60 Расчет и оценка показателей эффективности использования оборотных средств Коэффициент оборачиваемости рассчитывается делением стоимости товарной продукции (выручка) на среднегодовую стоимость оборотных средств. Расчетное значение показывает, сколько раз