Глава 7 Оценка финансового результата сети отделений банка

Глава 7

Оценка финансового результата сети отделений банка

Дополнительный офис банка выступает как самостоятельный центр формирования прибыли. При этом подсчет финансового результата функционирования офиса в различных банках производится по-разному, и идеальной методики не существует.

В методике, которая будет приведена ниже, отражен один из возможных вариантов подсчета доходности. Данная методика применяется на практике, и отчет, построенный на ее основе, составляется ежедневно, что позволяет практически в режиме реального времени следить за деятельностью сети офисов и оперативно реагировать на любые изменения.

Основным направлением розничного бизнеса выступает комиссионный бизнес, и это обусловливает своеобразный «крен» в область детализации комиссионных операций. Возможно, в следующих изданиях эта методика будет представлена в усовершенствованном виде и в нее войдет детализации кредитных операций и сбора пассивной базы на более высоком уровне.

Приведенные ниже отчетные формы формируются из АБС в формате Excel. Сформированный отчет состоит из одного файла Excel, содержащего листы, описание которых приведено ниже. Группировка по внутренним структурным подразделениям раскрывается в виде выпадающего меню.

Комиссионные операции. Итоговые данные

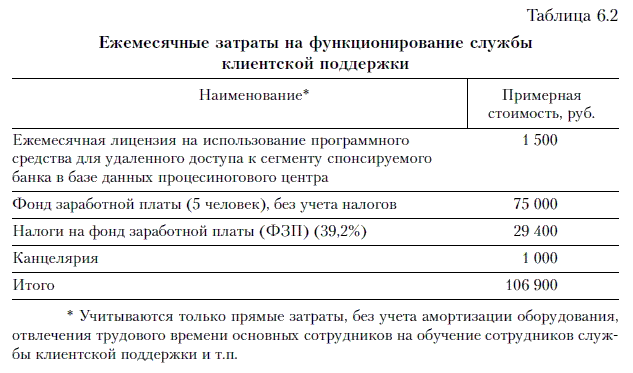

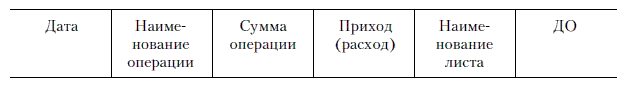

Итоговый лист отчета выглядит следующим образом:

В столбец «Доходы» попадают и суммируются там все доходные статьи из представленных ниже детализированных отчетов.

В столбец «Расходы» попадают и суммируются там все расходные статьи из представленных ниже детализированных отчетов.

В столбец «Итого результат» попадает разность между значениями «Доходы» и «Расходы». Значение может быть отрицательным — в этом случае значение соответствующей ячейки должно быть выделено красным.

Все значения каждого внутреннего структурного подразделения суммируются по региональному центру, а также суммируется итог по банку.

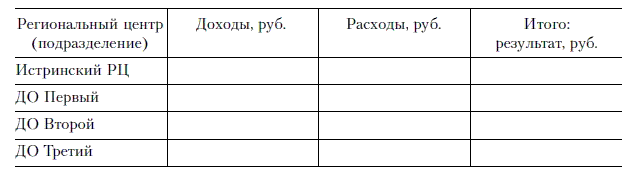

Вот как выглядит итоговый лист отчета по доходам.

Все значения каждого внутреннего структурного подразделения суммируются по региональному центру, а также по столбцу «Итого».

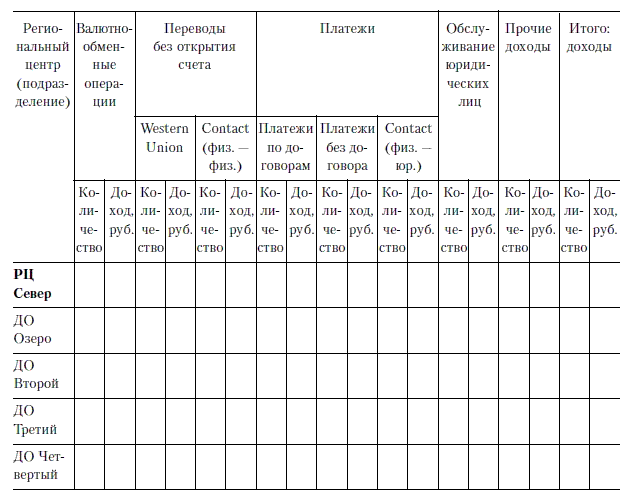

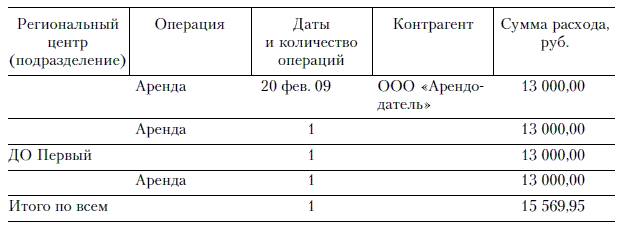

Итоговый лист отчета по расходам выглядит следующим образом.

Все значения каждого внутреннего структурного подразделения суммируются по региональному центру, а также по столбцу «Итого».

Итоговый лист отчета по расходам выглядит следующим образом.

Детализация доходных статей

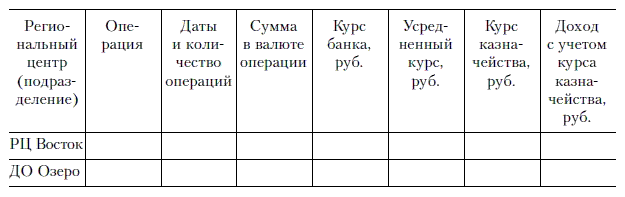

Лист «Валютообменные операции» представлен ниже.

Окончательная детализация производится по каждой операции. Значение по столбцам — окончательная детализация по каждой операции.

1. Региональный центр, подразделение. Указываются все удаленные подразделения, сгруппированные по региональным центрам.

2 Операция. Вид операции: покупка (Вал) или продажа (Вал), где Вал — буквенный код валюты. Осуществляется группировка по виду операции и валюте, например покупка евро.

3. Даты и количество операций. Дата совершенных операций и количество операций по видам. Например: 6 января 2009 (1) — группировка по курсу банка, из которой раскрывается аналитика по каждой операции.

4. Сумма в валюте операции. Сумма каждой операции — суммируются предварительно сгруппированные значения по курсу банка внутри каждого дня.

5. Курс банка, руб. Курс банка, по которому была совершена операция (покупка или продажа).

6. Усредненный курс, руб. Средневзвешенный курс между средневзвешенным курсом покупки и средневзвешенным курсом продажи за день по региональному центру.

7. Курс казначейства, руб., — курс, предоставляемый казначейством, вводится оператором.

8. Доход с учетом курса казначейства, руб., — рассчитывается по приведенным ниже формулам.

Все расчеты производятся по каждой валюте отдельно внутри каждого рабочего дня.

Розничные операции

1. Определяется общая сумма купленной и проданной валюты по всем удаленным соединениям (УС)2 в рамках регионального центра.

2. Рассчитывается доход от внутрирегиональных валютообменных операций (Двр):

Двр =Сумммин ? Кпрод Сумммин ? Кпок,

где Сумммин — наименьшая величина при сравнении суммы проданной валюты и суммы купленной валюты по всем УС в рамках регионального центра;

Кпрод — средневзвешенный курс продажи по всем УС в рамках регионального центра;

Кпок — средневзвешенный курс покупки по всем УС в рамках регионального центра.

Например: куплено 11 тыс. дол. США, продано 6 тыс. дол. США. В этом случае Сумммин будет равна 6 тыс. дол. США.

3. Излишки валюты поступают на межрегиональный зачет.

Определяются излишки купленной или проданной валюты в рамках каждого регионального центра (Излиш.).

Излишки — разница между большей суммой при сравнении суммы проданной валюты и суммы купленной валюты по всем УС в рамках регионального центра и Сумммин.

Например: куплено 11 тыс. дол. США, продано 6 тыс. дол. США, в этом случае Сумммин равна 6 тыс. дол. США, а излишки — 5 тыс. дол. США.

Определяется общая сумма излишков купленной и проданной валюты по всем региональным центрам.

Рассчитывается доход от межрегионального зачета (Дмр):

Дмр = Суммминх2 ? Кпрод2 — Сумммин2 ? Кпок2,

где Суммминх2 — наименьшая величина при сравнении суммы излишков купленной и проданной валюты по всем региональным центрам;

Кпрод2 — средневзвешенный курс продажи от средневзвешенных курсов продажи по всем региональным центрам;

Кпок2 — средневзвешенный курс покупки от средневзвешенных курсов покупки по всем региональным центрам.

Например: куплено 11 тыс. дол. США, продано 6 тыс. дол США. В этом случае Суммминх2 равна 6 тыс. дол. США.

4. Определение дохода от продажи (покупки) казначейством незачтенной валюты (Дк):

Дк = Излиш2 ? Марж.,

где Излиш2 — разница между большей суммой при сравнении излишков суммы проданной валюты и суммы купленной валюты (Излиш.) во всех региональных центрах и Сумммин2.

Марж. — разница между курсом, определяемым казначейством банка (КУАПО) и Кпок2, — если после межрегионального зачета валюты куплено больше, чем продано, или разница между Кпрод2 и курсом, определяемым казначейством, — если после межрегионального зачета валюты продано больше, чем куплено.

Например: куплено 11 тыс. дол. США, продано 6 тыс. дол. США. В этом случае Сумммин2 = 6 тыс. дол. США, а Излиш2 = 5 тыс. дол. США.

5. Определение общего дохода банка от валютообменных операций (Д).

Д = Двр + Дмр + Дк.

6. Определение среднего средневзвешенного курса по всем операциям в рамках каждого регионального центра (Ксред), вычисляется для каждого регионального центра.

Ксред = (ВПР ? Кпрод + ВПК ? Кпок): (ВПР + ВПК),

где ВПР — сумма всей проданной валюты в рамках регионального центра;

ВПК — сумма всей купленной валюты в рамках регионального центра.

7. Определение среднего средневзвешенного курса от средневзвешенных курсов по всей валюте, реализованной на межрегиональном зачете (Ксред2):

Ксред2 (Кпрод2 + Кпок2): 2.

8. Определение среднего курса для расчета (Красч).

Для каждого из региональных центров может быть представлен свой средний курс для расчета:

— если региональный центр не представил излишки валюты на межрегиональный зачет, то Красч = Ксред;

— если региональный центр представил излишки на межрегиональный зачет и характер Излиш. является противоположным операции Излиш2;

Например, если Излиш. — это покупка, а Излиш2 — продажа или наоборот, то Красч = Ксред2;

— если региональный центр представил излишки на межрегиональный зачет и характер Излиш. аналогичен операции Излиш2;

Например, если Излиш. — это покупка, и Излиш2 — покупка, то

Красч = (Излиш2 ? КУАПО + Сумммин2 ? КСред2): (Сумммин2 + Излиш2).

9. Определение доходности по каждой операции — Дсо.

По каждой операции вычисляется маржа как разница между рублевым эквивалентом суммы операции по курсу проведенной операции и рублевым эквивалентом операции, посчитанным по курсу (Красч).

Дсо = (Спок ? Красч — Спок ? Курспок) — для операции покупки валюты; или

Дсо = (Спрод ? Курспрод — Спрод ? Красч) — для операции продажи валюты,

где Спок — сумма покупки иностранной валюты;

Спрод — сумма продажи иностранной валюты;

Курспок — курс покупки иностранной валюты;

Курспрод — курс продажи иностранной валюты.

10. Доход с учетом курса казначейства, руб.

Доход с учетом курса казначейства, руб. = Дсо.

Оптовые операции

Для оптовых операций сотрудник подразделения, ответственного за ведение отчета в головном офисе, вводит курс закрытия сделки по каждой конкретной операции. Курс предоставляется казначейством. Доход по таким операциям рассчитывается как разница между продажей или покупкой валюты и курсом закрытия сделки.

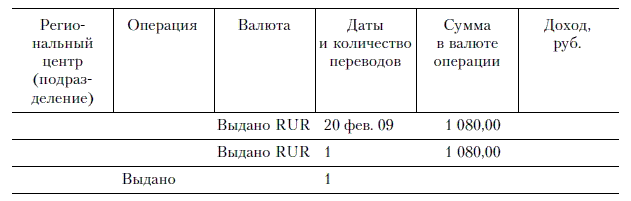

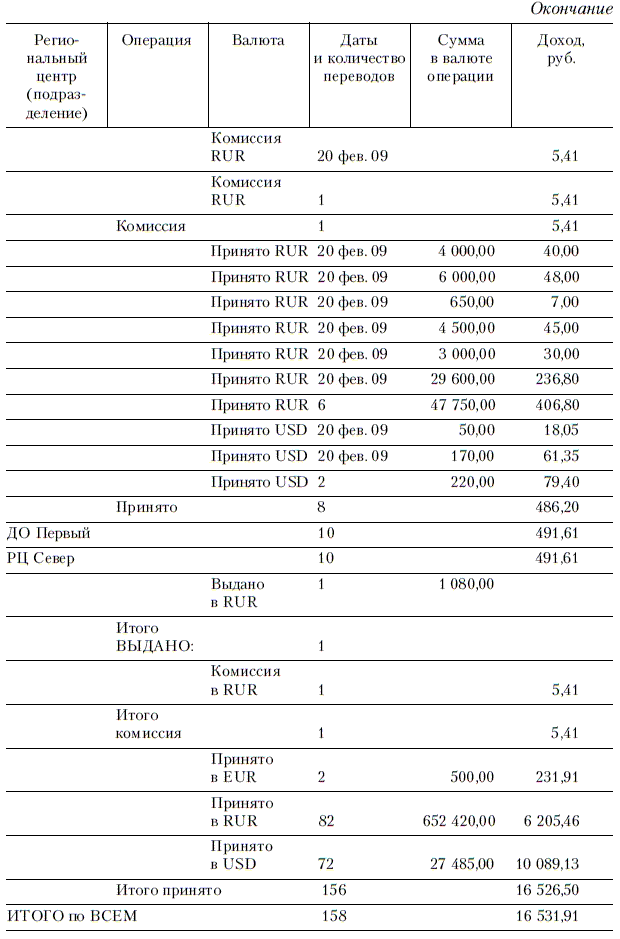

Лист «Переводы без открытия счета» выглядит следующим образом (по каждой системе переводов формируется отдельный лист, представлена форма открытого листа).

Условия формирования значений по комиссиям:

— для переводов Contact по каждой операции доходы рассчитываются по следующей методике:

Доход, руб. = Данные по учету на счетах доходов — Данные по учету на счетах расходов;

— для переводов Western Union по каждой операции доходы рассчитываются по следующей методике:

Доход, руб. = Данные по учету на счетах доходов.

Если есть связка «операция — комиссия», то комиссия привязывается к соответствующей операции. В противном случае данные отражаются двумя разными строчками.

Формируются три листа:

1) платежи по договорам;

2) платежи без договоров;

3) платежи через системы переводов.

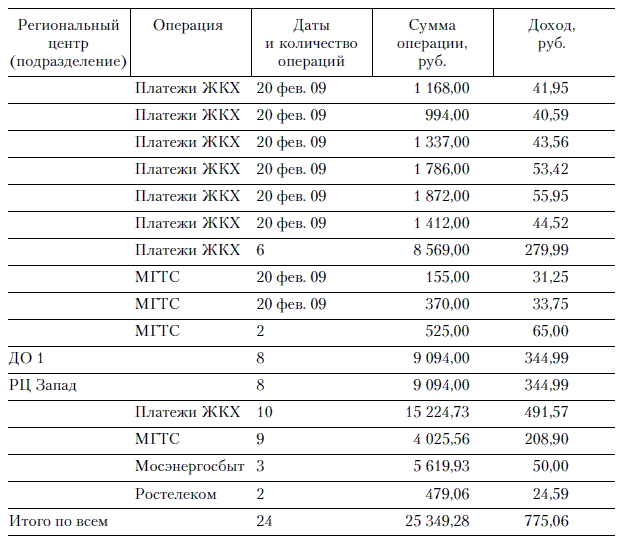

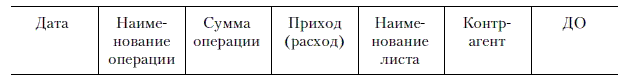

Лист «Платежи» выглядит следующим образом.

В платежи по договорам попадают операции по платежам в пользу организаций, с которыми заключены соответствующие договоры.

В платежи без договоров попадают все прочие операции по платежам без открытия счета, а также платежи со счетов (40817, 40820, 42301, 42601), кроме осуществляемых в рамках систем денежных переводов.

В платежи через системы переводов попадают операции по платежам без открытия счета, проведенным в рамках систем.

Группировка внутри внутреннего структурного подразделения и даты операции производится по получателю платежа.

Условия формирования значений по комиссиям — для всех платежей по каждой операции доходы рассчитываются по следующей методике:

Доход, руб. = Данные по учету на счетах доходов.

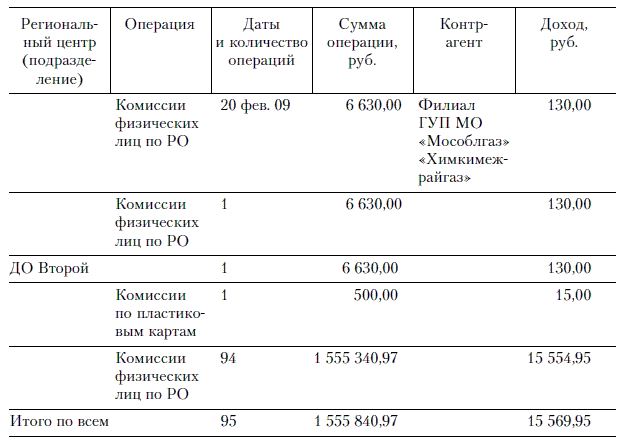

В лист обслуживания юридических лиц попадают все суммы доходов, списанные со счетов юридических лиц, привязанных к конкретному внутреннему структурному подразделению.

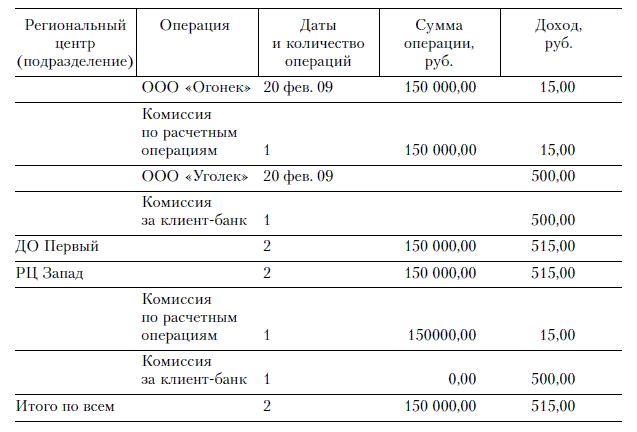

Внешний вид листа представлен ниже.

В отчет попадает корреспонденция из АБС

Д р/с — К 706**.

Группировка — по дате и назначению платежа.

В лист «Прочие доходы» попадают все остальные суммы доходов. При этом на основании бухгалтерских проводок в АБС разносятся следующие операции с соответствующих счетов учета доходов:

— выдача наличных по пластиковым картам;

— выдача наличных по счетам физических лиц;

— плата за аренду ячеек;

— прочие операции.

Также необходимо предусмотреть в карточном модуле введение отдельных карточных групп, к которым будут привязаны отдельные счета доходов и расходов по картам.

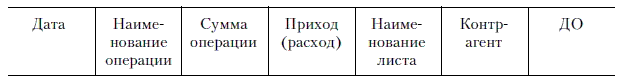

Оператор должен иметь возможность ввести вручную данные доходов, которые по каким-то причинам не учитывались в автоматическом режиме. Для этого оператор должен заполнить следующую форму.

Внешний вид листа представлен ниже.

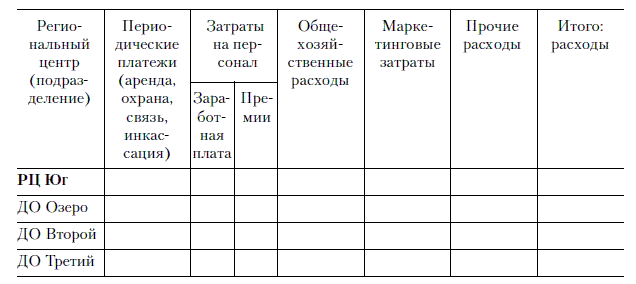

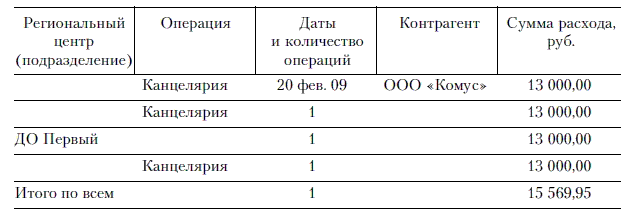

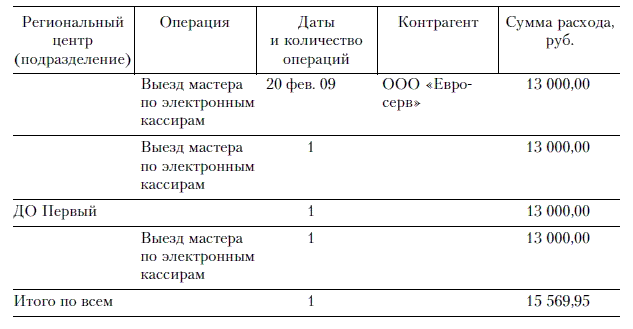

Детализация расходных статей

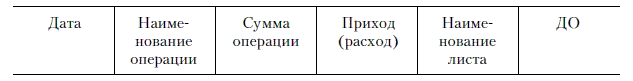

1. Лист «Периодические платежи» (аренда, охрана, связь, инкассация). Информация может попадать как в автоматическом режиме, при указании конкретной корреспонденции счетов в АБС, так и в ручном, при введении данных оператором. Для этого оператор должен заполнить следующую форму.

Лист «Периодические платежи» выглядит следующим образом:

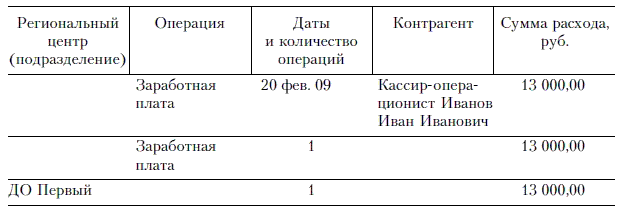

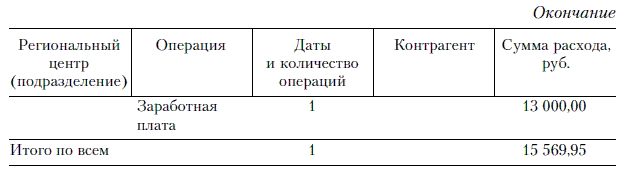

2. Лист «Затраты на персонал». Информация может попадать как в автоматическом режиме, при указании конкретной корреспонденции счетов в АБС, так и в ручном, при введении данных оператором. Для этого оператор должен заполнить следующую форму:

Лист «Затраты на персонал» выглядит следующим образом.

3. Лист «Общехозяйственные расходы». Информация может попадать как в автоматическом режиме, при указании конкретной корреспонденции счетов в АБС, так и в ручном, при введении данных оператором. Для этого оператор должен заполнить следующую форму.

Внешний вид листа представлен ниже.

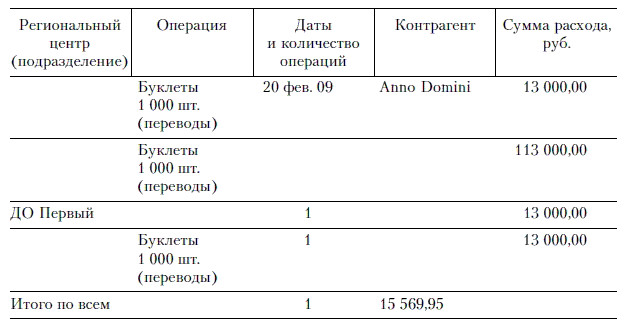

4. Лист «Маркетинговые затраты». Информация может попадать как в автоматическом режиме, при указании конкретной корреспонденции счетов в АБС, так и в ручном, при введении данных оператором. Для этого оператор должен заполнить следующую форму.

Внешний вид листа представлен ниже.

Внешний вид листа представлен ниже.

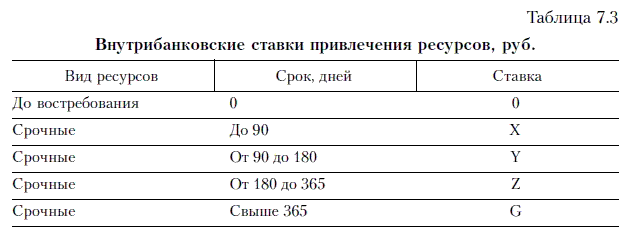

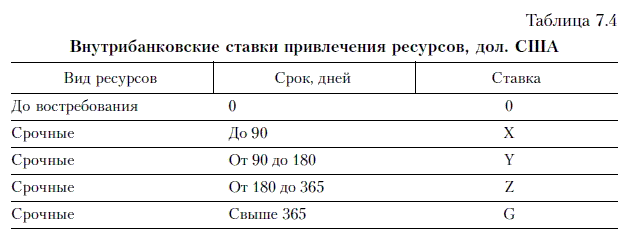

Методика трансфертного ценообразования

В управленческом учете банка может применяться централизованная система управления ресурсами, в рамках которой все привлеченные региональными центрами ресурсы «продаются» головной конторе. В случае размещения дополнительным офисом ресурсов в кредиты или другие инструменты они «покупаются» у головной конторы. Для стоимости «продажи» ресурсов применяются внутрибанковские ставки привлечения ресурсов, а для «покупки» — внутрибанковские ставки размещения ресурсов.

Подсчет финансового результата от привлечения (размещения) ресурсов производится на ежемесячной основе в зависимости от валюты и сроков привлечения (размещения); в качестве базы для расчета применяется медианный остаток за расчетный период.

Доход от привлечения ресурсов рассчитывается в разрезе каждого регионального центра в соответствующей валюте на соответствующий срок как разница между полученным доходом от продажи ресурсов головной конторы и фактически выплаченным процентом по привлеченным денежным средствам от клиентов (процентные расходы). Для расчета применяется формула по каждому сроку и валюте за отчетный месяц:

ДохРЦп = ?Дохприв,

где ДохРЦп — доход регионального центра от привлечения ресурсов по всем срокам и валютам;

Дохприв — доход, полученный региональным центром от привлечения ресурсов на соответствующий срок и в соответствующей валюте;

Дохприв = Медост ? Стприв: Год ? Дней: 100 — Процрасх,

где Медост — медианный остаток денежных средств на соответствующий срок в рассчитываемой валюте;

Стприв — размер внутрибанковской ставки привлечения ресурсов в соответствующей валюте и на соответствующий срок;

Год — количество дней в году (365 или 366);

Дней — количество дней в рассчитываемом месяце.

Процрасх — процентные расходы регионального центра за расчетный месяц.

Доход от размещения ресурсов рассчитывается в разрезе каждого регионального центра и ресурса в соответствующей валюте на соответствующий срок как разница между полученным доходом от размещения ресурсов (процентные доходы) и расходом, возникающим от покупки ресурсов у головной конторы. Для расчета применяется формула по каждому сроку и валюте за отчетный месяц:

ДохРЦр = ?Дохразм,

где ДохРЦр — доход регионального центра от размещения ресурсов по всем срокам и валютам;

Дохразм — доход, полученный региональным центром от размещения ресурсов на соответствующий срок и в соответствующей валюте;

Дохразм = Процдох — Медост ? Стразм: Год ? Дней: 100,

где Стразм — размер внутрибанковской ставки размещения ресурсов в соответствующей валюте и на соответствующий срок;

Процдох — процентные доходы регионального центра за расчетный месяц.

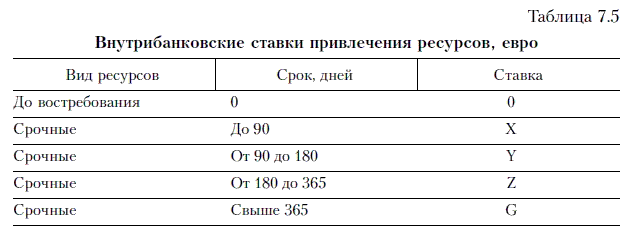

Внутрибанковские ставки привлечения ресурсов представлены в табл. 7.3–7.5.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

5.2.10. Элементы учетной политики по договорам подряда у подрядчиков и субподрядчиков признание финансового результата при способе «по мере готовности»

5.2.10. Элементы учетной политики по договорам подряда у подрядчиков и субподрядчиков признание финансового результата при способе «по мере готовности» В соответствии с п. 20 ПБУ 2/2008 для признания выручки и расходов по договору способом «по мере готовности» организация

3.11 Учет формирования финансового результата

3.11 Учет формирования финансового результата Финансовый результат хозяйственной деятельности предприятия определяется показателем прибыли или убытка, формируемым в течение календарного (хозяйственного) года.Финансовый результат представляет собой разницу между

3.4. Учетная политика организации и формирование финансового результата

3.4. Учетная политика организации и формирование финансового результата Из предыдущего текста мы можем сделать немаловажный вывод: на формирование итогов всей хозяйственной деятельности организации влияют самые разнообразные экономические факторы, из которых не так уж

7.2. Учет конечного финансового результата

7.2. Учет конечного финансового результата Конечный финансовый результат (прибыль или убыток) слагается из финансового результата от реализации продукции (работ, услуг), основных средств и иного имущества торговой организации и доходов от прочих операций, уменьшенных на

Приложение 3 Ведомость аналитического учета формирования конечного финансового результата деятельности организации

Приложение 3 Ведомость аналитического учета формирования конечного финансового результата деятельности

IV Признание финансового результата

IV Признание финансового результата 17. Выручка по договору и расходы по договору признаются способом «по мере готовности», если финансовый результат (прибыль или убыток) исполнения договора на отчетную дату может быть достоверно определен.Способ «по мере готовности»

111. Учет финансового результата деятельности предприятия

111. Учет финансового результата деятельности предприятия Для учета конечного финансового результата используется счет 99 «Прибыли и убытки». Конечный финансовый результат (чистая прибыль или чистый убыток) слагается из финансового результата от обычных видов

Глава 1 Обучение персонала отделений банка

Глава 1 Обучение персонала отделений банка Значение клиентского сервиса и клиентоориентированности сотрудников фронт-офиса для успешности розничного проекта любой организации, а не только банка, велико. Нередки случаи, когда самая успешная на бумаге концепция не

Глава 3 Общая оценка финансового состояния предприятия

Глава 3 Общая оценка финансового состояния предприятия 3.1. Характеристика анааитических процедур В состав аналитических процедур входит двухмодельная структура:1) экспресс-анализ финансово-хозяйственной деятельности;2) углубленный финансовый анализ.Детализация

2.1. Классификация затрат для оценки запасов и определения финансового результата

2.1. Классификация затрат для оценки запасов и определения финансового результата Активы, используемые на предприятии в качестве сырья и материалов при производстве продукции, предназначенные для продажи или управленческих нужд, называют материально-производственными

115. Оценка финансового положения

115. Оценка финансового положения Финансовое положение предприятия можно оценивать с точки зрения краткосрочной и долгосрочной перспектив. В первом случае критерии оценки финансового положения – ликвидность и платежеспособность предприятия, т. е. способность

2.4. Перечень значимых для расчета налоговой нагрузки показателей, возникающих на этапе продажи продукции (работ, услуг) и формирования финансового результата

2.4. Перечень значимых для расчета налоговой нагрузки показателей, возникающих на этапе продажи продукции (работ, услуг) и формирования финансового результата Последний – третий этап кругооборота капитала связан с определением финансового результата деятельности

4.7. Группа налогов, участвующих в формировании финансового результата в составе показателя себестоимости продукции (работ, услуг)

4.7. Группа налогов, участвующих в формировании финансового результата в составе показателя себестоимости продукции (работ, услуг) Процесс формирования показателя себестоимости проданной продукции (работ, услуг) представляет собой «отбор» связанных с полученным доходом

ОЦЕНКА ПАРАМЕТРОВ СЕТИ

ОЦЕНКА ПАРАМЕТРОВ СЕТИ В исследовании, проведенном Институтом персонала и развития (ИПР) и Институтом исследований занятости (ИИЗ) в 1999 г., было установлено, что организации высоко оценили следующие параметры системы:• данные о работниках;• учет заработной платы;•

Оценка сети первого уровня на практике: Philips Electronics

Оценка сети первого уровня на практике: Philips Electronics В Philips Electronics, голландской компании и одном из крупнейших производителей электроники в мире, существует формальный процесс постоянной оценки эффективности альянсов, который очень похож на модель четырех параметров