Глава 19 Классификация технологий дистанционного банковского обслуживания

Глава 19

Классификация технологий дистанционного банковского обслуживания

Невозможно точно и однозначно классифицировать все технологии дистанционного банковского обслуживания (дистанционного банкинга), но тем не менее постараемся привести некоторую классификацию. Дистанционный банкинг возможно разделить на две категории по клиентскому сегменту:

1) розничный дистанционный банкинг (consumer-banking), ориентированный на обслуживание физических лиц;

2) корпоративный дистанционный банкинг (business-banking), ориентированный на обслуживание корпоративных клиентов (юридических лиц).

Обе эти категории используют сходные или аналогичные условия предоставления дистанционных банковских услуг по технологии доступа и по оператору их предоставления. Услуги дистанционного банкинга как в России, так и в остальном мире предоставляются не только банковскими организациями, несмотря на наличие слова «банкинг». Например, The Consultative Group to Assist the Poor (CGAP) трактует термин «дистанционный банкинг» более широко, чем предоставление дистанционных услуг банком, а именно «Инновационное использование информационных и коммуникационных технологий для предоставления финансовых услуг посредством каналов, альтернативных традиционным банковским филиалам и банкоматам»14. Более того, по информации этой же организации, мировой опыт показывает, что лидерами большинства проектов мобильного банкинга являются операторы сотовой связи, а не финансовые учреждения. В свою очередь это же утверждение подтверждает и российский опыт в сфере так называемых электронных денег15, а также развитии сетей платежных терминалов, где лидерами выступают организации, не являющиеся банками. Хотя при этом и электронные деньги, и получение возможности проводить платежи через терминалы, можно отнести к услугам дистанционного банкинга. В этой связи дистанционное банковское обслуживание можно классифицировать в зависимости от оператора предоставления услуг:

1) банковский дистанционный банкинг;

2) небанковский дистанционный банкинг.

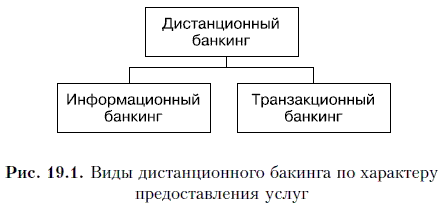

Далее дистанционный банкинг можно разделить на две категории по характеру предоставления услуг, т. е. ведет ли использование системы к выполнению финансовой транзакции. Эта классификация представлена на рис. 19.1.

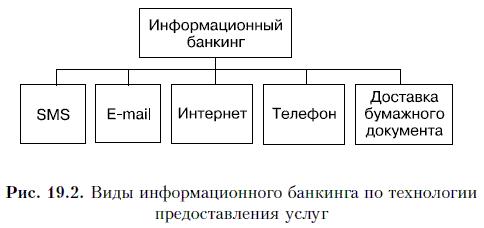

E-mail — эта технология обычно сопровождает финансовые услуги, предоставляемые посредством Интернета. В свою очередь посредством E-mail можно передавать практически любую информацию о финансовых услугах и, что немаловажно, представлять ее в более «красивом виде». Хотя, в связи с огромным количество спама, клиент, получив письмо, может его удалить, приняв за очередную рекламную рассылку.

Интернет — наиболее интерактивный вид информационного банкинга, позволяющий в отличие от других получить обратную связь от клиента в режиме онлайн. В свою очередь эта технология информационного банкинга разделяется на общедоступную финансовую информацию (услуги, тарифы, условия обслуживания и т. п.) и персональную (остаток на счете, выписка по счету и т. п.). В связи с этим для предоставления клиенту персональной информации требуется его идентификация на сайте, что чаще всего происходит путем присвоения ему логина и пароля, посредством которых он получает доступ в личный кабинет для ознакомления с вышеназванной информацией.

Телефон, так же как и SMS, наиболее доступный вид информационного банкинга для любых клиентов, но в отличие от последнего менее удобный и более затратный. Посредством звонка в колл-центр клиент может получить как общедоступную финансовую информацию (об услугах, тарифах, условиях обслуживания и т. п.), так и персональную (об остатке счете, проведенных операциях и т. п.). Как и для предыдущей технологии, получение доступа к персональной информации требует идентификации клиента, что выполняется обычно с помощью пароля. Технология предоставления информационного банкинга посредством телефона может предполагать как использование автоматического режима, так и беседу с оператором.

Доставка бумажного документа, несмотря на явный архаизм технологии и ее дороговизну, продолжает быть достаточно востребованной. Многие клиенты просят присылать им ежемесячные выписки по почте, и многие организации присылают по почте информацию о своих новых услугах и тарифах. В отличие от SMS или электронного письма классический бумажный конверт является более весомым инструментом взаимодействия с финансовой организаций.

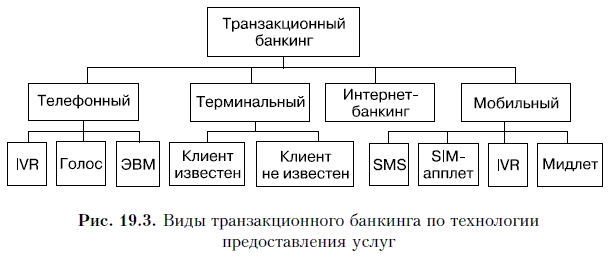

В свою очередь транзакционный банкинг также может быть классифицирован по технологии предоставления услуг, основные из которых представлены на рис. 19.3.

Телефонный банкинг — предоставление дистанционных финансовых услуг посредством обычного телефонного подключения. Несмотря на то что в качестве клиентского устройства может выступать мобильный телефон, данная технология все равно остается телефонным банкингом до тех пор, пока не используются специфические технические решения, свойственные мобильному банкингу, о чем будет рассказано далее.

Телефонный банкинг подразделяется по технологии организации взаимодействия на три основные составляющие.

1. IVR (interactive voice response) — интерактивная информационная система, используемая для обработки обращений клиентов. Функционал IVR позволяет как предоставлять информацию в режиме реального времени, так и производить обработку команд (распоряжений) клиентов. Инструментом введения команд, как правило, является тоновый набор на телефоном аппарате; нажатие определенных комбинаций клавиш в режиме тонового набора позволяет вводить цифровые команды в ответ на голосовые подсказки системы дистанционного телефонного обслуживания.

2. Голос (голосовой банкинг) — устаревшая система взаимодействия финансовой организации и клиента, предполагающий «живой» диалог. В то же время продолжается ее использование во многих организациях, наиболее часто клиент может к ней прибегать при блокировке утерянной платежной карты. Для идентификации клиента в большинстве случаев используется словесный пароль, называемый клиентом и проверяемый оператором. Также могут использоваться и дополнительные идентификаторы, например, данные документа, удостоверяющего личность, адрес и т. п. Для большей защиты от несанкционированного доступа клиент может быть ограничен телефонным номером, с которого он может дать распоряжение банку. Это распоряжение проверяется или автоматическим определителем номера, или обратным звонком оператора клиенту. Еще буквально десяток лет назад, до развития интернет-трейдинга, данный вид дистанционного обслуживания был практически единственным для работы на фондовом рынке, и клиенты давали распоряжения своим брокерам по телефону.

3. ЭВМ (системы «клиент-банк») — еще один вид дистанционного обслуживания, теряющий свои позиции под напором интернет-технологий, в данном случае проигрывая интернет-банкингу. Системы «клиент-банк» предполагают прямую связь компьютера клиента и сервера банка, например посредством модемной связи. С развитием широкополосного доступа в Интернет клиенты в массовом порядке переходят на системы «интернет-банк». Эти системы в основном используют юридические лица, а их пользователями выступают бухгалтерские подразделения, во многом достаточно консервативные, что дает возможность клиент-банку существовать еще какое-то время. Также эти системы продолжают достаточно активно использоваться в регионах, где широкополосный доступ в Интернет пока еще не стал стандартом.

Терминальный банкинг — тип дистанционного банкинга, используемого наиболее широкими слоями населения. Трудно встретить человека, который хоть раз не использовал платежные терминалы для оплаты мобильной связи. Эти устройства расставлены по территории России уже сотнями тысяч и добрались туда, где нет и в ближайшее время не будет банковских отделений. Сейчас на рынке со значительным отрывом преобладают небанковские платежные терминалы, хотя многие банки начинают собственные проекты по установке устройств самообслуживания. Банки часто ориентируются не на простейшие устройства, позволяющие произвести платеж наличными за различные услуги, а устанавливают многофункциональные банкоматы, позволяющие получить наличные по карте, обменять валюту, осуществить различные платежи как наличными, так и с помощью платежной карты, отправить перевод с карты на карту и т. п.

Терминальный банкинг делится на следующие группы.

1. Клиент известен (произведена предварительная идентификация клиента) — данная разновидность чаще всего используется банками в своих устройствах самообслуживания и предполагает наличие счета клиента в банке и идентификацию владельца счета. В этом случае клиент посредством использования своей идентификационной карты, роль которой может выполнять и обычная платежная карта, например международных или российских платежных систем, а также ввода ПИН-кода получает доступ к управлению счетом. Хотя наличие карты не является обязательным условием, так как клиент может иметь только логин и пароль для доступа к управлению счетом. Идентификация банком позволяет клиенту не только управлять своим счетом, но и осуществлять платежи, внесенные наличными деньгами, в значительно большее количество адресов, в том числе вводя произвольные банковские реквизиты. Также он может обменять практически любую суммы иностранной валюты, осуществить денежные переводы в пользу другого физического лица и произвести большое количество других финансовых операций. Клиент, чья идентификация не была произведена, ограничен суммой в 15 тыс. руб. в операциях в соответствии с Законом о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

2. Клиент неизвестен (не произведена предварительная идентификация клиента) — большинство платежей в платежных терминалах производится без идентификации клиента. Учитывая, что подавляющее большинство операций — это пополнение счета мобильного телефона на сумму около 100 руб., данная ситуация не вызывает удивления. Как было указано ранее, без идентификации клиента можно производить только небольшие по сумме операции.

Интернет-банкинг — наиболее интересный сегмент дистанционного банкинга, позволяющий производить практически неограниченный спектр безналичных операций. К этому же сегменту можно отнести все системы электронных денег на базе интернет-сетей. Родоначальником систем «интернет-банк», являются системы «банк-клиент», которые первоначально были в основном предназначены для корпоративных клиентов и представляли собой «толстого» клиента, т. е. на компьютере пользователя устанавливалось специальное программное обеспечение, которое имело связь с банком, например, с помощью модема. Интернет-банк в основном использует технологию «тонкого» клиента, т. е. для работы с ней достаточно стандартного браузера, и работа может вестись с любого компьютера из любой точки мира через Интернет. Благодаря использованию этой технологии себестоимость удаленного обслуживания стремится к нулю и системы интернет-банк используются в настоящее время не только юридическими лицами, но и частными клиентами. Как правило, для доступа к системе интернет-банкинга пользователю необходимо иметь логин и пароль, а также компьютер для доступа в Интернет.

Мобильный банкинг — вид дистанционного банкинга, который, учитывая количество мобильных телефонов на руках населения, по праву может считать наиболее перспективным на текущий момент. Найти человека, не имеющего мобильного телефона, сейчас так же трудно, как не видевшего телевизора. Мобильная связь проникла во все уголки России, произошла телефонизация всей страны. Но несмотря на это, пока телефоны в большинстве случаев используются для передачи голосового трафика, все остальные услуги, за исключением, наверное, SMS, занимают незначительную долю.

Использование мобильного телефона в качестве терминала для доступа к дистанционным банковским услугам базируется на четырех основных технологиях.

1. SMS (SMS-банкинг) — позволяет проводить финансовые транзакции посредством команд, переданных путем отправки SMS. Это наиболее простая система, совместимая со всеми моделями телефонов и работающее везде, где есть мобильная связь. При этом для клиента использование SMS-банкинга не является наиболее удобной формой доступа к финансовым услугам в связи с необходимостью набирать большое количество текстово-цифровой информации, а также необходимостью запоминать условные обозначения команд.

2. SIM-апплет — при использовании этого вида дистанционного банкинга платежное приложение записывается непосредственно на SIM-карту телефона и позволяет достаточно безопасно производить финансовые транзакции. Для использования этой технологии клиенту необходимо предварительно приобрести новую SIM-карту с установленным платежным приложением.

3. Мидлет — платежное JAVA-приложение, работающее в памяти мобильного устройства и позволяющее проводить финансовые транзакции в защищенном режиме. В отличие от предыдущей технологии, менять SIM-карту не нужно, но при этом JAVA-приложение работает не на всех моделях мобильных телефонов.

4. WAP — это по сути интернет-банкинг для мобильного устройства, так как позволяет получить доступ к интернет-сайту финансовой организации, адаптированному для отображения на небольшом экране мобильного телефона. Работа с этим сайтом производится аналогично доступу к интернет-сайту в рамках работы с интернет-банкингом.

Развитие технологий все больше приводит к изменению традиционных видов предоставления банковских услуг, а также появлению инновационных как по форме, так и по сути финансовых продуктов.

© ООО «ЦИПСиР», 2012

© ООО «КноРус», 2012

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Новые впечатления и новые стандарты розничного банковского обслуживания

Новые впечатления и новые стандарты розничного банковского обслуживания В сентябре 2005 года Deutsche Bank открыл в Берлине отделение Q110 – The Deutsche Bank. Оснащенное новейшими технологическими решениями отделение Q110 предлагает клиентам уникальные, ни с чем не сопоставимые

Глава 1 Понятие и специфика технологий электронного банкинга

Глава 1 Понятие и специфика технологий электронного банкинга Любая достаточно развитая технология неотличима от магии. Артур Кларк Независимо от того, какого рода система дистанционного банковского обслуживания (ДБО) внедряется кредитной организацией, такая система

1.1. Классификация технологий электронного банкинга

1.1. Классификация технологий электронного банкинга На сегодняшний день единой, устоявшейся классификации технологий электронного банкинга еще не существует. Поскольку любые технологии такого рода используются для обеспечения удаленного информационного

4. Классификация видов банковского контроля.

4. Классификация видов банковского контроля. Банковский аудит подразделяется на два основных вида:1) Внешний – это проверка на договорной основе сторонними независимыми аудиторами. Банк самостоятельно выбирает аудиторскую фирму для проверки (Внешний ведомственный

Перечень документов, необходимых для открытия банковского счета, специального банковского счета юридическому лицу – нерезиденту Российской Федерации:

Перечень документов, необходимых для открытия банковского счета, специального банковского счета юридическому лицу – нерезиденту Российской Федерации: 1. Оформленное (подписанное и с печатью) заявление на открытие счета2. Оформленный договор банковского счета (при

Глава 9 Применение современных информационных технологий управленческого учета

Глава 9 Применение современных информационных технологий управленческого учета 9.1. Задачи, проблемы и практический опыт автоматизации системы внутреннего контроля Автоматизация на протяжении нескольких десятилетий является одним из наиболее перспективных

Рой Дэвис: глава отдела дистанционного обучения компании SMB Capital

Рой Дэвис: глава отдела дистанционного обучения компании SMB Capital Сценарии если…, то настолько важны для новых трейдеров, что я даже разругался по этому поводу с Роем Дэвисом – директором отдела дистанционного обучения. Речь шла об их месте в программе обучения. Рой,

7.2. Методы оценки качества обслуживания. Косвенные индикаторы изменений в качестве обслуживания

Вступительное слово президента АРБ Банковской рознице как полноценному и серьезному направлению бизнеса в новейшей истории российских коммерческих банков не больше десяти лет. Именно на рубеже веков банки стали выходить со специальными программами на рынок массового

14. Компетенция ЦБ РФ как органа банковского регулирования и банковского надзора

14. Компетенция ЦБ РФ как органа банковского регулирования и банковского надзора ЦБ РФ является главным органом банковского регулирования и банковского надзора. При этом материальное содержание банковского надзора состоит в том, что ЦБ РФ осуществляет постоянный

Глава 1 Как выбрать вид дистанционного бизнеса?

Глава 1 Как выбрать вид дистанционного бизнеса? Наверное, каждый сталкивался с различными интернет-предложениями по организации дистанционного бизнеса. Чаще всего такие предложения пестрят яркими заголовками: «Хотите заработать миллионы?» Но предложения быстро

Глава 3 Нужны ли помещения при организации дистанционного бизнеса?

Глава 3 Нужны ли помещения при организации дистанционного бизнеса? С одной стороны, дистанционный бизнес называется дистанционным, поскольку такой бизнес не требует дополнительной аренды офисов. Однако это не совсем так. Дело в том, что бизнес может иметь

Глава 4 Какие договоры нужны для организации дистанционного бизнеса?

Глава 4 Какие договоры нужны для организации дистанционного бизнеса? Многие думают, что, организуя дистанционный бизнес, не нужны никакие бумаги и договоры. Но это не так. Во-первых, по налоговому законодательству, все расходы должны быть документально подтверждены.

ГЛАВА 5 Правила продажи и обслуживания

ГЛАВА 5 Правила продажи и обслуживания Продать – это значит помочь покупателю получить то, что ему нужно, и способствовать при этом его хорошему настроению до, во время и после

Глава 4. Секреты производства и обслуживания

Глава 4. Секреты производства и обслуживания Я хочу подчеркнуть, что историю становления Автомобильной компании Форда я пишу отнюдь не ради себя. Я вовсе не хочу сказать: «Идите и делайте как я». Моя цель – показать, что современные способы накопления капитала

Глава 9 Исследования, оценка технологий и моделирование

Глава 9 Исследования, оценка технологий и моделирование В начале любого напряжённого проекта велико искушение принять решения о применении новых технологий, компонентов и платформ лишь на основе общих допущений. Производительность, масштабируемость и даже среду