4. Кейнсианская и общая теории спроса на деньги

4. Кейнсианская и общая теории спроса на деньги

Иначе данная теория называется теорией предпочтения ликвидности, она имеет основой коэффициент предпочтения ликвидности (k), предложенный кембриджской школой. С точки зрения кейнсианцев спрос на деньги формируется под влиянием несколько субъективных факторов. Первым из них является трансакционный спрос на деньги. Иными словами, экономический субъект всегда нуждается в определенной денежной сумме для совершения текущих финансовых сделок и рыночных операций. На основе выведенной ранее формулы совокупного спроса на деньги MD = k ? P ? Y можно аналогично представить трансакционный спрос на деньги: MD (т) = kт ? P ? Y, где kт – трансакционный коэффициент предпочтения ликвидности.

Следующим мотивом, который влияет на потребительские предпочтения в вопросе кассовых остатков, является мотив предосторожности. Вследствие того, что экономика циклична, непостоянна, субъекты автоматически на психологическом уровне пытаются застраховать себя от непредвиденных обстоятельств, максимально снизить риск потерь. Здесь спрос на деньги выглядит следующим образом: MD (п) = kп ? P ? Y, где kп – коэффициент предпочтения ликвидности по мотиву предосторожности.

Наконец спекулятивный мотив связан с тем, что экономические субъекты часть кассовых остатков решают вложить в ценные бумаги, которые обеспечат сохранность денег и будут приносить доход в виде дивидендов, если это акции, или процентов – в случае облигаций. Здесь спрос на деньги имеет математическое выражение: MD (с) = kс ? P ? Y, где kс – коэффициент предпочтения ликвидности по спекулятивному мотиву. Таким образом, можно сделать соответствующий вывод о том, что общий спрос на деньги представлен как совокупность из трех взаимосвязанных компонентов. Иными словами, на экономического субъекта на протяжении жизненного цикла постоянно воздействуют каждый из трех мотивов, что в конечном итоге и определяет общую величину кассовых остатков:

MD = MD (т) + MD (п) + MD (с).

Спекулятивный запас денег позволяет удовлетворять спрос на облигации государственного займа, которые бывают двух видов: дисконтные (платеж осуществляется только в день погашения, поступают на рынок со скидкой) и купонные (продаются по номиналу, и правительство периодически выплачивает проценты).

Спекулятивный спрос на деньги основан на обратной зависимости между процентной ставкой и текущим курсом облигаций:

B = a / i,

где а – это доходность облигаций, или общая сумма дохода, которую они могут принести владельцу;

i – процентная ставка.

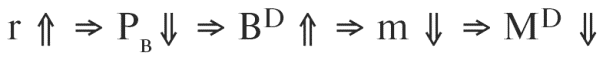

В соответствии с этим зависимость спроса на деньги и процентной ставки может быть представлена в виде упрощенной схемы:

где r – реальная ставка процента;

PB – цена облигаций, их стоимость;

BD – текущий спрос на облигации;

m – объем кассовых остатков;

MD – спрос на деньги.

Иными словами, получаем, что когда процентная ставка начинает расти, цена облигаций или их текущий курс снижаются. В то же время по закону спроса в результате этого снижения спрос на покупку облигаций увеличивается. Поскольку покупка осуществляется исключительно за счет имеющейся на руках наличности, объем кассовых остатков планомерно снижается, равно как и сам спрос на наличность.

Общий спрос на деньги обязательно должен быть скорректирован на уровень цен, т. е. его можно представить как

(M / P)D = kY – L(r),

где (M / P)D – реальный спрос на деньги;

L (r) – функция зависимости спроса на деньги от процентной ставки.

Заметим, что процентная ставка бывает номинальной и реальной. Первая назначается банком по кредитам и депозитам. Вторая отражает реальную покупательную способность. Реальная ставка процента может быть записана как

r = i – ?,

где – ? – темп инфляции в текущем периоде;

i – номинальная процентная ставка.

i = r +?, причем темп инфляции здесь не должен превышать 10 % в год. Получается, что прежде чем установить номинальную процентную ставку, центральный банк анализирует динамику реальной, поскольку она непременно должна быть учтена в конечном результате. В случае, когда инфляция достигает темпа более 10 %, реальная ставка процента рассчитывается по следующей формуле:

r = (i – ?) / (1 +?).

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Валовой национальный продукт, инфляция и кейнсианская теория

Валовой национальный продукт, инфляция и кейнсианская теория Ключевое понятие макроэкономики – валовой национальный продукт (ВНП) страны. ВНП – это совокупная рыночная стоимость всех конечных товаров и услуг, произведенных экономикой за год. Изменения ВНП служат

Глава 18 Формирование спроса на деньги – приоритетная задача ростовщиков

Глава 18 Формирование спроса на деньги – приоритетная задача ростовщиков Двуединая задача ростовщиковСнятие ростовщиками всяких ограничений на эмиссию кредитных денег, однако, решало лишь половину задачи. В «рыночной экономике» самое сложное – не произвести, а

Глава 19 Всеобщая либерализация как способ формирования спроса на деньги

Глава 19 Всеобщая либерализация как способ формирования спроса на деньги «Экономическая либерализация» – это уже было в мировой историиВернёмся к периоду после снятия с «печатного станка» «золотого тормоза». Ростовщикам за неполные четыре десятилетия удалось резко

Смешение понятия сбережений с понятием спроса на деньги

Смешение понятия сбережений с понятием спроса на деньги Стремление сохранить хотя бы суть старой доктрины «потребностей торговли» и попытка показать, что свободная банковская деятельность с частичным резервированием не запускает экономический цикл, привела Джорджа

Глава ХV. Резюме общей теории равновесия спроса и предложения

Глава ХV. Резюме общей теории равновесия спроса и предложения § 1. Настоящая глава не содержит новых вопросов, она представляет собой лишь резюме выводов кн.V. Вторая ее половина может оказаться полезной для всякого, кто пропустил последние главы, поскольку она способна

Тема 1 ОБЩАЯ ЭКОНОМИЧЕСКАЯ ТЕОРИЯ КАК НАУКА. ЭТАПЫ СТАНОВЛЕНИЯ ЭКОНОМИЧЕСКОЙ ТЕОРИИ

Тема 1 ОБЩАЯ ЭКОНОМИЧЕСКАЯ ТЕОРИЯ КАК НАУКА. ЭТАПЫ СТАНОВЛЕНИЯ ЭКОНОМИЧЕСКОЙ ТЕОРИИ 1.1. Становление экономической теории как науки: меркантилизм, учение физиократов, классическая экономическая школа, маржинализмИзучение экономики ведется с древнейших времен. Название

Вопрос 2 Спрос. Закон спроса. Кривая спроса. Изменения в спросе.

Вопрос 2 Спрос. Закон спроса. Кривая спроса. Изменения в спросе. ОТВЕТСПРОС – отношение между ценой блага и его количеством, которое покупатели хотят и в состоянии купить.В экономическом смысле в основе спроса лежит не просто потребность или нужда в том или ином благе, а

3. Совокупное предложение: кейнсианская теория

3. Совокупное предложение: кейнсианская теория Модель совокупного предложения в краткосрочном периоде была описана кейнсианцами. Сам по себе краткосрочный период для фирмы выражается не в годах, месяцах или иных временных характеристиках, он прежде всего примечателен

3. Теоретические модели спроса на деньги

3. Теоретические модели спроса на деньги Спрос на деньги (MD) – это общий объем кассовых остатков, который все экономические субъекты решают держать при определенных условиях. Спрос может исходить как от домашних хозяйств, фирм, так и от государства и сектора «остальной

16.2.2. Эволюция теорий спроса на деньги. Функция спроса на деньги и ее модификация

16.2.2. Эволюция теорий спроса на деньги. Функция спроса на деньги и ее модификация Под спросом на деньги понимается стремление публики, фирм, государства сохранить часть активов в ликвидной форме или в форме денежных запасов. Спрос на деньги вытекает из двух

28. Понятие спроса. Виды спроса и элементы его формирования

28. Понятие спроса. Виды спроса и элементы его формирования Спрос – то количество денег, которое покупатель готов заплатить за тот или иной товар при определенных условиях и определенной цене на него.Различают индивидуальный спрос, т. е. платежеспособные потребности

29. Величина спроса. Закон спроса

29. Величина спроса. Закон спроса Величиной спроса называется количество товара, которое покупатели готовы (т. е. хотят, могут) купить при данной цене в течение определенного периода: дня, недели и т. п. Величина спроса находится в обратной зависимости от цены: чем выше цена