2.2 Бюджет и внешний долг

2.2

Бюджет и внешний долг

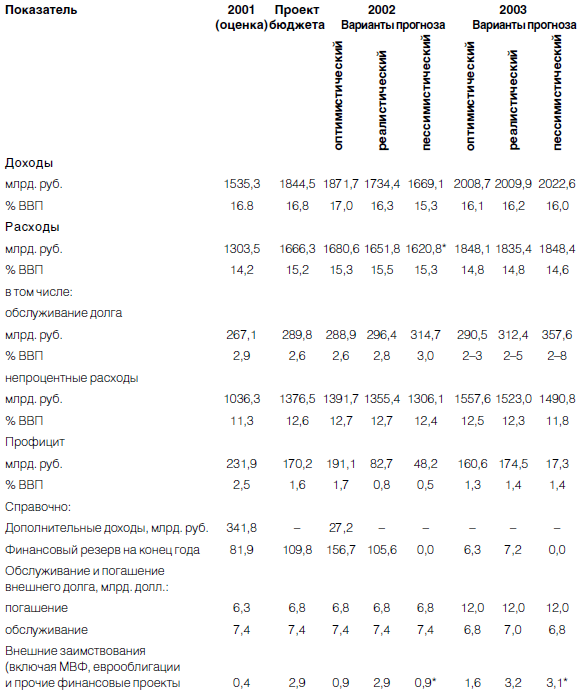

В таблице 3 приведены показатели прогноза федерального бюджета, построенного ЭЭГ по тем же вариантам и отражающего, таким образом, влияние на бюджет нефтяных цен. Пессимистический вариант предполагает в 2002 году секвестр расходов (5 %), ибо только при этом условии удастся сохранить профицит бюджета на уровне 0,5 % ВВП. Если же секвестр не производить, то расходы в 2002 году составят 1668,7 млрд руб. (15,9 % ВВП), и образуется дефицит в 0,1 % ВВП, который придется покрывать за счет увеличения заимствований.

Таблица 3. ПРОГНОЗ ПОКАЗАТЕЛЕЙ ФЕДЕРАЛЬНОГО БЮДЖЕТА НА 2002–2003 ГОДЫ

* При условии секвестра на 5 %.

Источник: Экспертная экономическая группа.

Дополнительные доходы есть только в оптимистическом варианте на 2002 год, и то мизерные, не чета огромной сумме (341 млрд. руб.) в 2001 году. Финансовый резерв, который в оптимистическом варианте составил бы 4,9 млрд. долл., а в реалистическом — 3,3 млрд. долл., в пессимистическом варианте обнуляется. Таким образом, идея формирования собственных ресурсов для выполнения обязательств по внешнему долгу в пиковом 2003 году оказывается нереальной, так что придется прибегать к заимствованиям у МВФ, на еврорынках на сумму как минимум 4 млрд. долл. да еще брать валютный кредит у Банка России тоже примерно на 4 млрд. долл.

В этом случае вступит, видимо, в силу договоренность с МВФ о том, что, не поддерживая реструктуризацию долга России Парижскому клубу, Фонд вернется к ее кредитованию в чрезвычайных обстоятельствах. Надо, однако, убедиться, что снижение цен на нефть до 15 долл. за баррель будет сочтено чрезвычайным обстоятельством, при том что страна не намерена ни повышать налог, ни сокращать расходы.

По расчетам фирмы «ФБК», граница «безубыточности» федерального бюджета лежит даже ниже 15 долл., на уровне 11,5 долл. за баррель. Механизм секвестрования не стоит запускать, пока цены не снизятся до 14,5 долл. за баррель. А цены на нефть с начала 2002 года между тем снова поползли вверх. Не пришлось бы опять ломать голову над стерилизацией. А про долги при таких обстоятельствах вряд ли вспомнят, даже если США захотят отблагодарить Россию за активную поддержку в борьбе против международного терроризма списанием долгов. Должны-то мы в основном Германии.

Кстати, согласно расчетам ЭЭГ, налоговая нагрузка (доходы бюджета расширенного правительства в процентах к ВВП) сократится с 37 % в 2000 году до 35,3 % в 2002-м (на 1,7 процентного пункта) в оптимистическом варианте и до 33,9 % (на 3,1 процентного пункта) в пессимистическом варианте; и еще примерно на один процентный пункт в 2003 году независимо от вариантов. Если это так, то важное условие подъема экономики на основе частной инициативы при реализации этого прогноза будет сохраняться, хотя и в недостаточных масштабах. Оптимальная же для условий России налоговая нагрузка не должна превышать 30–32 % ВВП.

Но вернемся к долгу. Россия заняла позицию погашения внешнего долга по оригинальному графику, прекратив переговоры по реструктуризации, так же как и заимствования у МВФ. Следует признать, за прошедшее время правительство преуспело на этом пути. На 1 июля 2001 года, по данным Минфина, внешний долг РФ составил 137,8 млрд. долл. против 158 млрд. долл. в пиковом 1998 году. Сокращение произведено за счет погашения долга в отсутствие новых заимствований, а также, по слухам, за счет операций по скупке долгов России государственными банками (Ведомости. 20.02.2002). Эта сумма составляет примерно 44 % ВВП России 2001 года в долларах по рыночному курсу, что вполне прилично для определения кредитного рейтинга страны. Новый пик платежей в 2003 году снижен с 19,5 до 17 млрд. долл. Финансовый резерв, созданный правительством к концу 2001 года, составил около 2,7 млрд. долл. На этом основании М. М. Касьянов заявил в феврале, что проблема внешнего долга решена.

А если цены на нефть все же будут падать? А если принять в расчет нужды модернизации? Не следует ли вернуться к вопросу о реструктуризации долга? Тем более что администрация Буша-младшего ищет способы отблагодарить Россию за поддержку после 11 сентября. По некоторым признакам, вопрос о реструктуризации российского долга в США обсуждался.

Моя позиция такова. В свое время переговоры о всеобъемлющем урегулировании внешнего долга, включая его частичное списание, не следовало прекращать. Хотя бы периодические консультации стоило поддерживать независимо от того, могли ли мы рассчитывать на успех. Тогда можно было бы дождаться изменения позиции партнеров. Но раз этого не было сделано, возвращаться к вопросу не стоит, разве что в крайнем случае. Объяснить это можно следующим образом.

Во-первых, как мы видели, изменения в бюджете в связи с падением цен на нефть отнюдь не катастрофичны. Некоторое напряжение бюджета — минимальный секвестр, небольшое увеличение доходов бюджета или заимствования, в том числе на внутреннем рынке, видимо, позволят пройти пик 2003 года.

Во-вторых, с переговорами о реструктуризации долга к 2003 году мы уже все равно опоздали. Сейчас начавшись, даже при доброй воле всех сторон, они не завершатся к сроку.

В-третьих, надо иметь в виду, что переговоры будут теперь касаться только долга Парижскому клубу, это примерно 40 млрд. долл., тогда как еврооблигации Российской Федерации уже составляют не менее существенную сумму, а они реструктуризации не подлежат ни под каким видом.

В-четвертых, интерес к реструктуризации долга после 2003 года значительно падает. Суммы платежей, кроме пика в 2005 году, не будут превышать 12–13 млрд. долл. в год, общий размер внешнего долга в 2004 году снизится примерно до 110 млрд. долл. Можно также рассчитывать на то, что условия для заимствований России на международных рынках будут улучшаться (в 1999 году об этом не могли и думать). Поэтому появятся, видимо, возможности и для рефинансирования долга на приемлемых условиях.

Тем не менее к вопросу о внешнем долге и о политике заимствований стоит вернуться, но уже под другим углом зрения, а именно в контексте задач модернизации российской экономики.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

18. Бюджетная система страны: федеральный бюджет, бюджеты субъектов, местные бюджеты. Межбюджетные отношения. Консолидированный бюджет

18. Бюджетная система страны: федеральный бюджет, бюджеты субъектов, местные бюджеты. Межбюджетные отношения. Консолидированный бюджет Бюджетная система страны представляет собой сложный механизм, характеризующий особенности взаимоотношений между государством и

2.3.2. Бюджет прямых материальных затрат (бюджет закупок основных материалов и запасов товарно-материальных ценностей)

2.3.2. Бюджет прямых материальных затрат (бюджет закупок основных материалов и запасов товарно-материальных ценностей) Имея данные об объемах производства можно приступить к разработке бюджета прямых материальных затрат.Бюджет прямых материальных затрат и

43. Платежный баланс России, ее внешний долг

43. Платежный баланс России, ее внешний долг В Советском Союзе платежный баланс считался секретным документом и никогда не публиковался открыто. Начиная с 1992 г. платежный баланс составляется в соответствии с требованиями руководства МВФ. Платежный баланс России

Вопрос 13 Внешний долг

Вопрос 13 Внешний долг Ответ Займы государства приводят к возникновению государственного долга, равного сумме накопленных в течение некоторого времени бюджетных дефицитов, погашение которого связано с отвлечением средств от расходования их на государственные

19.2. Государственный бюджет и государственный долг

19.2. Государственный бюджет и государственный долг Государственный бюджет является ведущим звеном государственных финансов. С его помощью осуществляется распределение и перераспределение ВНП между территориями и отраслями.Бюджет – это смета (баланс) доходов и

6.4. Финансовая система. Государственный бюджет. Государственный долг

6.4. Финансовая система. Государственный бюджет. Государственный долг Финансы – это сложившаяся в обществе система экономических отношений по формированию, распределению и использованию фондов денежных средств.Совокупность отношений по поводу использования фондов

Занятие 14 Финансовая система. Государственный бюджет. Государственный долг

Занятие 14 Финансовая система. Государственный бюджет. Государственный долг Семинар Учебная лаборатория: обсуждаем, отвечаем, дискутируем… 1. Сущность финансовой системы и ее принципы.2. Государственный бюджет. Проблемы бюджетного дефицита.3. Государственный долг.

Вопрос 79 Внешний долг

Вопрос 79 Внешний долг Ответ Сумма обязательств государства по импорту товаров и предоставленным ему кредитам составляет внешний долг страны.Динамика внешнего долга РФ представлена на рис. 97. [159] Рис. 97. Внешний долг РФ Обозначения на рисунке: 1 – внешний долг на 01.01.2005 г.;

49. Государственный долг субъекта РФ. Муниципальный долг

49. Государственный долг субъекта РФ. Муниципальный долг Государственный долг субъекта РФ– совокупность долговых обязательств субъекта РФ; он полностью и без условий обеспечивается всем находящимся в собственности субъекта РФ имуществом, составляющим казну субъекта

7.3. Урегулировать внешний долг

7.3. Урегулировать внешний долг В сложившихся обстоятельствах проблемы урегулирования внешнего долга приобрели для нашей страны значение критически важного фактора. Напомним, что Россия приняла на себя долг бывшего СССР, составлявший на 1 января 1992 года 96,6 млрд. долл.

4.2.1 Макроэкономика. Бюджет и государственный долг

4.2.1 Макроэкономика. Бюджет и государственный долг Необходимой предпосылкой инвестиционной деятельности является низкий уровень инфляции, равно как и предсказуемость поведения цен в экономике. Поэтому важнейшей задачей остается проведение политики, направленной на

Государственный долг США (долг федерального правительства США)

Государственный долг США (долг федерального правительства США) Я ставлю экономию в число первых и важнейших республиканских добродетелей и государственный долг считаю величайшей из угроз, которых следует опасаться. Томас Джефферсон Правительство США восприняло

Внешний вид

Внешний вид Если вы хотите что-то продать, вы обязаны выглядеть как эксперт. Иначе не удивляйтесь, если у вас никто ничего не купит.Что это значит? Костюм однотонный, темный, рубашка светлая – либо светло-синяя, либо белая. Галстук классический – красный или желтый. И

Внешний вид

Внешний вид Вы должны сделать так, чтобы ваш внешний вид и облик вашего офиса отражали успех. Нужен план действий в отношении:• вашего внешнего вида – прическа, фигура, одежда и т. д.;• облика вашего офиса – стены, потолки, чистота, наружняя и внутренняя отделка.Создайте

Внешний вид

Внешний вид Ваше резюме должно привлекать к себе внимание и не иметь грамматических ошибок. Напечатайте его на бумаге хорошего качества. Убедитесь, что оно написано последовательно и легко читается. В противном случае оно может окончить свое существование в корзине для