4.2. Бухгалтерская модель как способ оценки финансовой устойчивости организации

4.2. Бухгалтерская модель как способ оценки финансовой устойчивости организации

В МСФО 1 предусмотрено представление специальной аналитической информации о влиянии определенных фактов на финансовое положение и результаты деятельности организации. В российских стандартах это требование отсутствует. Возможно, это связано стем, что нормативная информация (стандарты) для перехода на представление финансовой отчетности по системе международных стандартов еще не до конца разработана.

Между тем методика и практика экономического и финансового, а сейчас уже и управленческого анализа, информационной базой которых является бухгалтерская финансовая отчетность, и, в частности бухгалтерский баланс, дает возможность выбрать необходимые способы анализа, для представления отчетности внутренним и внешним пользователям.

Необходимо учитывать, что аналитическая информация для анализа бухгалтерской отчетности должна формироваться в рыночных условиях не для руководящих или надзирающих организаций, а для пользователей бухгалтерской отчетности, имеющих прямой финансовый интерес для собственной выгоды, для акционеров, кредиторов, инвесторов.

Поэтому, первостепенная задача руководства организации – осуществление контроля за тем, как она выглядит в глазах наиболее выгодных кредиторов и инвесторов. Важным инструментом контроля является финансовый анализ, цель которого оценка и идентификация внутренних проблем организации для подготовки, обоснования и принятия управленческих решений.

Анализ финансового состояния организации осуществляется по данным квартальной и годовой бухгалтерской отчетности, в первую очередь по данным баланса и отчета о прибылях и убытках.

Бухгалтерский баланс построен таким образом, что содержание его разделов и статей отражает классификацию средств организации и их источников по экономическому признаку. В бухгалтерском балансе реализуется один из основных принципов его построения, в соответствии с которым активы и пассивы подразделяются в зависимости от времени обращения (погашения) на долгосрочные и краткосрочные. Это касается дебиторской и кредиторской задолженности, кредитов банка, займов других организаций.

Все это расширяет аналитические возможности бухгалтерского баланса и позволяет:

определить степень обеспеченности организации собственными оборотными средствами;

установить, за счет каких статей изменилась величина оборотных средств;

оценить общее финансовое состояние организации даже без расчетов аналитических показателей.

Для анализа баланса можно воспользоваться одним из следующих способов:

Провести анализ непосредственно по балансу без предварительного изменения состава его статей.

Построить аналитический баланс путем агрегирования (укрупнения) некоторых однородных по составу элементов балансов статей и их перекомпоновки.

Провести очистку баланса от имеющихся в нем регуляторов с последующим агрегированием статей в необходимых аналитических комбинациях (разрезах).

Для общей оценки финансового состояния организации составляют аналитический баланс, в котором однородные статьи объединяют в группы (способ 2). При этом сокращается число статей баланса, что повышает его наглядность и создает возможность для сравнения с балансами других организаций.

Подобный аналитический баланс называют балансовой моделью. В учебном пособии приведена аналитическая модель бухгалтерского баланса для анализа финансовой устойчивости организации. (пример балансовой модели анализа финансовой устойчивости заимствован из книги: Черногорский С.А, Ли Вэй. Анализ бухгалтерской отчетности и принятие управленческих решений18).

Основой выживаемости и стабильности организации является ее финансовая устойчивость. Финансовая устойчивость – это такое состояние финансов, которое гарантирует организации постоянную платежеспособность. Финансово-устойчивый хозяйствующий субъект за счет собственных средств покрывает вложенные в активы средства, не допускает неоправданной дебиторской и кредиторской задолженности и расплачивается в срок по своим обязательствам.

Финансовая устойчивость базируется на оптимальном соотношении между отдельными видами активов организации (оборотными или внеоборотными активами с учетом их внутренней структуры) и источниками их финансирования (собственными или привлеченными средствами). Она напрямую связана со структурой ее капитала (соотношением между элементами капитала, формирующими имущество организации). Структура капитала непосредственно влияет на платежеспособность и ликвидность, величину дохода, рентабельность деятельности организации.

Капитал как источник формирования активов организации состоит из двух составляющих: собственные средства и заемные средства. Пользователи бухгалтерской информации по разному относятся к соотношению собственных и заемных средств в составе капитала организации:

а) внешние пользователи (банки, инвесторы, кредиторы) при заключении сделок с организацией оценивают изменение доли собственных средств организации в общей сумме капитала с точки зрения финансового риска (риск нарастает с уменьшением доли собственного капитала);

б) внутренние пользователи (руководители организации) оценивают различные варианты финансирования организации (дополнительный взнос учредителей, выпуск облигаций, получение долгосрочных кредитов).

Для целей анализа финансовой устойчивости перегруппировка статей бухгалтерского баланса в приведенном примере осуществлена выделением однородных, с точки зрения сроков возврата, величин заемных средств.

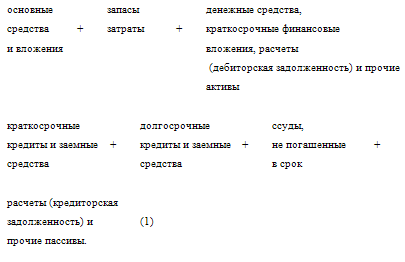

Балансовая модель получила следующий вид:

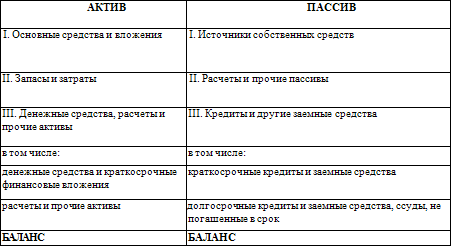

Показатели, входящие в балансовую модель, представлены в таблице 8:

Таблица 8

«Агрегированный баланс предприятия»

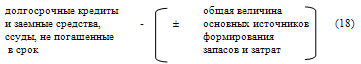

На основе агрегирования (укрупнения) статей раздела II пассива «Расчеты и прочие пассивы» (табл. 8) можно использовать величины: краткосрочные кредиты и заемные средства и долгосрочные кредиты и заемные средства, ссуды, не погашенные в срок.

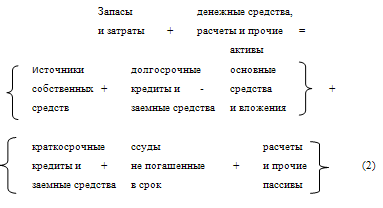

Учитывая, что обычно долгосрочные кредиты и заемные средства направляются преимущественно на приобретение основных средств и на капитальные вложения, преобразуем выражение (1.) следующим образом:

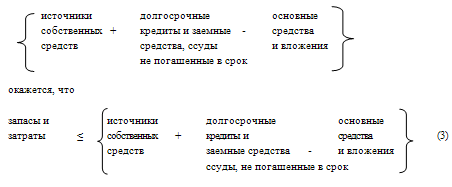

Предположим, что при условии ограничения запасов и затрат величиной

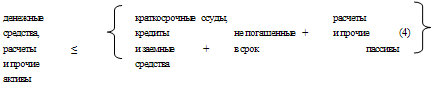

и условие платежеспособности организации будет выполняться, то есть денежные средства, краткосрочные финансовые вложения (ценные бумаги) и активные расчеты покроют краткосрочную задолженность организации:

Таким образом, устойчивость финансового состояния организации определяет соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования. Следовательно, сущностью финансовой устойчивости является обеспеченность запасов и затрат источниками формирования, а внешним проявлением – пла тежеспособность. Они взаимосвязаны: степень обеспеченности запасов и затрат источниками обуславливает ту или иную степень платежеспособности (или неплатежеспособности), в то же время последняя выступает как следствие обеспеченности.

Наиболее обобщающим показателем финансовой устойчивости является излишек (или недостаток) источников средств для формирования запасов и затрат. Этот излишек (или недостаток) представляет собой разницу между величиной источников средств и величиной запасов и затрат. Здесь имеется в виду обеспеченность определенными видами источников (собственными, кредитными и другими заемными), поскольку достаточность суммы всех возможных видов источников (включая краткосрочную кредиторскую задолженность и прочие пассивы) гарантирована тождественностью итогов актива и пассива баланса.

Общая величина запасов и затрат организации равна итогу раздела II актива «Запасы и затраты» баланса.

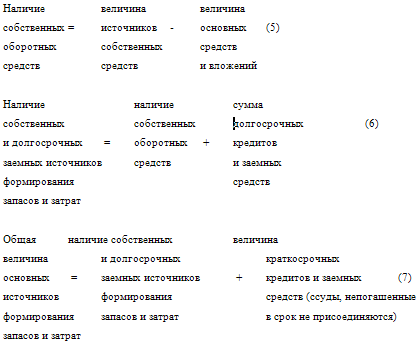

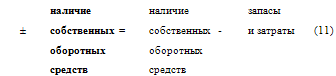

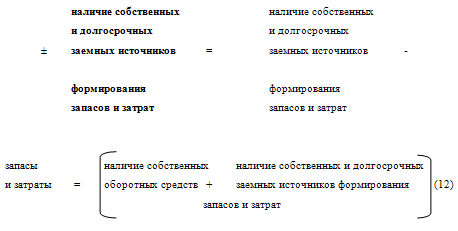

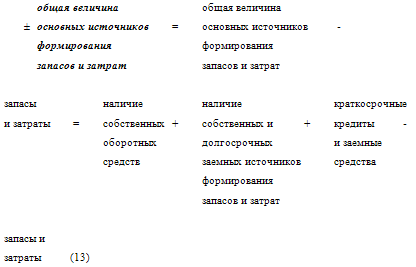

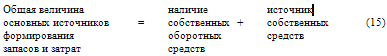

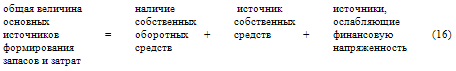

Для характеристики источников формирования запасов и затрат используется несколько показателей, с различной степенью охвата разных видов источников:

Каждый из приведенных показателей наличия источников формирования запасов и затрат должен быть уменьшен на величину иммобилизации оборотных средств, если в разделе III актива «Денежные средства, расчеты и прочие активы» баланса имеет место превышение расчетов с работниками по полученным ими ссудам над ссудами для рабочих и служащих (раздел II пассива «Расчеты и прочие пассивы»). Иммобилизация может также присутствовать в составе прочих дебиторов и прочих активов, и определение ее величины при этом возможно лишь в рамках внутреннего анализа на основе учетных данных.

В названии показателя «наличие собственных и долгосрочных заемных источников формирования запасов и затрат» имеется некоторая условность. Поскольку долгосрочные кредиты и заемные средства используются в основном на капитальные вложения и на приобретение основных средств, то фактически этот показатель отражает скорректированную величину собственных оборотных средств. Поэтому его название указывает лишь на тот факт, что исходная величина собственных оборотных средств увеличена на сумму долгосрочных кредитов и заемных средств.

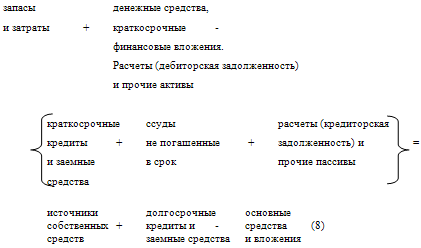

Используемый в практик западных фирм показатель стоимости чистых мобильных средств, равный разности оборотных активов и краткосрочной задолженности, соответствует обсуждаемому показателю. Действительно, если краткосрочная задолженность будет перенесена в левую часть балансовой модели (1.), то последняя примет следующий вид:

Левая часть равенства – разница оборотных средств организации и его краткосрочной задолженности, а правая – величина показателя «наличие собственных и долгосрочных заемных источников формирования запасов и затрат». Таким образом, произведенные преобразования помогли выявить существующую взаимосвязь между показателями финансового состояния.

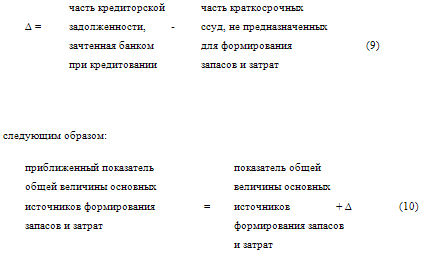

Показатель общей величины основных источников формирования запасов и затрат является приближенным, так как часть краткосрочных кредитов выдается под товары отгруженные (часть краткосрочных ссуд, не предназначенных для формирования запасов и затрат), а для покрытия запасов и затрат привлекается часть кредиторской задолженности, зачтенная банком при кредитовании. Эти величины и в балансе не отражаются, можно оценить лишь их верхние границы.

Ссуды под товары отгруженные ограничены сверху дебиторской задолженностью за товары, работы и услуги, а кредиторская задолженность зачтенная банком при кредитовании, не превышает суммы задолженности за товары и услуги и задолженности по авансам полученным. Если часть краткосрочных ссуд, не предназначенных для формирования запасов и затрат, и покрытия части кредиторской задолженности определены аналитиком на основе учетных данных, то показатель общей величины основных источников формирования запасов и затрат корректируется на величину

Приближенность показателя общей величины основных источников формирования запасов и затрат неизбежна при ограниченности информации внешнего анализа финансового состояния. Несмотря на этот недостаток, показатель тем не менее дает существенный ориентир для определения степени финансовой устойчивости.

Трем показателям (формулы 5, 6, 7) наличия источников формирования запасов и затрат соответствуют три показателя обеспеченности запасов и затрат источниками их формирования:

1) излишек (+) или недостаток (-) собственных оборотных средств:

2) излишек (+) или недостаток (-)собственных и долгосрочных заемных источников формирования запасов и затрат —

3) излишек (+) или недостаток (-) общей величины основных источников для формирования запасов и затрат —

Вычисление трех показателей обеспеченности запасов и затрат источниками их формирования позволяет классифицировать финансовые ситуации по степени их устойчивости.

Возможно выделение четырех типов финансовой устойчивости организации.

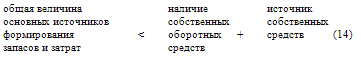

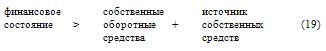

Абсолютная устойчивость финансового состояния (встречается редко и представляет собой крайний тип финансовой устойчивости), которая задается условиями —

Нормальная устойчивость финансового состояния (гарантирует платежеспособность):

Неустойчивое финансовое состояние(сопряжено с нарушением платежеспособности, но тем не менее сохраняется возможность восстановления равновесия за счет пополнения источников собственных средств и увеличения собственных оборотных средств):

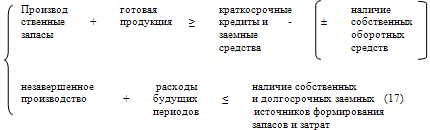

Финансовая устойчивость считается нормальной (допустимой), сели величина привлекаемых для формирования запасов и затрат краткосрочных кредитов и заемных средств не превышает суммарной стоимости производственных запасов и готовой продукции (наиболее ликвидной части запасов и затрат), то есть если выполняются условия:

Часть краткосрочных кредитов и заемных средств, участвующая в формировании запасов и затрат, это:

Если условия (17) не выполняются, то финансовая неустойчивость является ненормальной и отражает тенденцию к существенному ухудшению финансового состояния.

Кризисное финансовое состояние, при котором организация находится на грани банкротства, поскольку в данной ситуации денежные средства, краткосрочные ценные бумаги и дебиторская задолженность предприятия не покрывают даже его кредиторской задолженности и просроченных ссуд:

Каждый из четырех типов финансовой устойчивости характеризуется набором однотипных показателей.

К ним относятся:

коэффициент обеспеченности запасов и затрат источниками средств;

излишек (или недостаток) средств для формирования запасов и затрат;

запас устойчивости финансового состояния (в днях);

излишек (или недостаток) средств на один рубль запасов.

Чтобы снять финансовое напряжение, организации необходимо выяснить причины резкого увеличения на конец года следующих статей материальных оборотных средств: производственных запасов, незавершенного производства, готовой продукции и товаров.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

132. Анализ финансовой устойчивости предприятия

132. Анализ финансовой устойчивости предприятия Устойчивое финансовое положение предприятия зависит, прежде всего, от улучшения качественных показателей: производительности труда, рентабельности производства, фондоотдачи, а также выполнения плана по прибыли.

Глава III. Обеспечение финансовой устойчивости страховщиков

Глава III. Обеспечение финансовой устойчивости страховщиков Статья 25. Условия обеспечения финансовой устойчивости страховщика (в ред. Федерального закона от 10.12.2003 № 172-ФЗ) 1. Гарантиями обеспечения финансовой устойчивости страховщика являются экономически обоснованные

106. Анализ финансовой устойчивости

106. Анализ финансовой устойчивости Первый этап анализа финансовой устойчивости – проверка обеспеченности запасов и затрат источниками формирования.Существуют следующие типы финансовой устойчивости :1) абсолютная – практически не бывает излишков в источниках

104. Анализ финансовой устойчивости

104. Анализ финансовой устойчивости Финансовую устойчивость предприятия определяет прежде всего соотношение стоимости материальных оборотных средств и величин собственных и заемных источников их формирования. Различают несколько типов финансовой устойчивости:

105. Показатели финансовой устойчивости

105. Показатели финансовой устойчивости Для характеристики финансовой устойчивости организации на практике используются различные финансовые коэффициенты.Одной из важнейших характеристик устойчивости финансового состояния организации, ее независимости от заемных

56. Показатели финансовой устойчивости и платежеспособности предприятия

56. Показатели финансовой устойчивости и платежеспособности предприятия Финансовую устойчивость предприятия характеризуют надежно гарантированная платежеспособность, независимость от случайностей рыночной конъюнктуры и поведения партнеров.Ликвидными активами

32. Система показателей и методика оценки ликвидности активов, платежеспособности и финансовой устойчивости

32. Система показателей и методика оценки ликвидности активов, платежеспособности и финансовой устойчивости Финансовое положение предприятия можно оценивать с точки зрения краткосрочной и долгосрочной перспектив. В краткосрочном периоде критерии оценки финансового

3.3.1. Модель оценки информационной безопасности на основе оценки процессов

3.3.1. Модель оценки информационной безопасности на основе оценки процессов При описании процесса оценки ИБ организации в разделе 3.2 не рассматривалось содержание модели оценки ИБ и критериев оценки ИБ. Эти компоненты процесса оценки ИБ связаны с целью оценки таким

39. Показатели финансовой О устойчивости предприятия

39. Показатели финансовой О устойчивости предприятия Основными показателями финансовой устойчивости предприятия являются следующие коэффициенты:1) коэффициент автономии – удельный вес собственного капитала в общей сумме капитала. Он определяет степень независимости

Глава 4 Оценка финансовой устойчивости предприятия

Глава 4 Оценка финансовой устойчивости предприятия 4.1. Абсолютные показатели финансовой устойчивости Одной из ключевых задач анализа финансового состояния предприятия является изучение показателей, отражающих его финансовую устойчивость. Она характеризуется

4.1. Абсолютные показатели финансовой устойчивости

4.1. Абсолютные показатели финансовой устойчивости Одной из ключевых задач анализа финансового состояния предприятия является изучение показателей, отражающих его финансовую устойчивость. Она характеризуется стабильным превышением доходов над расходами, свободным

4.2. Относительные показатели финансовой устойчивости и их анализ

4.2. Относительные показатели финансовой устойчивости и их анализ Относительные показатели финансовой устойчивости характеризуют степень зависимости предприятия от внешних инвесторов и кредиторов. Владельцы предприятия заинтересованы в оптимизации собственного

Анализ финансовой устойчивости предприятия

Понятие экономического анализа При изучении любой науки, явлений природы, общества мы сталкиваемся с таким понятием, как анализ.Термин «анализ» в переводе с греческого означает «разделение», «расчленение», т. е. анализ представляет собой разделение изучаемого объекта

90. Мультипликативная модель, смешанные и кратные модели, логарифмический способ и способ долевого участия

90. Мультипликативная модель, смешанные и кратные модели, логарифмический способ и способ долевого участия Мультипликативная модель представляет собой произведение факторов: Примером мультипликативной модели является двухфакторная модель объема реализацииN = Ч · В,

88. Анализ финансовой устойчивости предприятия

1. Понятие экономического анализа Экономический анализ финансово-хозяйственной деятельности предприятия заключается в комплексном рассмотрении вопросов, касающихся производственно-технического уровня, качества производимой продукции и ее конкурентоспособности на

Вопрос 70 Анализ финансовой устойчивости

Вопрос 70 Анализ финансовой устойчивости Анализ финансовой устойчивости проводится по абсолютным и относительным показателям. Абсолютные показатели характеризуют обеспеченность запасов и затрат источниками их формирования. При этом рассчитывают:Фсос=СОС – 33,где СОС