42. Матрица возможностей/уязвимости (Bain/L.E.K.)

42. Матрица возможностей/уязвимости (Bain/L.E.K.)

Инструмент

Есть ли у вас один из видов бизнеса, который показывает результаты, намного превышающие норму? Не является ли он уязвимым?

Можно ли его в этом отношении улучшить?

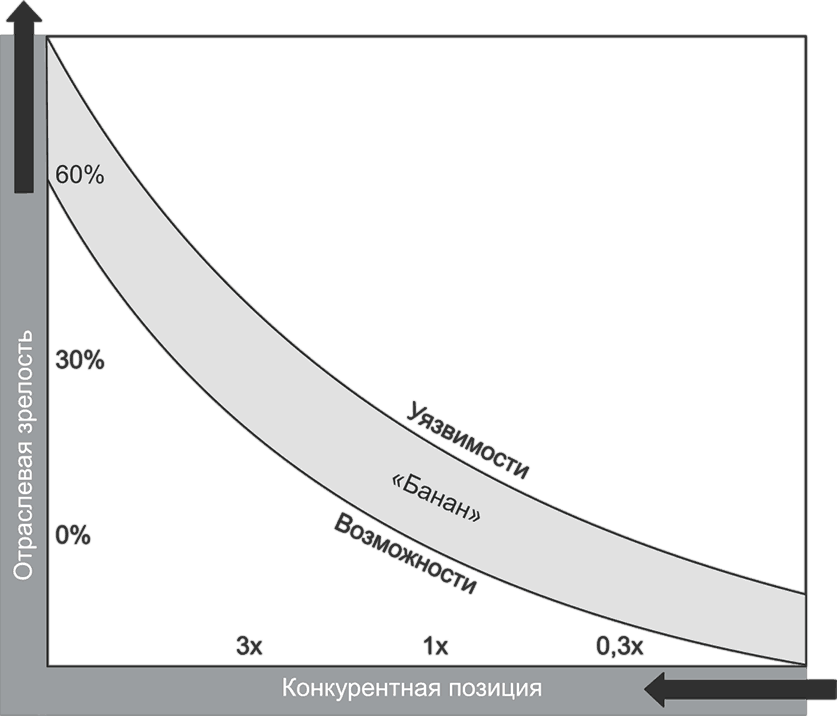

Матрица возможностей/уязвимости – это полезное продолжение матрицы роста/рыночной доли, предложенной в свое время Бостонской консалтинговой группой, можно сказать, ее производная. Эту матрицу в конце 1980-х гг. разработали в Bain & Co, а затем улучшили в L.E.K.

Основным положением матрицы Бостонской консалтинговой группы была идея, что чем выше относительная рыночная доля у бизнеса (или сегмента), тем выше у него рентабельность. После этого относительная доля стала использоваться как численно выраженный индикатор рентабельности или как своего рода ее представитель.

Исследования, проведенные в этой области фирмой Bain, показали, что эта доля на самом деле является надежным индикатором: около 80 % результатов наблюдений обычно попадают в узкий диапазон, показанный на рис. 42.1, который образно называют «бананом».

Но что можно сказать о показателях тех видов бизнеса, составляющих 20 %, чьи результаты оказываются вне площади, которую занимает «банан»? Что если у бизнеса высокая относительная рыночная доля, а рентабельность при этом низкая? Или наоборот?

У первого варианта есть потенциал, второй уязвим.

Рис. 42.1. Матрица возможностей/уязвимости

Источник: по материалам Koch R. Financial Times Guide to Strategy. FT Publishing, 2011.

Первому бизнесу в этом случае требуется стратегия, которая сделает его успешным и переведет его в «банановую» группу. Для этого его руководителям надо изучить эту книгу! Почти неизбежно их стратегия должна привести:

• к повышению цены, чтобы она отражала статус бизнеса и его оценку потребителями, выраженному в высокой относительной рыночной доле;

• снижению затрат, что повысит его рентабельность даже при прежних ценах;

• обоим этим действиям, даже если их масштабы будут относительно невелики.

Если вы были бы участником с частным капиталом, вы захотели бы купить такой бизнес. Это приобретение могло бы стать для вас очень выгодной сделкой.

У второго бизнеса есть все основания для беспокойства. Даже более высокая относительная рыночная доля еще не станет гарантией сохранения его нынешней высокой рентабельности.

Что стоит за его доходами? Может быть, этому бизнесу удалось добиться явно выраженного преимущества на основе дифференциации, которое тянет его рентабельность вверх? Если да, является ли это преимущество устойчивым?

Или отраслевые цены сейчас установлены на высоком и неустойчивом уровне, чего удалось добиться либо благодаря действиям рыночного лидера, искусственно поддерживающего их такими высокими, либо благодаря структурным диспропорциям на рынке, возникшим, например, из-за постановлений, принятых органами власти? Если все объясняется этим, что произойдет, когда конкуренция в отрасли вернется к нормальному состоянию? Этот бизнес будет иметь рентабельность, при которой он станет частью «банана». Его положение может быть уязвимым.

У участника с частным капиталом возникнет желание как можно быстрее продать такой бизнес.

Как пользоваться этим инструментом

Если есть необходимые данные, нанесите места своих видов бизнеса на диаграмму, вроде той, которая показана на рис. 42.1. То же самое сделайте и с бизнесом ваших конкурентов.

Видите ли вы некоторые свои виды бизнеса, которые оказались ниже «банана»? Если да, то это хорошая для вас новость: у вас есть возможность изменить у них уровень рентабельности.

А если такие виды, которые находятся выше «банана»? Если да, их положение может быть уязвимым. В этом случае вы можете обдумать следующие варианты.

• Инвестировать в ваше преимущество, обеспечиваемое дифференциацией, чтобы сделать его более прочным.

• Объединиться с другим участником, чтобы повысить относительную рыночную долю, что приведет либо к появлению нового диапазона нормативной рентабельности – «банана», либо к менее значительному потенциальному снижению рентабельности в случае возвращения доходности, получаемой благодаря отраслевой структуре, к норме.

• Выйти из такого бизнеса.

Когда следует пользоваться данным инструментом

Прибегайте к нему, когда вы хотите оценить, достигли ли результаты, показываемые вашими видами бизнеса или сегментами, отраслевой нормы. Можно ли их квалифицировать как имеющие потенциал, являющиеся уязвимыми или в полной мере отличными?

Приведенную выше диаграмму можно использовать и для другой цели. Если вы обнаружили, что у вас есть бизнес с низкой относительной рыночной долей, но который показывает ожидаемые от него результаты и находится на территории «банана», у вас может появиться вопрос: можно ли повысить его рентабельность и приблизить ее к верхней границе «банана» за счет приобретения одного или большего числа других участников?

Данный подход совершенно отличается от подходов, характерных при применении стандартной матрицы Бостонской консалтинговой группы. Там бизнес с низкой долей в лучшем случае отнесут к категории «проблемного ребенка», в худшем – к «собаке». Но может ли такой бизнес стать менее «собачьим», если объединить его с другими видами бизнеса, чтобы он «ухватился» за нижнюю часть «банана»?

Когда следует проявлять осторожность

Этот инструмент целиком и полностью зависит от данных. Может быть достаточно трудно получить данные о прибыли на вложенный капитал для каждого вашего вида бизнеса, но для продуктовых/рыночных сегментов вы можете воспользоваться некоторыми вполне приемлемыми допущениями.

То же самое можно сказать о данных по конкуренции…

При всех ограничениях это упражнение заслуживает того, чтобы его проделали. Воспользуйтесь некоторыми допущениями и посмотрите, к чему они вас приведут. Затем проведите тестирование на чувствительность полученных результатов. Осторожно подходите к ним и всегда помните, каким образом они получены. Исходите из того, что в любом случае они могут быть поучительными.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Матрица средневзвешенного решения (МСР)

Матрица средневзвешенного решения (МСР) Вы когда-нибудь сомневались, принимая серьезное решение? Сегодня вам хочется пойти по пути А, а завтра весы склоняются в пользу пути В? Знакомо? Согласитесь, было бы чудесно, если бы выбор в трудных ситуациях был бы так же прост, как

Матрица решений

Матрица решений Чтобы понять, как предпринимателю достичь собственных целей, добиться удовлетворенности сотрудников и клиентов, вернемся еще раз к принципам бережливого потребления:• решите мою проблему полностью;• не тратьте мое время понапрасну;• предоставьте

Матрица ответственности

Матрица ответственности Инструментом, позволяющим наглядно отразить роли участников в процедуре и границы их ответственности в разрезе действий, является матрица ответственности[90]. Матрица ответственности (RAM) позволяет декомпозировать процедуру до отдельных

1.1.3. Уязвимости процессов накопления знаний (самообучения)

1.1.3. Уязвимости процессов накопления знаний (самообучения) Сам по себе процесс получения и накопления информационного знания, или процесс самообучения, внутреннее свойство любого бизнеса. Проблема в том, что этот процесс уязвим. Его уязвимость во многом определяется

1.3.2. Риски, рисковые события, ущербы и уязвимости. Полезные для построения моделей свойства

1.3.2. Риски, рисковые события, ущербы и уязвимости. Полезные для построения моделей свойства Любая целенаправленная деятельность связана с неопределенностью конечного результата, порождающей риск. Риск реализуется через рисковые события, создающие ущерб целям

5.3.5. Матрица фирмы «Еврокип»

5.3.5. Матрица фирмы «Еврокип» В основе описанной выше методики лежит широко известный метод, названный «анализ воздействий», который позволяет анализировать каждое событие или каждую тенденцию, но не затрагивает их взаимозависимость.К этому можно добавить несколько

Демонстрация уязвимости

Демонстрация уязвимости Помните, что демонстрация эмоций – признак силы. Слезы – маленькие символы смелости. Не бойтесь показать свою уязвимость. Ваша уязвимость – это ваша человечность, а в вашей человечности – ваша сила.Мы не раз видели, как в ответ

Матрица отслеживания выгод

Матрица отслеживания выгод Шаблон матрицы отслеживания выгод (табл. П .2). Выгода – это цель, которую старается достичь проект (например, сокращение времени обработки).Мера – это способ измерения выгоды организацией (от заказа до доставки).Норматив – целевой показатель,

Приложение А Бюджетная матрица

Приложение А Бюджетная матрица Образец семейного

32. Матрица «товар – рынок» (Ансофф)

32. Матрица «товар – рынок» (Ансофф) Инструмент«Когда мы на пике, мы зарабатываем большую сумму денег, а поскольку у нас есть такая сумма, мы активно ищем способы, чтобы ее потратить. Поэтому мы диверсифицируем нашу деятельность и начинаем действовать в областях,

36. Матрица привлекательности/преимуществ (GE/McKinsey)

36. Матрица привлекательности/преимуществ (GE/McKinsey) ИнструментГде конкурирует ваш бизнес? В каких сегментах? Почему? Каким образом?Получение ответов на эти вопросы является первым шагом при задании целей по сокращению своего стратегического разрыва и оптимизации

85. Матрица управления рисками

85. Матрица управления рисками Инструмент«Риск возникает из-за незнания того, что вы делаете», – заявил Уоррен Баффетт.Еще одной альтернативой диаграмме «Солнца и тучи» является матрица управления рисками, хотя, как и в случае с обобщенным индексом риска

Смешение событий и уязвимости

Смешение событий и уязвимости Этот довод возвращает нас к заблуждению «зеленого леса». Событие «Черный лебедь» и его последствия – воздействие на ваши финансы, эмоции, причиняемый им вред, – это не одно и то же. Проблема коренится глубоко в природе стандартных реакций;

Матрица взаимодействий

Матрица взаимодействий ЦЕЛЬ ИГРЫЦелью этой игры является составление карты мотиваций и взаимодействий между участниками. Участниками могут выступать как индивидуумы, совместно работающие над каким-то заданием, так и организации, объединившиеся для долгосрочного

RACI-матрица

RACI-матрица ЦЕЛЬ ИГРЫИногда сложно точно определить обязанности. Ничто так пагубно не действует на производительность, как мысли о том, что решением сложной проблемы должен заниматься кто-то другой. В такой ситуации нужно собрать группу и четко определить, кто и чем будет

Матрица влияния и усилий

Матрица влияния и усилий ЦЕЛЬ ИГРЫВ этом связанном с принятием решений упражнении информация фиксируется на основе двух факторов: требуемых для реализации усилий и потенциального влияния. Осуществление некоторых идей требует больших усилий, но и сулит намного более