17. Ипотека – кредит на строительство под залог недвижимости

17. Ипотека – кредит на строительство под залог недвижимости

17.1. Общие положения

Обязательство по договору займа или кредита, иное обязательство (обязательство, основанное на купле-продаже, аренде, подряде, другом договоре) может обеспечиваться ипотекой – залогом недвижимости. Отношения, возникающие в связи с залогом недвижимости – ипотекой, регулируются Федеральным законом от 16.07.1998 № 102-ФЗ «Об ипотеке (залоге недвижимости)» (далее – Закон об ипотеке).

Согласно п. 1 ст. 1 Закона об ипотеке по договору об ипотеке одна сторона – залогодержатель, являющийся кредитором по обязательству, обеспеченному ипотекой, имеет право получить удовлетворение своих денежных требований к должнику по этому обязательству из стоимости заложенного недвижимого имущества другой стороны – залогодателя преимущественно перед другими кредиторами залогодателя за изъятиями, установленными федеральным законом.

В целях развития ипотечного кредитования отсутствует обязанность нотариального удостоверения договора об ипотеке, что позволяет уменьшить издержки сторон договора (на практике договор ипотечного кредитования заверяется нотариусом).

Не требуется также нотариального удостоверения кредитных и иных договоров, содержащих обязательство, обеспеченное ипотекой. Вышеназванные договоры заключаются в письменной форме и подлежат государственной регистрации.

Договор аренды нежилого помещения, заключенный на срок до одного года, не подлежит государственной регистрации. В связи с этим договор о залоге прав по такому договору аренды не является договором ипотеки. Права арендатора, вытекающие из договора аренды недвижимого имущества, не подлежащего государственной регистрации, не могут быть предметом договора об ипотеке. Поэтому договор о залоге прав арендатора, вытекающих из такого договора, не является договором об ипотеке и не подлежит государственной регистрации.

Закон об ипотеке предоставляет сторонам договора возможность изменять содержание закладной. При этом государственная регистрация соглашения о данном изменении осуществляется безвозмездно и должна быть произведена в течение одного дня с момента обращения заявителя в орган, осуществляющий государственную регистрацию прав.

Если договором не предусмотрено иное, Закон об ипотеке устанавливает в отношении ипотеки земельного участка, на котором расположены здания или сооружения, принадлежащие залогодателю, и строящихся объектов следующее:

– при ипотеке земельного участка право залога распространяется на здания и сооружения залогодателя, находящиеся на участке, и строящиеся объекты;

– в случае приобретения земельного участка или прав аренды с использованием кредитных средств этот участок или право аренды на него считаются находящимися в залоге;

– в случае возведения здания или сооружения с использованием заемных средств земельный участок, на котором осуществляется строительство, или право аренды на него считается находящимся в залоге;

– жилье, приобретенное или построенное хотя бы частично с использованием кредитных средств, считается находящимся в залоге с момента государственной регистрации права собственности заемщика на него; по завершении строительства жилого дома ипотека на него не прекращается.

Согласно ст. 78 Закона об ипотеке обращение залогодержателем взыскания на заложенные жилой дом или квартиру и реализация этого имущества служат основанием для прекращения права пользования ими залогодателя и любых иных лиц, проживающих в них, при условии, что они были заложены по договору об ипотеке либо по ипотеке в силу закона в обеспечение возврата кредита или целевого займа, предоставленных банком или иной кредитной организацией либо другим юридическим лицом на приобретение или строительство таких или иных жилого дома или квартиры, их капитальный ремонт или иное неотделимое улучшение, а также на погашение ранее предоставленного кредита или займа на приобретение либо строительство жилого дома или квартиры.

Договор найма или договор аренды жилого помещения, заключенные до возникновения ипотеки или с согласия залогодержателя, после возникновения ипотеки сохраняют силу при реализации жилого помещения. Условия его расторжения определяются ГК РФ и жилищным законодательством Российской Федерации.

В соответствии с п. 4 ст. 31 Закона об ипотеке заемщик, являющийся залогодателем по договору об ипотеке жилого дома или квартиры, вправе застраховать риск своей ответственности перед кредитором за неисполнение или ненадлежащее исполнение обязательства по возврату кредита.

Информационное письмо Президиума ВАС РФ от 28.01.2005 № 90 <Обзор практики рассмотрения арбитражными судами споров, связанных с договором об ипотеке> разъяснило применение ряда положений Закона об ипотеке.

Так, ВАС РФ уточнил, что если предметом ипотеки являлся объект незавершенного строительства, то по окончании его строительства ипотека сохраняет силу и ее предметом является возведенное здание (сооружение).

В п. 2 информационного письма Президиума ВАС РФ от 28.01.2005 № 90 отмечено, что предметом ипотеки может быть отдельное помещение, права на которое как на самостоятельный объект недвижимого имущества зарегистрированы в установленном порядке, а не часть площади такого помещения. Например, не может быть предметом ипотеки часть площади склада.

При обращении взыскания на заложенное по договору об ипотеке право аренды земельного участка и при его реализации к лицу, приобретшему такое право, переходят также обязанности арендатора по соответствующему договору аренды.

Исполнение обязательств, вытекающих из двух и более кредитных договоров, заключенных между одним и тем же должником и кредитором, может быть обеспечено одним договором об ипотеке здания.

Нормы ст. 46 Закона об ипотеке будут применяться, если в последующем при уступке кредитором своих прав по одному из этих кредитных договоров третьему лицу с одновременной уступкой прав по договору об ипотеке стороны не определят очередность, в которой ипотека обеспечивает исполнение должником обязательств перед ними. При этом вырученная от реализации предмета ипотеки сумма подлежит распределению между кредиторами пропорционально размерам их требований, обеспеченных ипотекой.

Что касается порядка заключения, изменения и исполнения договора об ипотеке, то ВАС РФ в информационном письме от 28.01.2005 № 90 разъяснил следующее:

– соглашение об уступке права по обеспеченному ипотекой основному обязательству должно быть совершено в той же форме, что и договор, из которого возникло обязательство, а переход прав по договору об ипотеке должен быть зарегистрирован в порядке, установленном для регистрации этого договора;

– при указании сторонами в договоре об ипотеке нескольких разных оценок предмета ипотеки такой договор не может считаться незаключенным, если возможно установить, какая из оценок представляет собой ту оценку, о которой стороны договорились как о существенном условии договора об ипотеке;

– заключенное сторонами соглашение о внесудебном порядке обращения взыскания на заложенное недвижимое имущество может быть расторгнуто сторонами не только по соглашению сторон, но также по решению суда по требованию одной из сторон в случаях, предусмотренных законом или этим соглашением;

– суд не имеет права устанавливать очередность реализации заложенного имущества, если такая очередность не предусмотрена соглашением залогодателя и залогодержателя.

17.2. Требования к документам, залогу, заемщику при ипотеке

17.2.1. Проверка доходов заемщика

Если заемщик – физическое лицо, то для принятия решения банком о предоставлении ипотечного кредита заемщику в банк представляются следующие документы:

– анкета-заявление на получение ипотечного кредита с оригиналами или нотариально заверенными копиями следующих документов:

копии всех страниц паспорта;

сведения о ранее выданном паспорте;

копии всех страниц трудовой книжки заемщика;

справки с места работы по установленной законодательством форме (форма № 2-НДФЛ, утвержденная приказом ФНС России от 13.10.2006 № САЭ-3-04/706@) или в простой письменной форме, утвержденной банком, и т.д.

Если заемщик – индивидуальный предприниматель, то для принятия банком решения о предоставлении ипотечного кредита представляется копия налоговой декларации установленной формы для метода налогообложения, применяемого данным заемщиком, за два последних полных отчетных налоговых периода с отметкой налогового органа о принятии или копия налоговой декларации по налогу на доходы физических лиц установленного образца (форма № 3-НДФЛ, утвержденная приказом Минфина России от 23.12.2005 № 153н) за два последних полных отчетных налоговых периода с отметкой налогового органа о принятии.

Платежеспособность заемщика – индивидуального предпринимателя рассчитывается с учетом дохода заемщика, указанного в представленных копиях налоговой декларации за два последних полных налоговых периода, путем приведения данных к годовой базе, то есть если отчетность поквартальная, то среднее арифметическое значение квартального дохода умножается на четыре, а если полугодовая – то на два.

Если заемщик получает доходы в виде дивидендов от собственного дела, то для принятия решения о предоставлении ипотечного кредита этому заемщику должно принадлежать не менее 25 % участия в каком-либо предприятии, которое должно реально функционировать (осуществлять прибыльную деятельность) в течение не менее последних 24 месяцев. Заемщик должен владеть вышеуказанной долей участия в одном и том же предприятии в течение не менее последних 12 месяцев.

Вышеуказанные лица, а также заемщики, занятые собственным предпринимательством (индивидуальный предприниматель без образования юридического лица) и иной самостоятельной профессиональной деятельностью (частные нотариусы, детективы, охранники и т.д.), должны представить документы, подтверждающие устойчивость и жизнеспособность своего предприятия и (или) того, что они могут и впредь получать доход, достаточный для погашения ипотечного кредита.

Среднемесячный заработок (доход) индивидуального предпринимателя определяется следующим образом:

– по индивидуальным предпринимателям, не осуществляющим выплаты наемным работникам, – путем деления суммы вмененного дохода за вычетом уплаченного за отчетный период единого налога на вмененный доход, с которого уплачен единый налог, на период (в месяцах), за который уплачен единый налог на вмененный доход;

– по индивидуальным предпринимателям, осуществляющим выплаты наемным работникам, – путем деления величины, соответствующей разнице между суммой вмененного дохода, с которого уплачен единый налог, суммами уплаченного за отчетный период единого налога на вмененный доход, суммами, указанными индивидуальным предпринимателем в целях исчисления среднемесячного заработка наемных работников, на период (в месяцах), за который уплачен единый налог на вмененный доход.

Сведения о суммах, выплаченных индивидуальным предпринимателем наемным работникам, могут быть подтверждены Расчетом авансовых платежей по единому социальному налогу для налогоплательщиков, производящих выплаты физическим лицам, утвержденным приказом Минфина России от 09.02.2007 № 13н, с отметкой налогового органа, в котором отражены суммы дохода, начисленные наемным работникам.

Для расчета платежеспособности заемщика, перешедшего на упрощенную систему налогообложения, учитывается доход заемщика, указанный в налоговой декларации за отчетный период, за вычетом уплаченного единого налога, деленный на количество месяцев в отчетном периоде.

В иных случаях доход индивидуального предпринимателя, используемый для оценки кредитоспособности заемщика и полученный в результате анализа представленных налоговых деклараций юридического лица, рассчитывается путем деления годовой суммы на 12.

В случае если предприниматель представляет форму № 3-НДФЛ или иную установленную форму налоговой отчетности для физических лиц, то среднемесячный доход рассчитывается путем деления годовой суммы на 12.

17.2.2. Проверка доходов в виде процентов по вкладам и в виде постоянных страховых выплат лица, имеющего регулярный доход

Для получения ипотеки лицо, имеющее регулярный доход в виде процентов по вкладам, представляет в банк следующие документы:

– договор о депозитном (срочном) вкладе;

– выписку со счета вклада до востребования о движении денежных средств за последние 12 месяцев;

– справку банка о выплаченных процентах по вкладу;

– документ, подтверждающий уплату налога на доходы физических лиц вкладчиком в связи с получением процентного дохода (при необходимости – по требованию специалиста департамента ипотечного кредитования).

Для получения ипотеки лицо, имеющее регулярный доход в виде страховых выплат, представляет в банк следующие документы:

– договор о страховании (страховой полис);

– документы, подтверждающие уплату страховых премий страхователем страховой компании по договору страхования (полису);

– справку страховой компании о произведенных страховых выплатах;

– документ, подтверждающий уплату налога на доходы физических лиц страхователем в связи с получением указанного дохода (при необходимости).

Для подтверждения доходов в форме арендной платы лицо, претендующее на получение ипотеки, должно представить подтверждение получения доходов в виде оформленных в установленном законом порядке:

– договоров найма или аренды объекта недвижимости, заключенных заемщиком и арендаторами за период не менее чем за предыдущие и последующие 12 месяцев;

– документов, подтверждающих уплату заемщиком налога при получении доходов в форме арендной платы, копии налоговой декларации с отметкой налогового органа, а также вновь заключенных договоров аренды;

– документов, подтверждающих законность передачи в аренду вышеуказанного объекта недвижимости.

Кроме того, заемщик, получающий арендную плату, должен представить в банк дополнительно к стандартному комплекту документов, представляемому для оценки платежеспособности, следующие документы:

– правоустанавливающие документы на сдаваемый в аренду (наем) объект недвижимости;

– документы об отсутствии задолженности по оплате коммунальных услуг;

– договор аренды (найма) недвижимости;

– документы об оплате всех соответствующих налогов, связанных с получением доходов от сдачи в аренду объекта недвижимости (при наличии), и всех других налогов, подлежащих уплате собственником недвижимости;

– выписку из Единого государственного реестра прав на недвижимое имущество и сделок с ним об отсутствии обременений сдаваемого в аренду (наем) объекта недвижимости.

Если чистый доход от аренды (найма) составляет более 50 % чистого совокупного дохода заемщика, используемого для расчета суммы кредита, заемщик должен осуществить страхование риска утраты и (или) повреждения имущества (объекта недвижимости, сдаваемого в аренду) на сумму не ниже размера кредита, увеличенного на 10 %, с учетом требований законодательства Российской Федерации.

17.2.3. Расчет максимальной суммы кредита при ипотеке

Расчет максимальной суммы кредита, который может быть выдан заемщику, производится только на основе стабильного дохода, подтвержденного документами за последние шесть месяцев.

Кредитор должен иметь основания предполагать, что заемщик будет продолжать получать адекватный доход в течение срока выплаты кредита.

В совокупный доход заемщика включаются доходы только тех лиц, которые являются солидарными заемщиками по кредитному договору (договору).

Для рассмотрения заявления о выдаче кредита заемщик должен представить паспорт или заменяющий его документ, копию страхового свидетельства государственного пенсионного страхования (с двух сторон), копию военного билета (для лиц мужского пола призывного возраста), а также документы о получении дохода.

При этом в случае наличия трудового контракта (договора), устанавливающего более высокий уровень дохода заемщика, возможно использование в расчетах среднемесячного дохода, указанного в данном контракте (при этом заемщик фактически должен получать такой доход за период не менее чем три месяца до обращения за кредитом).

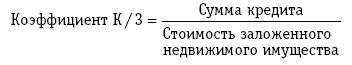

Соотношение между суммой кредита и стоимостью залогового имущества (коэффициент К/З) определяет максимальный размер кредита, который может быть выдан заемщику, исходя из стоимости предоставляемого обеспечения. Вышеуказанный коэффициент рассчитывается следующим образом:

Величина данного соотношения составляет не более 90 % и не менее 35 %. Расчетный коэффициент К/З целесообразно изменять в зависимости от параметров жилого помещения – предмета залога.

Пример.

Если предметом залога являются квартиры в домах со значительно более высокой или низкой стоимостью одного квадратного метра по сравнению со средней стоимостью, сложившейся в регионе, или со значительно более высокой общей стоимостью квартир по сравнению с типовыми квартирами в регионе, коэффициент К/З принимается равным или ниже 60 %.

17.2.4. Требования к предмету ипотеки

Предметом залога по ипотеке может быть только то жилое помещение, на приобретение (строительство) которого предоставляется ипотечный кредит и на которое в установленном законом порядке оформлено право собственности.

Предмет залога должен отвечать следующим требованиям:

– жилое помещение является отдельной квартирой, либо отдельно стоящим домом (коттеджем для постоянного проживания, сблокированным домом (таунхаусом), либо отдельной комнатой;

– жилое помещение подключено к электрическим, паровым или газовым системам отопления, обеспечивающим подачу тепла на всю площадь жилого помещения, либо имеет автономную систему жизнеобеспечения;

– жилое помещение обеспечено горячим (в том числе с использованием газовых систем отопления) и холодным водоснабжением ванной комнаты и кухни;

– жилое помещение имеет исправное состояние сантехнического оборудования, дверей, окон и крыши (для квартир на последних этажах);

– в жилом помещении отсутствуют самовольные переустройство и (или) перепланировка.

Не могут быть предметом ипотеки жилые помещения, расположенные в 1—5-этажных домах 1955—1979 годов постройки включительно на территории г. Москвы (для Москвы).

В случае приобретения жилых помещений во вновь построенных домах либо в сельской местности допускается отсутствие сантехнического оборудования, внутренней отделки на момент его приобретения заемщиком, подключения жилого помещения к центральным системам водо-, газоснабжения при условии оценки жилого помещения независимым оценщиком как объекта, имеющего среднюю либо высокую степень ликвидности.

Здание, в котором расположен предмет залога, должно отвечать следующим условиям и требованиям:

– не находиться в аварийном состоянии;

– не состоять на учете по постановке на капитальный ремонт;

– иметь железобетонный, каменный или кирпичный фундамент.

Право собственности на жилое помещение должно быть подтверждено соответствующими документами (свидетельством о собственности, зарегистрированным договором купли-продажи жилого помещения, договором мены и т.д.), оформленными в соответствии с требованиями действующего законодательства.

При приобретении (строительстве) отдельно стоящего дома [коттеджа для постоянного проживания, сблокированного дома (таунхауса)] должно быть оформлено право собственности на земельный участок, которое должно быть подтверждено документом, оформленным в соответствии с требованиями действующего законодательства.

Если земельный участок предоставлен на праве аренды с правом застройки, то в договоре должно содержаться условие о праве арендатора на передачу земли в залог, а срок договора должен быть не менее срока денежного обязательства, установленного кредитным договором (закладной), либо содержать указание на продление договора на новый срок. В случае постройки (приобретения) жилого дома на арендованном земельном участке такой жилой дом должен передаваться в залог вместе с залогом права аренды земельного участка.

Передаваемое в ипотеку жилое помещение должно быть свободно от каких-либо ограничений (обременений) прав на него, в том числе прав третьих лиц, за исключением прав членов семьи собственника-залогодателя.

При совершении сделок по приобретению жилых помещений между родственниками необходимо учитывать дополнительные требования:

– ипотечные сделки, направленные на приобретение заемщиком с использованием средств ипотечного кредита жилого помещения, находящегося в собственности супруга заемщика, а также ипотечные сделки между родителями и их детьми (членами семьи детей), в том числе достигшими 18-летнего возраста, и наоборот, банком не рассматриваются (ипотечные сделки, направленные на приобретение заемщиком с использованием средств ипотечного кредита жилого помещения, находящегося в собственности бывшего супруга заемщика, должны быть предварительно согласованы с организацией, осуществляющей выкуп закладных);

– ипотечные сделки между взаимозависимыми лицами могут быть предметом рассмотрения при условии, что до совершения сделки покупатель не проживал (не был зарегистрирован) в приобретаемой квартире с продавцом, а после совершения сделки продавец не будет проживать (не будет зарегистрирован) в данной квартире с покупателем.

К взаимозависимым лицам относятся иные родственники заемщика (залогодателя) – родные братья и сестры, дедушка, бабушка.

При совершении сделок между взаимозависимыми лицами первоначальный взнос и кредитные средства должны быть перечислены в безналичном порядке со счета заемщика на счет продавца.

17.2.5. Стоимость предмета залога при ипотеке

Независимый оценщик должен представить подробное описание имущества и оценку его рыночной стоимости, то есть наиболее вероятной цены, по которой жилое помещение может быть отчуждено на открытом рынке в условиях конкуренции, когда стороны сделки действуют разумно, располагая всей необходимой информацией, а на величине цены сделки не отражаются какие-либо чрезвычайные обстоятельства.

Стоимость предмета залога должна соответствовать техническим и иным потребительским свойствам жилого помещения.

Размер предоставляемого кредита рассчитывается в зависимости от цены жилого помещения (расчет коэффициента К/З) и должен составлять не более 90 % и не менее 35 % от стоимости приобретаемого жилого помещения. В расчет принимается минимальная из двух величин: продажная цена и (или) оценочная стоимость по результатам заключения независимого оценщика. В любом случае сумма кредита не может быть больше ликвидационной стоимости предмета оценки, если такая сумма указана в отчете об оценке.

При приобретении отдельно стоящего дома оценка должна проводиться отдельно для дома и для земельного участка. При этом цена земельного участка не может быть ниже нормативной цены земли, установленной в данной местности.

Оценщик представляет отчет о результатах оценки, который должен по своему содержанию соответствовать требованиям Федерального закона от 29.07.1998 № 135-ФЗ «Об оценочной деятельности в Российской Федерации» и Стандартам оценки, утвержденным постановлением Правительства РФ от 06.07.2001 № 519.

Оценщик определяет рыночную стоимость заложенного жилого помещения на дату проведения оценки, основываясь на анализе всей полученной информации согласно требованиям действующего российского законодательства в области оценочной деятельности. Оценщик вправе потребовать от заказчика доступа в полном объеме к документации, необходимой для осуществления оценки предмета залога. Оценщик обязан отразить в отчете об оценке отсутствие необходимой документации и информации или, в случае если отсутствие информации препятствует осуществлению объективной оценки, отказаться от ее проведения.

Агентство ипотечного жилищного кредитования вправе произвести новую оценку предмета ипотеки с привлечением другого оценщика, в том числе предложив заемщику условия и стоимость новой оценки.

17.2.6. Требования к страховому обеспечению ипотечных кредитных сделок

Страхователем по договорам страхования должен выступать заемщик (залогодатель).

В качестве застрахованных лиц по страхованию жизни и утрате трудоспособности должны выступать все заемщики (лица, являющиеся солидарными заемщиками по кредитному договору).

Если в качестве солидарного заемщика выступает лицо, не имеющее дохода, то страхование жизни и утраты трудоспособности такого солидарного заемщика может не производиться. Однако при этом основной заемщик должен заключить договор страхования жизни и утраты трудоспособности на всю сумму обязательства согласно требованиям банка.

Первым выгодоприобретателем по договорам страхования должен быть банк, предоставивший ипотечный кредит на приобретение жилого помещения.

Сумма страхового возмещения определяется в соответствии с требованиями кредитного договора и на каждую конкретную дату периода кредитования должна быть не менее остатка ссудной задолженности, увеличенного на 10 %. Выплата страхового возмещения производится на счета выгодоприобретателя в полном объеме суммы страхового возмещения (остатка ссудной задолженности) независимо от размера ущерба объекта страхования.

Срок действия договоров страхования должен быть не менее срока действия денежного обязательства плюс один рабочий день.

Страховые взносы могут уплачиваться как разовым платежом за весь срок страхования, так и периодической (ежегодной) уплатой в течение срока действия кредитования плюс один рабочий день.

Страхование осуществляется за счет средств заемщика.

Комплект документов, регулирующих взаимоотношения сторон при страховании в процессе ипотечного кредитования, должен включать:

– договор (полис) страхования жизни и потери трудоспособности заемщика;

– договор (полис) страхования риска утраты и повреждения жилого помещения – предмета ипотеки;

– договор (полис) страхования титула собственности (риска утраты права собственности) – по отдельному требованию банка.

Кроме того, может быть использован комплексный договор (полис) страхования, включающий все вышеуказанные виды страхования либо первые два вида страхования.

При оформлении ипотечной сделки применяются формы страховых договоров, согласованные банком со страховой компанией.

Страховая программа должна соответствовать следующим требованиям:

– страхование жизни и потери трудоспособности должны осуществлять все лица, являющиеся заемщиками по кредитному договору, поскольку они несут солидарную ответственность за исполнение взятых на себя обязательств по погашению ипотечного кредита в полном объеме;

– общая сумма страхового обеспечения по всем заемщикам по риску страхования жизни и потери трудоспособности должна покрывать сумму задолженности по обеспеченным ипотекой обязательствам плюс 10 %.

17.3. Реализация недвижимого имущества, заложенного по договору ипотеки

Порядок проведения публичных торгов по решению суда об обращении взыскания на недвижимое имущество, заложенное по договору ипотеки, определен главой 10 Закона об ипотеке. Согласно ст. 57 этого Закона процедура реализации недвижимого имущества на торгах состоит из нескольких этапов:

– объявление торгов;

– квалификационный отбор участников;

– проведение торгов;

– подведение итогов;

– заключение договора по итогам торгов.

В соответствии с подпунктом 3 п. 1 ст. 58 Закона об ипотеке организатор публичных торгов объявляет их несостоявшимися, если лицо, выигравшее публичные торги, не внесло покупную цену в установленный срок. В этом случае применительно к положениям п. 2 ст. 58 Закона об ипотеке кредитор по соглашению с должником может приобрести недвижимое имущество по первоначальной продажной цене с зачетом требований в счет выкупной цены. Если соглашение не состоится, то согласно п. 3 и 4 ст. 58 Закона об ипотеке проводятся повторные торги. Если они не состоялись, кредитор вправе без согласия на то должника приобрести имущество в собственность с уменьшением его первоначальной продажной цены на сумму не менее 25 %.

Таким образом, в соответствии с Законом об ипотеке в случае признания повторных торгов несостоявшимися у кредитора возникает право оставить заложенное имущество за собой, то есть приобрести его в собственность, причем возможность реализации вышеуказанного права не ограничена, в том числе она не обусловлена необходимостью получения согласия должника. Право оставить имущество за собой возникает и в случае, если торги признаны несостоявшимися по причине невнесения победителем торгов выкупной цены в установленный законом срок.

Очевидно, что кредитору крайне выгоден двукратный срыв торгов: у него появляется право приобрести имущество за 75 % его стоимости. Почему бы не способствовать именно подобному развитию событий путем выставления на торги недобросовестного участника, который дважды не выполнит требования о внесении покупной цены, симулирует ситуацию, при которой торги будут признаны несостоявшимися дважды, и создаст основания для приобретения имущества кредитором по существенно заниженной стоимости?

В соответствии с п. 4 ст. 57 Закона об ипотеке задаток, вносимый лицами, желающими принять участие в торгах, не может превышать 5 % от начальной продажной цены заложенного имущества. Лицу, не внесшему покупную цену в течение пяти дней с момента окончания публичных торгов, задаток не возвращается. Данные средства поступят кредитору за вычетом некоторых расходов. Одновременно у кредитора возникает право приобрести имущество в собственность за 75 % его стоимости, то есть практически не затратив собственных средств, так как взыскатель получает своего рода скидку в размере 25 %. При этом нет препятствий к продаже приобретенного имущества за 100 % его стоимости.

Подобное положение создаст почву для злоупотреблений как правами кредитора в его собственных интересах, так и положением управляющего персонала в коммерческой организации. Для получения максимальной экономической выгоды от злоупотребления правами кредитора последний может попытаться вступить в сговор с должностными лицами, имеющими полномочия в сфере исполнения судебных актов. С учетом того, что в большинстве случаев оценка имущества, передаваемого на торги, занижена, перспектива оспаривания произведенной в рамках исполнительного производства оценки в судебном порядке весьма туманна и выгода для кредитора или иных заинтересованных лиц очевидна.

Согласно данным статистики только 16 % заемщиков при приобретении жилых помещений с передачей их в залог банку реально рассчитывают свои финансовые возможности в долгосрочном периоде. Остальные 84 % не имеют представления о последствиях просрочки исполнения обязательств по кредитному договору. Анализ кредитного рынка показывает, что в ближайшее время ожидается накопление критической массы неплатежей по кредитным договорам, обеспеченным ипотекой. Текущая редакция Закона об ипотеке сохраняет возможность для злоупотребления правами кредитора.

17.4. Расходы физического лица при договоре ипотеки

Предположим, что покупается квартира в кредит под залог этой же квартиры.

Прежде всего заемщику надо знать, какую максимальную сумму кредита готов дать банк. Для этого ему необходимо позвонить в банк и назвать размер своей заработной платы. Если заемщик собирается брать кредит вместе с супругой, то надо сообщить и ее доход. Например, созаемщики с суммарным доходом порядка 80 000 руб. в месяц могут рассчитывать на кредит в размере 4 400 000—4 950 000 руб.

Часть банков признает созаемщиками только супругов. Другие кредитные организации более лояльны: созаемщиками могут выступать взрослые дети, родители непенсионного возраста или даже третьи лица. Обычно банки позволяют учитывать для получения кредита доходы не более четырех созаемщиков.

Начальные расходы. К начальным расходам можно отнести первоначальный взнос и затраты на оформление кредита.

Первоначальный взнос. Большинство банков требует, чтобы заемщик располагал собственными средствами – не менее 10 % от стоимости квартиры. Некоторые кредитные организации, кроме того, связывают величину первоначального взноса и ставку по кредиту. Например, в одном из банков при первоначальном взносе в 10 % стоимости квартиры ставка по кредиту в рублях будет 15 %. Зато при первоначальном взносе 15 % ставка составит уже от 10 до 12,5 %.

Имеются банки, которые выдают кредит и вовсе без первоначального взноса. Но в этом случае помимо процентов заемщику придется уплачивать дополнительную комиссию – 0,2 % от суммы кредита ежемесячно до тех пор, пока суммарные платежи заемщика не превысят 20 % от величины кредита. На практике этот срок составляет полтора – два года.

Другие банки готовы кредитовать заемщика без первоначального взноса и не применять за это дополнительных комиссий.

Плата за рассмотрение заявки и за выдачу кредита. В некоторых банках заявка клиента на получение кредита рассматривается бесплатно. В других это стоит 1000—1500 руб. Некоторые банки требуют плату только за рассмотрение заявки, где указан неофициальный доход.

Все кредитные организации помимо процентов по кредиту требуют еще и разовую комиссию за выдачу кредита в размере 1—1,5 % от его суммы или, как вариант, ежемесячную комиссию за обслуживание, которая составляет 120—250 руб.

Услуги оценщика. Любой банк, прежде чем заключить кредитный договор, потребует, чтобы стоимость квартиры была оценена независимым специалистом, точнее, теми оценщиками, с которыми работает банк. Эта услуга обойдется в среднем в 2000—4000 руб.

Заверение сделки у нотариуса. Обычно банки предоставляют собственного нотариуса. Он объясняет сторонам юридические аспекты сделки, помогает составить договор купли-продажи, нотариально заверяет копии различных документов, необходимых для получения кредита. Кроме того, помощники нотариуса подают договор купли-продажи и договор ипотеки (если ипотека возникает не в силу закона) на государственную регистрацию. При этом уплачивается государственная пошлина в размере 500 руб. за регистрацию каждого договора и по 500 руб. за регистрацию права собственности на каждого собственника квартиры.

Услуги нотариуса в разных банках стоят от 5000 до 15 000 руб. Как правило, максимальная сумма за услуги нотариуса выплачивается в случае, если нотариально удостоверяется договор купли-продажи. Закон этого не требует. Однако это может быть условием банка для выдачи кредита либо желанием самого заемщика, хотя договор, заверенный нотариусом, по словам юристов, не дает никаких дополнительных преимуществ. Ведь нотариус должен только удостовериться, что документ подписан надлежащими лицами и что эти лица дееспособны. Но он не отвечает, например, за юридическую чистоту приобретаемой квартиры.

Аренда банковской ячейки. Банк зачисляет сумму кредита на счет покупателя. Тот может передать деньги продавцу двумя способами. Во-первых, перевести средства на счет продавца. Во-вторых, обналичить деньги и положить их в специально арендованную банковскую ячейку, откуда продавец по окончании сделки сможет их забрать. Аренда ячейки стоит около 30 руб. в день. Обычно ячейка арендуется на 40 дней.

Услуги ипотечного брокера. Это необязательный расход, так как заниматься получением кредита можно и самостоятельно. Но в ряде случаев те, кто желает воспользоваться ипотекой, обращаются к ипотечным брокерам – посредникам между потенциальным заемщиком и банком.

На практике к посредникам идут те лица, кто уже получил отказ в одном или нескольких банках. Шансы получить кредит через ипотечного брокера действительно выше за счет того, что брокер работает с большим количеством банков, а под одинаковый размер дохода в разных кредитных организациях готовы дать разные суммы кредита.

Стоимость услуг ипотечного брокера составляет 1—3 % от суммы кредита. Некоторые компании также готовы работать по фиксированной ставке 20 000—40 000 руб. по индивидуальной договоренности.

Расходы на налог продавца. Согласно ст. 220 НК РФ если продавец менее трех лет владеет жильем, он обязан заплатить налог на доходы физических лиц с суммы, полученной от продажи квартиры и превышающей 1 000 000 руб. Но часто продавцами являются люди, которые недолго владеют жильем и покупают его исключительно для дальнейшей перепродажи. При покупке квартиры без ипотеки стороны могли бы прописать в договоре купли-продажи меньшую сумму, чтобы продавец не уплачивал налог. Если в сделке участвует банк, сделать это сложнее.

Поэтому продавец может попросить покупателя полностью или частично возместить ему уплаченный налог. И на такие условия, как правило, приходится соглашаться, иначе продавец найдет себе другого покупателя без ипотеки.

Платежи по кредиту. Величина ежемесячного платежа зависит от ставки и срока кредита. Банки дают ипотечные кредиты в среднем под 9—11 % годовых в долларах или евро и под 10—13 % – в рублях на срок от 5 до 30 лет. Причем чем дольше срок кредитования, тем выше ставка. Кроме того, важно соотношение «белой» и «серой» частей в доходе заемщика. Некоторые банки готовы принять не справку по форме № 2-НДФЛ, а справку по форме банка. В ней руководитель организации, где трудится заемщик, должен подтвердить заявленный доход, расписавшись и поставив печать организации. Однако процент по кредиту при таком неофициальном доходе может быть выше. Некоторые банки готовы дать кредит вообще на основе устного разговора с руководителем организации, если тот не хочет рисковать, признавая, что в его организации практикуются «серые» выплаты. Некоторые банки позволяют заемщику представлять справку по форме № 2-НДФЛ с небольшим официальным доходом, а также справку по форме банка, где руководитель организации подтвердит заявленную величину «серой» заработной платы. Но в этом случае процентная ставка по кредиту будет выше, чем при подтверждении всей суммы дохода справкой по форме № 2-НДФЛ.

Вид платежа по кредиту. Большинство банков предлагает только один вид платежа – аннуитетный. В этом случае заемщик с первого до последнего месяца платит одну и ту же сумму, а проценты начисляются на всю сумму кредита, а не на его остаток.

Однако имеется и другой вид платежа – дифференцированный: проценты начисляются не на всю сумму кредита, а на текущую задолженность перед банком. Поэтому величина ежемесячного платежа постепенно уменьшается. Выплаты по кредиту в первые месяцы во много раз больше, чем в последние. В целом данный вид платежа более выгоден для заемщика.

Например, при получении ипотечного кредита в размере 1 000 000 руб. на 10 лет по ставке 12 % первый платеж составит 18 300 руб., а последний – всего 8300 руб. Спрос на кредиты с дифференцированными платежами в последнее время растет. Дифференцированные платежи имеют один существенный недостаток. В течение первых лет ежемесячные выплаты значительно больше, чем при аннуитетных платежах.

Расходы на страхование.Страховые взносы уплачиваются не ежемесячно, а ежегодно. Важно отметить, что процент начисляется не на всю сумму кредита, а на непогашенный остаток.

Страхование объекта недвижимости от повреждений. Ставка составляет 0,2—0,4 % от непогашенной суммы кредита.

Страхование жизни и здоровья заемщика. В среднем ставка составляет 0,3—3 % от непогашенной суммы кредита, зависит от возраста заемщика и может постепенно повышаться. Например, если человек среднего возраста берет кредит на 20 лет, то к концу срока он может платить более высокий процент.

Страхование риска утраты права собственности на квартиру нужно на случай, если у квартиры найдется другой хозяин, не тот, кто ее продал. Когда по решению суда клиент банка перестанет быть собственником данной квартиры, страховая компания выплатит банку всю сумму займа, а кредитор вернет клиенту ранее уплаченные взносы. Ставка в среднем составляет 0,2—0,4 % от непогашенной суммы кредита.

Договор ипотеки и налог на доходы физических лиц. НК РФ позволяет всем физическим лицам уменьшить налогооблагаемый доход на имущественный налоговый вычет, связанный с приобретением или строительством жилья, в размере до 1 млн руб. (ст. 220 НК РФ). Вычет можно получить в налоговом органе по месту жительства либо у работодателя. Для получения имущественного налогового вычета у организации работник должен принести заявление в произвольной форме и налоговое уведомление, форма которого утверждена приказом ФНС России от 07.12.2004 № САЭ-3-04/147. При этом работник должен числиться в организации в штате по трудовому договору (на условиях основной работы или по совместительству), так как НК РФ позволяет получить имущественный налоговый вычет именно у работодателя, а не у любого налогового агента (п. 3 ст. 220 НК РФ).

Предоставить работнику имущественный вычет можно сразу в том месяце, в котором работник принес налоговое уведомление. Но при этом важно учесть две особенности, которые прямо НК РФ не предусмотрены.

Вычет всегда предоставляется с начала года. Имущественный вычет положен работнику за налоговый период, то есть календарный год. Это значит, что работодатель имеет право предоставлять вычет по доходам, полученным сотрудником с 1 января года, в котором налоговый орган подтвердил право на вычет.

Вопросов не возникает, если уведомление работник принес до начисления январской заработной платы. В таком случае организация при расчете заработка сразу применит имущественный вычет.

Но если работник отдал уведомление позже, то есть когда налог на доходы физических лиц был удержан за несколько месяцев, в такой ситуации логично вернуть ему сумму налога, удержанную с января до месяца, в котором он принес уведомление. Сделать это можно за счет общей (то есть со всех работников) суммы налога на доходы физических лиц, начисленной к уплате за месяц, в котором проводится возврат налога на доходы физических лиц. В этом случае организации необходимо заручиться заявлением работника о возврате налога за конкретные месяцы (можно взять с него общее заявление – на предоставление имущественного вычета и возврат налога на доходы физических лиц). Так рекомендуют поступать некоторые региональные управления ФНС России (см. например, письмо УФНС России по Приморскому краю от 01.01.2007, без номера).

Пример.

Работник принес в организацию уведомление об имущественном налоговом вычете за 2007 год 10 октября 2007 года и одновременно подал работодателю заявление на предоставление вычета в размере 1 000 000 руб. и возврат налога на доходы физических лиц за январь – сентябрь 2007 года. Ежемесячно у работника удерживали налог в размере 5000 руб. Значит, вернуть налог надо в сумме 45 000 руб. (5000 руб. x 9 мес). По итогам октября организация должна перечислить в бюджет налог на доходы физических лиц в общей сумме 500 000 руб. за весь свой штат. Но, поскольку возврат налога сотруднику оформлен документально, организация вправе заплатить только 455 000 руб. (500 000 руб. – 45 000 руб.), а 45 000 руб. выдать на руки работнику.

Каждый год необходимо новое уведомление на вычет. Налоговый орган предоставляет уведомление на вычет только на год. Если в течение года сумма вычета использована не полностью, то его оставшаяся часть переносится на следующий год. Однако чтобы и дальше предоставлять вычет, необходимо, чтобы сотрудник принес в организацию из налогового органа новое уведомление – на следующий год. Предоставление вычета на основании прошлогоднего уведомления не разрешается.

Для продления имущественного вычета работнику потребуется справка о доходах за тот год, в котором он использовал часть вычета по форме № 2-НДФЛ.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

48. Залог

48. Залог Залог имущества – одна из наиболее распространенных форм обеспечения возвратности кредита сегодня. Сущность залога : кредитор имеет право реализовать заложенные ценности, если обеспеченное залогом обязательство не будет выполнено. Предметом залога может быть

79. Залог

79. Залог Залог имущества – одна из наиболее распространенных форм обеспечения возвратности кредита сегодня. Сущность залога: кредитор имеет право реализовать заложенные ценности, если обеспеченное залогом обязательство не будет выполнено. Предметом залога может быть

Тема 24. Ипотека

Тема 24. Ипотека 1. Ипотечное кредитование (ИК)Ипотечное кредитование – форма предоставления кредита под залог недвижимости различного рода. По цели обращения за кредитом различают: 1) краткосрочный кредит (текущая потребность в денежных средствах), 2) долгосрочный

Кредит под залог. Что это такое и как его получить?

Кредит под залог. Что это такое и как его получить? Помимо типовых видов потребительского кредита вы можете получить и кредит под залог. Это потребительский кредит, обеспеченный каким-либо имуществом заемщика. При некоторых обстоятельствах банки предоставляют

Кредит на покупку квартиры (дома) или ипотечный кредит

Кредит на покупку квартиры (дома) или ипотечный кредит Самый ресурсоемкий ( до 100 и более тыс. долл США на одного заемщика) , самый длинный ( до 10 лет) . Тем не менее этот кредит также является практически полностью обеспеченным залогами , т.к. здесь, как и в случае с

Залог

Залог Залог представляет собой способ обеспечения исполнения обязательств, при котором залогодержателю (кредитору) предоставляется право по обеспеченному залогом обязательству в случае неисполнения должником своих обязанностей получить удовлетворение из стоимости

95. Формирование портфеля недвижимости. Ипотека

95. Формирование портфеля недвижимости. Ипотека Классификация недвижимости : в зависимости от характера использования выделяют группы: для жилья, для ведения коммерческой деятельности, для производственных целей, для сельскохозяйственной деятельности.Важными с точки

7.2. Социальная ипотека

7.2. Социальная ипотека Жилищный фонд в России находится в плачевном состоянии, ветшая с каждым днем, и, очевидно, такими темпами, какими сейчас идет привлечение инвестиций в строительство, ситуацию в обозримом будущем не исправить. Картина дополняется низким уровнем

Ипотека сегодня

Ипотека сегодня Сейчас в России количество ипотечных программ, объем ипотечных кредитов не сравнимы ни по каким параметрам с предыдущим периодом. На начало 2005 г., по данным Банка России, объем выданных кредитов составил около 18,5 млрд руб., причем за второе полугодие 2004 г.

Что такое ипотека

Что такое ипотека ЕСЛИ вы ожидаете, что ипотека – это нечто из разряда современных новаций, вы глубоко ошибаетесь. Как и большинство изобретений финансового рынка, ипотека насчитывает весьма древнюю историю.Понятие «ипотека» вошло в обиход еще в Древней Греции. И смысл

Социальная ипотека

Социальная ипотека ХОТЯ каждой семье отдельную квартиру государство больше не обещает, социальные жилищные программы все же имеют место быть. И большинство из них помогает решить жилищный вопрос с помощью ипотеки. Государственная поддержка при этом заключается в том,

Ипотека и семья

Ипотека и семья ИПОТЕЧНЫЙ кредит по своему характеру – продукт, ориентированный, в первую очередь на людей семейных. Причем вопрос о приобретении жилья по понятным причинам чаще всего поднимается в семьях с детьми. Но возникает парадокс: именно дети в значительной мере

Аренда или ипотека?

Аренда или ипотека? Ежемесячно погашая ипотечный кредит или оплачивая съемную квартиру, человек расстается примерно с одинаковой (и немалой) суммой. Что для него выгоднее и удобнее, каждый может решить сам, все зависит от жизненных обстоятельств.Цены на недвижимость

Дети и ипотека

Дети и ипотека Редкий банк может предоставить ипотечный кредит, если среди собственников идущей в залог квартиры есть ребенок. Все операции с жильем, где совладельцем выступает несовершеннолетний, считаются сделками повышенного риска.Раньше для любой сделки с

Залог

Залог Используя действительный залог, автор рассказывает читателю, кто конкретно что-то делает или говорит. Когда же он использует страдательный залог, иногда неясно, кто что говорит или делает. Вот пример, иллюстрирующий контраст. Действительный залог Салли дала брату