Глава 7. Вспомним про активы

Глава 7. Вспомним про активы

Должен быть запас прочности. С этим, я думаю, согласятся все. Более сложный вопрос – это размер запаса прочности. Сколько денег должно оставаться неистраченными, чтобы чувствовать себя уверенно и защищенно? И где должны храниться эти деньги?

Определение размера запаса прочности, несомненно, процесс сугубо индивидуальный. Один из подходов – представить себе, что у Вас неожиданно исчез Ваш привычный источник доходов. Сколько Вам понадобится времени, чтобы найти другой? Месяц, два месяца, полгода? В зависимости от этого времени Вы определяете запас прочности, то есть сколько Вам нужно денег, чтобы чувствовать себя нормально, пока Вы не нашли новый источник доходов.

Многие финансовые консультанты рекомендуют определять размер страхового запаса следующим образом:

В условиях экономической стабильности размер запаса должен быть равен обычному размеру расходов за два месяца.

В кризисных ситуациях имеет смысл увеличивать резерв до шестимесячного размера расходов, поскольку возрастает риск потери или уменьшения дохода.

Никита Кошельков считает себя весьма востребованным специалистом, и он уверен в том, что найдет новый источник доходов за один, ну максимум два месяца. Это означает, что для того, чтобы чувствовать себя уверенно, ему нужен запас наличности в размере 40-45 тысяч рублей.

Откуда возьмутся 40-45 тысяч рублей в нашем плане? Мы же уже распланировали все свободные деньги... Ну что ж. Придется от чего-то отказываться. Какие-то цели нужно отодвинуть во времени.

Часто слышу мнение, что любой человек может выделить 10% своих доходов для сбережений и при этом качество жизни ничуть не изменится. Магическая цифра в 10% фигурирует во многих книгах, на нее ссылаются многие авторитетные люди. И даже церковь предлагает выделить на пожертвования именно 10%.

Мы можем также пойти по пути экономии 10% наших доходов для формирования нашего «резервного фонда».

С финансовым планом Н.Кошелькова я поступил достаточно просто. Чтобы выделить 10% доходов для формирования резерва, я как попало посокращал расходы. В реальности, естественно, сокращение расходов влечет за собой изменения в стиле и качестве жизни.

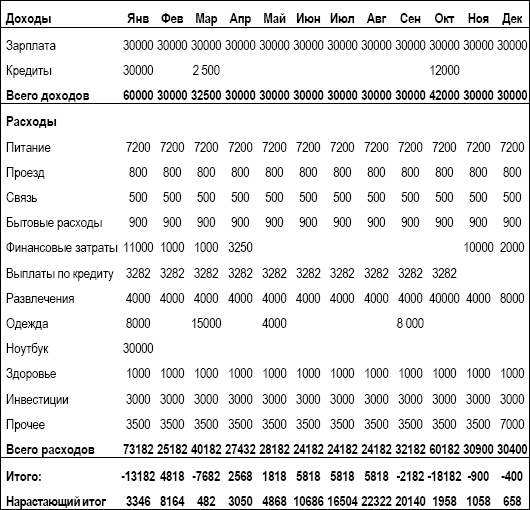

В Таблице 9 Вы можете видеть финансовый план Никиты, в котором уже нет минусов в Нарастающем итоге (в том числе за счет взятых дополнительных кредитов).

Создание резервного фонда проходит по статье «Инвестиции», по статье «Финансовые расходы» появились дополнительные затраты на погашение кредитов. На сумму кредитов не начислены проценты, поскольку сумма невелика и срок кредитования всего месяц. Никита вполне может взять не классический кредит в банке, а рассчитаться в магазине кредитной карточкой со льготным периодом. И, как Вы, наверное, знаете, если кредит будет погашен в течение льготного периода (по большинству кредитных карт льготный период составляет не менее 45 календарных дней), то за пользование деньгами не придется платить проценты.

Таблица 9: Финансовый план Н.Кошелькова с учетом создания «Резервного фонда»

Итак, в расходах появилась еще одна статья: «Инвестиции». Обратите внимание – это именно расходы. Ведь когда мы инвестируем наши деньги, мы, по сути, тратим наши кровные на приобретение активов, которые, как мы надеемся, принесут нам в будущем больше денег.

Пользуясь случаем, хочу отметить свое несогласие с рядом авторов книг схожей тематики по поводу характера инвестиционных затрат. Не то чтобы я не согласен в принципе, мне просто не нравится способ преподнесения в целом правильных вещей.

Во многих книгах я встречал размышления следующего характера: когда мы что-то покупаем, то мы платим деньги владельцу товара. Мы покупаем хлеб – платим продавцу хлеба. Мы покупаем носки – платим продавцу носков. Мы едем в такси – платим водителю... И так потихонечку мы раздаем все свои деньги различным часто совершенно незнакомым нам людям. Эти незнакомые люди становятся богаче, а у нас в конечном счете не остается ничего. Чтобы стать богатым нужно сначала «платить себе». То есть отложить часть денег на создание активов. Вот это выражение мне никак не удается понять... Как это – «заплатить себе»? Ведь деньги же уже у меня...

Я согласен, что нужно создавать активы. Только нужно понимать, что, совершая инвестиционные затраты, мы точно также платим не себе. Мы также покупаем у различных людей товары. Просто это не обычные товары, а инвестиционные.

Мы положили деньги на депозит – мы отдали деньги банку.

Мы купили акции – мы заплатили деньги за долю чужого бизнеса.

И так далее...

Я считаю, что важно совсем не то, кому мы платим деньги. Важно просто понимать, что ценность купленных вещей меняется со временем по-разному. В случае с обычными покупками мы тратим деньги на вещи, которые со временем теряют стоимость (причем в большинстве случаев до нуля). Покупая «инвестиционные товары», мы рассчитываем, что эти «товары» будут расти в цене: будет увеличиваться стоимость купленных акций, будет расти сумма на депозите в банке. И чем больше у нас товаров, растущих в цене, тем быстрее мы становимся богаче.

Итак, наши расходы на инвестиции полностью идут покупку «инвестиционных товаров», то есть на увеличение наших активов.

Вспомним, что у Никиты на данный момент есть некоторые активы, а именно 400 евро и паи ПИФов на сумму 20 950 рублей.

Активы часто не имеют фиксированной стоимости. Их стоимость зависит от рыночных условий, которые трудно предсказуемы даже на небольшом промежутке времени. Очевидно, например, что валюта постоянно изменяется в цене. Сегодня 400 евро стоят 18 000 рублей, а сколько они будут стоить завтра, мы не знаем.

Прирост стоимости активов, конечно же, зависит от вида активов и может по некоторым видам активов доходить до 50-80% в год. Но вложения в такие активы связаны с повышенной вероятностью существенных потерь. Выражаясь финансовым языком, это инвестиции с высоким уровнем риска.

На мой взгляд, в оценке активов предпочтительнее консервативный подход. То есть мы предполагаем, что активы не будут меняться в цене или изменятся не сильно. В своем личном плане я считаю, что мои активы будут расти в цене на 10% в год, что является достаточно консервативной оценкой возможной доходности моих инвестиций.

Доходность – прибыль от актива, выраженная в виде процентной ставки. Определяется как отношение годовой прибыли (в том числе и в виде разницы между ценами покупки и продажи актива) к сумме затрат на приобретение и обслуживание актива. Например, если мы положим на депозит в банке 1000 рублей и черезполгода банк вернет нам нашу 1000 рублей и дополнительно заплатит нам 50 рублей за пользование нашими деньгами, то доходность этой операции будет равна:

ГД/Затраты*100% = 50*2/1000*100% = 10%

где ГД – годовой доход. В нашем случае, чтобы получить годовой доход, мы умножаем полученные от банка за полгода 50 рублей на 2

Будем считать, что в инвестиционном портфеле Н.Кошелькова нет вложений повышенного риска. Это значит, что каждый месяц стоимость активов Никиты будет увеличиваться на 1/12 от годового прироста в размере 10%. Кроме этого, каждый месяц к активам Никиты будет прибавляться 3000 рублей, то есть те деньги, которые мы записали в расходы по статье «Инвестиции».

Давайте теперь составим прогноз прироста активов.

Таблица 10: Прогноз прироста активов Н.Кошелькова

На всякий случай дадим комментарий на тему «что это за цифры в таблице и откуда они взялись».

• «Начальные» – это стоимость активов, которые есть в наличии у Н.Кошелькова на данный момент. То есть 400 евро (оцененные по 45 рублей за евро) и паи ПИФов на 20 950 рублей.

• «Новые вложения» – это суммы, которые Никита каждый месяц тратит на создание активов, то есть те суммы, которые проходят в финансовом плане в расходах по статье «Инвестиции».

• «Сумма без учета процентов» – это сумма «Новых вложений» в текущем месяце и итоговой стоимости активов в предыдущем месяце.

• «Прирост» – это увеличение рыночной стоимости активов исходя из предположения, что они будут расти с темпом 10% в год. Цифра в этой графе равна 1/12 от 10% стоимости активов прошлого месяца. Конечно, это весьма приблизительный прогноз, но, на мой взгляд, нам вполне достаточно этой точности.

• «Итого» – ну это, я думаю, понятно и без комментариев. Это, собственно, и есть прогноз стоимости активов в соответствующем месяце.

Мы не рассматриваем вопрос о том, во что стоит вкладывать деньги. Единственная рекомендация от меня здесь – это то, что сумма в размере необходимого «запаса прочности», о котором мы говорили выше в этой главе, должна быть размещена на депозитах в надежном банке. То есть эта сумма должна быть относительно легко доступна и этими деньгами мы не можем рисковать. Вклады в банках защищены государством в лице Агентства по страхованию вкладов, и деньги с депозита мы можем забрать в любой момент.

Все, что у нас есть сверх «запаса прочности», может быть размещено в более рискованные и более доходные активы. Выбор активов зависит в существенной степени от наших будущих долгосрочных планов, о которых мы поговорим далее.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Бумажные активы

Бумажные активы Глава 32 Введение в бумажные активы Что нужно для того, чтобы подняться до уровня успешного инвестора в ценные бумаги Начать работать с бумажными активами очень легко. В наше время любой человек может запросто купить или продать акции через интернет.

Глава 32 Введение в бумажные активы Что нужно для того, чтобы подняться до уровня успешного инвестора в ценные бумаги

Глава 32 Введение в бумажные активы Что нужно для того, чтобы подняться до уровня успешного инвестора в ценные бумаги Начать работать с бумажными активами очень легко. В наше время любой человек может запросто купить или продать акции через интернет. Гораздо труднее

Глава 38 Лучшие друзья девушки – это активы Что нужно для того, чтобы подняться до уровня своего истинного величия

Глава 38 Лучшие друзья девушки – это активы Что нужно для того, чтобы подняться до уровня своего истинного величия Выберите тот класс активов, который вам больше всего подходит. Возможно, вы уже активно занимаетесь инвестированием. Если это не так, тогда изучите данный

ГЛАВА 4 Учет вложений во внеоборотные активы

ГЛАВА 4 Учет вложений во внеоборотные активы После изучения этой главы вы узнаете:!!! о понятии и классификации вложений во внеоборотные активы;!!! о синтетическом и аналитическом учете операций поступления основных фондов;!!! о поступлении основных фондов в счет вклада в

Глава 19. Посчитай свои активы

Глава 19. Посчитай свои активы Актив кладет деньги в твой карман.Роберт КийосакиВсегда знай, на каком этапе пути ты находишься. Для этого надо знать реальную цену своих активов и состояние своих счетов. Определи цену всех своих активов. Активы - это то, что тебе принадлежит.

Нематериальные активы

Нематериальные активы Порядок бухгалтерского учета нематериальных активов регулируется ПБУ 14/2000 «Учет нематериальных активов», утвержденным приказом Минфина России от 16.10.2000 №91н. к нематериальным активам относятся:? исключительное право патентообладателя на

Пример 13. При выбытии объектов основных средств организации не списывает накопленные отложенные налоговые обязательства (активы), отраженные по счету 77 «Отложенные налоговые обязательства» (09 «Отложенные налоговые активы»)

Пример 13. При выбытии объектов основных средств организации не списывает накопленные отложенные налоговые обязательства (активы), отраженные по счету 77 «Отложенные налоговые обязательства» (09 «Отложенные налоговые активы») Согласно п.18 ПБУ 18/02 отложенное налоговое

Глава 1 Ваши активы и пассивы

Глава 1 Ваши активы и пассивы Деньги не сделают вас счастливее. У меня сейчас 50 миллионов, и я так же счастлив, как и тогда, когда у меня было 48 миллионов. Арнольд Шварценеггер Сколько у вас есть денег? Сколько активов? Пассивов? Сколько источников дохода? Можете ли вы

Глава 8. Нематериальные активы предприятия

Глава 8. Нематериальные активы предприятия В соответствии с действующим законодательством нематериальными активами принято считать патенты, права на пользование земельными участками, программное обеспечение, авторские права, лицензии, товарные знаки и прочие подобные

23. Нефинансовые активы

23. Нефинансовые активы Нефинансовые активы – это объекты, находящиеся в пользовании хозяйствующих субъектов и приносящие им реальные либо потенциальные экономические выгоды в течение определенного периода в результате их использования или хранения. В зависимости от

2.2.3. Нематериальные активы

2.2.3. Нематериальные активы Нематериальный актив – идентифицируемый неденежный актив (актив – это ресурс, контролируемый предприятием в результате прошлых событий, от которого ожидается получение экономических выгод в будущем), не имеющий физической формы, который

Вспомним про Трудовой кодекс

Вспомним про Трудовой кодекс Первое, о чем стоит подумать в свой первый же рабочий день, а то еще и раньше- на этапе интервью, это контракт, или трудовой договор.Все смотрели реалити-шоу «Кандидат», где победившему соискателю в качестве основного приза предлагался

Активы

Активы Допустим, средства уже привлечены и банк представляет, с каким объемом средств он имеет дело. Но для чего он их привлек? В рыночной экономике все ориентировано на получение прибыли. Тем более, что значительная часть ресурсов является платной. Доход банк получает

3.5.1.2. Нематериальные активы

3.5.1.2. Нематериальные активы Как указано в пункте 13 ПБУ 14/2007 «Учет нематериальных активов», фактическая (первоначальная) стоимость нематериального актива, полученного обществом от учредителя по договору дарения, определяется исходя из его текущей рыночной стоимости на