5. Основы построения налоговой системы Российской Федерации и налогообложения малого предпринимательства

Понятие налоговой системы можно рассматривать с нескольких позиций:

1) как совокупность налогов, установленных законодательной властью и взимаемых исполнительной властью;

2) как методы и принципы построения налогов;

3) как взаимосвязанная совокупность действующих в данный момент в конкретном государстве существенных условий налогообложения.

Существенными условиями налогообложения, присущими системе налогов и сборов Российской Федерации, в соответствии с п. 2 ст. 1 части первой НК РФ являются:

1) виды налогов и сборов, взимаемых в Российской Федерации;

2) основания возникновения (изменения, прекращения) и порядок исполнения обязанностей по уплате налогов и сборов;

3) принципы установления, введения в действие и прекращения действия ранее введенных налогов субъектов РФ и местных налогов;

4) права и обязанности налогоплательщиков, налоговых органов и других участников отношений, регулируемых законодательством о налогах и сборах;

5) формы и методы налогового контроля;

6) ответственность за совершение налоговых правонарушений;

7) порядок обжалования актов налоговых органов и действий (бездействия) их должностных лиц.

Налоговая политика – это система целенаправленных экономических, правовых, организационных и контрольных мероприятий государства в области налогов. При проведении налоговой политики преследуются следующие цели:

1) фискальная – формирование доходов бюджета посредством налогов и сборов;

2) экономическая – регулирование экономики с помощью налогового механизма для проведения структурных преобразований, стимулирования бизнеса, а также инвестиционной и инновационной активности, регулирования спроса и предложения;

3) социальная – снижение через систему налогообложения неравенства в уровнях доходов различных слоев населения, социальная защита граждан;

4) экологическая – рациональное использование ресурсов и защита окружающей среды за счет усиления роли соответствующих налогов и штрафов;

5) контрольная – проведение налоговых проверок с целью принятия государством стратегических и тактических решений в экономике и социальной политике;

6) международная – заключение с другими странами соглашений об избежании двойного налогообложения, снижение таможенных пошлин для стимулирования предпринимательской деятельности.

Налоговая политика по своему содержанию охватывает:

1) выработку концепции налоговой системы;

2) рассмотрение основных направлений и принципов налогообложения;

3) разработку мер, направленных на достижение поставленных целей в области экономического (социального) развития общества.

Построение, развитие и управление налоговой системой любого государства базируется на определённых организационных принципах. Налоговая система России руководствуется следующими организационными принципами:

1. Единства налоговой системы. Согласно ст. 3 НК РФ, не допускается устанавливать налоги и сборы, нарушающие единое экономическое пространство Российской Федерации и, в частности, прямо или косвенно ограничивающие свободное перемещение в пределах территории Российской Федерации товаров (работ, услуг) или финансовых средств, либо иначе ограничивать или создавать препятствия не запрещенной законом экономической деятельности физических лиц и организаций.

2. Равенства правовых статусов субъектов Федерации. В основу построения налоговой системы должен быть заложен налоговый федерализм, т. е. разграничение полномочий между федеральными и региональными уровнями власти в области налогообложения и бюджетных отношений. В России этот принцип реализуется через трехуровневую структуру налоговой системы (федеральные, региональные и местные налоги и сборы). Законодательно четко определены полномочия и правовые основы взимания налогов разных уровней.

3. Подвижности (эластичности). Налоговое бремя и налоговые отношения могут быть оперативно изменены в соответствии с объективными нуждами государства. В ряде случаев эластичность налогообложения используется в качестве контрмеры государства против уклонения от уплаты налогов.

4. Стабильности. Налоговая система должна функционировать в течение многих лет до налоговой реформы. Данный принцип обусловлен интересами всех субъектов налоговых отношений.

5. Множественности налогов. Любая налоговая система эффективна только в том случае, если она предусматривает множественность налогов. Во-первых, это обусловлено необходимостью перераспределения налогового бремени по плательщикам. Во-вторых, при едином налоге нарушается принцип эластичности налоговой системы. В-третьих, соблюдение данного принципа позволяет реализовать взаимодополняемость налогов, согласно которой искусственная минимизация одного налога обязательно вызовет рост другого налога.

6. Исчерпывающего перечня федеральных, региональных и местных налогов и сборов. Данный принцип означает запрещение установления налогов и сборов Российской Федерацией, субъектами РФ и органами местного самоуправления, не предусмотренных НК РФ (ст. 12).

7. Гармонизации налогообложения с другими странами. Многие налоги, присущие экономически развитым странам, включены в налоговую систему России (например, акцизы, НДС, поимущественные налоги и др.). Эта тенденция позволит в дальнейшем РФ быть членом мировых экономических сообществ, а в настоящее время способствует устранению двойного налогообложения.

Существует также запрет на дискриминацию налогоплательщиков по каким-либо основаниям. В соответствии со ст. 3 НК РФ, налоги и сборы не могут иметь дискриминационный характер и различно применяться исходя из социальных, расовых, национальных, религиозных и иных подобных критериев. Не допускается устанавливать дифференцированные ставки налогов и сборов, налоговые льготы в зависимости от формы собственности, гражданства физических лиц или места происхождения капитала. Недопустимы налоги и сборы, препятствующие реализации гражданами своих конституционных прав.

В современной налоговой системе России действуют три вида налогов и сборов: федеральные, региональные и местные.

Федеральные налоги и сборы устанавливаются НК РФ и обязательны к уплате на всей её территории. Согласно ст. 13 НК РФ к ним относятся:

1) налог на добавленную стоимость;

2) акцизы;

3) налог на доходы физических лиц;

4) налог на прибыль организаций;

5) налог на добычу полезных ископаемых;

6) водный налог;

7) сборы за пользование объектами животного мира и за пользование объектами водных биологических ресурсов;

8) государственная пошлина.

Региональные налоги устанавливаются НК РФ и законами субъектов РФ и обязательны к уплате на территории соответствующих субъектов РФ. Согласно ст. 14 НК РФ к ним относятся:

1) налог на имущество организаций;

2) налог на игорный бизнес;

3) транспортный налог.

Местные налоги устанавливаются НК РФ и нормативными правовыми актами представительных органов местного самоуправления и обязательны к уплате на территории соответствующих муниципальных образований. Согласно ст. 15 НК РФ к ним относятся:

1) земельный налог;

2) налог на имущество физических лиц.

Перечисленные федеральные, региональные и местные налоги, уплачиваемые теми или иными субъектами налоговых отношений в соответствии с требованиями НК РФ, составляют основу так называемой общей системы налогообложения.

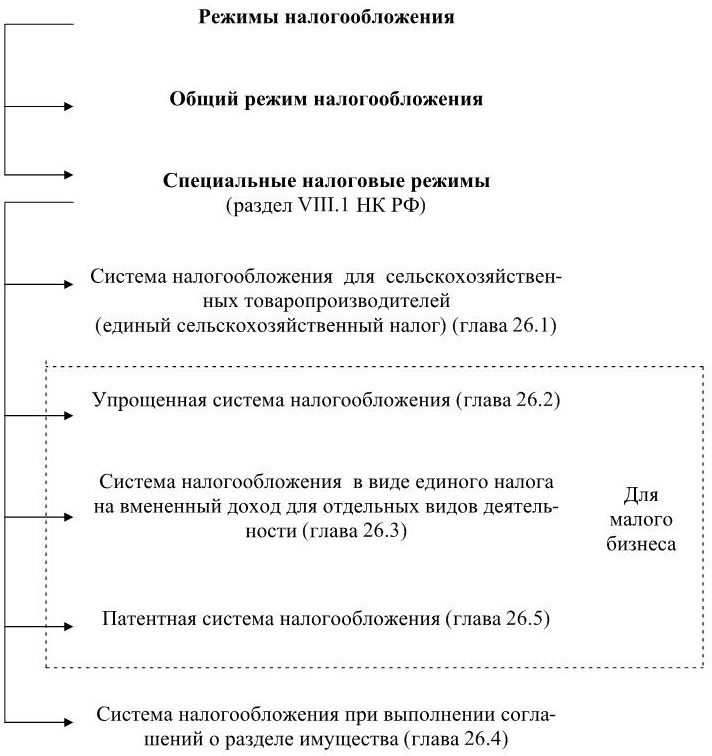

Характерной особенностью налоговой системы России является наличие, помимо общего режима налогообложения, также специальных налоговых режимов. В соответствии со ст. 18 НК РФ, на территории Российской Федерации устанавливаются специальные налоговые режимы, которые могут предусматривать особый порядок определения элементов налогообложения и освобождение от уплаты отдельных федеральных, региональных и местных налогов и сборов. К специальным налоговым режимам относятся (рисунок 5):

1) система налогообложения для сельскохозяйственных товаропроизводителей (единый сельскохозяйственный налог);

2) упрощённая система налогообложения;

3) система налогообложения в виде единого налога на вменённый доход для отдельных видов деятельности;

4) система налогообложения при выполнении соглашений о разделе продукции;

5) патентная система налогообложения.

Из пяти специальных налоговых режимов, предусмотренных НК РФ, три непосредственно нацелены на создание более благоприятных экономических и финансовых условий функционирования организаций, относящихся к сфере малого предпринимательства – это упрощённая система налогообложения, система налогообложения в виде единого налога на вменённый доход для отдельных видов деятельности и патентная система налогообложения.

Действовавшие еще до принятия НК РФ единый налог на вмененный доход для отдельных видов деятельности и упрощенная система налогообложения и отчётности с принятием соответствующих глав НК РФ стали функционировать с 2003 г. в обновленной редакции в виде специальных налоговых режимов.

В качестве нового элемента налоговой системы с 2002 г. был введен специальный режим налогообложения в виде единого налога для сельскохозяйственных товаропроизводителей, в котором учтены особенности сельского хозяйства как отрасли, привязанной к конкретным участкам земли.

Рисунок 5. – Режимы налогообложения, предусмотренные Налоговым кодексом РФ

Самым «молодым» специальным налоговым режимом является патентная система налогообложения, которая была выделена в самостоятельную главу НК РФ с 2013 года (до этого элементы упрощённой системы налогообложения на основе патента на протяжении ряда лет регулировались главой 26.2 НК РФ).

В перечень специальных налоговых режимов входит также система налогообложения при выполнении соглашений о разделе продукции. Введение подобного режима связано с необходимостью учета особых условий добычи полезных ископаемых при выполнении соглашений о разделе продукции.

Система налогообложения для субъектов малого предпринимательства, основу которой в Российской Федерации составляют выделенные выше специальные налоговые режимы, должна строиться исходя из определенных критериев.

Во-первых, действующий для любой налоговой системы принцип определенности налогообложения и налогообложении малого бизнеса должен быть доведен до совершенства. Это означает, что данное законодательство обязано быть простым и понятным не только специалистам, но и любому предпринимателю, не имеющему специального образования и подготовки. Поэтому нельзя допускать, чтобы в законе по налогообложению малого бизнеса имели место отсылочные нормы не только к другим законам и подзаконным актам, но и к другим главам НК РФ (а если такие отсылочные нормы и есть, их надо минимизировать). Он не должен также предусматривать издание дополнительных нормативных документов.

Во-вторых, налогообложение малого бизнеса должно предусматривать замену для этих организаций максимально возможного числа действующих в стране налогов и сборов одним налогом. Естественно, что идеальная система налогообложения малого бизнеса предполагает наличие всего одного налога, но построить такую систему довольно сложно, как уже отмечалось выше. Это связано, в частности, со спецификой отдельных видов деятельности организаций. Например, организации, занимающиеся экспортом или импортом продукции, не могут быть освобождены от уплаты соответствующей таможенной пошлины, при реализации подакцизных товаров малые предприятия должны уплачивать акцизы и т.д.

В-третьих, систему бухгалтерского учета и отчетности для малого предпринимательства нужно максимально упростить, одновременно позволяя осуществлять необходимый налоговый контроль за формированием налоговой базы и полнотой уплаты соответствующих налогов. При этом введение соответствующего учета и отчетности не должно превращаться для малого предприятия в своего рода дополнительный вид деятельности, а проводимые налоговыми органами проверки не должны отнимать много времени ни у проверяемых, ни у проверяющих. В-четвертых, система налогообложения малого бизнеса должна решать проблему укрывательства получаемых доходов и соответственно налогов, с четом того, что именно малый бизнес действует в основном в сферах деятельности, связанных с оказанием услуг и вытекающими из этого огромными потоками налично-денежного обращения.

И наконец, в-пятых, система налогообложения должна побуждать организации малого бизнеса работать не только эффективно, но и открыто. Это можно достичь лишь благодаря установлению для этих организаций щадящей налоговой нагрузки по сравнению с организациями, работающими в обычном налоговом режиме.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК