1.3. Добровольные изменения учетной политики

1.3. Добровольные изменения учетной политики

В соответствии с ПБУ 1/98 добровольное изменение учетной политики возможно:

– при разработке новых способов ведения бухгалтерского учета;

– при существенных изменениях условий хозяйственной деятельности.

Любое изменение учетной политики должно быть обоснованным, неприменение требований ПБУ 1/98 при формировании бухгалтерской отчетности может привести к ее недостоверности.

В отличие от обязательных изменений учетной политики последствия добровольных изменений учетной политики всегда должны отражаться в бухгалтерском учете и отчетности ретроспективно, то есть исходя из предположения, что измененный способ ведения учета применялся в предыдущем отчетном периоде. Отражение последствий изменения учетной политики заключается в корректировке данных, включенных в бухгалтерскую отчетность, за прошедший отчетный период.

Корректировка вышеуказанных данных делается с целью соблюдения принципа сопоставимости отчетных данных текущего и прошлого периодов.

Исключением из этого правила может быть только ситуация, при которой оценка последствий изменения учетной политики в периоды, предшествующие отчетному, не может быть произведена с достаточной надежностью. И в том, и в другом случае информация об этом также должна быть раскрыта в пояснительной записке.

Однако это теория; рассмотрим, могут ли быть требования ПБУ 1/98 полностью реализованы и как они реализуются в различных ситуациях.

Например, установка в магазинах оборудования, которое оснащено считывающим устройством, и соответствующего программного обеспечения, позволяющего ежедневно формировать в учете информацию о каждой единице проданного товара, оформляется как изменение учетной политики.

В 2001 году ОАО «Газпром» обратилось в Минфин России с вопросом, является ли организация учетного процесса с использованием интегрированной системы управления SAP R/3 изменением учетной политики? Если это так, необходимо ли приурочивать начало работы на ней с начала финансового года (то есть так, как должны вступать в силу добровольные изменения учетной политики)?

По мнению Минфина России, выраженному в письме от 28.11.2001 № 16-00-14/514, перевод учетного процесса организации на новое программное обеспечение не может рассматриваться с достаточной степенью уверенности как внедрение разработанного организацией способа достижения более достоверного представления фактов хозяйственной деятельности в учете и отчетности организации или меньшей трудоемкости учетного процесса без снижения степени достоверности информации.

Тем не менее вывод был сделан такой, что изменения в учетную политику организации должны быть внесены с 1 января года (начала финансового года). При этом было уточнено, что, если в разрешенных случаях изменение учетной политики вводится в течение отчетного года, показатели в годовой бухгалтерской отчетности должны быть приведены в единой методологии.

При всей неоднозначности квалификации этого действия как нового способа ведения учета или существенного изменения условий деятельности принятие организацией решения о начале переоценки своих основных средств является примером добровольного изменения учетной политики.

Свидетельством этого, помимо всего прочего, является то, что в Отчете об изменениях капитала (форма № 3) статья «Переоценка основных средств» непосредственно предшествует статье «Изменения в учетной политике».

Коммерческая организация может не чаще одного раза в год (на начало отчетного года) переоценивать группы однородных объектов основных средств по текущей (восстановительной) стоимости. При принятии решения о переоценке основных средств организации следует учитывать, что они переоцениваются регулярно, чтобы стоимость основных средств, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости. Это также означает, что ПБУ 6/01 запрещается изменять учетную политику в обратном направлении (то есть в случае если организация проводила переоценку основных средств, а затем она хочет от нее отказаться). В этом проявляется еще одна отличительная особенность переоценки основных средств от прочих добровольных изменений учетной политики.

По мнению Березиной В. и Шишкина В., организация должна закрепить в учетной политике не только то, что она проводит переоценку основных средств, но и условия ее проведения[13].

Пунктом 15 ПБУ 6/01 установлены два условия периодичности проведения переоценки:

– переоценка должна проводиться не чаще одного раза в год;

– периодичность переоценки зависит от того, является ли отклонение стоимости основных средств, по которой они отражены в бухгалтерском учете и отчетности, от текущей (восстановительной) стоимости существенным.

По мнению Березиной В. и Шишкина В., под регулярностью в бухгалтерском законодательстве не подразумевается жестко установленная периодичность проведения переоценки (один, два или три года). Периодичность проведения проверок может меняться, и она зависит от существенности изменения стоимости основного средства. Следовательно, в учетной политике организации нет необходимости закреплять конкретную периодичность переоценки основных средств по формуле «по истечении каждых n лет». Если же организация определила в учетной политике, что она будет проводить переоценку основных средств, например, один раз в три года, то это может привести к тому, что через год после предыдущей переоценки стоимость основного средства будет существенно отклоняться от его текущей (восстановительной) стоимости. При этом, руководствуясь положениями своей учетной политики, организация не будет проводить переоценку основных средств. В результате в бухгалтерском учете и отчетности будет существенно искажена стоимость основных средств, то есть отчетность организации может быть признана недостоверной.

Организации нет необходимости фиксировать в своей учетной политике конкретный период, по истечении которого должна проводиться переоценка основных средств. Если в учетной политике такой период установлен, то данное положение должно быть дополнено условием о случаях, при наступлении которых этот период может быть изменен.

На практике организации иногда все же закрепляют в учетной политике конкретный период переоценки основных средств. При этом они делают оговорку, что в случае увеличения в указанный период времени рыночных цен на соответствующий объект переоценка проводится в иные сроки. Решение об изменении установленного срока проведения переоценки основных средств принимается на основании анализа изменений стоимости основных средств, проводимого финансово-экономическими службами организации.

Что касается оснований для определения текущей (восстановительной) стоимости при переоценке, то согласно п. 43 Методических указаний по бухгалтерскому учету основных средств, для этого могут использоваться:

– данные на аналогичную продукцию, полученные от организаций-изготовителей;

– сведения об уровне цен, имеющиеся у органов государственной статистики, торговых инспекций и организаций;

– сведения об уровне цен, опубликованные в средствах массовой информации и специальной литературе, и т.д.

Согласно IAS 8 добровольные изменения учетной политики отражаются в бухгалтерской отчетности методом ретроспективного признания. Аналогичное требование содержится в п. 19 – 21 ПБУ 1/98.

Однако по большинству объектов бухгалтерского учета изменить учетную политику нельзя. Новый способ ведения учета может быть применен исключительно к объектам, принятым к учету после 1 января года, начиная с которого применяется этот новый способ.

Например, организация в бухгалтерском учете до 2007 года применяла линейный метод начисления амортизации по всем объектам основных средств, включая основные средства, полученные по договору лизинга.

Начиная с 1 января 2006 года согласно п. 19 ПБУ 6/01 все организации получили право использовать повышающий коэффициент не выше 3 при начислении амортизации способом уменьшаемого остатка по основным средствам.

В связи с этим организация оформляет в учетной политике изменение с 1 января 2007 года метода начисления амортизации по всем основным средствам, учитываемым на балансе, включая лизинговые.

Организация не сомневается в том, что такое изменение учетной политики ретроспективно может быть применено ко всем имеющимся на балансе основным средствам. Организацию интересуют только два вопроса:

– каким образом правильно перейти на новый метод: начать применять новый метод к остаточной стоимости или следует пересчитать амортизацию от первоначальной стоимости основных средств;

– вправе ли она применять различные методы начисления амортизации к однородным основным средствам, учитываемым на своем балансе, если одни из них учтены по договору лизинга, а другие являются собственными?

Как справедливо отмечает И. Варницкий[14], способ амортизации по уже эксплуатируемым объектам менять нельзя. Применение одного из способов начисления амортизации по группе однородных объектов основных средств производится в течение всего срока полезного использования объектов, входящих в эту группу; нельзя применять различные способы начисления амортизации по группе однородных объектов основных средств; вышеуказанный порядок начисления амортизации распространяется и на лизинговое имущество, поскольку в бухгалтерском учете амортизация на предмет лизинга начисляется в общеустановленном порядке согласно п. 18 и 19 ПБУ 6/01.

Таким образом, с 1 января 2007 года организации имеют право применять коэффициент ускорения при соблюдении следующих требований:

– начисление амортизации по группе однородных объектов основных средств или по всем объектам основных средств осуществляется способом уменьшаемого остатка;

– объекты основных средств должны быть приобретены и приняты к учету в 2007 году;

– в учетной политике для целей бухгалтерского учета должно быть прописано применение коэффициента (его размер) и должна быть указана группа однородных основных средств, в отношении которых будет применяться коэффициент.

При этом в учете и отчетности организации фактически по статье «Основные средства» в организации будут отражены, во-первых, группа объектов основных средств, которые приобретены до 1 января 2007 года и стоимость которых списывается в качестве расходов равномерным линейным способом; во-вторых, группа объектов основных средств, приобретенных после 1 января 2007 года, стоимость которых списывается нелинейным способом – способом уменьшаемого остатка с коэффициентом 3.

В итоге изменение учетной политики, носящее добровольный характер, во-первых, фактически будет отражено не ретроспективно, а перспективно. Во-вторых, для пользователей бухгалтерской отчетности необходимо будет дополнительно раскрыть информацию о первоначальной стоимости и накопленной амортизации по вышеуказанным группам основных средств. Ввиду того что такого раскрытия Приложение к бухгалтерскому балансу (форма № 5) не содержит, организация должна представить его в пояснениях к бухгалтерской отчетности.

Рассмотренное в подразделе 1.2 обязательное изменение учетной политики в связи с отменой способа ЛИФО до 1 января 2008 года происходило в добровольном порядке, – отмечает Н. Саратовцева[15].

По мнению Н. Саратовцевой, вступительные остатки в бухгалтерской отчетности за отчетный год при отказе от оценки МПЗ способом ЛИФО должны быть пересчитаны. Причем эти корректировки необходимы для того, чтобы пользователи бухгалтерской отчетности могли путем сравнения числовых показателей отчетности за текущий и предыдущий годы оценить последствия способа ведения бухгалтерского учета.

Н. Саратовцева предложила следующий пошаговый алгоритм отражения в учете и отчетности данного изменения:

– произвести расчет оценки остатка МПЗ с помощью метода оценки, который принят вместо метода ЛИФО;

– в пояснительной записке к отчетности за год, предшествующий году, начиная с которого организация начнет применять новый метод оценки МПЗ (год n), в разделе об учетной политике указать, что в n-м году организация при списании материалов оценивала их способом ЛИФО, а начиная с года n + 1 будет оценивать способом ФИФО;

– в пояснительную записку к отчетности за год n + 1 включить положение о том, что в (n + 1)-м году организация изменила метод оценки материалов при списании, и указание на то, что включенные в бухгалтерскую отчетность за год n + 1 соответствующие данные года n скорректированы необходимым образом на сумму УУ тыс. руб.;

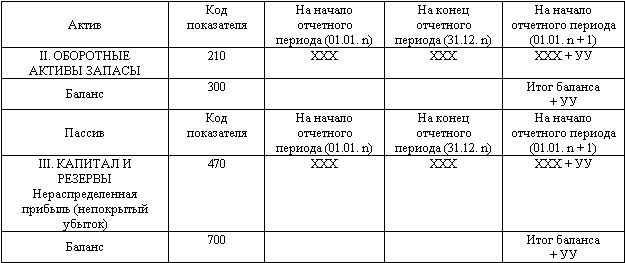

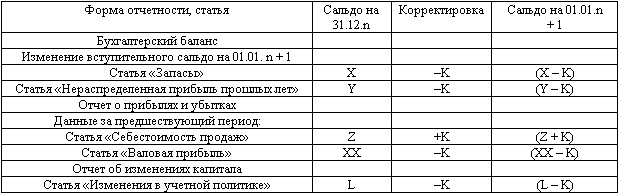

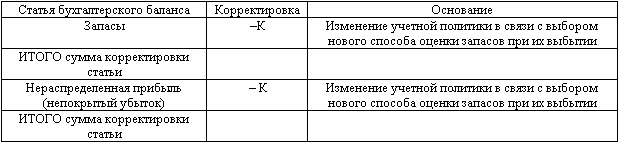

– отразить изменения показателей Бухгалтерского баланса (форма № 1) (табл. 6);

– отразить изменения показателей Отчета о прибылях и убытках (форма № 2). Показатель нераспределенной прибыли по итогам года n в Балансе (форма № 1) и валовой прибыли в Отчете о прибылях и убытках (форма № 2) за год n должен быть увеличен на одну и ту же сумму – УУ тыс. руб. за счет соответствующего уменьшения себестоимости проданных товаров, продукции, работ, услуг. При отражении данных за аналогичный период предыдущего года в форме № 2 в составе промежуточной отчетности изменение показателя валовой прибыли должно быть рассчитано дополнительно;

– заполнить соответствующие показатели Отчета об изменениях капитала (форма № 3). В Отчете об изменениях капитала остаток нераспределенной прибыли на 1 января n + 1 года не будет соответствовать аналогичному показателю на 31 декабря n года. Показатель нераспределенной прибыли должен быть изменен в связи с изменением учетной политики во всех трех формах бухгалтерской отчетности за год n на одну и ту же сумму (в примере увеличен на УУ тыс. руб.).

Таблица 6

Раскрытие информации о последствиях изменения учетной политики в бухгалтерском балансе (фрагмент)

К существенным изменениям условий деятельности организации согласно ПБУ 1/98 относятся:

– реорганизация;

– смена собственников;

– изменение видов деятельности.

Однако не только вышеперечисленные случаи можно признать существенными изменениями условий деятельности организации. Как отмечает Н.Н. Комова, при составлении учетной политики необходимо учитывать не только особенности видов деятельности, осуществляемых организацией, но и систему налогообложения, которую она применяет[16].

Плательщик единого налога на вмененный доход для отдельных видов деятельности (ЕНВД) должен составлять учетную политику для целей бухгалтерского учета, так как в определении учетной политики прямо сказано, что составлять учетную политику должна любая организация (независимо от организационно-правовой формы). Поскольку организации, применяющие ЕНВД, ведут бухгалтерский учет в полном объеме, это положение распространяется и на них. Учетную политику, по мнению Н.Н. Комовой, эти организации утверждают каждый год и ежегодно могут корректировать.

Имеются особенности составления учетной политики для целей бухгалтерского учета организаций:

– деятельность которых полностью переведена на уплату ЕНВД;

– применяющих наряду с уплатой ЕНВД иные режимы налогообложения (например, общий режим налогообложения, связанный с уплатой налога на прибыль; упрощенную систему налогообложения).

В соответствии с п. 8 ПБУ 1/98 отказ от применения той или иной нормы должен быть закреплен в учетной политике. Все без исключения организации, переведенные на уплату ЕНВД, не применяют Положение по бухгалтерскому учету «Учет расчетов по налогу на прибыль организаций» ПБУ 18/02, утвержденное приказом Минфина России от 19.11.2002 № 114н, поскольку они не являются плательщиками налога на прибыль. Если плательщики ЕНВД являются еще и субъектами малого предпринимательства (что не редкость), то они также вправе отказаться от применения Положения по бухгалтерскому учету «Условные факты хозяйственной деятельности» ПБУ 8/01, утвержденного приказом Минфина России от 28.11.2001 № 96н; Положения по бухгалтерскому учету «Информация об аффилированных лицах» ПБУ 11/2000, утвержденного приказом Минфина России от 13.01.2000 № 5н [начиная с отчетности за 2008 год – Положения по бухгалтерскому учету «Информация о связанных сторонах» (ПБУ 11/2008), утвержденного приказом Минфина России от 29.04.2008 № 48н]; Положения по бухгалтерскому учету «Информация по сегментам» ПБУ 12/2000, утвержденного приказом Минфина России от 27.01.2000 № 11н.

С 1 января 2006 года лимит стоимости основных средств, списываемых на затраты по мере отпуска в производство, составляет 20 000 руб. Организациям, применяющим ЕНВД, целесообразен выбор именно этого максимального предела, чтобы в случае перехода на общий режим налогообложения не восстанавливать НДС по основным средствам. По этим же причинам амортизация по объектам основных средств должна начисляться линейным способом. Кроме того, в учетной политике эти организации должны закрепить:

– метод ведения бухгалтерского учета основных средств, одновременно используемых в деятельности, переведенной на общий режим налогообложения и ЕНВД (необходим для расчета и уплаты налога на имущество организаций[17]);

– показатель, по которому стоимость основных средств – объектов обложения налогом на имущество организаций – распределяется между облагаемой и не облагаемой ЕНВД деятельностью (при определении стоимости недвижимости используется площадь помещений, для транспортных средств – пробег в километрах и т.д.);

– за какой период применяется в расчетах величина показателя, пропорционально которому стоимость основных средств – объектов обложения налогом на имущество организаций – распределяется между облагаемой и не облагаемой ЕНВД деятельностью [Минфин России рекомендует брать квартал (налоговый период по ЕНВД), чтобы подстраховаться от возможного перехода на общий режим налогообложения в течение года];

– порядок организации раздельного учета имущества, доходов, расходов, обязательств и т.п.

Существенным изменением условий деятельности можно признать и изменение масштабов бизнеса. Например, в III квартале отчетного года организация стала отвечать критериям малого предприятия и приняла решение не применять нормы ПБУ 18/02. Прекращение применения норм ПБУ 18/02 может расцениваться как существенное изменение условий деятельности. В этом случае организация должна внести изменения в учетную политику, которые вступят в силу только с 1 января года, следующего за годом утверждения такого изменения приказом руководителя организации.

Другой случай существенного изменения условий деятельности – вхождение организации в группу (холдинг) компаний, бухгалтерская служба которой обычно устанавливает единые учетные принципы во всех организациях, входящих в эту группу. Необходимость использования единой учетной политики в отношении аналогичных статей имущества и обязательств, доходов и расходов финансовой отчетности головной организации и дочерних обществ обусловлена обязанностью формировать сводную (консолидированную) отчетность группы организаций.

Составление сводной отчетности группы взаимосвязанных организаций регламентируется согласно российским правилам Методическими рекомендациями по составлению и представлению сводной бухгалтерской отчетности, утвержденными приказом Минфина России от 30.12.1996 № 112. Однако на более высоком уровне (на уровне федеральных законов) требование о формировании сводной отчетности не закреплено, а вышеуказанными Методическими рекомендациями разрешается не составлять сводную отчетность по российским правилам, если вместо этого формируется консолидированная отчетность по МСФО. На этот счет имеются также рекомендации Минфина России[18]. Поэтому в настоящее время очень немногие организации формируют сводную отчетность в соответствии с российскими стандартами бухгалтерского учета (далее – РСБУ).

На практике применяются подходы, когда в отличие от учетной политики по МСФО, которая в целях составления консолидированной отчетности является единой для всей группы компаний, учетная политика консолидируемых участников по российским стандартам может отличаться. По мнению Соколова А.А., более целесообразным является подход к формированию учетной политики группы компаний, предполагающий унификацию учетных процессов в соответствии с РСБУ с последующей трансформацией в соответствии с МСФО[19]. Такой вариант унификации является более оптимальным с точки зрения минимизации затрат на ведение учета и рационализации работы бухгалтерской службы, особенно если организации, входящие в группу, не имеют финансовых, технических и кадровых возможностей для организации учета по МСФО.

В этом случае на основе единой учетной политики головная организация может консолидировать показатели российских отчетностей всех организаций, а затем трансформировать агрегированную российскую отчетность группы компаний в соответствии с МСФО. При наличии соответствующих возможностей обязанность по ведению учета по МСФО может быть возложена и на другие наиболее крупные организации группы.

При этом полностью унифицировать учетные политики организаций группы часто невозможно (из-за технических возможностей, специфики деятельности и т.д.). В таких случаях целесообразнее не вносить изменения в учетные политики этих организаций, а производить впоследствии корректировки, поскольку при использовании отдельной организацией учетной политики и учетных методов, отличных от учетной политики или учетных методов группы (холдинга) компаний, показатели ее финансовой отчетности для целей консолидации должны быть скорректированы.

При формировании единой учетной политики группы компаний детально изучаются структура группы, характер и особенности ее деятельности в целом и каждой входящей в нее организации в отдельности, взаимоотношения организаций внутри этой группы. За проведенным тщательным анализом элементов учетных политик организаций группы должна последовать их корректировка в целях унификации правил ведения учета.

Выбор унифицированных методов учета должен определяться их способностью обеспечить наиболее эффективное взаимодействие всех участников учетного процесса, целесообразную оценку финансовых результатов деятельности группы (холдинга) при минимальных затратах. При этом речь идет о единстве способов учета для организации группы (холдинга), а не о полном совпадении методик и алгоритмов учета.

Процесс формирования учетной политики группы компаний достаточно сложен. Использование организациями, входящими в группу компаний, единых способов учета ведет к формированию единых принципов бизнес-процессов, происходящих в них, и позволяет осуществлять общую стратегию организации и ведения бухгалтерского и налогового учета, обеспечивать целостную управленческую политику в рамках этой группы.

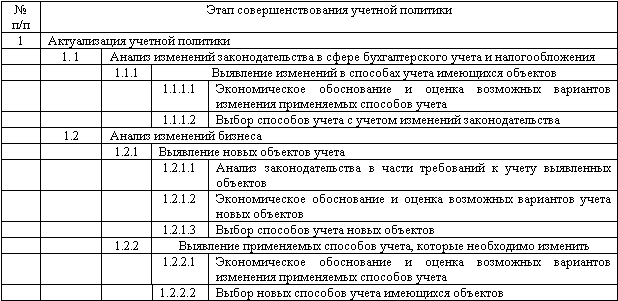

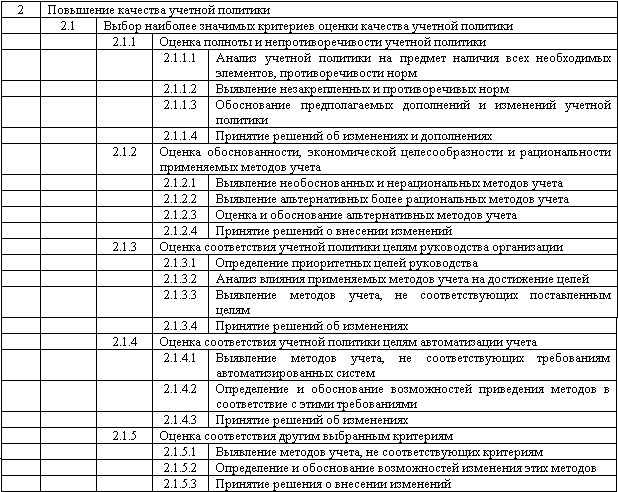

Однако процесс формирования учетной политики организации и группы компаний не заканчивается ее разработкой, а продолжается в течение всего периода функционирования организации или группы. После создания учетной политики она должна регулярно пересматриваться и совершенствоваться. В работе А.А. Соколова описан процесс совершенствования учетной политики, который составляют два подпроцесса – актуализация и повышение качества учетной политики (табл. 7).

Таблица 7

Алгоритм совершенствования учетной политики

Актуализация учетной политики представляет собой ее приведение в соответствие с изменяющимся законодательством и трансформирующимся и развивающимся бизнесом. Повышение качества учетной политики заключается в улучшении ее характеристик по таким качественным критериям, как ее полнота и непротиворечивость, экономическая целесообразность, обоснованность и рациональность методов учета, соответствие целям руководства организации, соответствие целям автоматизации учета и др.

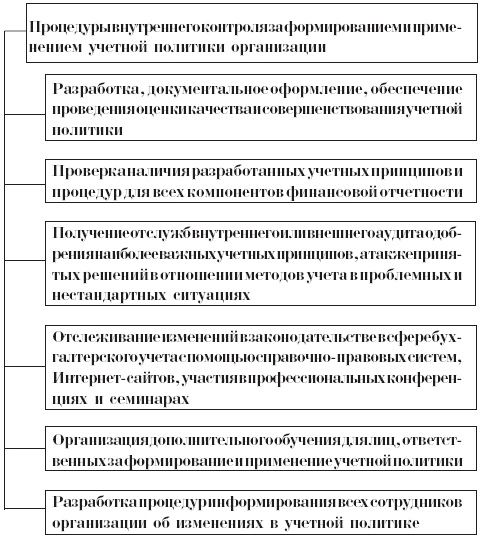

Руководство организации должно постоянно контролировать создание и совершенствование учетной политики, а также следить за ее применением (рис. 3).

Рис. 3. Процедуры внутреннего контроля за формированием и применением учетной политики организации

Добровольные изменения учетной политики отличаются от дополнения учетной политики. Организация может начать осуществлять какую-либо дополнительную деятельность, которую ранее не вела. В этом случае она должна зафиксировать в учетной политике способ отражения новых фактов хозяйственной деятельности. Однако это не будет считаться изменением учетной политики. Согласно п. 16 ПБУ 1/98 утверждение способа ведения бухгалтерского учета фактов хозяйственной деятельности, которые отличны по существу от фактов, имевших место ранее, или возникли впервые в деятельности организации, не признается изменением учетной политики.

Следовательно, организации могут дополнять учетную политику по мере возникновения новых фактов хозяйственной деятельности, которых ранее не было. Поэтому при первоначальном формировании учетной политики в ней должны быть представлены все возможные в будущем сферы деятельности.

Например, организация в середине отчетного года приобрела нематериальные активы. Ранее у нее нематериальных активов в учете не было. В данном случае организации необходимо дополнить учетную политику, как минимум, положением о начислении амортизации нематериальных активов с применением или без применения бухгалтерского счета 05 «Амортизация нематериальных активов».

Организация занимается оптовой торговлей. В середине отчетного года принято решение открыть розничный магазин для продажи части товара в розницу. В связи с возникновением нового факта хозяйственной деятельности учетная политика организации должна быть дополнена способом оценки товаров, продаваемых в розницу, по себестоимости их изготовления или продажным ценам (с применением или без применения счета 42 «Торговая наценка»).

Таким образом, подводя итог вышеприведенному, сформулируем следующие основные выводы.

1. При закреплении способов учета в учетной политике организации необходимо учитывать требование рациональности ведения бухгалтерского учета, в соответствии с которым затраты на сбор и обработку информации не должны превышать ценности и полезности самой информации, а также требование экономической целесообразности. В связи с этим для обоснования выбора конкретных способов учета целесообразно провести предварительный расчет экономических и финансовых последствий применения различных вариантов способов учета. Только на основе сравнительного анализа экономической целесообразности возможных вариантов можно выбрать оптимальный для организации способ учета.

2. В нормативных документах по бухгалтерскому учету необходимо установить четкое разграничение между изменениями учетной политики и изменением бухгалтерских оценок.

Последнее изменение нормативных документов по бухгалтерскому учету – отмена способа ЛИФО в ПБУ 5/01 приказом Минфина России от 26.03.2007 № 26н «О внесении изменений в нормативные правовые акты по бухгалтерскому учету» – наглядно показало, что Минфин России давно осведомлен о том, что это – изменение учетной оценки, а поэтому пересчитывать вступительные остатки по счетам 10 «Материалы», 41 «Товары», 43 «Готовая продукция» и т.д. не следует, в то время как большинство специалистов (теоретиков и практиков) рассматривает в своих публикациях процедуры и методы пересчета[20].

3. Для раскрытия информации об изменениях, внесенных в учетную политику, организациям следует разработать формат представления в пояснениях к бухгалтерской отчетности расчета кумулятивного (общего) эффекта (влияния) на показатели бухгалтерской отчетности всех изменений учетной политики, вступивших в силу в отчетном году. Один из возможных вариантов раскрытия такой информации представлен в табл. 8 и 9.

Таблица 8

Влияние корректировок на формы отчетности

Таблица 9

Отражение кумулятивного эффекта корректировок в пояснениях к бухгалтерской (финансовой) отчетности

4. Целесообразно изменить (отменить или конкретизировать) указание п. 21 ПБУ 1/98 на то, что при отражении последствий изменения учетной политики корректируются включенные в бухгалтерскую отчетность за отчетный период соответствующие данные за периоды, предшествующие отчетному. При этом вышеуказанные корректировки отражаются только в бухгалтерской отчетности, но никакие учетные записи не производятся.

5. Во избежание двоякого толкования дат вступления в силу нормативные документы, требующие внесения обязательных изменений в учетную политику, должны утверждаться и публиковаться до начала отчетного периода, начиная с которого они начинают действовать. Так, в 2007 году Положение по бухгалтерскому учету «Учет активов и обязательств, стоимость которых выражена в иностранной валюте» (ПБУ 3/2006), утвержденное приказом Минфина России от 27.11.2006 № 154н, изменило порядок отражения в бухгалтерском учете и бухгалтерской отчетности информации об активах и обязательствах, стоимость которых выражена в иностранной валюте, по сравнению с ранее действовавшим одноименным ПБУ 3/2000, утвержденным приказом Минфина России от 10.01.2000 № 2н. Принятие нормативного акта по бухгалтерскому учету изменило порядок (способы) ведения бухгалтерского учета, что повлекло изменение учетной политики не по инициативе организаций[21]. Согласно п. 2 приказа Минфина России от 27.11.2006 № 154н ПБУ 3/2006 вступило в силу с бухгалтерской отчетности 2007 года. Дата ввода в действие приказа Минфина России от 27.11.2006 № 154н самим нормативным актом не устанавливалась. ПБУ 3/2006 было опубликовано в «Российской газете» 07.02.2007 за № 25. Ввиду неясности нормы о введении в действие этого приказа Минфина России, а следовательно, противоречивости норм о порядке внесения изменений в учетную политику, по нашему мнению, организации были вправе самостоятельно толковать эту норму о вступлении в действие ПБУ 3/2006.

Аналогичная картина складывается и с теми семью ПБУ, изменения в которые или новые редакции которых вступили в силу с 1 января 2008 года.

6. Ретроспективный подход к изменению учетной политики в большинстве случаев не реализуется, причем это происходит, по нашему мнению, под влиянием разъяснений Минфина России. Так, после вступления в силу с 1 января 2006 года изменений в ПБУ 6/01, согласно которым объекты основных средств стоимостью не более 20 000 руб. за единицу можно учитывать как материально-производственные запасы, организации обращались в Минфин России за разъяснениями: можно ли, внеся соответствующие изменения в учетную политику, перевести в состав МПЗ недоамортизированные основные средства первоначальной стоимостью не более 20 000 руб.?

В письме Минфина России от 22.03.2006 № 07-05-06/64 указывалось, что порядок изменения учетной политики установлен ПБУ 1/98, исходя из которого, а также принимая во внимание, что приказ Минфина России от 12.12.2005 № 147н не предусматривает порядок отражения последствий изменений учетной политики в бухгалтерском учете и отчетности, финансовое ведомство сочло обоснованным соответствующее изменение учетной политики только в отношении объектов, принятых организацией к бухгалтерскому учету в качестве основных средств после вступления в силу вышеуказанного приказа.

На основании вышеприведенного ввиду того, что ПБУ 6/01 не устанавливает переходных положений, должен, по нашему мнению, применяться ретроспективный подход к изменению учетной политики. Но Минфин России сделал противоположный вывод: рекомендовал организациям изменять учетную политику перспективно. Причем вследствие такого решения у организации появились одинаковые объекты (основные средства стоимостью свыше 10 000 руб. и до 20 000 руб. включительно), учтенные и как оборотные, и как внеоборотные активы.

Совершенно иначе можно трактовать рекомендацию Минфина России, если рассматривать данную ситуацию как изменение учетной оценки: прежняя учетная оценка устарела под влиянием инфляционных процессов, поэтому вновь приобретаемые объекты стоимостью свыше 10 000 руб. и до 20 000 руб. включительно организация признает с 1 января 2006 года как МПЗ, то есть в данном случае применяется перспективный способ.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

1.1. Формирование учетной политики

1.1. Формирование учетной политики Учетная политика организации — это принятая ею совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового обобщения фактов хозяйственной деятельности.К

1.2. Изменение учетной политики

1.2. Изменение учетной политики Изменение учетной политики организации может производиться в случаях:• изменения законодательства Российской Федерации или нормативных правовых актов по бухгалтерскому учету;• разработки организацией новых способов ведения

1.3. Раскрытие учетной политики

1.3. Раскрытие учетной политики Организация должна раскрывать выбранные при формировании учетной политики способы ведения бухгалтерского учета, существенно влияющие на оценку и принятие решений заинтересованными пользователями бухгалтерской отчетности.Существенными

119. Изменение учетной политики

119. Изменение учетной политики Изменение учетной политики может производиться в случаях:• изменения законодательства Российской Федерации или нормативных актов по бухгалтерскому учету;• разработки организацией новых способов ведения бухгалтерского учета.

1.2. Обязательные изменения учетной политики

1.2. Обязательные изменения учетной политики Понятие «учетная политика» появилось в российском бухгалтерском учете в начале девяностых годов, когда были изданы Положение о бухгалтерском учете и отчетности в Российской Федерации, утвержденное приказом Минфина России от

2.1. Экспертиза учетной политики

2.1. Экспертиза учетной политики Главная функция учетной политики – закрепление выбранных способов учета и внутреннего контроля из ряда методов и способов, разрешенных нормативно-законодательными актами. В связи с этим организации могут применять разные методы учета

2.3. Изменения учетной политики, связанные с реорганизацией бухгалтерского учета в соответствии с МСФО

2.3. Изменения учетной политики, связанные с реорганизацией бухгалтерского учета в соответствии с МСФО 2.3.1. Общие положения В последние годы в нормативные документы по бухгалтерскому учету Минфина России постоянно вносятся изменения, большинство которых направлено на

17. Формирование учетной политики

17. Формирование учетной политики При формировании учетной политики организации по конкретному направлению ведения и организации бухгалтерского учета осуществляется выбор одного способа из нескольких, допускаемых законодательством и нормативными актами по

18. Раскрытие учетной политики

18. Раскрытие учетной политики Раскрытие учетной политики , согласно ПБУ, – это придание ее гласности. Т. е. организация должна раскрывать принятые при формировании учетной политики способы бухгалтерского учета, существенно влияющие на оценку и принятие решений

19. Изменение учетной политики

19. Изменение учетной политики Изменение учетной политики может производиться в следующих случаях: –?при изменении законодательства Российской Федерации или нормативных актов по бухгалтерскому учету;–?при разработке организацией новых способов ведения

II Формирование учетной политики

II Формирование учетной политики 4. Учетная политика организации формируется главным бухгалтером или иным лицом, на которое в соответствии с законодательством Российской Федерации возложено ведение бухгалтерского учета организации, на основе настоящего Положения и

III Изменение учетной политики

III Изменение учетной политики 10. Изменение учетной политики организации может производиться в случаях:изменения законодательства Российской Федерации и (или) нормативных правовых актов по бухгалтерскому учету;разработки организацией новых способов ведения

IV Раскрытие учетной политики

IV Раскрытие учетной политики 17. Организация должна раскрывать принятые при формировании учетной политики способы ведения бухгалтерского учета, существенно влияющие на оценку и принятие решений заинтересованными пользователями бухгалтерской

31. Формирование учетной политики

31. Формирование учетной политики Под учетной политикой организации (ПБУ 1/98 «Учетная политика организации») понимается принятая ею совокупность способов ведения бухгалтерского учета – первичного наблюдения, стоимостного измерения, текущей группировки и итогового

32. Изменение учетной политики

32. Изменение учетной политики Изменение учетной политики может производиться в случаях:• изменения законодательства РФ или нормативных актов по бухгалтерскому учету;• разработки организацией новых способов ведения бухгалтерского учета. Применение нового способа

ИЗМЕНЕНИЕ УЧЕТНОЙ ПОЛИТИКИ

ИЗМЕНЕНИЕ УЧЕТНОЙ ПОЛИТИКИ Согласно МСФО № 8 организация в определенных случаях может менять свою учетную политику:1) если это обусловлено изменениями в нормативных и законодательных актах;2) если изменения позволят получать более надежную и полную информацию о