Методические рекомендации по мониторингу и управлению рисками хода реализации инвестиционных проектов

Методические рекомендации по мониторингу и управлению рисками хода реализации инвестиционных проектов

Сегодня инвестиционная деятельность является необходимым условием развития и инструментом достижения стратегических целей каждой крупной компании и государства в целом. Согласно открытым источникам, передовые компании российского ТЭК тратят на инвестиционные проекты от 10 до 50 % от общего оборота компании. Кроме того, Правительство России утвердило 34 государственные программы, подавляющая часть которых будет реализована в период с 2013 по 2020 год. Общий объем финансирования государственных программ оценивается в сумму 80 трлн. рублей. Таким образом, вопрос о построении эффективной системы управления на текущий момент является одним из наиболее актуальных.

На основании многолетнего опыта ведения крупномасштабных проектов, специалисты НИИ корпоративного и проектного управления разработали ряд принципов и правил проведения мониторинга ходе реализации проекта, которые предлагаются вниманию читателей в данной статье.

Одной из наиболее важных задач, решаемых системой управления, является своевременное выявление несоответствий определенных параметров объекта управления их целевым значениям и выработка соответствующих корректирующих воздействий субъектом управления. Решение данной задачи осуществляется с помощью соответствующих инструментов и операций процесса контроля. Процесс контроля заключается в проведении регулярного мониторинга и осуществлении требуемых корректирующих и упреждающих действий (мероприятий).

В этой статье мы остановимся на теме регулярного контроля реализации инвестиционных проектов, в частности, на основных терминах, принципах и участниках мониторинга, а также приведем в качестве примера формы отчетности.

Итак, мониторинг – это непрерывный процесс наблюдения за определенными параметрами (показателями) объекта (объекта мониторинга) и их регистрация (учет) по определенным правилам (критериям). Информация, собранная в процессе мониторинга, используется для последующего анализа на предмет выявления несоответствий (отклонений), определения причин их возникновения и разработки предложений по их устранению (результаты мониторинга). Результаты мониторинга используются для последующей подготовки корректирующих и упреждающих действий (мероприятий). В рамах группы процессов проектного управления мониторинг проводится на всех уровнях управления на протяжении всего жизненного цикла проекта / программы / портфеля проектов. Различают следующие уровни мониторинга: стратегический, тактический, оперативный и операционный. В зависимости от уровня:

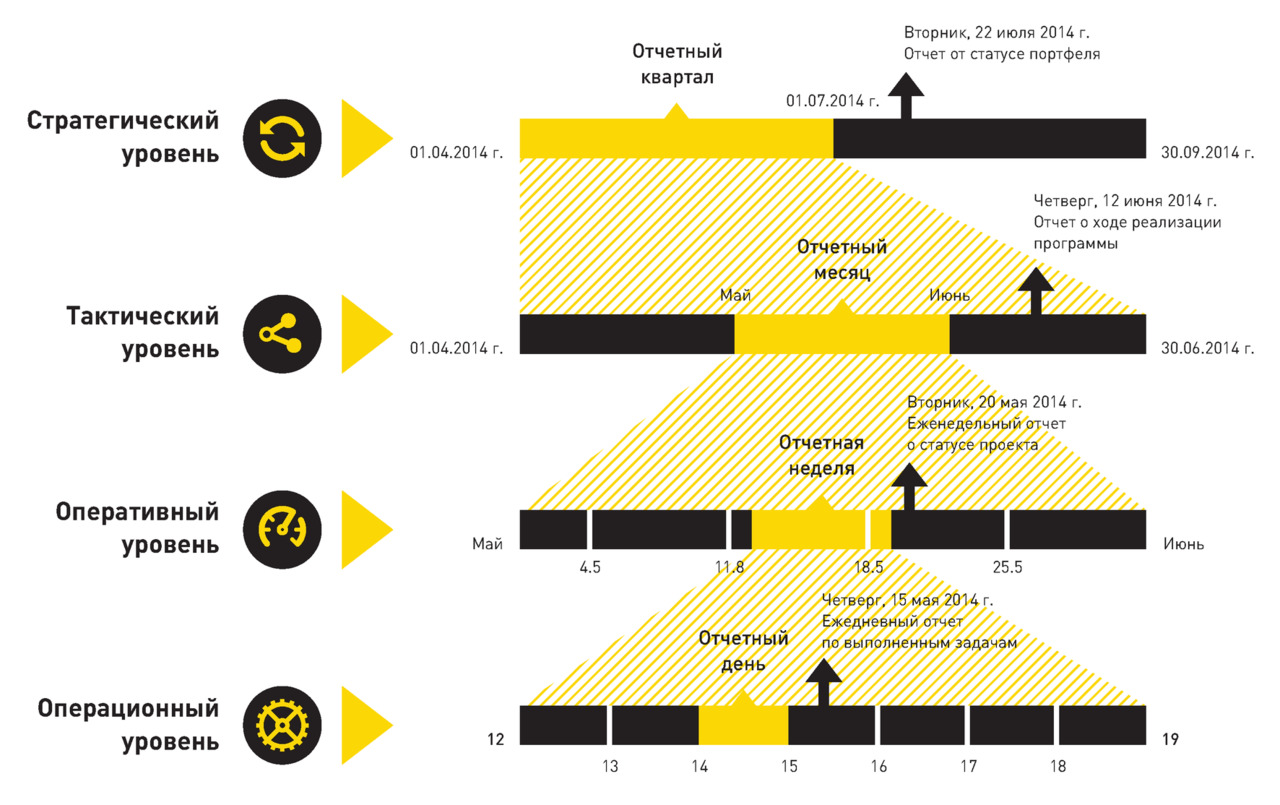

– методические рекомендации по управлению рисками проектной деятельностимониторинг проводится со следующей периодичностью: ежегодно, по полугодиям, ежеквартально (стратегический уровень); ежеквартально, ежемесячно (тактический уровень); ежемесячно, раз в две недели, еженедельно (оперативный уровень); ежедневно (операционный уровень).

– объектом мониторинга являются: программа / крупномасштабный проект (стратегический уровень); проект программы, фаза / этап проекта (тактический уровень); этап / задача проекта (оперативный уровень); задача / работа проекта (операционный уровень).

– мониторинг проводится следующими субъектами: Комитетом по мониторингу крупномасштабных проектов и программ при Совете директоров (Наблюдательном совете) компании (стратегический уровень); Управляющим советом проекта / программы (тактический уровень); Оперативным советом проекта / Руководителем проекта (оперативный уровень); Руководителем рабочей группы проекта (операционный уровень).

Наблюдаемыми показателями в рамках мониторинга являются: критичные риски и проблемы программ / крупномасштабных проектов, ключевые показатели портфеля проектов (стратегический уровень); критичные риски и проблемы проектов программы, ключевые показатели программы (тактический уровень); ключевые показатели проекта (оперативный уровень); выполнение задач / работ проекта, промежуточные результаты проекта (операционный уровень). В зависимости от уровня и периодичности проведения мониторинга, при анализе используются показатели, собранные за следующие прошедшие периоды времени: год, полгода, квартал (стратегический уровень); квартал, месяц (тактический уровень); месяц, две недели, неделя (оперативный уровень); один день (операционный уровень). Сроки проведения анализа также зависят от уровня и периодичности проведения мониторинга, например, анализ собранных показателей должен быть проведен: до конца первого квартала нового года (ежегодный мониторинг); до конца второго месяца нового полугодия (мониторинг по полугодиям); до конца первого месяца нового квартала (ежеквартальный мониторинг); до конца первой декады нового месяца (ежемесячный мониторинг); до конца первой недели (мониторинг раз в две недели); до среды (еженедельный мониторинг); в первой половине следующего рабочего дня (ежедневный мониторинг).

Мониторинг должен быть результативным – это один из основных принципов данного процесса. выявлять факты Отклонений, определять основные причины (факторы) их возникновения, а также формировать перечень мероприятий по их устранению. Для определения основных причин Отклонений используется система классификации по классам и типам наиболее часто встречающихся (типовых) причин. Использование такой системы классификации позволяет сформировать набор типовых мероприятий по устранению отклонений. В зависимости от уровня, объекта мониторинга и результативности проведенного анализа результатами мониторинга являются:

1) фактические значения ключевых показателей портфеля проектов,

2) перечень корректирующих действий для критичных проблем портфеля проектов / программ / крупномасштабных проектов, 3) перечень упреждающих действий для выявленных критических рисков портфеля проектов / программ / крупномасштабных проектов (стратегический уровень); 1) фактические значения ключевых показателей программы, 2) перечень корректирующих действий для критичных проблем проектов программы, 3) перечень упреждающих действий для выявленных критических рисков проектов программы (тактический уровень); 1) фактические значения ключевых показателей проекта, 2) перечень корректирующих действий для проблем проекта, 3) перечень упреждающих действий для выявленных рисков проекта (оперативный уровень); информация о фактическом ходе выполнения отдельных задач / работ проекта (операционный уровень).

Форма предоставления результатов зависит от уровня, результаты мониторинга оформляются в виде следующих документов: Отчет о ходе реализации портфеля проектов (стратегический уровень); Отчет о ходе реализации крупномасштабного проекта / программы (тактический уровень); Еженедельный отчет о статусе проекта (оперативный уровень); Отчет о выполнении задачи / работы (операционный уровень) (письмо электронной почты / отчет инструментального средства управления проектами, например, MS Project). Результаты мониторинга: рассматриваются на заседании Комитета по мониторингу крупномасштабных проектов и программ при Совете директоров (Наблюдательном совете) компании и утверждаются Решением Комитета (стратегический уровень); рассматриваются на заседании Управляющего совета проекта / программы и утверждаются Протоколом заседания (тактический уровень); рассматриваются на заседании Оперативного совета проекта / на совещании о статусе проекта и утверждаются Протоколом заседания/совещания (оперативный уровень); рассматриваются на совещании рабочей группы проекта и утверждаются личным решением руководителя рабочей группы проекта (операционный уровень). Пример проведения комплексного мониторинга представлен на рисунке.

Рис. Пример проведения комплексного мониторинга

Результаты, полученные в ходе проведения мониторинга, тесно связаны с процедурами управления рисками проекта. Особенно с финансовыми рисками, т. к. все анализируемые показатели, в первую очередь, влияют на рентабельность проекта.

Остановимся на процессе управления рисками более подробно.

Риски, как характеристика проекта, имеющая неопределенность исхода и влияющая на достижение целей проекта, подразделяются по типам на негативные (угрозы) и позитивные (благоприятные возможности) и по отношению к проекту – на внутренние и внешние. Риски характеризуются вероятностью реализации и степенью влияния на достижение целей проекта.

Управление рисками как процесс, заключается в принятии и исполнении управленческих решений, направленный на изменение вероятностей рисков или изменение степени их влияния на достижение целей проекта. Управление рисками является непрерывным процессом, который выполняется на протяжении всего жизненного цикла проекта. К управлению рисками относятся следующие операции:

1) выявление и анализ рисков;

2) планирование реагирования на риски;

3) мониторинг и администрирование рисков.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Методические рекомендации по управлению рисками для совета директоров акционерного общества

Методические рекомендации по управлению рисками для совета директоров акционерного общества Предисловие Тема управления рисками в последнее время становится все актуальней, что связано с повышенной турбулентностью на многих рынках и общей финансовой

Методические рекомендации по организации страхования ответственности директоров и руководителей

Методические рекомендации по организации страхования ответственности директоров и руководителей Введение Глобализация бизнеса вывела на новый уровень развития многие российские компании. Несомненно, здоровая конкуренция с иностранными и местными предприятиями и

83. Осуществление инвестиционных проектов

83. Осуществление инвестиционных проектов Осуществление инвестиционных проектов с коммерческими банками предполагает мероприятия, направленные на разработку и реализацию стратегий по управлению портфелем инвестиций, достижения оптимального сочетания прямых и

21. Виды инвестиционных проектов

21. Виды инвестиционных проектов Эффективность инвестиционных проектов подразумевает под собой соответствие проекта целям и интересам его участников. Эффективное осуществление проектов увеличивает поступающий в полное распоряжение общества внутренний валовой

42. Неопределенность инвестиционных проектов

42. Неопределенность инвестиционных проектов Неполнота или неточность информации об условиях, связанных с исполнением отдельных плановых решений, влекут за собой определенные потери или в некоторых случаях дополнительные выгоды. Это и называется

2. Моделирование инвестиционных проектов

2. Моделирование инвестиционных проектов Цифры управляют миром; по крайней мере нет сомнения в том, что цифры показывают, как он управляется. Иоганн Гете Моделирование инвестиционных проектов по сути является работой с механизмом расчетов различных параметров и

5.10. Бюджетирование инвестиционных проектов

5.10. Бюджетирование инвестиционных проектов Бюджетирование – это технология финансового планирования, учета и контроля доходов и расходов, получаемых от бизнеса на всех уровнях управления, которая позволяет анализировать прогнозируемые и полученные финансовые

8. Примеры инвестиционных проектов

8. Примеры инвестиционных проектов Воображение гораздо важнее, чем знания. Альберт Эйнштейн В данной книге рассмотрим два примера (кейса) реальных инвестиционных проектов – по одному для каждого из двух классических типов проектов.1. Инновационный проект, связанный с

60. Осуществление инвестиционных проектов

60. Осуществление инвестиционных проектов Осуществление инвестиционных проектов с коммерческими банками предполагает мероприятия, направленные на разработку и реализацию стратегий по управлению портфелем инвестиций, достижения оптимального сочетания прямых и

8. Методические рекомендации по определению подлинности дорожных чеков

8. Методические рекомендации по определению подлинности дорожных чеков Дорожные чеки AMERICAN EXPRESSДорожные чеки компании AMERICAN EXPRESS представлены четырьмя основными разновидностями, датированными, применительно к доллару США, 1960, 1983, 1988 и 1993 годами (соответствующие типы чеков

49. Осуществление инвестиционных проектов

49. Осуществление инвестиционных проектов Осуществление инвестиционных проектов с коммерческими банками предполагает мероприятия, направленные на разработку и реализацию стратегий по управлению портфелем инвестиций, достижения оптимального сочетания прямых и

Методические рекомендации по определению рыночной стоимости интеллектуальной собственности

Методические рекомендации по определению рыночной стоимости интеллектуальной собственности Утверждены Минимуществом России 26.11.2002 № СК-4/21297Согласованы с Минпромнауки России 08.10.2002 № АФ-225/38-36,Минэкономразвития России 27.10.2002 № АД-1028/10,Роспатентом 25.09.2002 №

Подготовка инвестиционных проектов

Подготовка инвестиционных проектов Большинство проектов капитальных вложений инициируются на уровне заводов (иногда в компаниях их называют «активами» или «промышленными площадками»), что неудивительно: промышленные площадки производят продукты, так что кто как не

54. Неопределенность инвестиционных проектов

54. Неопределенность инвестиционных проектов Неопределенность инвестиционных проектов вызвана неполнотой или неточностью информации об условиях выполнения отдельных плановых решений, вызывающей определенные потери (в некоторых случаях – дополнительные выгоды).

Рекомендации по управлению конфликтом

Рекомендации по управлению конфликтом Подумайте, чему вас научил конфликт. Спросите себя, какую пользу можно извлечь из этого печального опыта. Отведите конфликту соответствующее место:• не позволяйте отрицательному жизненному опыту сбить себя с пути;• не давайте

Задание 6. Отчетность по управлению рисками

Задание 6. Отчетность по управлению рисками Цель: научиться формировать базовую отчетность по рискам ИТ-проекта.1. Заполните карточку риска для наиболее приоритетного риска проекта. Используйте образец