3.4. Выбор объекта налогообложения

3.4. Выбор объекта налогообложения

Как видите, у каждого объекта налогообложения есть свои достоинства и свои недостатки. Так какой же объект налогообложения выбрать?

В начале деятельности практически никогда не бывает прибыли, а при убыточном результате наиболее удобный режим – это «доходы, уменьшенные на величину расходов» в качестве объекта налогообложения. В дальнейшем, когда появятся прибыль и штат наемных работников, придется провести дополнительные расчеты, чтобы найти наиболее выгодный для себя объект налогообложения.

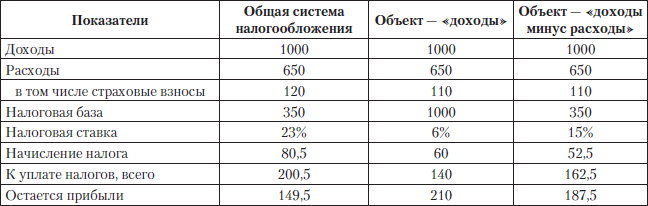

Вот как будут выглядеть расчеты для автосервиса в сравнительных таблицах (табл. 3.4 и 3.5):

Таблица 3.4. Автосервис – юридическое лицо

Сравнивая размер прибыли, остающейся в распоряжении организации, можно сделать вывод, что наиболее выгодным режимом налогообложения будет УСН с объектом «доходы».

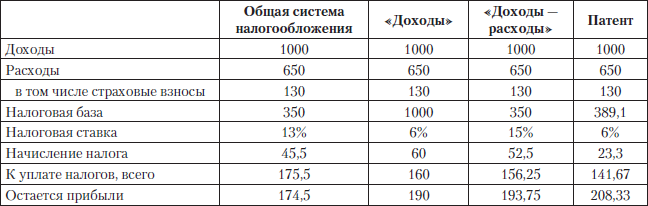

А вот что получится для автосервиса, которым занимается индивидуальный предприниматель.

Таблица 3.5. Автосервис – индивидуальный предприниматель

В этом случае наиболее выгодным оказался патент. Но результаты нашего примера нельзя просто переносить на любой бизнес – везде могут быть свои особенности и условия. Например, при патентной УСН вполне можно обойтись без бухгалтера и сэкономить и на зарплате, и на страховых взносах с нее. В любом случае расчеты помогут найти верное решение. Но есть несколько приемов, которые помогают обойтись без сложных и долгих вычислений – их можно применить практически всегда.

При выборе объекта налогообложения в первую очередь следует обращать внимание на величину расходов, которые налогоплательщики могут учесть при расчете единого налога. Даже если прибыли нет, налогоплательщик будет платить минимальный налог в размере 1 % от суммы своих доходов.

Сумма минимального налога будет равна сумме единого налога при доле расходов 93,33 %. Она рассчитывается при помощи уравнения (100 % – 93,33 %) х 15 % / 100 = = 1 %. Если доля расходов больше 93,33 %, то уплачивается минимальный налог. Если у налогоплательщика вообще нет никаких расходов, которые можно было бы учесть при расчете единого налога, единый налог при неудачно подобранном объекте налогообложения УСН составит 15 % от суммы полученного дохода. Это предельные значения налоговых обязательств при УСН, своеобразные минимум и максимум, между которыми и будут находиться реальные суммы налогов.

Понятно, что при относительно небольших расходах следует обращать внимание на другой объект налогообложения – доходы. Ведь тогда размер единого налога составит всего 6 % от суммы доходов. Также с помощью этого уравнения можно рассчитать и другое предельное значение, когда равны налоговые обязательства по УСН с любым объектом: (100 % – 60 %) х 15 % = 100 % х 6 %.

Получается, что, когда доля расходов в составе доходов составляет 60 %, налогоплательщикам безразлично, какой объект налогообложения выбрать. И в том и в другом случае сумма единого налога все равно будет 6 % от величины полученных доходов. А вот если доля расходов меньше 60 %, то целесообразно выбирать в качестве объекта налогообложения «доходы».

Если доля расходов больше 60 %, то следует обратить внимание еще на один фактор, оказывающий влияние на сумму единого налога, – это пенсионные взносы. Помните, что вычет по взносам значительно уменьшал сумму налога при объекте «доходы». Вот это мы и проанализируем. Сумма единого налога может быть уменьшена на сумму страховых взносов, а также на взносы по страхованию от несчастных случаев на производстве и профзаболеваний, но не более чем на 50 % суммы налога. Иными словами, величина единого налога может уменьшиться с 6 до 3 % от общей суммы дохода.

Когда выбор объекта сделан, надо разобраться, что именно учитывается в расходах и доходах при применении упрощенной системы налогообложения. Для этого рассмотрим особенности принятия к учету расходов и доходов по правилам гл. 26.2 Налогового кодекса РФ.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

9.6.1. Выбор режима налогообложения

9.6.1. Выбор режима налогообложения В соответствии с п. 2.1 ст. 346.12 НК РФ, введенным Федеральным законом от 19.07.2009 № 204-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» и п. 3 ст. 346.12 НК РФ организации, доход которых за 9 месяцев текущего года не

9.6.2. Выбор объекта налогообложений

9.6.2. Выбор объекта налогообложений В соответствии со ст. 346.14 НК РФ налогоплательщики, применяющие упрощенную систему налогообложения, вправе признать объектом налогообложения:• доходы;• доходы, уменьшенные на величину расходов.Объект налогообложения

Порядок изменения объекта налогообложения в период применения УСН

Порядок изменения объекта налогообложения в период применения УСН Согласно ранее действовавшему правилу объект налогообложения налогоплательщик не мог менять в течение трех лет с начала применения УСН.С 1 января 2009 г. объект налогообложения можно изменять ежегодно.

Изменение объекта налогообложения после преобразования

Изменение объекта налогообложения после преобразования Преобразование (смена организационно-правовой формы) является одной из форм реорганизации юридического лица. В ходе преобразования прежнее юридическое лицо прекращает свое существование. В то же время возникает

Сроки уведомления налоговых органов о смене объекта налогообложения

Сроки уведомления налоговых органов о смене объекта налогообложения Чтобы изменить объект налогообложения, налогоплательщик должен подать в налоговый орган уведомление о переходе на иной объект налогообложения. Сделать это следует до 20 декабря года, предшествующего

Действия налоговых органов при смене объекта налогообложения

Действия налоговых органов при смене объекта налогообложения Должны ли налоговые органы выдавать новое уведомление о возможности применения УСН после получения от налогоплательщика уведомления об изменении объекта налогообложения?Прямого ответа на этот вопрос в

7.6. ОПРЕДЕЛЕНИЕ ОСТАТОЧНОЙ СТОИМОСТИ ОС И НМА ПРИ ИЗМЕНЕНИИ ОБЪЕКТА НАЛОГООБЛОЖЕНИЯ

7.6. ОПРЕДЕЛЕНИЕ ОСТАТОЧНОЙ СТОИМОСТИ ОС И НМА ПРИ ИЗМЕНЕНИИ ОБЪЕКТА НАЛОГООБЛОЖЕНИЯ Порядок учета расходов на приобретение основных средств после смены объекта налогообложения зависит:– от выбранного объекта налогообложения;– от периода приобретения (сооружения,

Учет при изменении налогового режима или объекта налогообложения

Учет при изменении налогового режима или объекта налогообложения Рассмотрим особенности налогового учета при переходе УСН на другие налоговые режимы и обратно, а также при изменении объекта налогообложения

Основные средства при изменении налогового режима или объекта налогообложения

Основные средства при изменении налогового режима или объекта налогообложения Рассмотрим особенности учета основных средств, когда налогоплательщик переходит на УСН с другого налогового режима (и наоборот) или когда он меняет объект налогообложения в рамках

Налог на доходы физических лиц (НДФЛ) при отсутствии налогооблагаемого дохода (объекта налогообложения) или неопределенности налоговой базы

Налог на доходы физических лиц (НДФЛ) при отсутствии налогооблагаемого дохода (объекта налогообложения) или неопределенности налоговой базы Построение главы 23 Налогового кодекса «НДФЛ» достаточно простое и понятное. В теории, по крайней мере. Последовательно

3.1. Анализ целесообразности перехода на УСН и выбор объекта налогообложения

3.1. Анализ целесообразности перехода на УСН и выбор объекта налогообложения При упрощенной системе налогообложения налоговая нагрузка ниже по сравнению с общей системой налогообложения, но для принятия окончательного решения о переходе на эту систему налогообложения,

10. Порядок определения объекта налогообложения и налоговой базы по ЕНВД

10. Порядок определения объекта налогообложения и налоговой базы по ЕНВД Налоговой базой для исчисления единого налога признается величина вмененного дохода, определяемая налогоплательщиком расчетным путем исходя из установленных п.3 ст.346.29 НК РФ значений базовой

Выбор системы налогообложения

Выбор системы налогообложения Учитывая многочисленные и не всегда ясные нормы налогового законодательства, а также его определенные нюансы, регистрируя организацию, субъект предпринимательской деятельности должен четко знать, чем будет заниматься до момента создания

ШАГ 4. ВЫБОР СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

ШАГ 4. ВЫБОР СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ Действующее налоговое законодательство позволяет налогоплательщику в некоторых случаях значительно уменьшить сумму уплачиваемых налогов путем грамотного выбора режима налогообложения.Выделяют общий режим налогообложения и

Глава 8. Особенности исчисления налоговой базы при переходе на упрощенную систему налогообложения с иных режимов налогообложения и при переходе с упрощенной системы налогообложения на иные режимы налогообложения

Глава 8. Особенности исчисления налоговой базы при переходе на упрощенную систему налогообложения с иных режимов налогообложения и при переходе с упрощенной системы налогообложения на иные режимы налогообложения 8.1. При переходе на УСН с иных режимов

Выбор режима налогообложения

Выбор режима налогообложения Прежде чем турагентство начнет работать, необходимо выбрать режим налогообложения – общий (ОСН) или упрощенный (УСН). Их отличие состоит не только в размере налоговой нагрузки, но и в режиме определения доходов и расходов.Большинство