Выбор режима налогообложения

Выбор режима налогообложения

Прежде чем турагентство начнет работать, необходимо выбрать режим налогообложения – общий (ОСН) или упрощенный (УСН). Их отличие состоит не только в размере налоговой нагрузки, но и в режиме определения доходов и расходов.

Большинство турагентств при регистрации предприятия сразу выбирают упрощенный режим, но при этом следует учитывать ограничения, установленные Налоговым кодексом РФ в ст. 346.12. В частности, упрощенную систему налогообложения не могут применять налогоплательщики, чей доход составит 20 000 000 руб. (в 2008 г.) в год. Если доход превысит эту сумму, вы потеряете право на применение УСН. Не могут применять упрощенный режим и те компании, в чьем составе более 25 % учредителей составляют другие организации – юридические лица. «Упрощенец» не может иметь филиалы, а его штатная численность не может превышать 100 человек. Есть и другие ограничения, ознакомиться с которыми необходимо до принятия решения о переходе на «упрощенку».

На упрощенной системе налогообложения находятся практически все малые предприятия туристической сферы, но с ростом компании вы, скорее всего, потеряете право на «упрощенку» либо придется регистрировать еще одно предприятие, чтобы разделить доходы и не выйти за установленный лимит.

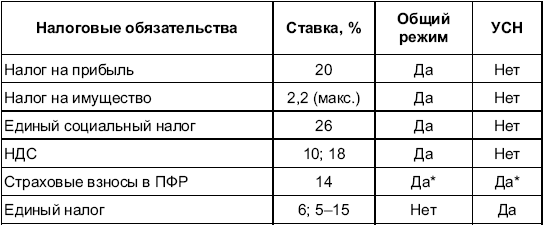

Чем же отличается обычный режим от упрощенного? При упрощенном режиме организация уплачивает страховые взносы на обязательное пенсионное страхование и единый налог (ЕН), исчисляемый по результатам их хозяйственной деятельности за год, но не платят налог на прибыль, налог на имущество, единый социальный налог, НДС. Все остальные налоги уплачиваются аналогично с общим режимом налогообложения. Для наглядности представим изложенное в табл. 6.

Таблица 6

Сравнительная таблица уплаты налогов при общей и упрощенной системах налогообложения на 2009 г.

* Страховые взносы в ПФР при общем режиме налогообложения уменьшают размер оплаты по Единому социальному налогу, а при УСН они уменьшают размер оплаты по Единому налогу, но не более чем на 50 %.

Плательщиками Единого налога признаются организации и индивидуальные предприниматели, перешедшие на УСН и применяющие ее в порядке, установленном гл. 26.2 Налогового кодекса РФ. Для организаций, предполагающих применять УСН, в Налоговом кодексе РФ определен заявительный порядок. Налогоплательщик подает в налоговый орган по месту своего нахождения заявление о переходе на УСН в период с 1 октября по 30 ноября года, предшествующего году, с которого он переходит на УСН. Вновь созданные организации могут применять УСН в текущем календарном году с момента создания организации, если они подали заявление о переходе на УСН одновременно с подачей заявления о постановке на учет в налоговых органах.

Вы можете выбрать два варианта исчисления Единого налога:

? первый вариант – 6 % от полученных доходов;

? второй вариант – 15 % от доходов, уменьшенных на величину расходов.

Как правило, если расходы составляют менее 60 % уровня доходов, предпочтительнее использовать первый вариант. Если же расходы составляют более 60 % уровня доходов, то необходимо дополнительно анализировать влияние суммы начисленных страховых взносов в Пенсионный фонд на величину Единого налога.

Налоговый кодекс дает список оснований для уменьшения доходов на величину расходов, например вы можете отнести к составу расходов затраты на аренду, связь, проценты по кредитам, бухгалтерские и юридические услуги, канцелярские товары и далее в соответствии со ст. 346.16 НК РФ. Главное, чтобы все расходы были документально подтверждены.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

3.4. Выбор объекта налогообложения

3.4. Выбор объекта налогообложения Как видите, у каждого объекта налогообложения есть свои достоинства и свои недостатки. Так какой же объект налогообложения выбрать?В начале деятельности практически никогда не бывает прибыли, а при убыточном результате наиболее удобный

Учет при изменении налогового режима или объекта налогообложения

Учет при изменении налогового режима или объекта налогообложения Рассмотрим особенности налогового учета при переходе УСН на другие налоговые режимы и обратно, а также при изменении объекта налогообложения

Основные средства при изменении налогового режима или объекта налогообложения

Основные средства при изменении налогового режима или объекта налогообложения Рассмотрим особенности учета основных средств, когда налогоплательщик переходит на УСН с другого налогового режима (и наоборот) или когда он меняет объект налогообложения в рамках

20. Элементы налогообложения. Объект налогообложения. Налоговый период

20. Элементы налогообложения. Объект налогообложения. Налоговый период Элементы налогообложения представляют собой набор параметров, необходимых и достаточных для исчисления и уплаты налога. Для признания налога законно установленным недостаточно лишь формально

6. Оптимизация налогообложения при применении упрощенной системы налогообложения

6. Оптимизация налогообложения при применении упрощенной системы налогообложения 6.1. Общие положения В соответствии с п. 2 ст. 346.11 НК РФ применение упрощенной системы налогообложения предусматривает освобождение организаций от обязанности по уплате налога на прибыль,

6.3.2. Унифицированные формы первичной документации как обязательное условие проведения оптимизации налогообложения посредством применения упрощенной системы налогообложения

6.3.2. Унифицированные формы первичной документации как обязательное условие проведения оптимизации налогообложения посредством применения упрощенной системы налогообложения Налогоплательщики, применяющие упрощенную систему налогообложения, должны оформлять все

6.3.3. Применение организацией упрощенной системы налогообложения одновременно с системой налогообложения в виде ЕНВД

6.3.3. Применение организацией упрощенной системы налогообложения одновременно с системой налогообложения в виде ЕНВД Согласно п. 8 ст. 346.18 НК РФ налогоплательщики, переведенные по отдельным видам деятельности на уплату ЕНВД, ведут раздельный учет доходов и расходов по

3.1. Анализ целесообразности перехода на УСН и выбор объекта налогообложения

3.1. Анализ целесообразности перехода на УСН и выбор объекта налогообложения При упрощенной системе налогообложения налоговая нагрузка ниже по сравнению с общей системой налогообложения, но для принятия окончательного решения о переходе на эту систему налогообложения,

Выбор системы налогообложения

Выбор системы налогообложения Учитывая многочисленные и не всегда ясные нормы налогового законодательства, а также его определенные нюансы, регистрируя организацию, субъект предпринимательской деятельности должен четко знать, чем будет заниматься до момента создания

ШАГ 4. ВЫБОР СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ

ШАГ 4. ВЫБОР СИСТЕМЫ НАЛОГООБЛОЖЕНИЯ Действующее налоговое законодательство позволяет налогоплательщику в некоторых случаях значительно уменьшить сумму уплачиваемых налогов путем грамотного выбора режима налогообложения.Выделяют общий режим налогообложения и

Глава 8. Особенности исчисления налоговой базы при переходе на упрощенную систему налогообложения с иных режимов налогообложения и при переходе с упрощенной системы налогообложения на иные режимы налогообложения

Глава 8. Особенности исчисления налоговой базы при переходе на упрощенную систему налогообложения с иных режимов налогообложения и при переходе с упрощенной системы налогообложения на иные режимы налогообложения 8.1. При переходе на УСН с иных режимов

2. Формирование структуры налогового поля предприятия, действующего в условиях общего режима налогообложения

2. Формирование структуры налогового поля предприятия, действующего в условиях общего режима налогообложения 2.1. Представление о структуре налогового поля Налоговое поле предприятия при общем режиме налогообложения можно представить в виде перечня налоговых

3. Определение количественных характеристик налогового поля для общего режима налогообложения

3. Определение количественных характеристик налогового поля для общего режима налогообложения 3.1. Общие положения В предыдущем подразделе данного издания была рассмотрена схема хозяйственной деятельности предприятия, которая дала возможность определить «места

Выбор режима налогообложения

Выбор режима налогообложения Прежде чем турагентство начнет работать, необходимо выбрать режим налогообложения – общий (ОСН) или упрощенный (УСН). Их отличие состоит не только в размере налоговой нагрузки, но и в режиме определения доходов и расходов.Большинство

Выбор режима работы туристического агентства

Выбор режима работы туристического агентства Расчет заработной платы сотрудников зависит не только от продажи туров, но и от количества рабочих дней в неделе. Различные графики, устанавливающие режим работы туристических компаний, обусловлены тем, что офисы находятся в

Два режима

Два режима Почему коучинг у серьезных людей стоит серьезных денег? У Дэна Кеннеди, у Тони Роббинса и других? Он стоит по несколько десятков, а то и сотен тысяч долларов. Понятно, что это фильтр. Но помимо всего прочего – лишних вопросов никто не задает.Вы платите огромные