2. Формирование структуры налогового поля предприятия, действующего в условиях общего режима налогообложения

2. Формирование структуры налогового поля предприятия, действующего в условиях общего режима налогообложения

2.1. Представление о структуре налогового поля

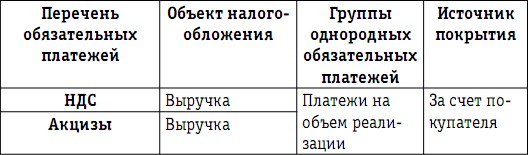

Налоговое поле предприятия при общем режиме налогообложения можно представить в виде перечня налоговых платежей, классифицированных в зависимости от объекта налогообложения на следующие однородные группы, представленные в табл. 12: оборотные налоги (или платежи на объем реализации), налоги на затраты, платежи на объем производства, имущественные налоги и налог на прибыль.

Таблица 12

Классификация обязательных платежей

для общего режима налогообложения в зависимости

от объекта налогообложения

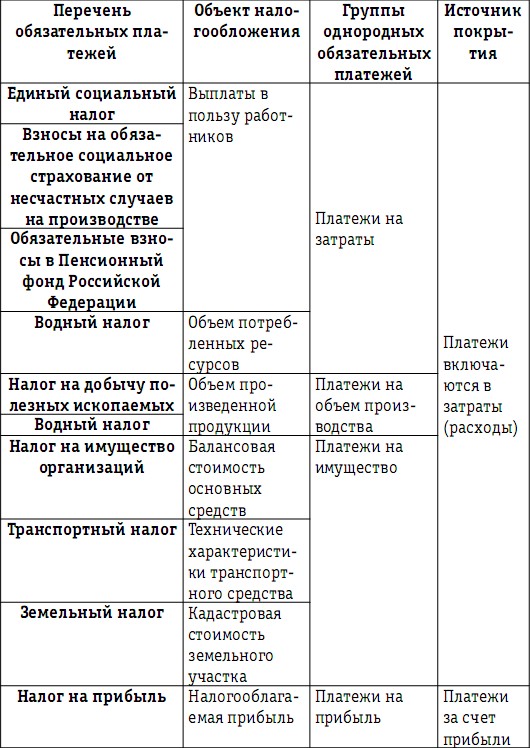

Для решения задачи расчета налоговой нагрузки на предприятие при общем режиме налогообложения определим место каждого из обязательных платежей, приведенных в табл. 12, в структуре хозяйственной деятельности предприятия, представленной с помощью формулы кругооборота капитала (схема 3).

Схема 3

Этапы кругооборота капитала в хозяйственной деятельности предприятия

Формула кругооборота капитала позволяет представить всю хозяйственную деятельность предприятия в виде трех этапов:

– этап I – приобретение запасов ресурсов, необходимых для ведения хозяйственной деятельности. Приобретение ресурсов изображается условно на схеме как их покупка с одновременной оплатой денежными средствами без уточнения источника получения денежных средств;

– этап II – процесс производства продукции (работ, услуг), являющийся целью создания данного предприятия. Данный этап представляет собой «потребление» в процессе производства приобретенных на этапе I ресурсов, а также одновременное приобретение и «потребление» услуг в процессе производства. Итогом этапа II являются два вида активов, отражаемых на соответствующих счетах и в бухгалтерском балансе в качестве отдельных статей: актива в виде незавершенного производства и в виде себестоимости произведенной готовой продукции (работ, услуг);

– этап III – процесс продажи продукции (работ, услуг), в результате которого происходит передача права собственности к покупателю на приобретенную им продукцию (работы, услуги). Одновременно с фактическим выбытием (отгрузкой) продукции (работ, услуг) предприятие фиксирует получение доходов от продажи. Этот этап деятельности связан с формированием финансового результата деятельности предприятия. На этом этапе возникает и особая группа затрат предприятия, так называемые расходы на продажу, в результате «потребления» в процессе продажи ранее приобретенных активов и одновременного приобретения и «потребления» соответствующих услуг.

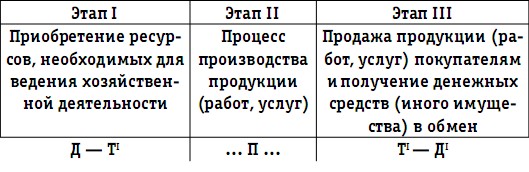

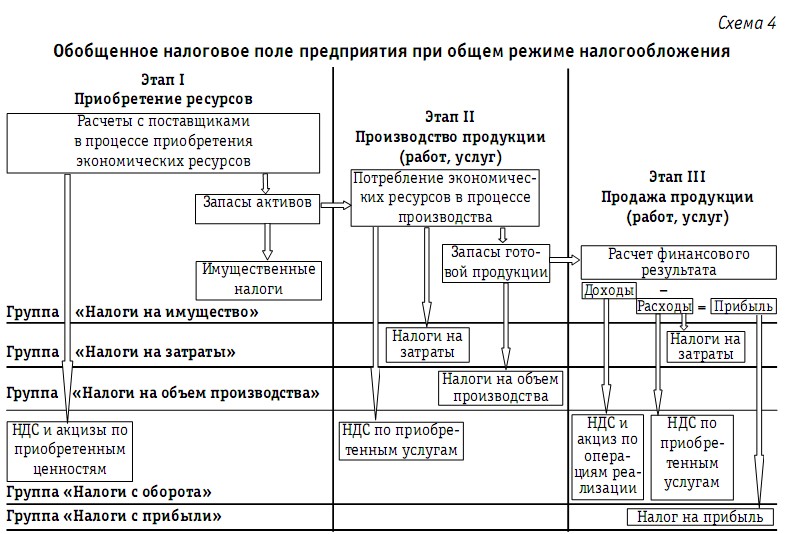

На схеме 4 приводится хозяйственная деятельность предприятия в виде трех последовательных этапов с указанием «мест» возникновения каждой из групп обязательных платежей в бюджетную систему. Данную схему хозяйственной деятельности можно назвать обобщенным вариантом налогового поля предприятия, действующего при общем режиме налогообложения. Однако для расчета налоговой нагрузки предприятия необходимо получить подробную информацию о его налоговом поле, содержащую перечень возникающих налоговых обязательств по каждому из обязательных платежей, а также причин их возникновения.

Разделение хозяйственной деятельности на три последовательных этапа позволяет увидеть процесс возникновения у предприятия объектов, которые приводят к появлению в учете соответствующих значимых для расчета налоговой нагрузки показателей:

– начисленных обязательств налогоплательщика по налогам;

– начисленных обязательств налогового агента по налогам;

– налоговых вычетов.

Каждая причина возникновения вышеперечисленных показателей отражается на определенном счете в бухгалтерском учете как хозяйственная операция или как иной объект наблюдения в бухгалтерском учете. Для каждой из данных причин при отражении в бухгалтерском учете устанавливаются дата и стоимостная оценка на данную дату. Таким образом, имея перечень обязательных платежей, уплачиваемых предприятием в бюджетную систему в соответствии с применяемым налоговым режимом, и опираясь на схему кругооборота капитала, для каждого этапа деятельности предприятия можно установить «точные координаты» (определенные счета), даты появления и оценки причин возникновения налоговых обязательств и налоговых вычетов. Данная информация даст представление о налоговом поле предприятия и возможность рассчитать величину налоговой нагрузки.

Проведем анализ каждого из этапов хозяйственной деятельности предприятия.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

10. Смена налогового режима

10. Смена налогового режима 10.1. Как стать «упрощенцем»… Согласно общему правилу, установленному в п. 1 ст. 346.13, п. 1 ст. 346.19 Налогового кодекса РФ, налогоплательщик может перейти на упрощенную систему налогообложения только с начала налогового периода, т. е. с 1 января

9.6.1. Выбор режима налогообложения

9.6.1. Выбор режима налогообложения В соответствии с п. 2.1 ст. 346.12 НК РФ, введенным Федеральным законом от 19.07.2009 № 204-ФЗ «О внесении изменений в отдельные законодательные акты Российской Федерации» и п. 3 ст. 346.12 НК РФ организации, доход которых за 9 месяцев текущего года не

Учет при изменении налогового режима или объекта налогообложения

Учет при изменении налогового режима или объекта налогообложения Рассмотрим особенности налогового учета при переходе УСН на другие налоговые режимы и обратно, а также при изменении объекта налогообложения

Доходы и расходы при изменении налогового режима

Доходы и расходы при изменении налогового режима Рассмотрим особенности признания доходов и расходов, когда налогоплательщик переходит с УСН на другой налоговый режим или

Налог на добавленную стоимость при изменении налогового режима

Налог на добавленную стоимость при изменении налогового режима Рассмотрим особенности исчисления налога на добавленную стоимость (НДС) при изменении налогового режима.НДС исчисляется налогоплательщиками, применяющими общий режим налогообложения, – как

Основные средства при изменении налогового режима или объекта налогообложения

Основные средства при изменении налогового режима или объекта налогообложения Рассмотрим особенности учета основных средств, когда налогоплательщик переходит на УСН с другого налогового режима (и наоборот) или когда он меняет объект налогообложения в рамках

4.2. Формирование структуры номенклатуры реализуемой продукции

4.2. Формирование структуры номенклатуры реализуемой продукции Перед началом работы в программе (началом оформления хозяйственных операций) пользователь может облегчить работу сотрудников компании и сформировать структуру товарно-материальных ценностей, реализуемых

Формирование организационной структуры ПВА

Формирование организационной структуры ПВА «Незаменимых людей нет…»[21] Но есть невосполнимые потери. Система организации и управления аудиторским процессом и организационная структура ПВА должны обеспечивать постоянное возобновление человеческого ресурса – хорошо

Покупка действующего предприятия

Покупка действующего предприятия Практика покупки действующего предприятия еще не получила в России широкого распространения в отличие от стран с развитой рыночной экономикой.Хотя ситуация постепенно начала меняться, так как в соответствии с Государственной

1.3.1. Особенности налогового поля при общем режиме налогообложения

1.3.1. Особенности налогового поля при общем режиме налогообложения Общий режим налогообложения включает три группы налогов, уплата которых обязательна для налогоплательщиков, ведущих деятельность на соответствующей территории Российской Федерации: федеральные,

2.1. Представление о структуре налогового поля

2.1. Представление о структуре налогового поля Налоговое поле предприятия при общем режиме налогообложения можно представить в виде перечня налоговых платежей, классифицированных в зависимости от объекта налогообложения на следующие однородные группы, представленные

2.5. Обобщение информации о структуре налогового поля: состав и причины возникновения налоговых обязательств и налоговых вычетов в процессе хозяйственной деятельности

2.5. Обобщение информации о структуре налогового поля: состав и причины возникновения налоговых обязательств и налоговых вычетов в процессе хозяйственной деятельности Анализ хозяйственной деятельности предприятия позволяет при условии ее распределения на три этапа в

3. Определение количественных характеристик налогового поля для общего режима налогообложения

3. Определение количественных характеристик налогового поля для общего режима налогообложения 3.1. Общие положения В предыдущем подразделе данного издания была рассмотрена схема хозяйственной деятельности предприятия, которая дала возможность определить «места

Шаг 8. Определение и формирование структуры группы проекта

Шаг 8. Определение и формирование структуры группы проекта После принятия решения о последовательности изучения процессов на этапе понимания исходная группа проекта и бизнес-подразделения могут приступать к формированию структуры проекта BPM и группы проекта. Структура

Шаг 7. Формирование структуры организации

Шаг 7. Формирование структуры организации Этот шаг нужен для перестройки структуры организации, и первое, что нужно сделать, – посмотреть на организацию в перспективе. Структуры обычно создаются одним из нескольких способов, и их можно снова увязать с выбранным

Выбор режима налогообложения

Выбор режима налогообложения Прежде чем турагентство начнет работать, необходимо выбрать режим налогообложения – общий (ОСН) или упрощенный (УСН). Их отличие состоит не только в размере налоговой нагрузки, но и в режиме определения доходов и расходов.Большинство