7.5. Недостачи и потери от порчи ценностей

7.5. Недостачи и потери от порчи ценностей

В процессе своей деятельности, торговые организации, несут товарные потери, которые отличаются большим многообразием, и классифицируется по разным признакам, главные из которых:

1) на стадии торговой деятельности:

а) потери, возникающие при приобретении товаров;

б) потери, возникающие при хранении товаров;

в) потери, возникающие при продаже товаров;

2) по необходимость нормирования:

а) нормируемые потери;

б) ненормируемые потери;

3) по источнику покрытия:

а) потери, возмещаемые организацией;

б) потери, возмещаемые персоналом организации;

в) потери, возмещаемые контрагентами организации.

Одна из причин недостачи запасов – их естественная убыль от момента отгрузки и до передачи в производство. Для формирования обобщенной информации о суммах недостач и потерь от порчи товаров предназначен счет 94 «Недостачи и потери от порчи ценностей».

Недостачи имущества в пределах норм естественной убыли списываются на издержки производства или обращения, а сверх норм – за счет виновных лиц.

Списание потерь товаров в пределах норм естественной убыли отражается записью по кредиту счета 94 в дебет счета 44 «Расходы на продажу», а сверх норм – в дебет счета 73 «Расчеты с персоналом по прочим операциям» субсчет «Расчеты по возмещению материального ущерба» (или в дебет счета 76 «Расчеты с разными дебиторами и кредиторами», если виновное лицо не является работником организации).

Нормы естественной убыли представляют собой максимальную величину потерь, которую можно отнести на издержки обращения.

Не все потери или недостачи материально-производственных запасов являются результатом естественной убыли. Например, бой, лом, износ имущества – эксплуатационные потери. Иногда торговая организация сталкивается и с другими видами безвозвратных потерь, к которым относятся потери товаров от завеса тары или образования отходов. В этих ситуациях ограничиться нормами естественной убыли при списании недостачи торговое предприятие не сможет. Это необходимо учитывать при принятии решения о списании фактически выявленных потерь и недостачи материально-производственных запасов как на стадии их приемки от поставщиков, так и в процессе их хранения и отпуска в эксплуатацию. В том и в другом случае важно своевременно обнаружить недостачу и установить причины ее возникновения.

Естественная убыль материальных ценностей – это потеря массы товара при сохранении его качества, являющегося следствием естественного изменения его свойств, или величина безвозвратных потерь, произошедших вследствие неизбежных физических и технологических процессов. Такие потери возникают при транспортировке или хранении материально-производственных запасов, очевидно, что в каждом случае их величина различна.

К естественной убыли не относятся технологические потери и потери от брака, а также потери при хранении и транспортировке из-за повреждения тары и нарушения иных условий. К естественной убыли также не относятся потери при внутрискладских перемещениях и в результате аварийных ситуаций.

Если материально-производственные запасы транспортируются и хранятся в герметичной таре (или в резервуарах повышенного давления), то использовать нормы естественной убыли нельзя.

В остальных случаях организация вправе воспользоваться разработанными отраслевыми нормативами списания потерь материально-производственных запасов и товаров вследствие изменения его свойств.

Торговые организации пищевой промышленности заинтересуют нормы естественной убыли, разработанные в отношении:

1) мяса и мясопродуктов при перевозке различными видами транспорта;

2) мяса, субпродуктов птицы и кроликов при хранении;

3) этилового спирта, алкогольной и спиртосодержащей продукции.

По нормам рассчитывается убыль материально-производственных запасов в количественном выражении (по массе или объему), после чего она списывается в бухгалтерском учете в денежной оценке.

В приказе Минсельхоза № 425, Минтранса № 138 от 21 ноября 2006 г. выделено 9 приложений, по которым рассчитываются нормы убыли при перевозках мяса и мясопродуктов:

1) в авторефрижераторах (№ 1, 4);

2) автомобильным транспортом (№ 2, 3);

3) в железнодорожных рефрижераторных вагонах, контейнерах (№ 5, 6, 7);

4) водными видами транспорта (как речным, так и морским) (№ 8);

5) воздушным транспортом в районах Крайнего Севера и приравненных к ним местностях (№ 9).

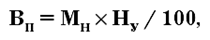

Нормы естественной убыли установлены по наименованию мясопродуктов в зависимости от расстояния (или срока) перевозки и рассчитываются в процентах к массе нетто, по формуле:

где Вн – величина потерь вследствие естественной убыли;

Мн – масса нетто перевозимого мяса и мясопродуктов;

Ну – норма естественной убыли, %.

При перевозках отдельными видами транспорта нормы убыли зависят от климатических условий (осенне-зимнего или весенне-летнего периода), а также от того, куда развозятся продукты – на предприятие или в торговую сеть.

Для перевозок мяса и мясопродуктов наиболее подходят авторефрижераторы, в которых поддерживается специальный температурный режим хранения.

Пример

Торговая организация заключила договор поставки мяса охлажденного (в тунгах), которое перевозится в авторефрижераторах.

Расстояние перевозки – 250 км, масса отгруженного со склада поставщика мяса – 5000 кг.

Воспользуемся Приложением № 1 для расчета норм естественной убыли.

При перевозке мяса охлажденного на расстояние от 51 до 100 км норма убыли составляет 0,06 % к массе товара, а свыше этого расстояния увеличивается за каждые 100 км на 0,01 %.

Предельная величина потерь вследствие естественной убыли составит 3,5 кг (5000 кг X (0,06 % + 0,01 %)). В случае если мясо перевозится в авторефрижераторах с системой охлаждения, то при расчете норм следует воспользоваться Приложением № 4. В нем при перевозке на расстояние от 25 до 100 км указана норма естественной убыли в размере 0,05 %, а свыше указанного интервала увеличивается на 0,01 % за последующие 100 км пробега.

Если воспользоваться условиями примера, то потери при перевозке мяса в авторефрижераторе с системой охлаждения составят 3 кг (5000 кг X (0,05 %› + 0,01 %)).

Отражение хозяйственных операций по учету потерь, возникающих при хранении товаров:

Дебет счета 94 «Недостачи и потери от порчи ценностей»,

Кредит счета 41 «Товары» – отражены потери, возникшие при хранении товаров (на покупную стоимость утраченных товаров без НДС);

Дебет счета 94 «Недостачи и потери от порчи ценностей»,

Кредит счета 68 «Расчеты по НДС» – отражен НДС, приходящийся на товарные потери.

Списаны потери товаров:

Дебет счета 44 «Расходы на продажу»,

Кредит счета 94 «Недостачи и потери от порчи ценностей» – в пределах норм естественной убыли (на покупную стоимость утраченных товаров без НДС);

Дебет счета 73 «Расчеты с персоналом по прочим операциям» (субсчета 76.2 «Расчеты по претензиям»),

Кредит счета 94 «Недостачи и потери от порчи ценностей» – сверх норм естественной убыли (на учетную стоимость товаров с НДС);

Дебет счета 41 «Товары»,

Кредит счета 94 «Недостачи и потери от порчи ценностей» – списана торговая наценка, относящаяся к товарным потерям в пределах норм естественной убыли, включенным в расходы на продажу (при учете товаров по продажным ценам).

Отражена разница между суммой, подлежащей взысканию с виновных лиц, и покупной стоимостью недостающих товаров сверх норм естественной убыли:

Дебет счета 76 «Расчеты с разными дебиторами и кредиторами» субсчет «Расчеты по претензиям»,

Кредит счета 98 «Доходы будущих периодов» – при учете товаров по покупным ценам (фактической себестоимости приобретения);

Дебет счета 41 «Товары»,

Кредит счета 98 «Доходы будущих периодов» – при учете товаров по продажным ценам;

Дебет счета 50 «Касса» (51 «Расчетные счета»),

Кредит счета 73 «Расчеты с персоналом по прочим операциям» (субсчета 76.2 «Расчеты по претензиям») – погашена виновными лицами задолженность по материальному ущербу;

Дебет счета 98 «Доходы будущих периодов»,

Кредит счета 91 «Прочие доходы и расходы» – одновременно разница между задолженностью виновных лиц и покупной стоимостью утраченных товаров признается внереализационным доходом текущего отчетного периода.

Стоимость товаров, испорченных или пропавших во время транспортировки, списывается в уменьшение налогооблагаемой прибыли в пределах норм естественной убыли (подп. 2 п. 7 ст. 254 НК РФ).

Однако торговые организации могут пользоваться нормами, которые были утверждены до того, как Правительство установило данный порядок.

Также торговая организация может установить собственные нормативы, если речь идет о технологических потерях. С 1 января 2006 г. в подп. 3 п. 7 ст. 254 НК РФ появилось определение технологических потерь. Это потери при доставке товаров, обусловленные технологическими особенностями процесса транспортировки, а также физико-химическими характеристиками применяемого сырья.

Торговая организация вправе самостоятельно установить нормы технологических потерь в технологической карте, смете технологического процесса, а также любом другом аналогичном документе.

А если такой документ отсутствует, технологические потери можно списать на основании отраслевых нормативных актов, расчетов и исследований, проведенных технологической службой организации, либо иными лимитами, которые регламентируют технологический процесс.

Похищенные при транспортировке товары можно списать на прочие расходы, но при условии, что виновники кражи не найдены (подп. 5 п. 2 ст. 265 НК РФ). Подтверждением этого будет копия постановления о приостановлении предварительного следствия по уголовному делу.

Чтобы определить сумму товаров, испорченных в процессе доставки в пределах норм, их количество умножают на цену, указанную в документах поставщика без НДС.

Списывают нормированные потери следующими проводками:

Дебет счета 94 «Недостачи и потери от порчи ценностей»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – отражена стоимость потерь в пределах норматива;

Дебет счета 41 «Товары»,

Кредит счета 94 «Недостачи и потери от порчи ценностей» – списана сумма нормируемых потерь на транспортно-заготовительные расходы (на счет учета отклонений в стоимости материалов, если он используется).

Пример

Торговая организация закупила в феврале 2007 г. 600 т щебня по цене 295 руб. за 1 т (в том числе НДС – 45 руб.). Щебень был доставлен за счет поставщика, при оприходовании щебня обнаружилась недостача – 10 т.

Нормы естественной убыли строительных материалов при перевозках автомобильным транспортом утверждены постановлением Госснаба СССР от 8 июня 1987 г. № 78. В соответствии с этим документом для щебня норматив составляет 1,3 % от его массы.

Следовательно, для 600 т щебня естественная убыль равна 7,8 т (600 т X 1,3 %). Стоимость щебня, пропавшего в пределах нормы, составляет 1950 руб. ((295 руб. – 45 руб.) X 7,8 т).

В бухгалтерском учете покупка щебня, а также его списание в пределах норматива отражаются проводками:

Дебет счета 41 «Товары»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – 147 500 руб. ((600 т – 10 т) х (295 руб. – 45 руб.)) – оприходован фактически полученный щебень;

Дебет счета 94 «Недостачи и потери от порчи ценностей»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – 1950 руб. – отражена стоимость щебня, утраченного в пределах норматива;

Дебет счета 41 «Товары»,

Кредит счета 94 «Недостачи и потери от порчи ценностей» – 1950 руб. – списана сумма нормируемых потерь на транспортно-заготовительные расходы;

Дебет счета 68 «Расчеты по налогам и сборам» субсчет 2 «Расчеты по НДС»,

Кредит счета 60 «Расчеты с поставщиками и подрядчиками» – 26 901 руб. (27 000 руб. X (600 т – 10 т + 7,8 т) / 600 т) – принят к вычету НДС, приходящийся на фактически полученный щебень, а также на потери в пределах норматива.

Если потери превышают норматив, то купленные товары должна принимать постоянно действующая или рабочая инвентаризационная комиссия, ее состав утверждается приказом руководителя.

В результате приемки комиссия составляет соответствующий акт по типовой межотраслевой форме № М-7, утвержденной постановлением Госкомстата России от 30 октября 1997 г. № 71а.

При списании товарных потерь возникает вопрос о необходимости восстановления «входного» НДС, который ранее был предъявлен к вычету при приобретении товаров. С 1 января 2006 г. были внесены изменения в п. 3 ст. 170 НК РФ, определяющий порядок восстановления сумм «входного» НДС, которые ранее были правомерно приняты к вычету.

Однако суммы НДС по недостающему (испорченному) товару подлежат восстановлению (если они ранее были предъявлены к вычету).

Суммы НДС по потерям от недостачи и порчи при хранении и транспортировке товаров принимаются к вычету в размерах, соответствующих нормам естественной убыли. НДС, приходящийся на потери сверх норм, подлежит восстановлению (если он ранее был принят к вычету) и уплате в бюджет.

В налоговом учете отсутствует понятие «пересортица». Выявленные недостачи учитываются в составе расходов в пределах норм естественной убыли. А выявленные излишки в полном объеме учитываются в составе прочих доходов.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Хорошие потери и плохие потери

Хорошие потери и плохие потери Почему люди боятся инвестирования? Они боятся потерять деньги. Но не все инвестиционные потери одинаковы. Точно так же как существуют хороший долг и плохой долг, хороший доход и плохой доход, есть также хорошие потери и плохие

Потери в недвижимости и бизнесе – это хорошие потери

Потери в недвижимости и бизнесе – это хорошие потери Любопытно, что человек, инвестирующий в бизнес или недвижимость, может получать значительное преимущество от некоторых видов потерь. Например, владелец бизнеса теряет, скажем, несколько миллионов долларов в своем

Большие потери

Большие потери Многие люди нарушают правила, оставляя свои деньги на игорном столе пенсионных планов. Миллионы инвесторов поставили на кон в этой азартной игре свое будущее. Даже потеряв почти все, многие из числа тех же миллионов все еще продолжают держать свои

Гарантированные потери

Гарантированные потери Для меня нет смысла делать долгосрочные инвестиции, поскольку я знаю, что в один прекрасный день жизнь может выбить из-под них опору. Если вы внимательно присмотритесь к тому, как ведут свою денежную игру многие люди, то заметите, что они

2.19. Выявление недостачи и порчи основных средств при инвентаризации

2.19. Выявление недостачи и порчи основных средств при инвентаризации В соответствии с Инструкцией по применению Плана счетов суммы недостач и потерь от порчи ценностей отражаются по счету 94 «Недостачи и потери от порчи ценностей». Недостача или порча объектов

4.17. Выявление недостачи и порчи материалов при инвентаризации

4.17. Выявление недостачи и порчи материалов при инвентаризации При списании выявленной недостачи материалов их фактическая себестоимость (стоимость материалов по учетным ценам плюс соответствующая им доля отклонений или транспортно-заготовительных расходов)

Влияние недостач и потерь от порчи ценностей на финансовый результат

Влияние недостач и потерь от порчи ценностей на финансовый результат На формирование финансового результата непосредственное влияние оказывают недостачи и потери материальных ценностей, так как они изымаются из оборота. С точки зрения учета финансовых результатов

4.2. Модели учета недостач и потерь от порчи ценностей во взаимосвязи с величиной финансовых результатов организации

4.2. Модели учета недостач и потерь от порчи ценностей во взаимосвязи с величиной финансовых результатов организации Недостачи и потери от порчи материальных ценностей всегда являлись одними из важных показателей деятельности любой организации. Среди них выделялись

Потери от недостачи и порчи при хранении и транспортировке ТМЦ

Потери от недостачи и порчи при хранении и транспортировке ТМЦ Согласно подп. 2 п. 7 ст. 254 НК РФ для целей налогообложения прибыли к материальным расходам налогоплательщика приравниваются потери от недостачи и порчи при хранении и транспортировке товарно-материальных

Потери от простоев

Потери от простоев В соответствии с подп. 3 и 4 п. 2 ст. 265 НК РФ в целях налогообложения прибыли организации к внереализационным расходам приравниваются убытки, полученные налогоплательщиком в отчетном (налоговом) периоде, в частности потери от простоев по

3.2.8. Списание основных средств в случае недостачи или порчи

3.2.8. Списание основных средств в случае недостачи или порчи В бухгалтерском учете списание основных средств в случае недостачи или порчи отражается с использованием счета 94 «Недостачи и потери от порчи ценностей» следующими проводками:Д-т счета 01 «Выбытие основных

Пример 15. Нарушение порядка учета потерь от недостач и порчи ТМЦ при их транспортировке

Пример 15. Нарушение порядка учета потерь от недостач и порчи ТМЦ при их транспортировке Согласно подп. 2 п. 7 ст. 254 НК РФ для целей налогообложения прибыли к материальным расходам налогоплательщика приравниваются потери от недостачи и порчи при хранении и

Принятие потери

Принятие потери Помните, что печаль, связанная с изменениями, – естественное явление. Ожидайте и принимайте ее, но не пытайтесь бороться с нею. Когда окружающие демонстрируют поведение, которое ассоциируется с потерей, напоминайте себе, что они ведут себя совершенно

Устраните все потери

Устраните все потери Многие мастера и менеджеры позволяют своим подчиненным делать что-то, что, возможно, совсем ненужно. Многие из них считают, что обязаны так поступать, и нередко не понимают истинной причины потерь.Как бы решительно вы ни были настроены на устранение

Довольно сильные потери

Довольно сильные потери В 1990-е мы не раз сравнивали потери России в показателях промышленного производства с самыми катастрофическими моментами истории. Тогда мы констатировали, что на дне своего падения Россия потеряла больше (более 55%), чем США во времена Великой

2. РАННИЕ ПОТЕРИ И ИХ ПОСЛЕДСТВИЯ

2. РАННИЕ ПОТЕРИ И ИХ ПОСЛЕДСТВИЯ Токио расположен на восточном побережье, почти в центре страны. В 240 милях к юго-западу находится Осака, еще в 37 милях в том же направлении — Вакаяма.Коносуке Мацусита родился в близлежащей деревне Васамура 27 ноября 1894 г. (см. карту на стр.