Пример 3. Отражение операций по продаже основных средств, остаточная стоимость которых больше стоимости продажи

Пример 3. Отражение операций по продаже основных средств, остаточная стоимость которых больше стоимости продажи

Организации продают основные средства, остаточная стоимость которых больше стоимости продажи. Для целей налогового учета сумма убытка учитывается в составе отложенных налоговых активов.

На основании подп. 1 п. 1 ст. 268 НК РФ при реализации амортизируемого имущества налогоплательщик вправе уменьшить доходы от таких операций на остаточную стоимость амортизируемого имущества, определяемую в соответствии с п. 1 ст. 257 НК РФ.

Согласно п. 1 ст. 257 НК РФ остаточная стоимость основных средств, введенных в эксплуатацию до 1 января 2002 г., исчисляется как разница между восстановительной стоимостью таких основных средств и суммой амортизации, определенных в порядке, установленном абз. 5 п. 1 ст. 257 НК РФ.

Остаточная стоимость основных средств, введенных в эксплуатацию после 1 января 2002 г., определяется как разница между их первоначальной стоимостью и суммой начисленной за период эксплуатации амортизации.

Как установлено п. 3 ст. 268 НК РФ, если остаточная стоимость амортизируемого имущества, указанного в подп. 1 п. 1 ст. 268 НК РФ, с учетом расходов, связанных с его реализацией, превышает выручку от его реализации, разница между этими величинами признается убытком налогоплательщика, учитываемым в целях налогообложения в следующем порядке.

Полученный убыток включается в состав прочих расходов налогоплательщика равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации.

При продаже с убытком основных средств в случае продажи основных средств 7-й группы или основных средств, срок полезного использования которых равен 0, убыток принимается сразу. При этом для целей налогообложения в качестве дохода принимается выручка без НДС, в качестве расхода – остаточная стоимость, определяемая в соответствии с п. 1 ст. 257 НК РФ.

При заполнении налоговой декларации по налогу на прибыль:

? доход показывается по строке 060 Приложения №1 к листу 02,

? расход – по строке 150 «Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией» Приложения №2 к листу 02;

? сумма убытка – по строке 200 «Убытки от реализации амортизируемого имущества, принимаемые для целей налогообложения в специальном порядке» Приложения №2 к листу 02;

? вся сумма убытка также указывается по строке 090 «Часть убытка от реализации амортизируемого имущества, относящаяся к расходам текущего отчетного (налогового) периода» Приложения №2 к листу 02;

? с учетом положений ПБУ 18/02 в бухгалтерском учет отражается запись:

При этом сумма убытка исчисляется по формуле:

(Ун – Уб) * 0,24,

где:

Ун – убыток, учитываемый для целей налогообложения;

Уб – убыток, рассчитанный по данным бухгалтерского учета.

При продаже основных средств, срок полезного использования которых не истек, полученный убыток включается в состав прочих расходов равными долями в течение срока, определяемого как разница между сроком полезного использования этого имущества и фактическим сроком его эксплуатации до момента реализации. При этом для целей налогообложения в качестве дохода принимается выручка без НДС, в качестве расхода – остаточная стоимость, определяемая в соответствии с п. 1 ст. 257 НК РФ.

При заполнении налоговой декларации по налогу на прибыль:

? доход показывается по строке 060 Приложения N 1 к листу 02;

? расход – по строке 150 «Остаточная стоимость реализованного амортизируемого имущества и расходы, связанные с его реализацией» Приложения №2 к листу 02;

? сумма убытка – по строке 200 «Убытки от реализации амортизируемого имущества, принимаемые для целей налогообложения в специальном порядке» Приложения №2 к листу 02;

? сумма убытка, рассчитанная для текущего налогового периода, определяется по формуле:

(В – Ан – Рп) : (П – Ф) * М,

где:

В – выручка без НДС;

Ан – начисленная амортизация для налогового учета;

Рп – расходы на продажу;

П – срок полезного использования;

Ф – фактический срок эксплуатации;

М – число месяцев отчетного (налогового) периода (с учетом даты реализации).

Сумма полученного убытка указывается по строке 090 «Часть убытка от реализации амортизируемого имущества, относящаяся к расходам текущего отчетного (налогового) периода» Приложения №2 к листу 02.

В дальнейшие налоговые периоды убыток, показанный по строке 200, переносится в строку 090 и участвует в формировании налога на прибыль.

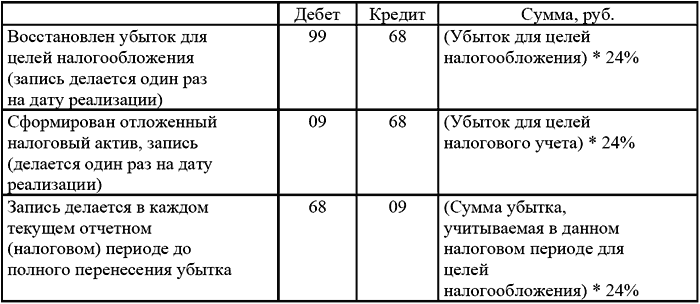

В бухгалтерском учете хозяйственные операции отражаются следующими записями:

Нарушение порядка учета убытков при реализации основных средств приводит к искажению бухгалтерской отчетности предприятия, завышению данных по строке 145 «Отложенные налоговые активы» формы №1 «Бухгалтерский баланс», завышению данных по строке 141 «Отложенные налоговые активы» формы №2 «Отчета о прибылях и убытках», искажению налоговой базы по налогу на прибыль.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

2.13. Переоценка стоимости основных средств

2.13. Переоценка стоимости основных средств Стоимость основных средств, по которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме следующих случаев: достройка объектов основных средств, дооборудование, реконструкция и модернизация, частичная

5.1. Поступление основных средств от учредителей и поставщиков, оприходование основных средств и принятие объектов основных средств к учету

5.1. Поступление основных средств от учредителей и поставщиков, оприходование основных средств и принятие объектов основных средств к учету Ответим на вопрос «Что мы понимаем под основными средствами предприятия?». Отличительной особенностью основных средств

2.1. Первоначальная стоимость основных средств

2.1. Первоначальная стоимость основных средств В бухгалтерском учете основные средства отражаются, как правило, по первоначальной стоимостиПервоначальная стоимость – стоимость объектов основных средств, по которой они принимаются к учету.Первоначальной стоимостью

2.2. Восстановительная стоимость основных средств

2.2. Восстановительная стоимость основных средств Восстановительная стоимость – стоимость основных средств в современных условиях, при современных ценах и технике, это стоимость, по которой оцениваются основные средства после проведения переоценки.Основные средства

2.3. Остаточная стоимость основных средств

2.3. Остаточная стоимость основных средств Остаточная стоимость основных средств определяется вычитанием из первоначальной стоимости основных средств суммы начисленной амортизации. По остаточной стоимости объекты основных средств отражаются в бухгалтерском

3.2.4. Отражение операций по выбытию основных средств в бухгалтерском учете

3.2.4. Отражение операций по выбытию основных средств в бухгалтерском учете В соответствии с п. 29 ПБУ 6/01 стоимость выбывающего объекта основных средств подлежит списанию с бухгалтерского учета.Расходы от списания основного средства с бухгалтерского учета являются

3.2.5. Отражение операций по списанию основных средств в связи с их полным износом в налоговом учете

3.2.5. Отражение операций по списанию основных средств в связи с их полным износом в налоговом учете Для целей налогообложения доходы и расходы от ликвидации основных средств включаются в состав прочих. При этом учет расходов от ликвидации производится единовременно

Пример 13. При формировании уставного капитала ОАО одним из учредителей в качестве вклада в уставный капитал был внесен инвентарный объект основных средств по завышенной остаточной стоимости

Пример 13. При формировании уставного капитала ОАО одним из учредителей в качестве вклада в уставный капитал был внесен инвентарный объект основных средств по завышенной остаточной стоимости При формировании уставного капитала ОАО (федеральное предприятие

Пример 15. Определение средней стоимости объекта основных средств организации, по которому не начисляется амортизация

Пример 15. Определение средней стоимости объекта основных средств организации, по которому не начисляется амортизация В соответствии с п. 1 ст. 374 НК РФ объектом налогообложения для российских организаций признается движимое и недвижимое имущество (включая имущество,

Пример 17. Ошибки при отражении операций по приобретению основных средств в иностранной валюте

Пример 17. Ошибки при отражении операций по приобретению основных средств в иностранной валюте Оценка объектов основных средств, стоимость которого при приобретении выражена в иностранной валюте, производится в рублях путем пересчета суммы в иностранной валюте по курсу

Пример 26. Бухгалтерией при частичной ликвидации объекта основных средств не отражено уменьшение первоначальной стоимости

Пример 26. Бухгалтерией при частичной ликвидации объекта основных средств не отражено уменьшение первоначальной стоимости Пунктом 14 ПБУ 6/01 «Учет основных средств» установлено, что частичная ликвидация основного средства приводит к уменьшению его первоначальной

Пример 30. Проценты по полученному займу на приобретения объектов основных средств включены организацией в первоначальную стоимость основных средств для целей налогового учета

Пример 30. Проценты по полученному займу на приобретения объектов основных средств включены организацией в первоначальную стоимость основных средств для целей налогового учета Согласно подп. 2 п. 1 ст. 265 НК РФ проценты по заемным средствам являются внереализациоонными

Пример 6. Отражение операций по возврату товаров

Пример 6. Отражение операций по возврату товаров Бухгалтерами очень часто допускаются ошибки при отражении операций по возврату товаров.Все случаи возврата товара можно разделить на два вида:1. Возврат поставщику качественного товара по дополнительному соглашению

Пример 20. Отражение операций по возврату товара

Пример 20. Отражение операций по возврату товара По операциям возврата товаров часто бухгалтерами нарушается порядок отражения. Помните, что если возврат товара производится в результате существенного нарушения условий договора по качеству, ассортименту,

Пример 1. Отражение операций по зачету встречных обязательств

Пример 1. Отражение операций по зачету встречных обязательств Очень часто при расчетах за товары, работы, услуги собственным имуществом у плательщиков НДС могут возникнуть проблемы. Ведь для такого рода операций в НК РФ установлен особый порядок применения налоговых

1. Два фактора товара: потребительная стоимость и стоимость (субстанция стоимости, величина стоимости)

1. Два фактора товара: потребительная стоимость и стоимость (субстанция стоимости, величина стоимости) Богатство обществ, в которых господствует капиталистический способ производства, выступает как «огромное скопление товаров»,[130] а отдельный товар – как элементарная