УСКОРЕНИЕ РОСТА В ГЕОМЕТРИЧЕСКОЙ ПРОГРЕССИИ (УСТРАНЕНИЕ АСИММЕТРИЧНОГО ДЕЙСТВИЯ РЫЧАГА)

УСКОРЕНИЕ РОСТА В ГЕОМЕТРИЧЕСКОЙ ПРОГРЕССИИ (УСТРАНЕНИЕ АСИММЕТРИЧНОГО ДЕЙСТВИЯ РЫЧАГА)

Это другая функция ускоренной ставки снижения. При правильном использовании эта стратегия может существенно увеличить прибыли. Чтобы проиллюстрировать отрицательный эффект асимметричного действия рычага (и, следовательно, наличие возможности для его устранения), мы вернемся к примеру с подбрасыванием монеты, описанному во второй главе.

Оптимальная фракция составляет реинвестируемые 25% прибыли при каждом подбрасывании монеты. В таком варианте полученное значение прироста равняется 36.100 долларам в сравнении с 4.700 долларами, получаемыми от 10 и 40%. Вспомните также, что эта функция характеризуется гауссовой кривой. Все точки слева и справа от оптимальной фракции не давали такой прибыли, которую генерировала оптимальная фракция. Гауссова кривая возникает в результате асимметричного воздействия рычага. Исключите из картинки асимметричное действие рычага, и у вас получится совсем иная ситуация.

Асимметричное действие рычага просто сокращает возможность компенсировать убытки. Если число торгуемых контрактов равно двум и после издержек уменьшается до одного, то возможность компенсировать убытки снижается на 50%. Если потери составляют 1.000 долларов на контракт, то общий убыток составит 2.000 долларов. Если следующая сделка приносит прибыль 1.000 долларов, но лишь для одного контракта, то для компенсации убытка по двум контрактам потребуется еще одна сделка с 1.000 долларов прибыли. Чтобы избежать этого, просто не сокращайте число контрактов.

Вспомним пример с монетой: торговля 10% баланса счета означает, что величина следующей торговли — это произведение баланса и 0,10. Если начальный счет составляет 100 долларов, то величина риска в следующей сделке составит 10 долларов. Если торговая сделка оказывается удачной, то выигрыш принесет 2 доллара на каждый доллар суммы риска. Убыток от проигрышной сделки составит по 1 доллару на каждый доллар, подвергаемый риску. Счет либо увеличивается на сумму выигрыша, либо уменьшается на величину проигрыша, и после этого производится перерасчет для следующей сделки (или подбрасывания монеты). В случае выигрыша размер счета вырастает со 100 до 120 долларов. Теперь величина риска по сделке составляет 12 долларов. Если проигрыш в следующей сделке сократит размер счета до 108 долларов, то сумма риска будет 10,80 доллара.

Асимметричное действие рычага устраняется так: если риск составляет 12 долларов по сделке и счет сокращается до 108 долларов, то размер риска по очередной сделке останется на уровне 12 долларов. Возьмите самую большую сумму риска и используйте ее, невзирая на уменьшение сальдо счета. Этот подход был применен при подбрасывании монеты при 10, 25 и 40% по Фиксированно-Фракционному методу, описанному ранее.

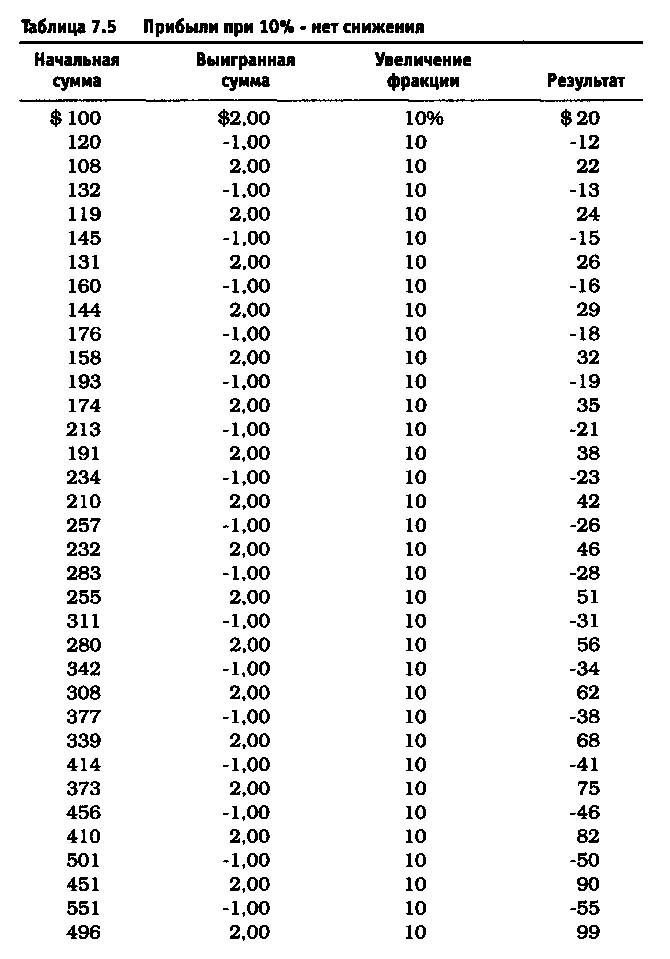

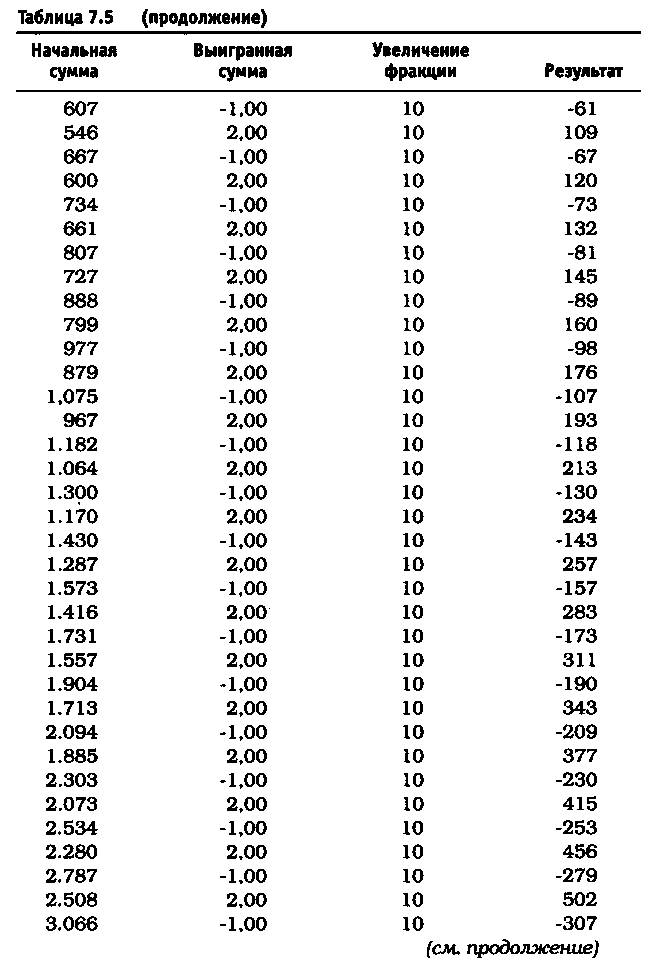

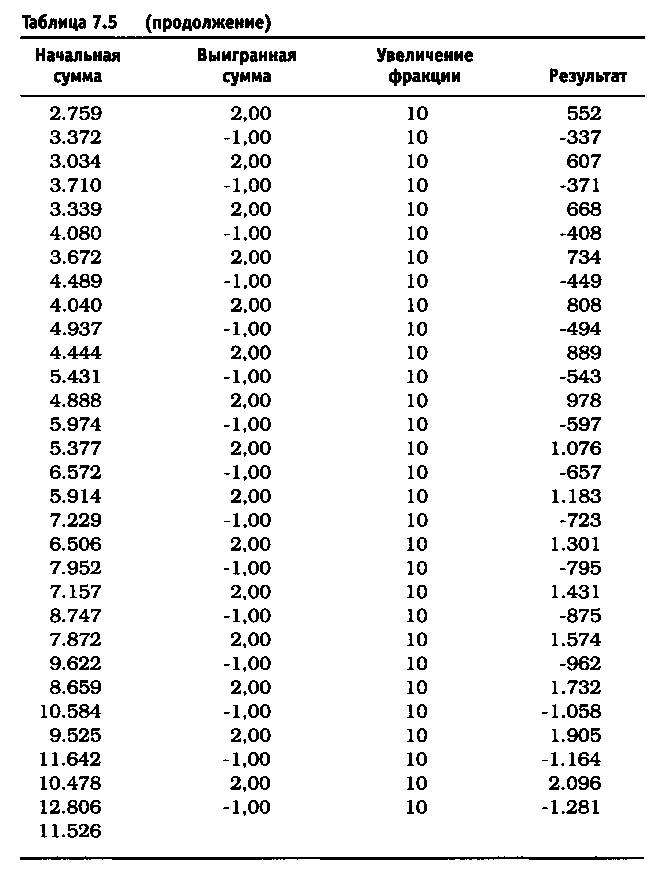

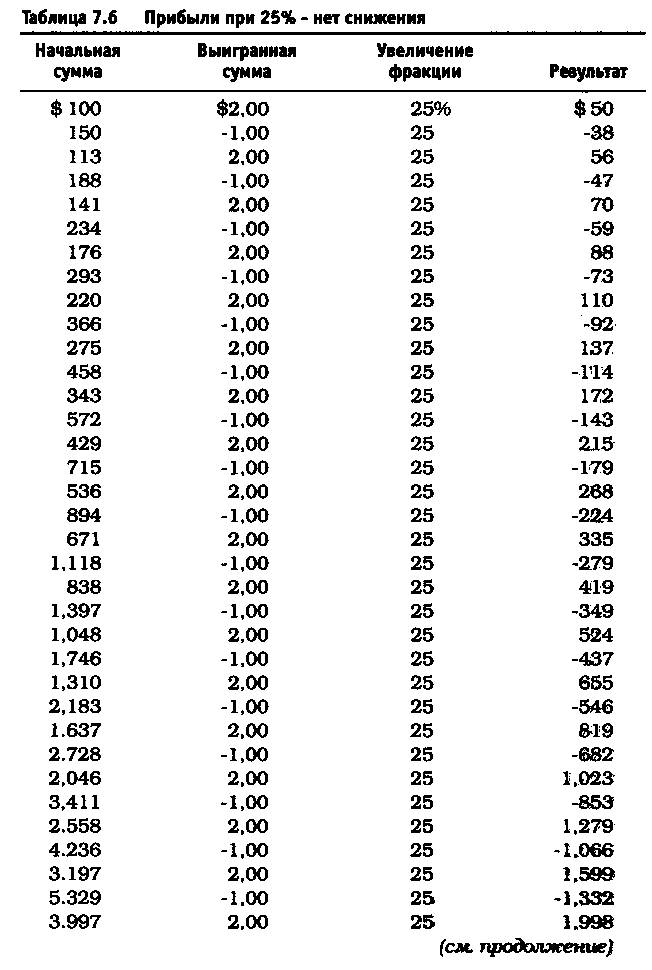

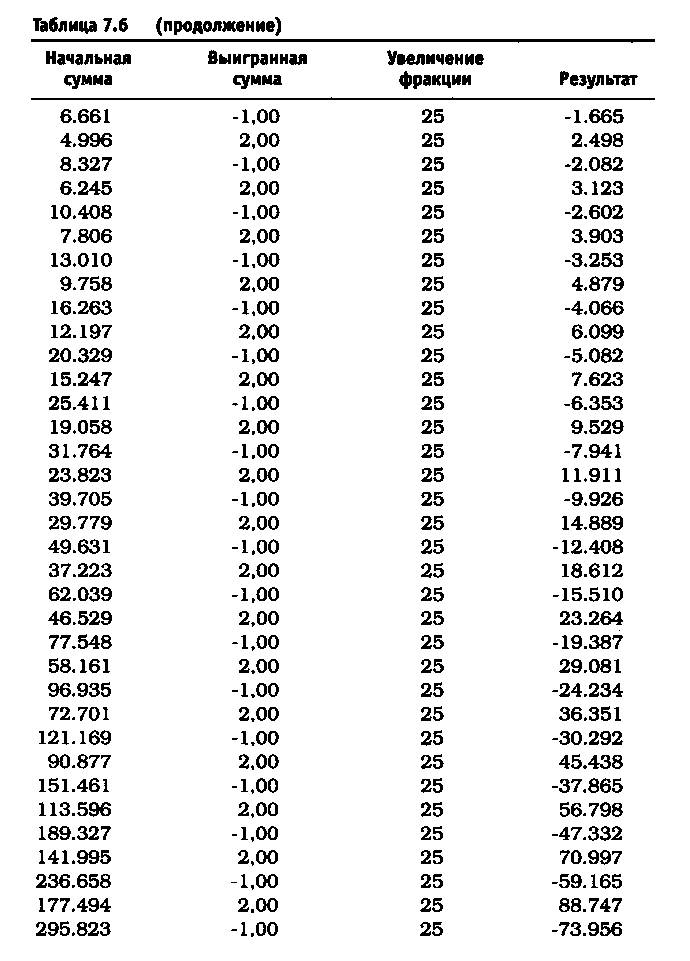

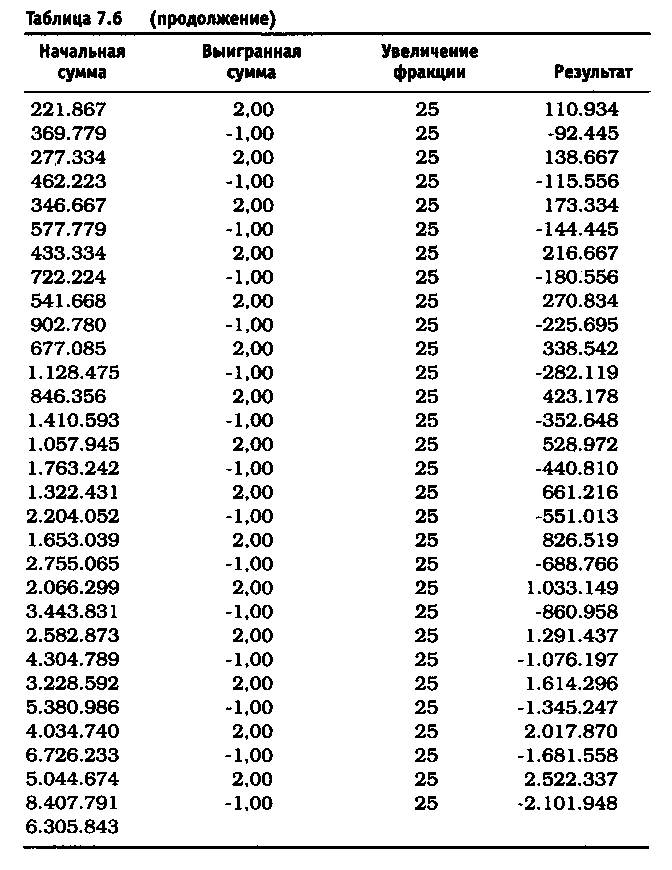

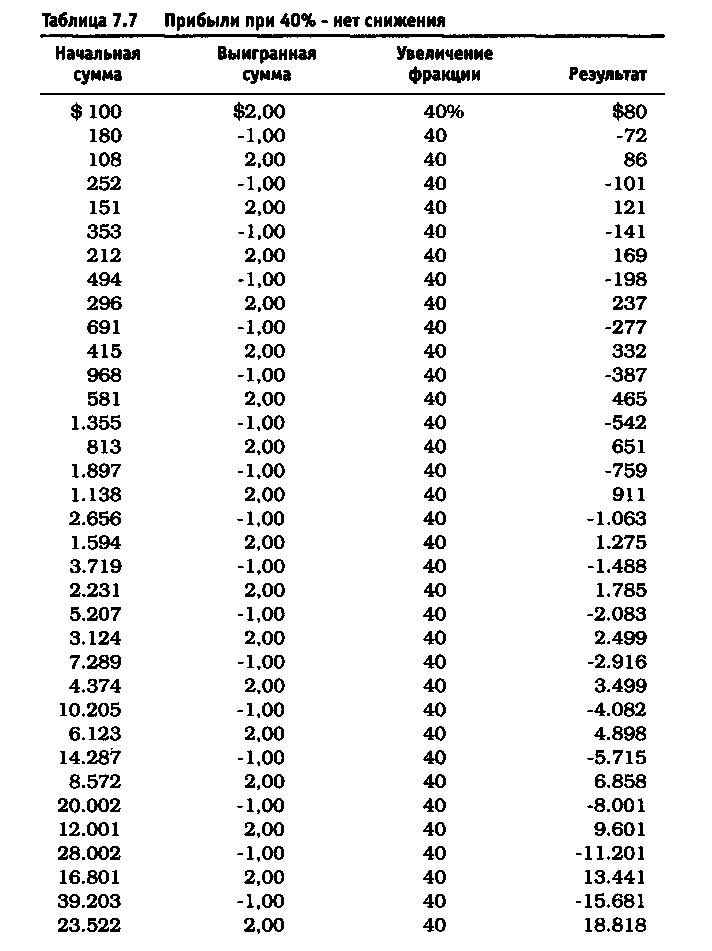

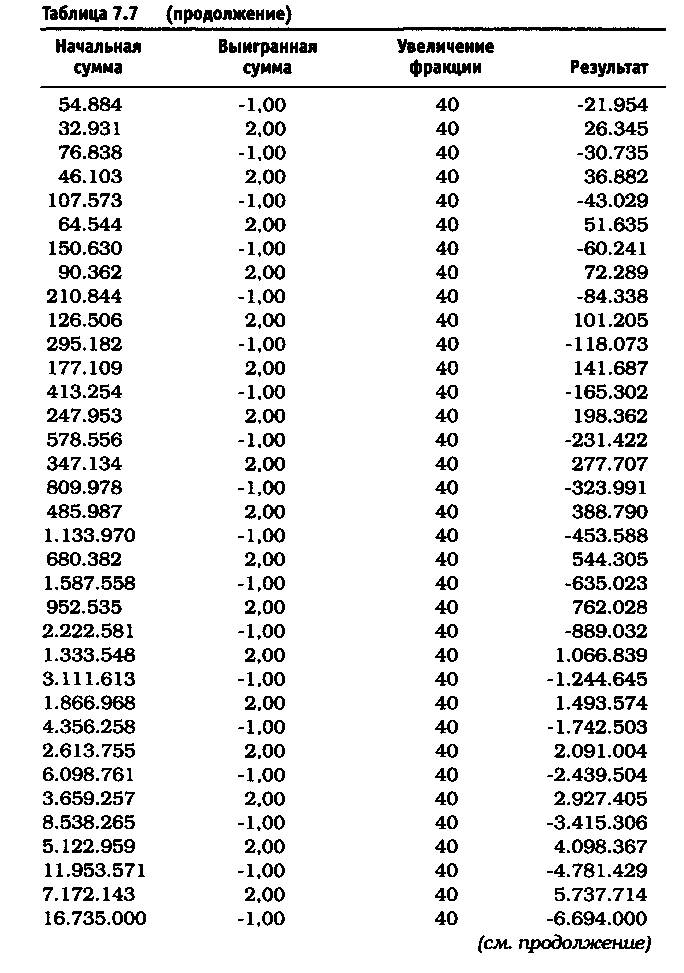

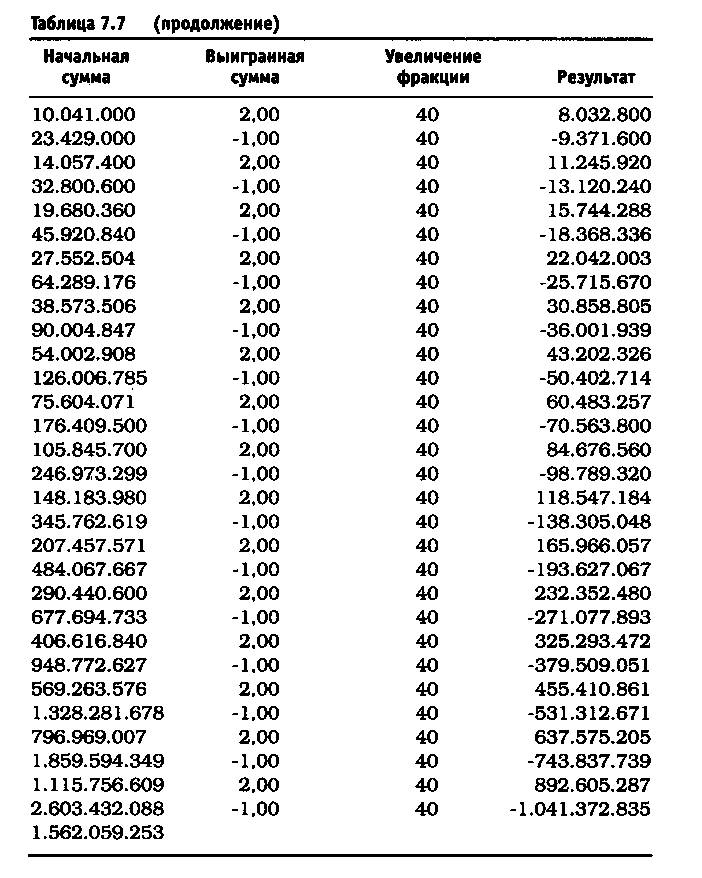

После удаления асимметричного действия рычага из уравнения реинвестирование 10% привело к росту до $11.526 долларов против $4.700 (см. таблицу 7.5). Риск в размере 25% по каждой сделке без снижения этого значения привел к тому, что оцениваемая величина возросла до $6.305.843 по сравнению с $36.100 (см. таблицу 7.6). Обратите внимание, что результаты работы не описываются гауссовой кривой, характерной для асимметричного действия рычага. При 40% прибыль получается не ниже, чем при 25%, и составляет 1.562.059.253 доллара (см. таблицу 7.7). Таков потенциал возможностей управления капиталом после устранения асимметричного эффекта рычага. Однако здесь есть одна ловушка. Эти результаты действительны при условии, что за каждым проигрышем следует выигрыш, а за каждым выигрышем — проигрыш. Используя этот метод и рискуя 25% от размера счета, через четыре проигрыша подряд вы будете вынуждены ликвидировать счет. Две потери подряд при риске в 40 долларов (или 40% от первоначальной суммы капитала) сделают невозможным придерживаться ставки пари в 40 долларов при третьем подбрасывании монеты, поскольку у вас на счете останется только 20 долларов. Этот пример — лишь схематичная иллюстрация и не более того.

Тем не менее есть возможность реализовать определенный вариант этой модели в реальной, но только не в Фиксированно-Фракционной торговле. Если при использовании Фиксированно-Фракционного метода с учетом асимметричного эффекта рычага убытки велики, то без учета этого эффекта они становятся просто огромными. Торговля из расчета нормы риска в 10% может свести счет к нулю после 10 убыточных сделок подряд. Причем задолго до перевода дополнительных средств, необходимых для поддержания маржи.

Вместе с тем, применяя эту торговую модель к Фиксированно-Пропорциональному методу, можно получить совершенно другую картину. Вспомните, что между убытками, числом контрактов, вводимых в торговлю, и дельтой существует следующее соотношение:

Ожидаемые потери на контракт =$10.000

Дельта =$5.000

Число торгуемых контрактов =10

Число контрактов может сократиться не более чем на два. $10000/$5.000 =2 10-2 =8

Вообще-то говоря, если сумма счета составляет 250.000 долларов и в торговле занято 10 контрактов, то 10 убыточных сделок подряд сократят размер счета до 159.000 долларов. Если бы риск не регулировался при возникновении убытков, то величина счета уменьшилась бы до 150.000, а не до 159.000 долларов. Поэтому риск увеличивается только на 9.000 долларов. Общие потери составили бы 40, а не 36,4%. 10 выигрышных сделок подряд на общую сумму 10.000 долларов вернут размер счета к 250.000 долларов без асимметричного действия рычага. При асимметричном действии рычага размер счета был бы равен 248.000 долларов. Поэтому в случае применения консервативных фиксированных пропорций асимметричное действие рычага имеет значительно меньший эффект.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

Глава 27 Большие ожидания (роста) Пределы корпоративного роста

Глава 27 Большие ожидания (роста) Пределы корпоративного роста В воздушных замках легко найти убежище. И строить их так легко. Генрик Ибсен. Строитель Сольнес Я слышу все больше прогнозов насчет высоких темпов роста прибыли в будущем. Кое-кто более сдержан в своих

Ускорение перемен с помощью «противоестественных» действий

Ускорение перемен с помощью «противоестественных» действий Моя узкая специализация – ускоренная терапия: вместо того чтобы беседовать о сложностях и проблемах, что может занять месяцы и даже годы еженедельных приемов, при ускоренной терапии врач стремится приблизить

Устранение многоликости

Устранение многоликости Моя цель заключалась в том, чтобы привлечь внимание Джоан к ее многоликости – дикому разбросу частот на ее шкале настройки. С одной стороны, есть чувствительная, заботливая Профессиональная Джоан, которая ведет себя компетентно и дружественно. С

Новая формула богатства: необходимо ускорение

Новая формула богатства: необходимо ускорение Зимой меня навестил мой чикагский приятель. Я показал ему, как работает мой сайт, и он был потрясен динамикой моей работы. Запросы поступали буквально каждую минуту. Сколько будет стоить поездка на лимузине от Бостона до

d. Ускорение процесса

d. Ускорение процесса Есть способ ускорения самого процесса оформления. Банк выдаёт оригинал письма только после того, как получает оригинал данного ему обязательства от предыдущего звена. Но подготовку документа можно начать раньше. Например: строительная компания,

4.9. Ускорение амортизации

4.9. Ускорение амортизации Внесены изменения в п. 19 ПБУ 6/01, который устанавливал коэффициент ускорения, применявшийся при начислении амортизации способом уменьшаемого остатка. В прежней редакции данного пункта было сказано, что коэффициент устанавливается в

Ускорение: совершенствование методов хозяйствования

Ускорение: совершенствование методов хозяйствования Коллектив авторов:Глава 1 — Гвишиани Д. М., академикГлава 2 — Хачатуров Т. С., академикГлава 3 — Кириченко В. Н., доктор экон. наукГлава 4 — Юнь О. М., канд. экон. наукГлава 5 — Лукинов И. И., академик, вице-президент АН

Этап III: Ускорение разработки

Этап III: Ускорение разработки Когда в ноябре 1994 года Утиямада согласился разработать концепцию гибридного автомобиля, до октября 1995-го оставалось менее года. За это время предстояло создать работоспособный гибридный двигатель и саму машину. В условиях острого дефицита

12. Ускорение естественного распространения

12. Ускорение естественного распространения Оглядываясь назад, я думаю, что все это были довольно простые идеи, но, по-моему, все хорошие идеи и должны быть простыми. Линда Пеццано о выводе на рынок игр Trivial Pursuit и Pictionary Вообще-то, Линда Пеццано хотела заняться игрой Scrabble, но

УСКОРЕНИЕ ПРОДВИЖЕНИЯ ПО КРИВОЙ ОБУЧЕНИЯ

УСКОРЕНИЕ ПРОДВИЖЕНИЯ ПО КРИВОЙ ОБУЧЕНИЯ Новые работники будут следовать кривой обучения – потребуется некоторое время для того, чтобы достичь необходимого уровня показателей работы. Понятно, что длина кривой обучения и скорость обучения меняются, но важно принять

Ускорение: трудности и заблуждения

Ускорение: трудности и заблуждения Совершенно нормально, если ваши планы вдруг срываются. Такое случается, это нормальный рабочий процесс, и ничего страшного в этом нет.Кто-то в процессе ускорения сталкивается с непониманием окружающих. Вы начинаете работать в таком

Ускорение производительности

Ускорение производительности Действенный подход к ускорению производительности Пример – не главное, что влияет на других, а единственное. Альберт Швейцер Большинство примеров бизнес-лидеров в сфере средств массовой информации сосредоточено на людях, которые

Устранение муда

Устранение муда Муда по-японски означает потери. Однако это понятие относится к любым действиям, которые не добавляют ценность. В гемба бывают только два типа действий: добавляющие ценность или не добавляющие ценность. Рабочий, который смотрит на станок, обрабатывающий

Ускорение процесса

Ускорение процесса Составление бизнес-плана требует времени. Процесс планирования в целом, от создания концепции бизнеса до окончания работы над планом, может потребовать нескольких месяцев (особенно для нового предприятия). Однако есть множество простых способов,

Ускорение процесса обучения

Ускорение процесса обучения Лучшим способом подчеркнуть пять элементов обучения лидерству – учить на деле. На этом принципе основано обучение будущих старших и младших командиров в нашей армии.Развитие руководящих навыков наиболее полезно в случае, если процесс

Ускорение перемен

Ускорение перемен Век электроники. Компьютеризированный офис. Сетевые системы. Производство в космосе. Перемены в материальном измерении происходят все быстрее и быстрее.Сегодняшний менеджер больше не может чувствовать себя в безопасности за четырьмя стенами, как