АНАЛИЗ СКОЛЬЗЯЩЕЙ СРЕДНЕЙ КАПИТАЛА

АНАЛИЗ СКОЛЬЗЯЩЕЙ СРЕДНЕЙ КАПИТАЛА

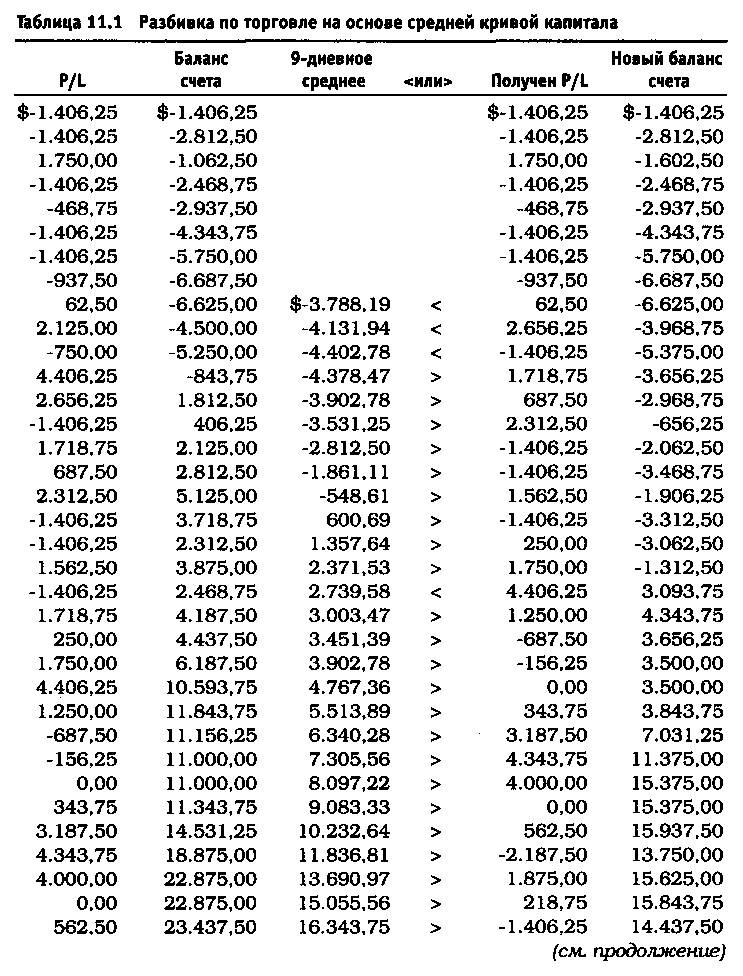

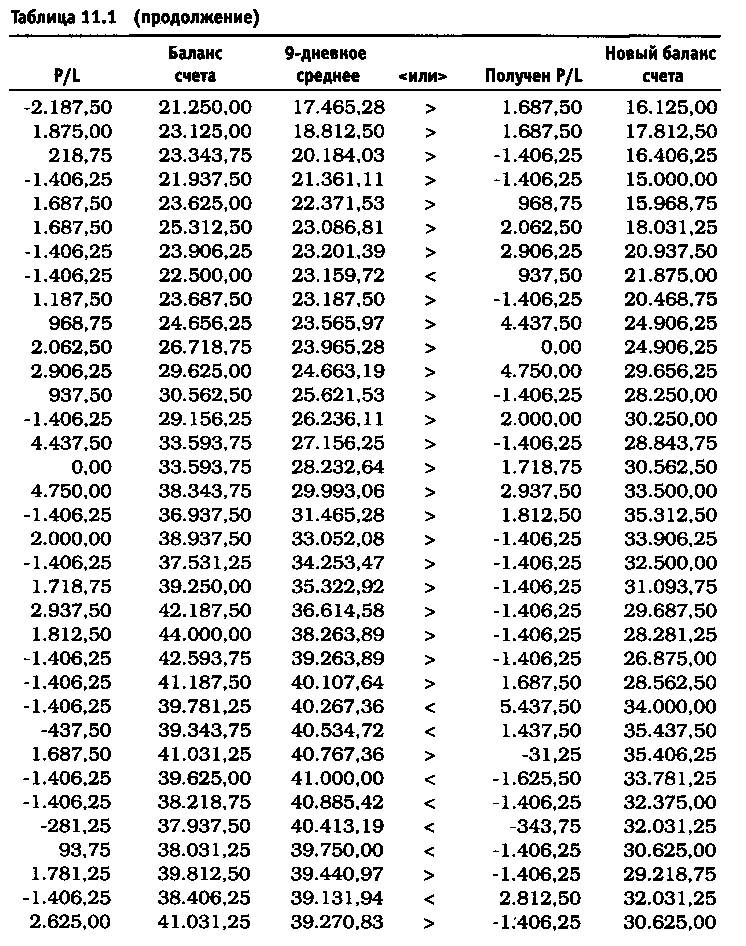

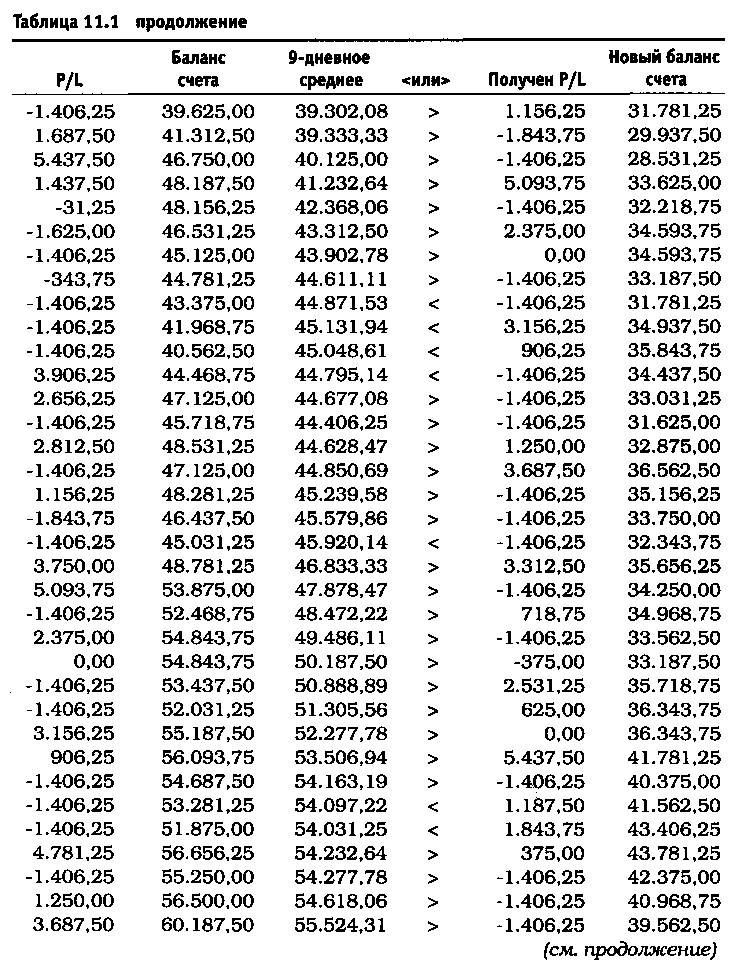

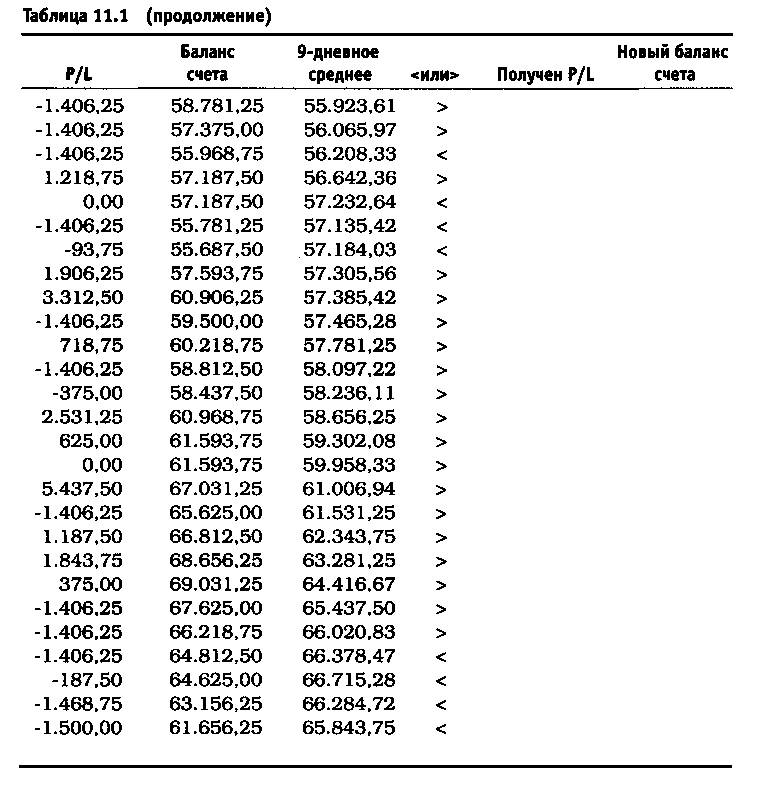

После подробного рассмотрения метода скользящей средней капитала в торговле возникает вопрос относительно логики этого метода. В предыдущем примере приведенные результаты были несколько занижены для случая торговли при помощи скользящей средней. В таблице 11.1 дается разбивка по первоначальной серии из 132 сделок с 9-дневным средним, а затем показывается, какие сделки были заключены и почему. Если напротив сделки стоит знак ">", это означает, что следующая сделка была заключена потому, что размер капитала превысил среднее. Если напротив сделки стоит знак "<", это означает, что сделка не была заключена потому, что реальный размер капитала оказался ниже среднего. Обратите внимание на строку 21, где в результате проседания размер капитала снизился настолько, что следующая сделка не заключается. Строка 22 показывает выигрышную сделку на сумму в 1.718,50 доллара. Это сделка, которая не была заключена. В результате капитал вновь поднялся выше среднего, и торговля возобновляется. Ситуация повторяется между строками 43 и 44. К тому моменту, когда вы доберетесь до строки 63–72, вам будет казаться, что ситуация самовоспроизводится несколько раз, и при этом цена колеблется вокруг среднего. Каждый раз, когда скользящее среднее опускается вниз, это означает, что в соответствии с используемым методом следует приостановить заключение сделок. Кажется, дальше должна идти выигрышная торговля. Размер капитала должен подняться выше средней, но следующая сделка оказывается убыточной, и это вновь заставляет капитал опуститься ниже своей скользящей средней.

Это вторая причина, по которой данный метод не может считаться оптимальным методом управления капиталом. Между торгами нет никакой зависимости, поэтому сложно предсказать исходы последующих сделок после того, как размер капитала упадет ниже скользящей средней. Сегодня бытует мнение, что подобный тип торговли позволит вам совсем избавиться от убытков. Такое мнение основано на теории о том, что подъемы порождают падения, а падения порождают подъемы. Если вы прекращаете торговлю в начале периода убытков, вы останавливаетесь в самый неподходящий момент. Еще раз нужно отметить тот факт, что смысл использования метода скользящей средней капитала заключается не в том, чтобы увеличить потенциал прибыли. Нам приходиться думать и о тех случаях, когда проседание счета порождает еще большее проседание.

Несмотря на некоторые недостатки, есть несколько способов усовершенствовать этот метод. Одна из причин проблем, уже упомянутых, выше, состоит в том, что скользящее среднее требует слишком быстрой остановки. Очевидным способом решения этой проблемы будет использование долгосрочного скользящего среднего. Однако это не устраняет другой источник проблем, связанных с этим методом. Скользящее среднее представляет собой среднее нескольких ранее наблюдаемых значений анализируемых активов. Оно не соответствует ситуации в текущий момент. Если порядок скользящей средней будет значительно выше, то задержка соответственно увеличится. Ниже я привожу несколько методов, которые помогут решить две упомянутые выше проблемы, не исключая использования скользящей средней капитала.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКЧитайте также

131. Анализ имущества, источников средств, структуры капитала

131. Анализ имущества, источников средств, структуры капитала Определение величины дебиторской задолженности со сроком погашения менее года и больше года, просроченной дебиторской задолженности, величины свободных денежных средств предприятия в наличной (касса) и

ТОРГОВЛЯ С ПОМОЩЬЮ СКОЛЬЗЯЩЕЙ СРЕДНЕЙ КАПИТАЛА

ТОРГОВЛЯ С ПОМОЩЬЮ СКОЛЬЗЯЩЕЙ СРЕДНЕЙ КАПИТАЛА Теперь мы рассмотрим метод, который может иметь столько же вариантов, сколько легенд и домыслов сложилось вокруг него. Торговля при помощи скользящей средней может принимать разнообразные формы. Суть метода состоит в

ДВА ПОСЛЕДОВАТЕЛЬНЫХ ЗАКРЫТИЯ НИЖЕ СКОЛЬЗЯЩЕЙ СРЕДНЕЙ

ДВА ПОСЛЕДОВАТЕЛЬНЫХ ЗАКРЫТИЯ НИЖЕ СКОЛЬЗЯЩЕЙ СРЕДНЕЙ Этот метод требует, чтобы кривая реального текущего капитала двигалась ниже скользящей средней. Кроме того, существует еще дополнительное требование: следующий уровень капитала должен быть ниже среднего, но в то же

2. Учет собственного капитала, формирование уставного капитала, расчеты с учредителями и акционерами по вкладам в уставный капитал

2. Учет собственного капитала, формирование уставного капитала, расчеты с учредителями и акционерами по вкладам в уставный капитал Формирование уставного капитала производится с целью создания организации и ее организационно-правовой формы.Организации подразделяются

5.3. Разворот скользящей средней

5.3. Разворот скользящей средней Очень простым способом определения тренда является также фиксация направления движения какой-либо движущейся средней: если средняя растет, то считаем, что тренд направлен вверх, если падает — вниз. Этот способ определения тренда

84. Анализ собственного капитала (капитала) организации

84. Анализ собственного капитала (капитала) организации Собственный капитал (капитал) организации – это стоимость ее активов, не обремененных обязательствами. Таким образом, собственный капитал представляет собой разность между активами и обязательствами.Собственный

86. Анализ структуры уставного капитала

86. Анализ структуры уставного капитала Анализ структуры уставного капитала в зависимости от целей может проводиться для выявления:–?неоплаченной доли капитала;–?собственных акций, выкупленных у акционеров;–?различных категорий акций и связанных с ними

88. Анализ резервного капитала

88. Анализ резервного капитала Резервы формируются в соответствии с законодательством, учредительными документами и принятой на предприятии учетной политикой. Основной источник формирования резервов – чистая прибыль.Резервный капитал выступает в качестве страхового

90. Анализ заемного капитала организации

90. Анализ заемного капитала организации Заемный капитал организации определяется совокупной величиной ее обязательств перед другими юридическими и физическими лицами. Величина заемных средств характеризует возможные будущие изъятия средств предприятия, связанные с

Пример 7. Организациями применяется метод оценки стоимости выбывших материалов по средней скользящей себестоимости. В учетной политике способ оценки материально-производственных запасов при их выбытии не оговаривается, также отсутствуют расчеты по списанию стоимости материалов при их выбытии

Пример 7. Организациями применяется метод оценки стоимости выбывших материалов по средней скользящей себестоимости. В учетной политике способ оценки материально-производственных запасов при их выбытии не оговаривается, также отсутствуют расчеты по списанию стоимости

10.5. Факторный анализ рентабельности собственного капитала

10.5. Факторный анализ рентабельности собственного капитала Анализ факторов изменения рентабельности собственного капитала организации можно провести по методике, аналогичной методике факторного анализа рентабельности активов.Алгоритм методики анализа где Кск –

25. Анализ основного капитала и оценка эффективности его использования

25. Анализ основного капитала и оценка эффективности его использования Основной капитал – это часть финансовых ресурсов (собственного и заемного капитала) организации, инвестированных для приобретения или создания новых основных фондов производственного и

Тема 6. Анализ стоимости капитала

Тема 6. Анализ стоимости капитала 6.1. Сущность стоимости капитала Стоимость капитала (ее также называют ценой капитала, или затратами на капитал) представляет собой норму прибыли, которую инвестор ожидает получить на свою инвестицию с учетом рисков, связанных с ней.

Параметр количества дней в скользящей средней

Параметр количества дней в скользящей средней На рисунке 11-2 изображен график значений коэффициента MAR при изменении количества дней в скользящей средней (определяющего центр канала волатильности в ленте Боллинджера) со 150 до 500 дней.Заметьте, что пиковыми для данного

Вопрос 65 Анализ состава и структуры собственного капитала организации

Вопрос 65 Анализ состава и структуры собственного капитала организации Анализ собственного капитала проводится в целях:• выявления основных источников формирования собственного капитала и определения последствия их изменений для финансовой устойчивости