Инвестиционное предложение

Инвестиционное предложение

Инвестиционное предложение (term sheet) – это те условия, на которых фонд готов инвестировать в вашу компанию. Обычно этот документ содержит положения, защищающие интересы фонда в случае неудачи компании и дающие ему массу преференций в случае, если компания «пойдет вверх». Давайте посмотрим на основные моменты, которые часто появляются в таких документах.

Тип инвестирования

Обычно венчурные капиталисты за свои деньги получают привилегированные акции с правом их конвертации в обыкновенные. Почему это делается? Дело в том, что при возможной ликвидации компании владельцы привилегированных акций будут иметь приоритет над владельцами обыкновенных. При этом по привилегированным акциям, согласно условиям инвестиционного предложения, должны начисляться дивиденды. Компания может их и не выплачивать, но тогда они «копятся». Если что-то не получится, то сначала фонд выведет из компании что сможет (обычно инвестированную сумму плюс накопленные дивиденды), а потом уже остаток (если вообще что-то останется) отдадут другим акционерам. Такое положение в инвестиционном предложении называется пунктом о ликвидации (liquidation provision).

Процент приобретаемых акций

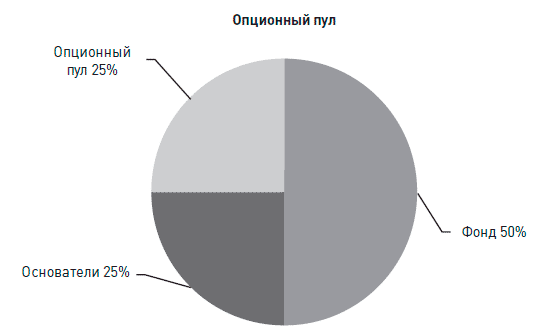

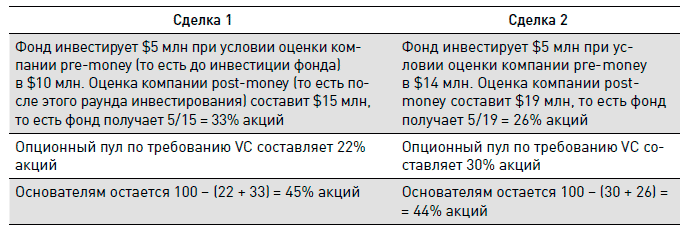

Мы уже говорили о том, как фонды будут высчитывать минимальный процент доли в компании, который они готовы взять за свои деньги. Это, конечно, предмет для торговли между предпринимателем и фондом (как и другие положения инвестиционного предложения). Но здесь есть один любопытный момент. Обычно определенную долю в компании фонд требует зарезервировать для опционного пула, то есть опционов для менеджеров (см. пример на рисунке).

Опционы для всей команды молодой компании – это 100 %-ный необходимый мотивационный момент, на наличии которого настаивают практически все инвесторы. В России, где в основном инвестиции фондов идут в более зрелые компании, опционный пул обычно составляет 5?15 % общего количества акций. Для стартапа доля опционного пула может достигать 25 %.

Наличие опционного пула не влияет на долю VC (фонда), но влияет на долю основателей после вложения денег фондом. Сравните два варианта сделки:

Как видите, несмотря на более высокую оценку компании pre-money во втором случае, после входа VC из-за создания опционного пула у основателей останется меньшая доля компании.

Условия получения денег

Поскольку вложение денег в компанию, у которой часто нет выручки и даже продукта – это дело рискованное, венчурные капиталисты стараются распределить свои деньги во времени, чтобы снизить риски потерь в случае неудачи разработки или коммерциализации продукта. В этом случае в инвестиционном предложении вы часто увидите условия, при которых часть денег может быть получена не сразу. Обычно бывает два типа таких условий:

• изменение суммы инвестиций в случае невыполнения каких-то условий. Сейчас компания получает Х долларов, далее к определенной дате получает еще Y долларов при выполнении условий А, Б и В. В этом случае капитал от VC в компанию поступает траншами;

• изменение доли VC в случае невыполнения каких-то условий. Сейчас компания получает X долларов по цене акций VC в Y долларов за акцию, однако если к определенной дате не будут выполнены условия А, Б и В, то доля VC в компании увеличивается исходя из оценки акций в Z долларов за акцию. Это так называемое условие репрайсинга.

В качестве условий А, Б и В в данном примере могут фигурировать следующее:

• Компания заключила твердые контракты на поставку продукта на сумму не менее Х долларов.

• Компания завершила бета-тестирование продукта.

• Компания не отклонилась от указанных в бизнес-плане показателей выручки, затрат и численности персонала более чем на 20 %.

Автоматическая регистрация

Обычно в инвестиционных предложениях указывается, что в случае размещения акций компании на бирже VC автоматически конвертирует принадлежащие ему привилегированные акции в обыкновенные. Кроме того, VC обычно выдает себе так называемые piggyback rights, которые означают, что в случае регистрации проспекта эмиссии акций компании акции VC включаются в регистрацию пропорционально включенным в нее акциям основателей.

Операции с акциями

Обычно в инвестиционных предложениях фигурируют несколько условий, ограничивающих права акционеров и фондов на операции с акциями. Можно называть несколько наиболее часто встречающихся примеров:

• Право преимущественного выкупа существующими акционерами акций в случае, если один из акционеров решает продать свои акции (preemption right). Иными словами, прежде чем продать свои акции внешнему инвестору акционер должен предложить их по той же цене существующим акционерам.

• Право преимущественного выкупа акционерами дополнительной эмиссии акций в случае проведения такой эмиссии.

• Право принудительной продажи акций миноритарными акционерами в случае продажи контрольного пакета (так называемое drag-along right). Например, если VC приобретает контрольный пакет и затем продает компанию полностью другому инвестору, при использовании этого права VC может потребовать у прочих миноритарных акционеров продать новому инвестору оставшиеся акции по той же цене.

• Право участия акционеров в продаже акций стороннему инвестору (tag-along right). Если контролирующий акционер продает стороннему инвестору часть своего пакета, фонд в этом случае будет иметь право также продать этому инвестору часть своего пакета (обычно pro rata к общей доле владения акциями компании на момент сделки).

• Запрет на продажу акций сторонним инвесторам в течение определенного промежутка времени (такое обязательство на себя может взять как фонд, так и акционеры компании).

• Преимущественное право продажи акций фондом при проведении IPO. То есть при проведении IPO фонд оставляет за собой право первым продать свою долю (до акционеров) либо продать ее pro rata с акционерами.

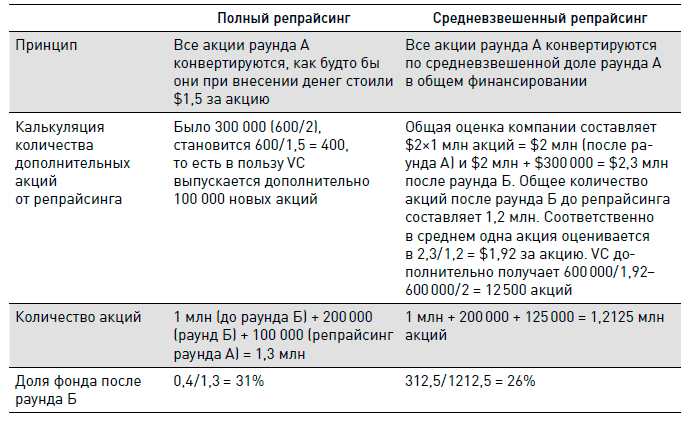

Антиразмывание

VC обычно старается защитить себя от размывания своего пакета в случае, если в следующих раундах финансирования оценка компании будет снижена, то есть новые акции будут выпущены по цене ниже той, которую получил VC (так называемый down round). Обычно это делается с помощью изменения коэффициента обмена акций VC. В этом случае бывают два типа условий антиразмывания:

• полный репрайсинг (full ratchet);

• средневзвешенный репрайсинг (weighted-average).

Лучше всего посмотреть реализацию этого условия на примере.

• У компании 700 000 акций.

• Раунд А – компания получила $600 000 по $2 за акцию, то есть выпустила дополнительно 300 000 акций (всего стало 1 млн акций, из которых у VC 30 %).

• Раунд Б – компания получает от другого инвестора $300 000 по $1,50 за акцию (200 000 новых акций).

Как вы понимаете, полный репрайсинг – значительное более «жесткое» условие, чем средневзвешенный. При полном репрайсинге после второго раунда финансирования доля фонда даже увеличилась. Без репрайсинга доля фонда составила бы 300 / 1200 = 25 %.

Надо сказать, что хотя антиразмывание в США – обычная практика, в России условия антиразмывания в инвестиционных предложениях встречаются редко.

Возврат денег фонду

Поскольку у фонда есть определенный горизонт выхода из инвестиций, фонд обычно включает в инвестиционное предложение условия, которые будут давать основателям компании мотивацию вывести VC из капитала их компании. Обычно такое условие выглядит следующим образом.

После, скажем, 5 лет инвестиций каждый год компания обязуется возвратить фонду по одной трети купленных им акций (то есть по 1 / 3 суммы инвестиций), а также дивидендов, начисленных, но не выплаченных по этим акциям. В случае если компания этого не делает, цена конверсии акций понижается на 5 % в квартал. При этом каждый квартал проводится репрайсинг доли фонда.

Иными словами, при данных условиях, если компания в течение 5 лет не провела IPO или не сумела организовать продажу доли VC стратегическому инвестору, то постепенно доля основателей начинает снижаться (за счет репрайсинга акций VC).

Контроль управления

Хотя VC обычно приобретают привилегированные акции, в инвестиционное предложение они закладывают пункт о том, что в совете директоров компании они должны иметь представительство согласно своей доле акций, как если бы они были обыкновенными.

Кроме того, здесь же обычно оговаривается, какие решения должны приниматься голосованием квалифицированного большинства (больше 2 / 3 голосов или вообще единогласно) на совете директоров. Иногда предложение оговаривает право вето VC на определенные решения компании. В категорию таких решений обычно входят:

• продажа крупных активов;

• слияние;

• ликвидация;

• изменение устава;

• изменение числа членов совета директоров;

• выпуск новых акций.

Обычно в инвестиционном соглашении подробно проговаривается уровень решения всех основных категорий вопросов. Например:

• эмиссия акций, изменение устава – единогласное решение всех членов совета директоров;

• продажа крупных активов – 2 / 3 голосов членов совета директоров;

• прочие вопросы – простое большинство.

Эти пункты после подписания сделки включаются в устав компании.

Эксклюзивность

Это запрет компании на переговоры с другими фондами на определенный срок (в США обычно 30 дней, в России – 60–90 дней) после подписания компанией инвестиционного предложения (так называемое no-shop provision). Обратите внимание, что обычно по условиям инвестиционного предложения компания не может искать новых инвесторов, но при этом фонд не дает твердых гарантий инвестиций. То есть до момента подписания договора о покупке доли в компании VC может и отказаться от инвестирования.

Конфиденциальность

Стандартный пункт, говорящий о том, что компания не должна никому раскрывать условия инвестиционного предложения без письменного разрешения VC.

Сроки подписания

Как правило, срок, который дается компании на обдумывание венчурными капиталистами, крайне мал. Что-то вроде «подпишите сегодня до полуночи или все договоренности недействительны».

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Предложение цены

Предложение цены Расчеты и прогнозы МВА точны и прекрасны, однако зачастую ими пренебрегают. Порой покупателей охватывает азарт, и они торгуются словно на аукционе произведений искусства. Вместо оценки движения наличных средств методом чистой приведенной стоимости они

Предложение

Предложение Чтобы этот кризис мог когда-нибудь закончиться, необходимо изменить систему образования.Поскольку профсоюз учителей прочно держит систему школьного образования в своих руках и вряд ли позволит в ней что-то менять, то вместо того, чтобы ломать старую систему,

Опрос: как работает ваше инвестиционное мышление?

Опрос: как работает ваше инвестиционное мышление? Ответьте, пожалуйста, на нижеследующие вопросы. [Да] [Нет] 1. Создается ли у вас впечатление, что вы постоянно теряете деньги на инвестициях? ? ? 2. Испытываете ли вы страх в случаях, когда перед вами встает вопрос о возможности

1.5. Инвестиционное предложение

1.5. Инвестиционное предложение 1.5.1. Структура инвестиционного предложения В структуре инвестиционного предложения выделяют следующие разделы.1. Резюме (Executive Summary).2. История компании и собственность (Company History and Ownership).3. Продукты и / или услуги (Products and / or Services).4.

6. Инвестиционное пространство

6. Инвестиционное пространство Приобретение денег требует доблести; сохранение денег требует рассудительности; инвестирование денег требует искусства. Бертольд Ауэрбах Инвестиционное пространство представляет собой окружение проекта. Реализация инвестиционного

4.1. Составляем предложение

4.1. Составляем предложение Давайте рассмотрим из чего должно состоять инвестиционное предложение, чтобы оно вызывало, как можно меньше вопросов и было исчерпывающим и объективным. В первую очередь, любой бизнес-проект требует аналитики его адаптивности к существующим

2. ПРЕДЛОЖЕНИЕ

2. ПРЕДЛОЖЕНИЕ В силу объективных, предметных причин, новый идеал всегда революционен. Он крайне редко получает непосредственную поддержку от старой, переживающей углубление кризиса государственной власти, крайне редко включается ею в подготовку исторической смены

Предложение

Предложение В основе создания тренингового бизнеса лежат общие принципы, верные для любого другого вида бизнеса.• Отшлифуйте свой брэнд в процессе его подготовки к презентации на рынке, учитывая единство трех компонентов:логотипа;видения своего бизнеса;соответствия

Формулируем предложение

Формулируем предложение Теперь (если вы уже ответили себе на вопросы, поднятые раньше) нужно определить место вашего товара или услуги на рынке. Вы должны четко понять, что именно, кому именно и по каким ценам вы предлагаете. Недорогие вечерние курсы рядом с метро для

Спрос и предложение

Спрос и предложение Со времен Сэя и Рикардо экономисты-классики учили: предложение само порождает спрос; при этом они подразумевали весьма важное, хотя и не слишком четко определенное положение, что вся стоимость продукции должна быть израсходована прямо или косвенно на

Коммерческое предложение

Коммерческое предложение Иногда командировка предполагает представление коммерческого предложения потенциальным клиентам. Я путешествовал по всему миру, чтобы убедить инвесторов нанять нашу компанию для управления их финансами. Прежде чем выйти из дома, я должен был

Предложение на штендерах

Предложение на штендерах Вам наверняка не раз встречались штендеры – переносные конструкции-раскладушки, выставляемые перед магазинами, автомойками, турагенствами и т. д.Для чего они нужны? Для того чтобы прохожие реагировали и заинтересовывались – и желательно прямо

Ограниченное предложение

Ограниченное предложение Трудно представить такой день, когда вам не придется применить прием «ограниченное предложение». Вы видите, как он постоянно используется в газетной и телевизионной рекламе, в универмагах и супермаркетах для продвижения чего угодно: от

Третье предложение

Третье предложение Когда человек подписывается, он через семь дней получает предложение, а через месяц – еще одно. Но будут люди, которые не станут покупать и его. Это не значит, что они не приобретут у вас следующий. Его вы делаете через полмесяца либо через