Четыре уровня расходов взаимных фондов:

Четыре уровня расходов взаимных фондов:

• доля затрат фонда;

• комиссионные;

• спред;

• издержки влияния рынка.

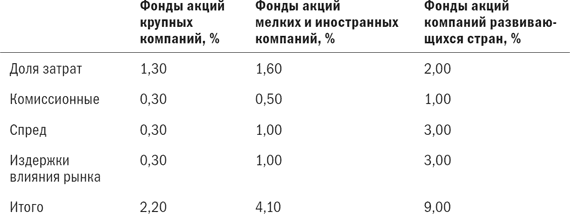

Табл. 6.2. Расходы активно управляемых фондов

Суммарные расходы являются наименьшими для фондов акций крупных компаний, средними – для фондов акций мелких и иностранных компаний и самыми высокими – для фондов акций компаний развивающихся стран. Эти данные приведены в табл. 6.2.

Вспомните, что доходность акций крупных компаний за 1926–1998 гг. составляла 11,22 % в год. Должно быть очевидно, что это не та доходность, которую вы, инвестор взаимного фонда, в действительности получите. Из этой доходности вы должны вычесть все инвестиционные издержки фонда.

Теперь становится понятен масштаб проблемы. Нижний ряд в табл. 6.2 показывает реальные издержки деятельности активно управляемого фонда. Если говорить откровенно, то эти данные немного преувеличены. Деньги, потраченные на исследования и анализ, не относятся к общим потерям. Создается впечатление, что эти исследования не приводят к росту доходности, но если приводят, то практически всегда меньше на величину средств, которые на них затрачены. Сколько средств из первой строки «доля затрат» потрачено на исследования? Если повезет, то около половины. Поэтому если долгосрочная доходность акций примерно равна 11 %, то в фонде акций крупных компаний из-за активного управления вы потеряете около 1,5 %, в фонде акций мелких или иностранных компаний – 3,3 %, в фонде акций компаний развивающихся стран – 8 %, и вам соответственно останется 9,5, 7,7 и 3 %. Не слишком привлекательные перспективы. Бизнес взаимных фондов сильно выигрывал от высоких доходностей недавнего времени, что позволяло маскировать огромные издержки в большинстве областей. Единственным исключением служили фонды акций компаний развивающихся стран, где сочетание низкой доходности и высоких расходов привело к массовому исходу инвесторов.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

108. Безналичные расчеты и роль зачетов взаимных требований в ликвидации неплатежей

108. Безналичные расчеты и роль зачетов взаимных требований в ликвидации неплатежей Оформление сделки векселем позволяет осуществлять зачеты взаимных требований предприятий, что способствует сокращению взаимной задолженности.Переход к рыночной экономике в России

Глава 20 Четыре актива лучше, чем один Что нужно для того, чтобы подняться до уровня всестороннего развитого инвестора

Глава 20 Четыре актива лучше, чем один Что нужно для того, чтобы подняться до уровня всестороннего развитого инвестора Самое главное – быть верной самой себе. Какого типа инвестиции вам больше всего интересны? Есть хороший способ узнать о том, что вам нравится больше

Четыре уровня вовлечения клиентов

Четыре уровня вовлечения клиентов Уровень 1. МониторингУзнайте, как ведут себя в онлайне ваши целевые группыОпределите, насколько ориентируются ваши потенциальные и нынешние клиенты в онлайне и где про вас пишут. Особое внимание обращайте на случаи, когда они пишут о

Мошенничество во взаимных фондах

Мошенничество во взаимных фондах Генеральный прокурор штата Нью-Йорк обратил внимание на индустрию взаимных фондов в начале 2003 года. Он утверждал, что «почти в каждой сделке с участием взаимных фондов есть скрытые финансовые мотивы». Прокурор обнаружил скрытые

Погашение взаимных обязательств

Погашение взаимных обязательств На практике возможна ситуация, когда между двумя организациями заключаются два договора купли-продажи. По одному из них организация, применяющая упрощенную систему налогообложения, является покупателем, а по другому – продавцом или же

Различия российских ПИФов и зарубежных взаимных фондов

Различия российских ПИФов и зарубежных взаимных фондов 1. В отличие от ПИФов взаимные фонды выплачивают пайщикам дивиденды. Компании, чьи акции входят в фонд (ПИФ или взаимный), выплачивают дивиденды, которые поступают в управляющие компании (УК). Далее УК должны

Различия российских ПИФов и зарубежных взаимных фондов

Различия российских ПИФов и зарубежных взаимных фондов 1. В отличие от ПИФов взаимные фонды выплачивают пайщикам дивиденды. Компании, чьи акции входят в фонд (ПИФ или взаимный), выплачивают дивиденды, которые поступают в управляющие компании (УК). Далее УК должны

Получение денег от венчурных фондов и фондов прямых инвестиций

Получение денег от венчурных фондов и фондов прямых инвестиций Предположим, что ваша новая компания нуждается в деньгах. Собственных денег больше нет, ангелы уже вложились, новые деньги нужны в приличном количестве. Остается идти к венчурным капиталистам или фондам

Протестантизм и иудаизм: диалектика взаимных отношений

Протестантизм и иудаизм: диалектика взаимных отношений Грань между христианством и иудаизмом перестала быть непреодолимой — как для христиан, так и для иудеев. Кстати, Вернер Зомбарт приводит интересный факт из истории раннего капитализма: многие иудеи, бежавшие с

Вопрос 40. Характеристика наличия основных фондов на дату и в среднегодовом исчислении. Балансы основных фондов по полной и остаточной стоимости

Вопрос 40. Характеристика наличия основных фондов на дату и в среднегодовом исчислении. Балансы основных фондов по полной и остаточной стоимости Балансы основных фондов используются для характеристики динамики объема основных фондов за год.Баланс основных фондов

Глава 3 Построение доверия посредством цикла взаимных уз

Глава 3 Построение доверия посредством цикла взаимных уз 12 января 2010 года Криста Брелсфорд, аспирантка и обладательница магистерского диплома инженера, находилась на Гаити. Ее брат Джулиан, волонтер организации «Друзья Гаити», попросил ее провести техническую

Четыре уровня, четыре принципа

Четыре уровня, четыре принципа Принцип-центричное лидерство осуществляется изнутри наружу на четырех уровнях: 1) личном (мои отношения с самим собой); 2) межличностном (мои отношения и взаимодействие с другими людьми); 3) управленческом (я ответствен за то, чтобы работа была

Четыре уровня совершенствования

Четыре уровня совершенствования Чтобы вложить время и средства в системы информации о заинтересованных сторонах, руководитель должен принять парадигму непрерывного совершенствования на четырех уровнях: личном, межличностном, управленческом и организационном. Все они

Четвертая стадия – формирование взаимных обязательств сторон

Четвертая стадия – формирование взаимных обязательств сторон Расширение отношений между продавцом и покупателем создает прочный фундамент лояльности клиент а. Лояльные клиенты отличаются не только тем, что совершают повторные покупки, но и тем, что неохотно меняют

Глава 16 Четыре уровня удовлетворенности клиентов

Глава 16 Четыре уровня удовлетворенности клиентов Одной из лучших компенсаций в жизни является то, что, искренне помогая другому, человек обязательно помогает и самому себе. Ральф Эмерсон Известны ли вам четыре уровня удовлетворенности клиентов? Уделяете ли вы

Четыре уровня удовлетворенности клиентов

Четыре уровня удовлетворенности клиентов В зависимости от того, насколько хорошо вы оправдываете ожидания покупателя, можно выделить четыре уровня его удовлетворенности. Чем выше ваш уровень, тем больше у вас будет постоянных клиентов и тем лучше вы преуспеете в