6.2. Удачный опыт

6.2. Удачный опыт

Цена разъяснения может быть велика. Например, «КамАЗ» сумел сохранить 63,1 млн руб. благодаря Методическим рекомендациям налоговиков по НДС. Ранее в них (п. 37.1) указывалось, что не начисляется НДС со стоимости векселя, полученного в счет будущей поставки товаров. Чиновники, потребовав заплатить налог, проиграли (постановление ФАС ПО от 15 марта 2005 г. № А65-3061/04-СА2-34). Отменен был не только штраф, но и все доначисления, поскольку в то время НДС взимался лишь с денежных авансов. С 2006 года ограничение, увы, снято. Получив в счет предстоящей оплаты еще неотгруженной продукции вексель (не говорим о простом, выданном покупателем), надо увеличить НДС (подп. 2 п. 1 ст. 167 НК РФ).

У автомобилистов простой случай. Легко победить ИФНС, которое нарушает указание своего начальства. В таких случаях еще до обращения в суд лучше направить жалобу в региональное налоговое управление. Возможно, проблема решится и без суда.

А вот у ОАО «Ачинский нефтеперерабатывающий завод Восточной нефтяной компании» дело оказалось посложнее. По мнению инспекторов, общество оказало безвозмездные услуги – выполняло операции по наливу нефтепродуктов для заказчика, не получая с него деньги. Безвозмездную реализацию надо пересчитать по рыночным ценам и включить в налоговую базу.

Налогоплательщик удивился. Во-первых, как можно считать работы безвозмездными, если они входили в общую стоимость услуг?

С тем же успехом, заметим, легко обвинить в занижении выручки продавца товара, если он бесплатно доставил его покупателю.[25] Во-вторых, ранее инспекция уже проверяла расчеты по договору с подобными условиями. Претензий не было. Значит, акт проверки и решение – разъяснения, избавляющие от санкций (с 2007 года это указано в кодексе, о чем можно прочитать в разделе 20.1).

Сначала организация проиграла. Фирма не обращалась за консультацией, кроме того, ее проверяла новая инспекция. Поэтому старое решение налоговиков нельзя учитывать. Штраф законен, – решил суд.[26] Картина изменилась, только когда дело попало в ФАС МО (постановление от 10 ноября 2005 г. № КА-А40/10783-05). Он вернул его на новое рассмотрение, пояснив, – прошлое решение ИФНС может освободить от наказания. Для этого суду надо заново исследовать все обстоятельства.

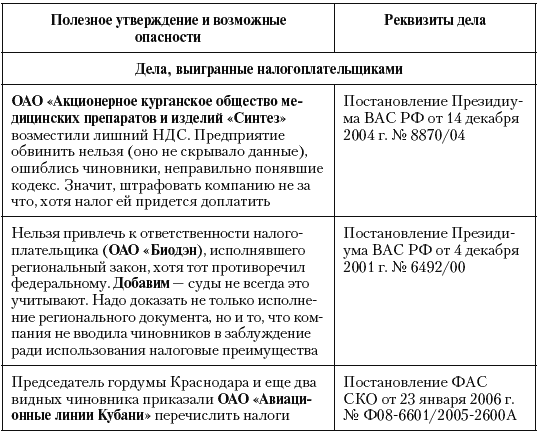

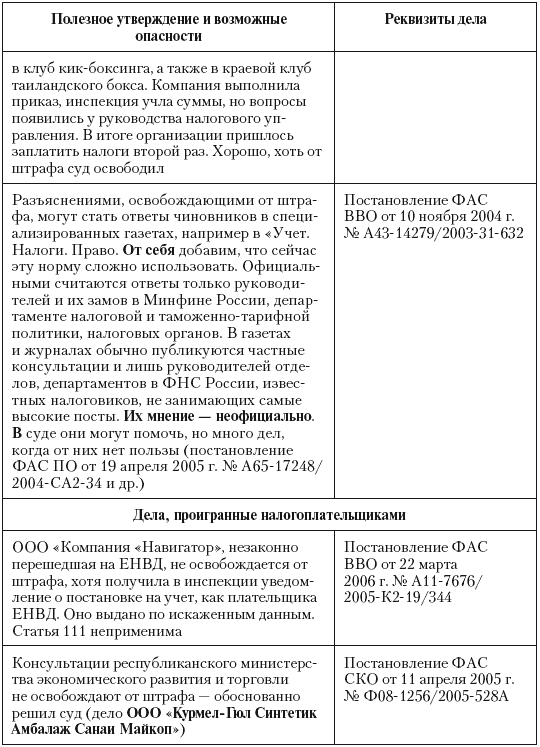

По идее, среди них должны быть материалы по предыдущей ревизии. Если налогоплательщик сможет доказать аналогичность разбираемых операций и ранее признанных законными, то ответственности быть не должно. Но далеко не все юристы с этим согласятся. Зачем бизнесмену что-то доказывать, если у него презумпция невиновности? Аргументировать штраф обязаны инспекторы. Поэтому они должны найти разницу в старых и новых операциях и наказать только при ее наличии. Мнение сходится с пунктом 6 статьи 108 НК РФ. Но в жизни все иначе. Сомневаемся, что суд позаботится о фирме, которая не станет защищать свои интересы (примеры арбитражных дел даны в табл. 16.).

Компании лучше самой принести в арбитраж старые и новые договора, а также иные документы. Защита должна строиться на двух доводах. Первое – детальное сопоставление данных, показывающее, что нынешние условия полностью соответствуют прежним контрактам. Второе – нужно заявлять, что в прошлую ревизию чиновники получили все сведения, их не вводили в заблуждение. Тут за фирму будет требование ИФНС о предоставлении документов, отсутствие претензий по их выдаче, акты и решения, где есть ссылки на первичку и регистры…

Если доказательств нет, может повториться ситуация «ЮКОСа». Он признан нарушителем по периодам, за который были «чистые» проверки. Также судьи иногда не признают разъяснением решение инспекции, если оно противоречит акту проверки вышестоящего налогового управления. Такой вердикт всегда был спорен, с 2007 года он противоречит пункту 10 статьи 89 Налогового кодекса.

Таблица 16. Опыт использования официальных разъяснений

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Самый удачный момент, чтобы найти лучшие инвестиции

Самый удачный момент, чтобы найти лучшие инвестиции Вот способ № 1 найти хорошую инвестицию: подождать, когда лемминги устремятся в море и алчность каждого в отдельности начнет раскаляться за счет еще большей алчности всей толпы в целом. Богатый папа любил говорить:

4.1. Российский опыт

4.1. Российский опыт 4.1.1. Факторы, оказывающие воздействие на развитие систем электронных денег в миреПродукты в области электронных денег предназначены для использования в качестве общего многоцелевого платежного средства и предназначены для выполнения малых

4.2. Опыт стран СНГ

4.2. Опыт стран СНГ 4.2.1. Электронные деньги в Республике БеларусьЭлектронные деньги в Беларуси развиваются опережающими темпами и хотя пока не приблизились к объемам безналичных банковских расчетов и операциям с платежными картами, прослеживается положительная динамика

Негативный опыт

Негативный опыт У каждого из нас есть негативный жизненный опыт, который мешает нам реализовать наши заветные мечты и двигаться дальше по жизни.Допустим, вы давно мечтали начать какое-то новое дело, даже как-то предприняли попытку или несколько попыток. Но, к сожалению, с

10.2. Опыт энергетиков

10.2. Опыт энергетиков Отказ от своих слов – обычный прием госведомства. Суды к нему относятся по-разному, что видно хотя бы из споров о допустимых вариантах уплаты налога. Так они не признали, что у ОАО «Мосэнерго» есть переплата, поскольку налоги внесены векселями.

15.4. Опыт «Хенкель-Юг»

15.4. Опыт «Хенкель-Юг» Чужие юристы, как и кадровики, предприятию тоже не нужны, считают ревизоры. Не соглашаются с ним многие, мы начнем с аргументов ООО «Хенкель-Юг». Его дело не относится напрямую к расчету прибыли. Речь шла о компенсации налоговиками затрат, что

НАВЫКИ И ОПЫТ

НАВЫКИ И ОПЫТ Поступив впервые на работу, каждый человек испытывает совершенно естественное чувство неуверенности, даже если и обладает серьезной теоретической подготовкой. Практика всегда вносит свои коррективы, и только поработав какое-то время в той или иной

2.2.1. Негативный опыт

2.2.1. Негативный опыт Негативный опыт неудачного банкротства, примеры рейдерского захвата организаций и их полного развала, случаи привлечения руководства фирмы-банкрота к административной, субсидиарной и уголовной ответственности зачастую останавливают

Личный опыт

Личный опыт К личному развитию я активно приступил в 1970 г., отправившись в Калифорнию изучать новейшие открытия в области психологии. Я выяснил, что сначала надо избавиться от условных рефлексов, приобретенных через воспитание и социальное и культурное внушение, и лишь

Наш опыт

Наш опыт В совокупности мы втроем потратили на изучение альянсов 40 лет и опубликовали выводы из почти 30 исследований, посвященных этой теме, в ведущих научных журналах. Мы побеседовали с многочисленными руководителями, на наших лекциях побывали сотни участников

Опыт меняет все

Опыт меняет все Цель маркетинга – генерировать стремление к покупке посредством позитивного, повторяющегося восприятия бренда, которое включает сам товар, но не ограничивается им. Мы любим Starbucks не только за кофе, но и за удовольствие от взаимодействия с брендом – идея,

PLC № 3: Опыт обладания

PLC № 3: Опыт обладания Итак, PLC № 1 отвечали на вопрос «почему?», PLC № 2 были посвящены вопросу «что?». В PLCN? 3 вы начнете отвечать на вопрос «как?».Другими словами, вы уже продемонстрировали потенциальную трансформацию или преобразование – будь это умение играть на пианино,

Слова и опыт

Слова и опыт Название «Hoffmann-LaRoche» широко известно среди фармацевтов. В 1973 году, примерно через шесть лет после выхода метода Сильвы на широкую публику и когда в США, Канаде, Мексике и Англии насчитывалось лишь 100 000 выпускников, департамент подготовки кадров спонсировал

Опыт работы

Опыт работы Опыт работы дизайнера измеряется не только и не столько годами, сколько объектами. А еще точнее – реализованными объектами. Далеко не каждый проект, сколь красив бы он ни был на бумаге, претворяется в жизнь на 100 %. Часть проектов даже не доходят до стадии