Коэффициент бета: рискованность инвестиционного портфеля

Коэффициент бета: рискованность инвестиционного портфеля

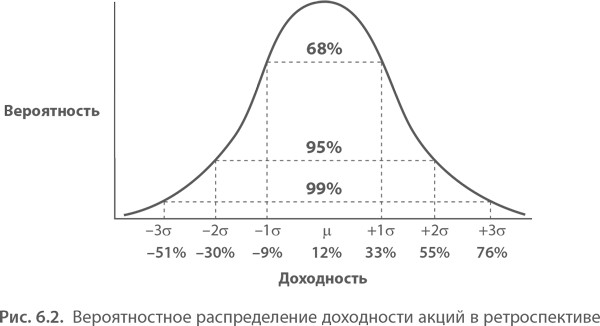

Рыночный курс акций, например компании IBM, колеблется ежедневно на всех фондовых биржах мира. Такая неустойчивость порождает риск. Распределение исходов в ретроспективе отображает уровень риска в графической форме, как было показано в главе «Количественный анализ» на примере с дождями в Сиэтле и размерами обуви в магазине. Чтобы освежить в вашей памяти распределение вероятностей, приведу еще один пример, в котором средняя доходность обычных акций в длительной ретроспективе составила 12,1 % при среднеквадратичном отклонении 21,2 %. В границах одного среднеквадратичного отклонения фондовый рынок 68 % времени обеспечит вам прибыль в размере от +33 % до –9,1 % в год.

В дополнение к графическому отображению неустойчивости инвестиционного проекта в абсолютном выражении специалисты по финансовому анализу измеряют риск владения конкретными акциями или небольшими пакетами акций, сравнивая динамику их курсов с динамикой рынка в целом. Такое измерение, выражающееся в коэффициенте бета, сопоставляет риск владения конкретными акциями с риском владения огромным инвестиционным портфелем, отображающим весь рынок ценных бумаг. Примеры такого «общерыночного» портфеля – индекс акций 500 компаний Standard & Poor’s 500 (S&P 500) или 5000 компаний из Wilshire 5000. Индекс Nikkei для 225 компаний представляет фондовый рынок Японии, DAX – рынок Германии, FTSE – Великобритании.

Известный Промышленный индекс Доу – Джонса (Dow Jones Industrial Average) отражает тенденцию 30 наиболее стабильных промышленных компаний США (в частности, AT&T, IBM, 3M, P&G, Coca-Cola, Boeing и ExxonMobil). Тридцать «голубых фишек» Доу – Джонса, торгуемых на Нью-Йоркской фондовой бирже (NYSE), не являются репрезентативными для более широкого рынка, хотя пресса часто старается уверить вас в обратном.

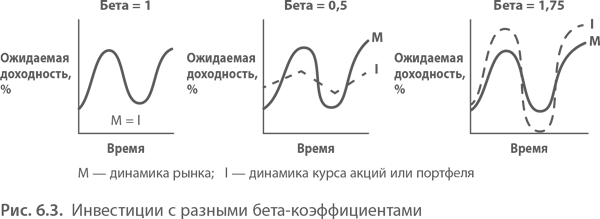

Если акции или инвестиционный портфель колеблются в такт с рынком, говорят, что они коррелируют с бета-коэффициентом, равным 1. Coca-Cola является образцом стабильной компании, курс акций которой колеблется в такт с рынком при бета, равном 1. Если курс акций колеблется в противофазе с рынком, говорят, что корреляция негативна или что бета-коэффициент равен –1.

Акций с подобной идеально негативной корреляцией не существует, однако есть акции с очень низким коэффициентом бета. Например, коэффициент бета компании Luby’s Cafeterias равен 0,45: при резком падении цен на акции люди старшего поколения продолжают, тем не менее, посещать кафетерии. Правда, в играх на большом рынке это почти наверняка не приведет к росту акций Luby’s Cafeterias. Акции компаний коммунального электроснабжения также отличаются низким бета. Теоретически риск должен полностью отсутствовать при бета, равном 0: бета по разным инвестициям уравновесят друг друга, а в сумме получится 0, то есть совокупный риск отсутствует, несмотря на колебания курсов.

Рисковые акции, например алюминиевой компании Alcoa, характеризуются бета-коэффициентом 1,84. При колебании в 1 % на рынке курс акций Alcoa должен измениться на 1,84 %. Для умеренно рисковых акций компаний Boeing и Disney типичен коэффициент 1,2.

Динамика рынка имеет такое значение потому, что почти все крупные инвестиционные решения принимаются в контексте большого портфеля, совокупности инвестиций. Риск инвестиций в конкретные акции может быть высоким, но общий риск будет ниже за счет инвестиций, снижающих бета-коэффициент портфеля в целом. Крупные взаимные фонды, как, например, Fidelity’s Magellan Fund с портфолио в $19 млрд, обеспечивают необходимую диверсификацию инвестиций. Хедж-фонды, напротив, представляют собой частные фонды, через посредство которых организации и богатые люди могут рискнуть и сделать высокую ставку на заинтересовавшие их акции. Когда многомиллионная ставка не оправдывалась, хедж-фонд Long-Term Capital Management (в такой ситуации название «Долгосрочное управление капиталом» отдает трагической иронией), потеряв $4 млрд, пошел в 1998 г. ко дну.

Конечно, значения бета не появляются из ниоткуда. Бета-коэффициент – результат статистических расчетов корреляции, то есть ковариации акции относительно рынка, деленной на вариацию рынка. Коэффициенты бета можно рассчитать самостоятельно, но финансовые аналитики пользуются данными таких служб инвестиционной информации, как Value Line Service или Reuters. Расчет этих коэффициентов трудоемок, и, как принято у настоящих МВА, в книге я пропущу данную тему.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

25. Формирование инвестиционного портфеля

25. Формирование инвестиционного портфеля Постоянно сталкиваясь с ситуацией выбора в процессе инвестиционной деятельности, инвестор должен достичь поставленных перед собой целей. При размещении средств выбираются несколько объектов инвестирования, составляя

26. Цели формирования инвестиционного портфеля. Характеристика

26. Цели формирования инвестиционного портфеля. Характеристика При формировании любого инвестиционного портфеля инвестор преследует такие цели, как:1) достижение высокого уровня доходности;2) прирост капитала;3) уменьшение инвестиционных рисков;4) ликвидность

Рискованность инвестиций, осуществляемых с различными целями

Рискованность инвестиций, осуществляемых с различными целями Как правило, инвестиции, осуществляемые с целью получения постоянного и предсказуемого дохода, особенно в высококачественные ценные бумаги (такие, как первоклассные облигации или казначейские бумаги), менее

Пример хорошо сбалансированного, диверсифицированного инвестиционного портфеля

Пример хорошо сбалансированного, диверсифицированного инвестиционного портфеля В широко диверсифицированном портфеле должны быть представлены не коррелирующие между собой сегменты инвестиционного рынка, т. е. те, рост и падение цен в которых обычно не происходят

3.3. Отбор и сравнение проектов инвестором, формирование инвестиционного портфеля

3.3. Отбор и сравнение проектов инвестором, формирование инвестиционного портфеля 3.3.1. Выбор проектов Выбор проектов для реализации может осуществляться разными субъектами. Это могут быть:? специализированный инвестор (частный или профессиональный инвестор, финансовый

3.3.2. Формирование инвестиционного портфеля

3.3.2. Формирование инвестиционного портфеля Каждый инвестор, вкладывающий более чем в один проект, формирует портфель проектов (инвестиций) и старается сделать его сбалансированным. Важно сформировать качественный инвестиционный портфель и распределить инвестиции с

Статья 11. Выбор инвестиционного портфеля (управляющей компании), перевод средств пенсионных накоплений в негосударственный пенсионный фонд

Статья 11. Выбор инвестиционного портфеля (управляющей компании), перевод средств пенсионных накоплений в негосударственный пенсионный фонд 1. Застрахованные лица вправе выбрать инвестиционный портфель (управляющую компанию) либо перевести средства пенсионных

Коэффициенты альфа (α), бета (β) и волатильность

Коэффициенты альфа (?), бета (?) и волатильность 1. Коэффициент бета – соотношение изменения цены отдельного инструмента (акции и пр.) и изменения индекса. Пример Бета у акции равна 2. Значит, если индекс вырастет на 1 %, акция вырастет на 2 %, если индекс – на 2 %, акция – 4 %

ЛЕКЦИЯ № 7. Формирование и классификация инвестиционного портфеля

ЛЕКЦИЯ № 7. Формирование и классификация инвестиционного портфеля Постоянно сталкиваясь с ситуацией выбора в процессе инвестиционной деятельности, инвестор должен достичь поставленных перед собой целей. При размещении средств выбираются несколько объектов

Бета

Бета Как вы уже знаете, риск компании, то есть ее бета, определяется бизнес-риском компании, то есть рискованностью той области бизнеса, в которой компания работает, а также ее структурой капитала. Структура капитала Ameritrade на 100 % состоит из собственного капитала, так что

Коэффициент использования и коэффициент готовности

Коэффициент использования и коэффициент готовности Коэффициентом использования называется коэффициент, который показывает, сколько часов в течение рабочего дня данный станок используется для производства продукции. Поскольку обычно считается, что продолжительность

Глава 13 Бета-тестирование

Глава 13 Бета-тестирование Бета-тестирование — это процесс проверки ПО внешними силами. В начале программы бета-тестирования новое ПО рассылается реальным или потенциальным заказчикам (бета-тестерам) для изучения, оценки и предоставления отзыва о его работе. Задача —

Ценность бета-тестирования

Ценность бета-тестирования Прежде чем говорить о способах проведения хорошего бета-тестирования, обсудим, в чём вообще его польза. Не понимая ценности бета-тестирования или не веря в её существование, вы никогда не выделите достаточно времени и средств, чтобы провести

Набор бета-тестеров

Набор бета-тестеров Первым этапом любой программы бета-тестирования является поиск и привлечение бета-тестеров. Один из самых важных критериев для набора бета-тестеров — наличие у них личной заинтересованности в использовании и успехе ПО. При отборе наилучших

Менеджер бета-тестирования

Менеджер бета-тестирования Курирует бета-тестирование и управляет её исполнением. Поскольку программы бета-тестирования зачастую масштабны и сложны, эту работу должен выполнять штатный специалист. Это может показаться чересчур для такой работы, но с учётом ценности