Кредитная накачка экономики

Кредитная накачка экономики

В начале 1980-х США выходили из кризиса через резкий рост государственных расходов. Такой была концепция «рейганомики» — гонка вооружений, наращивание государственного оборонного заказа, благодаря чему удалось в довольно короткие сроки смягчить проблему безработицы. Усиление госвмешательства после тяжелейших кризисов середины и конца 1970-х было совершенно естественным реактивным шагом. Для того чтобы обеспечить финансирование широкомасштабных государственных расходов, правительство широко использовало схемы госзаимствований, выпуская долгосрочные казначейские обязательства под очень высокий процент (до 14–18 % годовых). Из этих средств и финансировался госзаказ. В результате госдолг к началу 1990-х вырос до 5 триллионов долларов.

Достигнутое этими средствами экономическое благополучие плюс колоссальный госдолг, соответственно, позволил и потребовал сменить курс. Экономический бум 1990-х годов был организован другим способом. Согласно либерально-консервативным рецептам, ставка была сделана не на госрасходы, а на наращивание активности частного сектора. Ключом к этому служила политика радикального снижения учетных ставок. Для выхода из рецессии 1991 года Федеральная резервная система США снизила ставки до 3 %. Аналогичным образом действовала ФРС и при появлении признаков экономических трудностей, и с возникновением паники после дефолта России по своим долговым обязательствам, и при банкротстве крупного хедж-фонда Long Term Capital Management. Так, в октябре — ноябре 1998 года ФРС трижды снижала ставки, в результате чего они опустились до 4,5 %.

Следствием политики низких ставок стало накачивание экономики дешевыми кредитными средствами. Рост задолженности госсектора сменился лавинообразным ростом задолженности частного сектора. В результате только задолженность нефедерального нефинансового сектора подошла в 2000 году к 15 трлн долларов, а суммарная кредитная задолженность всех секторов американской экономики по итогам третьего квартала 2002 года превысила 33 трлн долларов, то есть более чем в три раза превышает ВВП (график 17). Однако и эта цифра неполная, так как она не включает, например, задолженность, оформленную в виде векселей.

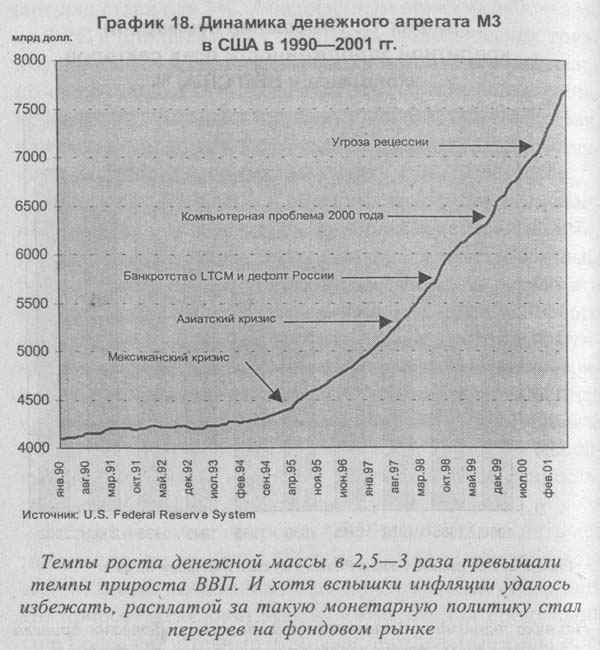

Средние темпы прироста ВВП за последние пять лет находились на уровне 4,5 % в год — таких темпов роста американская экономика не демонстрировала уже давно. Но прирост денежной массы в этот период происходил еще более гигантскими темпами, в отдельные годы превышавшими 10 % в год. Почему же избыточная денежная масса не вызвала вспышки инфляции? Дело в том, что львиная доля прироста кредитных денег шла на фондовый рынок, способствуя неоправданно быстрому его подъему. Вместо инфляции на потребительском рынке имела место инфляция финансовых активов.

Бум фондового рынка, который по своим эксцессам превзошел даже период второй половины 1920-х годов, был во многом порождением именно этой кредитной накачки экономики. Корреляция между динамикой основных фондовых индексов и объемом денежной массы прослеживается даже визуально при сопоставлении соответствующих графиков (графики 6, 8 и 18). Например, накачка денежной массы в конце 1999 года, предпринятая ФРС с Целью смягчения гипотетических негативных последствий от «компьютерной проблемы 2000» (смена дат, как предполагалось, может вызвать сбои в работе компьютерных сетей, включая сети, по которым осуществляются банковские платежи, и, как следствие, спровоцировать панику), породила эксцессы на рынке NASDAQ в конце 1999 — начале 2000 годов.

Потребительский кредит рос со скоростью 9,8 % в год. Дешевый кредит привел к невиданному расцвету массовых спекуляций на фондовом рынке с использованием маржевых операций. Конечно, дешевый потребительский кредит создавался не с целью перегрева фондового рынка. Но какой соблазн! При стоимости кредита 8 % годовых вполне можно было взять взаймы у банка или брокера и, покрутив деньги, с их же помощью на фондовом рынке заработать 20–30 % в год. На самом деле заработать можно было больше, используя операции с кредитным рычагом. Размер кредитного плеча, несмотря на существующее формальное ограничение в 50 % от стоимости приобретаемых активов, можно было многократно увеличить при помощи фьючерсных контрактов на фондовые индексы. В начале 2000 года общий объем операций с кредитным плечом исчислялся в США несколькими сотнями миллиардов долларов.

Обратной стороной дешевого кредита стало падение личной нормы сбережений домохозяйств до отрицательных значений, то есть домохозяйства стали тратить больше, чем зарабатывать (график 19). Таких низких значений не наблюдалось за все время публикования официальной статистики с 1959 года. По некоторым ретроспективным подсчетам, аналогичная картина имела место только во второй половине 1920-х годов — в период, предшествовавший обвалу фондового рынка и начавшейся вслед за ним Великой депрессии. Усугубляющим обстоятельством стал так называемый «эффект богатства», когда постоянно растущая стоимость финансовых активов, которыми располагают домохозяйства, создает у них ложное чувство благосостояния, снижая стимулы к сбережению.

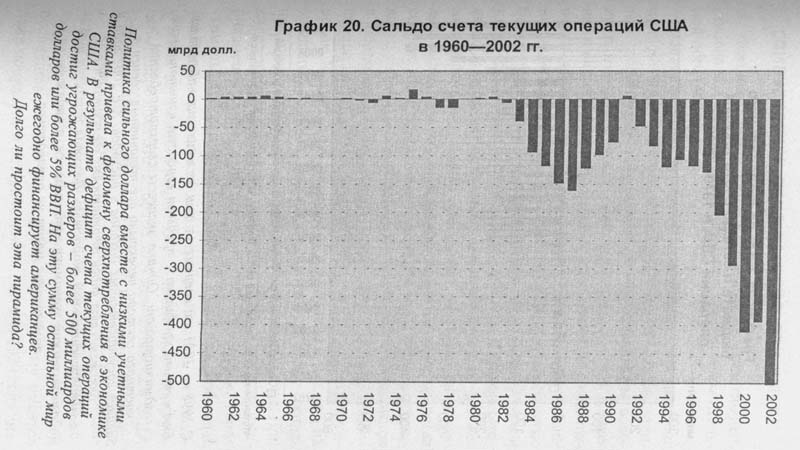

Результатом всего этого стало катастрофическое наращивание внешнеторгового дефицита (график 20), превысившего 5,2 % ВВП. И этот дефицит, следовательно, и все эксцессы неоправданно высокого потребления, оплачивали иностранные инвесторы, охотно покупавшие американские долговые обязательства и другие финансовые активы, обеспечивая таким образом приток капитала в США.

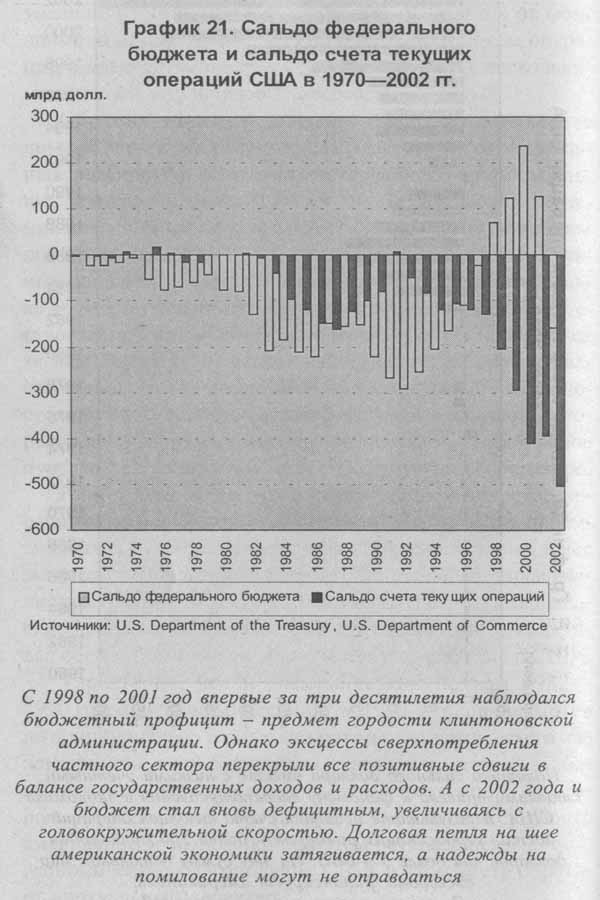

Характерно, что и экономический подъем 1982–1990 годов, и экономический бум 1990-х годов, несмотря на принципиально разные механизмы «экономического инжиниринга», вели в конечном счете к нарастанию задолженности: в первом случае — государственной, во втором — частного сектора (график 21). Долговая сущность американской экономики при этом осталась неизменной, экономическое благополучие США в этом свете обретает виртуальный характер.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОКДанный текст является ознакомительным фрагментом.

Читайте также

Кредитная заявка

Кредитная заявка Две из наших компаний занимаются выдачей кредитов под покупку недвижимости. Каждую неделю мы получаем десятки заявок на получение займов. Недавно по электронной почте мне пришла заявка от одного заемщика, состоявшая всего из шести строк, каждая

Что такое денежно-кредитная политика?

Что такое денежно-кредитная политика? Денежно-кредитная политика имеет отношение, как вы можете догадаться, к деньгам – то есть контролирует приток и ценность денег.В отличие от фискальной политики она обычно не является прерогативой правительства страны – в

Кредитная политика Банка

Кредитная политика Банка Банк, в соответствии с действующим законодательством и своим Уставом предоставляет краткосрочные, среднесрочные и долгосрочные кредиты предприятиям, организациям и учреждениям любой формы собственности, имеющим самостоятельный баланс и

1. Кредитная игла

1. Кредитная игла За последние годы многие из нас привыкли жить в долг. Приходишь в магазин за какой-нибудь мелочью, а домой отправляешься с новым плазменным телевизором или ноутбуком. Забежал пополнить телефонный счет в салон сотовой связи, увидел новую модель Nokia и

Кредитная карта. Что это такое и как ею пользоваться?

Кредитная карта. Что это такое и как ею пользоваться? Во всем мире кредитные карты вытесняют кредиты наличными. Система кредитных карт обеспечивает безопасность денег заемщика и удобство расчетов. И проценты заемщик платит только за истраченную часть. Но далеко не все

15. Банковская кредитная мультипликация

15. Банковская кредитная мультипликация В основе механизма расширяющейся эмиссии денег лежит эффект кредитно-депозитной мультипликации. Можно дать определение банковской мультипликации. Она представляет собой процесс многократного (мультипликативного) увеличения

Кредитная политика

Кредитная политика Ключевым моментом стратегии экспансии Bavaria на Восток становятся условия отсрочки платежа для дистрибьюторов. Что собой представляет эта схема в реальности? Вы – Хайнрик Штейнер. Вы ищите новых дистрибьюторов для своего товара в восточных землях

Глава 6 Ваша кредитная история что такое кредитная история?

Глава 6 Ваша кредитная история что такое кредитная история? Кредитная история – это информация, которая характеризует исполнение заемщиком принятых на себя обязательств по кредитным договорам. Она нужна как банку, так и клиенту, потому что человеку с хорошей историей

6. КРЕДИТНАЯ ПОЛИТИКА

6. КРЕДИТНАЯ ПОЛИТИКА В процессе формирования принципов кредитной политики по отношению к покупателям решаются два основных вопроса:• в каких формах осуществлять реализацию продукции в кредит;• какой тип кредитной политики следует избрать организации.В процессе

16.3. Кредитные карточки и кредитная эйфория

16.3. Кредитные карточки и кредитная эйфория Труднее всего работать ради денег, которые ты уже истратил на покупку ненужной вещи. Э. Макензи, афорист Процент подкрался незаметно. Российский народный фольклор Кредитные карточки. Если хотя бы пару раз в месяц вы ходите в

5. Кредитная экспансия

5. Кредитная экспансия Выше уже отмечалось, что было бы ошибкой смотреть на кредитную экспансию только как на способ государственного вмешательства в рынок. Инструменты, не имеющие покрытия, появляются на свет не в качестве средства государственной политики,

§ 3 Денежно-кредитная система страны

§ 3 Денежно-кредитная система страны Давайте сначала выясним, что такое денежно-кредитная система. Под такой системой подразумевается совокупность действий государства по регулированию всех денежных расходов в экономике. Последние зависят от деятельности банков,

3. Инфраструктура экономики: виды и значение для национальной экономики

3. Инфраструктура экономики: виды и значение для национальной экономики Слово «инфраструктура» образовано от сочетания латинских терминов «infra» – «под, ниже» и «structura» – «расположение», структура. Существует неоднозначное определение инфраструктуры. Во-первых, под ней

4. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА

4. ДЕНЕЖНО-КРЕДИТНАЯ ПОЛИТИКА В чем заключалась основная на тот момент проблема? Банковская система нашей республики по многим параметрам оставалась рудиментом советской финансово-распределительной модели. Деньги не циркулировали в организме экономики естественным

4. Инфраструктура экономики: виды и значение для национальной экономики

4. Инфраструктура экономики: виды и значение для национальной экономики Существует неоднозначное определение инфраструктуры. Во-первых, под ней понимается совокупность системы обслуживания, основная задача которой заключается в обеспечении работы производства и

Глава I. Кредитная политика банка

Глава I. Кредитная политика банка 1.1 Сущность и виды кредитных операций В советской экономической литературе под кредитом понималось движение ссудного (т. е. денежного) капитала, предоставляемого в ссуду на условиях возвратности за плату в виде процента. Это определение