Глава 5.3 Свобода: план пожизненного дохода

Пожизненный доход — ключ к счастью на пенсии.

«Time», 30 июля 2012 года

У меня достаточно денег, чтобы спокойно жить всю оставшуюся жизнь. Проблема только в том, что жить осталось всего неделю.

Неизвестный автор

В 1952 году Эдмунд Хиллари возглавил экспедицию, которая впервые покорила Эверест, что раньше считалось невозможным. За это выдающееся достижение королева Англии сразу же произвела его в рыцари.

Несмотря на все заслуги сэра Эдмунда Хиллари, многие считают, что не он первым побывал на вершине Эвереста. Широко распространено мнение, что почти за 30 лет до него это удалось Джорджу Мэллори.

Но если Джордж Мэллори поднялся на вершину Эвереста в 1924 году, то почему же тогда Эдмунду Хиллари досталась вся слава и королевские почести? Потому, что Эдмунд Хиллари не только покорил гору, но и успешно спустился с нее. Джорджу Мэллори повезло меньше. Как и большинство других не вернувшихся с Эвереста, он погиб во время спуска.

Для чего вы, собственно, инвестируете?

Я часто спрашиваю людей: «Для чего вы инвестируете?»

Ответы бывают самыми разными:

«Ради прибыли».

«Ради роста накоплений».

«Ради активов».

«Ради свободы».

«Для удовольствия».

Очень редко приходится слышать ответ, который имеет первостепенное значение: «Для создания постоянного источника дохода!»

Нам всем нужен источник дохода, на который можно твердо рассчитывать, — ежемесячные денежные поступления. Представьте себе, как здорово жить, не задумываясь о том, чем заплатить по счетам, и не тревожась по поводу того, что деньги вдруг закончатся! Вы сможете радоваться жизни и путешествовать по миру. Открывая ежемесячный финансовый отчет, вы не будете молиться о том, чтобы рынок не упал. Вы сможете со спокойной душой жертвовать деньги на нужды церкви или благотворительных организаций, не задумываясь о том, останется ли что-то вам самим. Все мы в глубине души чувствуем: постоянный доход — это свобода!

Вы можете, подобно Мэлу Гибсону в фильме «Храброе сердце», выкрикнуть эти слова с вершины холма: «Доход — это свобода!»

А вот отсутствие дохода — это стресс. Это бедность. Это не та жизнь, которую вы желали бы себе и своей семье. Запомните это навсегда.

Доктор Джеффри Браун, специалист по пенсионному обеспечению и советник Белого дома, в своей статье в журнале «Forbes» сказал: «Источник постоянного поступления денег — это самое главное для людей пенсионного возраста».

Богатые люди знают, что цены на их активы (акции, облигации, золото и т. д.) постоянно колеблются. Но активы растрачивать нельзя. Расходованию подлежат только наличные деньги, получаемые в качестве дохода с активов. В 2008 году был период, когда многие обладали значительными активами (например, в форме недвижимости), которые резко обесценились и их невозможно было продать. Таким образом, люди были «богаты» с точки зрения активов, но у них не было наличности. Подобное положение зачастую ведет к банкротству. Всегда помните, что у вас должен быть постоянный источник поступления дохода.

Дочитав до конца данную часть книги, вы будете располагать инструментами, которые обеспечат вам желаемый гарантированный доход. Вы будете абсолютно уверены в том, что, даже не работая, будете регулярно получать деньги, которые никогда не закончатся. Более того, вы сможете сами определить, с какого момента начнутся эти поступления.

Как утверждает пословица, есть много способов содрать шкуру с кошки. Поэтому мы рассмотрим несколько различных методов обеспечения гарантированного дохода, и вы выберете подходящий.

Один из них обладает поразительными свойствами. Это единственный финансовый инструмент на планете, который способен обеспечить вам:

• 100-процентную защиту депозитов[10] (вы не потеряете свои деньги и сможете полностью их контролировать);

• возможность участвовать в росте рынка и ничего не терять при его спаде (ваши активы привязаны к состоянию рынка таким образом, что они растут в цене, когда рынок находится на подъеме, но не обесцениваются, когда он падает);

• отсрочку налогообложения в стадии накопления (вы помните пример с удвоением доллара, в котором от оптимального налогообложения зависит, получите ли вы в итоге 28 466 долларов или более одного миллиона!);

• гарантированный пожизненный источник дохода, который находится под вашим контролем и который вы включаете по своему усмотрению;

• освобождение дохода от налогообложения при правильной структуризации;

• отсутствие ежегодных комиссий за управление активами.

Все эти льготы и преимущества вы можете получить, используя современную версию финансового инструмента, которому уже больше 2 тысяч лет! Неужели такое возможно? Вы, наверное, считаете, что все это звучит слишком красиво, чтобы быть правдой, но поверьте мне: это действительно так! Я сам пользуюсь данным инструментом и охотно поделюсь с вами его деталями.

Как уже говорилось, ваше финансовое будущее во многом напоминает покорение Эвереста. Вы десятилетиями работаете, чтобы накопить критическую массу (восхождение к вершине), но это только половина истории. Если вы набрали критическую массу, но не имеете плана и стратегии по созданию на этой базе постоянного источника дохода на всю оставшуюся жизнь, то ваша судьба будет такой же, как у Джорджа Мэллори: вы погибнете при спуске с горы.

Новая эра

Нет никакого сомнения, что мы плаваем в неизведанных водах. За последние 30 лет концепция пенсионного обеспечения изменилась до неузнаваемости. Ведь совсем недавно, в конце 80-х годов, свыше 62 процентов трудоспособного населения вправе было рассчитывать на пенсию. Вы это еще помните? В последний день работы человек получал золотые часы и свою первую гарантированную пожизненную пенсию. Сегодня, если вы не находитесь на государственной службе, пенсия стала реликтом, неким финансовым динозавром. Хотите вы того или нет, но вам приходится управлять своим финансовым кораблем самостоятельно. Это нелегкая задача. Столкнувшись с волатильностью рынка, всевозможными комиссиями и сборами, инфляцией, сюрпризами медицинского обслуживания, вы быстро понимаете, почему пенсионный возраст у многих людей ассоциируется с кризисом. Среди ваших соседей и коллег найдется немало тех, кто всерьез опасается, что деньги закончатся еще до их смерти. Особенно если учесть, что жить мы стали дольше.

Восемьдесят лет сегодня — это то же самое, что 50 вчера

Концепция пожизненной пенсии родилась всего несколько поколений назад. Если помните, в 1935 году, когда президент Франклин Рузвельт создавал систему социального обеспечения, средняя продолжительность жизни составляла всего 62 года. А пенсия выплачивалась начиная с 65 лет, поэтому до нее доживал лишь небольшой процент населения.

В то время в системе социального обеспечения был финансовый смысл, потому что 40 работающих содержали одного пенсионера. Это значит, что 40 человек тащили повозку, в которой сидел один пенсионер. В 2010 году повозку тащили уже всего 2,9 человека. Расчеты явно не сходятся, но разве это когда-то останавливало вашингтонских деятелей?

Сегодня средняя продолжительность жизни составляет 79 лет для мужчин и 81 год для женщин. В семейной паре по крайней мере один из супругов имеет 25-процентный шанс дожить до 97 лет.

И это еще не всё!

Но вы можете прожить значительно дольше. Вспомните, каких научных успехов мы достигли за последние 30 лет. Мы прошли путъ от компьютерных дискет до нанотехнологий. Сегодня ученые используют трехмерные принтеры для создания новых органов буквально из ничего. Они могут использовать человеческие клетки, аккуратно соскобленные с вашей кожи, чтобы «напечатать» вам новое ухо, мочевой пузырь или трахею! Научная фантастика стала реальностью. Когда я спросил своего друга Рэя Курцвейла, которого называют Эдисоном наших дней, о том. как современная наука может повлиять на продолжительность жизни, он ответил:

«В 2020-е годы люди получат возможность корректировать свои гены. Это значит, что мы сможем не только рожать детей „под заказ“, но и омолаживать свои ткани и органы, превращая клетки кожи в любые другие по своему усмотрению. Люди научатся перепрограммировать биохимические процессы в своем организме, чтобы противодействовать болезням и старости, и это радикально повысит продолжительность жизни».

Какие приятные перспективы! К черту морщины! Вскоре все мы сможем припасть к источнику молодости.

Однако совершенно очевидно, как это скажется на социальном обеспечении в старости. Нам придется растягивать накопленные деньги на более длительный срок. Вы представляете себе, что будет, если Рэй прав и новые технологии обеспечат нам жизнь до 110 или 120 лет? Предположим, вы проживете 110 или 115 лет. В этом случае для вас не будет ничего важнее, чем гарантированный пожизненный источник дохода, который не иссякнет до самой смерти.

В молодости я думал, что нет ничего важнее денег. Состарившись, я убедился, что это так и есть.

Оскар Уайльд

Правило 4 процентов приказало долго жить

В начале 1990-х годов один финансовый консультант из Калифорнии выдвинул идею, которая получила название «правила 4 процентов». Его суть в том, что, если вы хотите, чтобы накоплений хватило на всю жизнь, необходимо сформировать «сбалансированный» портфель из 60 процентов акций и 40 процентов облигаций и изымать из него по 4 процента в год. При необходимости эту сумму можно увеличивать в соответствии с ростом инфляции.

В 2013 году в «Wall Street Journal» была опубликована статья под названием «Скажите „прощай“ правилу 4 процентов». В ней говорилось: «Все было прекрасно, пока это правило было жизнеспособно». Почему же оно вдруг умерло? Потому, что в период его существования по государственным облигациям выплачивалось более 4 процентов, а курсы акций непрерывно росли! Если бы вы вышли на пенсию в январе 2000 года и традиционно следовали правилу 4 процентов, то, по данным «Т. Rowe Price Group», уже к 2010 году лишились бы 33 процентов своих накоплений и у вас осталось бы 29 шансов из 100, что денег вам хватит до момента смерти. Или, если говорить совсем уже прямо, 71 шанс из 100, что деньги закончатся раньше, чем вы умрете. Нищета в сочетании со старостью — это совсем не то, чего хотелось бы большинству из нас.

Сегодня мы живем в мире, где глобальной тенденцией стали низкие банковские ставки. Фактически это война, объявленная тем, кто держит деньги на сберегательных счетах, то есть преимущественно людям старшего возраста. Как пенсионер проживет на свои сбережения, если банковская ставка держится около 0 процентов? Если человек хочет получать доход от накоплений, ему приходится рисковать и заходить на опасную территорию. Это напоминает диких животных, которых жажда толкает к водоему, в котором полно крокодилов. Там постоянно присутствует опасность, и наиболее уязвимыми оказываются те, кто нуждается в доходе от сбережений, чтобы оплачивать текущие жизненные потребности.

Разрушение критической массы

Что бы вам ни говорили, но на свете нет ни одного портфельного менеджера, брокера или финансового консультанта, который был бы в состоянии контролировать один главный фактор, определяющий, насколько хватит скопленных денег. Этот фактор представляет собой маленький, но очень вредный секрет финансового мира, знакомый лишь немногим профессионалам. А те, кому он известен, очень редко о нем упоминают. Я всегда говорю без обиняков и поэтому, придя на встречу с Джеком Боглом, сразу задал ему этот вопрос.

Вы помните Джека Богла? Он является учредителем самого большого в мире взаимного фонда «Vanguard» и тоже славится откровенностью. Во время нашей четырехчасовой беседы в его офисе б Пенсильвании Джек тоже не стал приукрашивать свое мнение на этот счет: «Есть вещи, о которых я не люблю говорить, но эффект лотереи присутствует в том, когда вы родились, когда собираетесь на пенсию и когда ваши дети будут поступать в колледж. Эти обстоятельства вам не подвластны».

О какой лотерее он говорит?

О факторе везения. Многое зависит от того, каким будет состояние рынка, когда вы соберетесь на покой. Если человек вышел на пенсию в середине 1990-х годов, ему повезло. А вот если это произошло в середине 2000-х, то он, возможно, остался без крыши над головой. В своем интервью каналу CNBC в начале 2013 года Богл говорил, что в предстоящем десятилетии мы должны быть готовы к двум очередным падениям рынка на 50 процентов. Вот только этого не хватало! Однако подобные предсказания не должны вас удивлять. В 2000-е годы мы уже пережили два падения почти на 50 процентов. И не забывайте, что, если вы потеряли 50 процентов, то только для того, чтобы вновь выйти в ноль, вам необходимо получить прибыль в размере 100 процентов.

Риск, которому мы все подвергаемся и который может оказать разрушительное воздействие на наши сбережения, заключается в последовательности рыночных событий. Звучит немного непонятно, но на самом деле все просто. От того, какими будут ваши первые пенсионные годы, зависят все последующие. Если по вашим инвестициям будет нанесен удар сразу после выхода не пенсию (а это непредсказуемый фактор), ваши шансы беззаботно пройти оставшийся жизненный путь оказываются под вопросом.

До этого вы все делали совершенно правильно: нашли хорошего консультанта, сократили расходную часть инвестиций, оптимизировали налоги, сформировали фонд свободы.

Но, когда подошло время налегке спускаться с горы и пользоваться накоплениями из своего портфеля, на бирже вдруг случился неудачный год и весь ваш план полетел под откос. А если таких неудачных лет было несколько подряд, то вам, скорее всего, придется вернуться на работу и продать загородный дом. Не самые радужные перспективы! Давайте рассмотрим гипотетический сценарий, который демонстрирует, каким образом последовательность факторов риска, влияющих на доходность инвестиций, сказывается на вашем плане.

От перемены мест слагаемых сумма не меняется

В математике, как известно, от перемены мест слагаемых сумма не меняется. С инвестициями же все обстоит совершенно иначе.

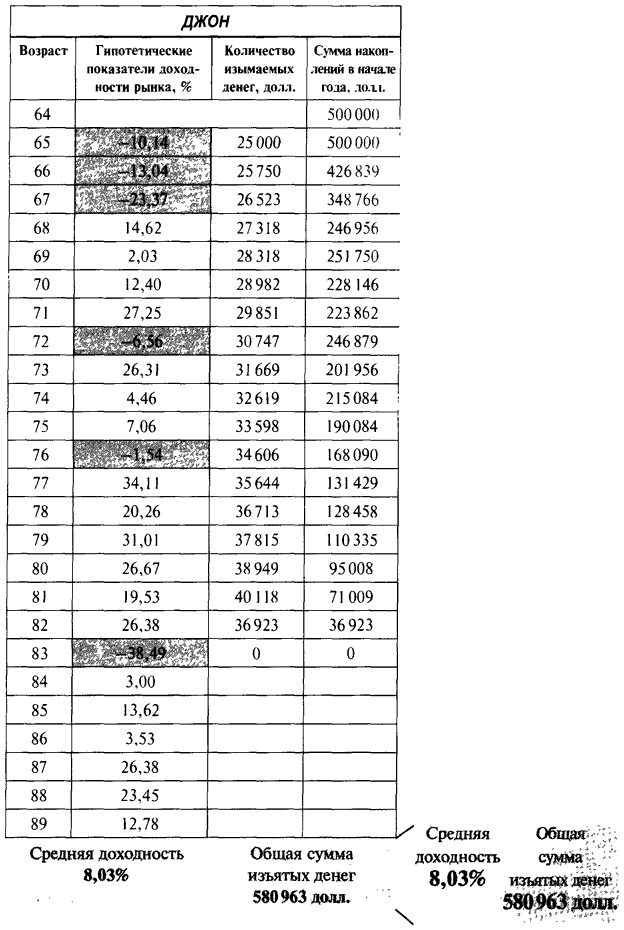

Предположим, Джону исполнилось 65 лет и он накопил 500 тысяч долларов к пенсии (намного больше, чем средний американец). Как и у большинства других людей предпенсионного возраста, у Джона имеется «сбалансированный» портфель (60 процентов акций, 40 процентов облигаций), который, как мы узнали от Рэя Далио, вовсе не сбалансирован! Поскольку банковские ставки очень низки, правило 4 процентов не действует. Джон решает, что ему потребуется каждый год изымать из своего фонда свободы по 5 процентов (25 тысяч долларов), чтобы удовлетворять свои текущие потребности. Вместе с выплатами из Фонда социальной защиты получается приличная сумма для поддержания привычного образа жизни. Изымаемую долю придется каждый год увеличивать на 3 процента, чтобы компенсировать инфляцию, так как на одну и ту же сумму с каждым годом можно получить все меньше товаров и услуг.

Однако Джону не везет, и на самом раннем этапе своих «золотых лет» он переживает три неудачных биржевых года подряд. Не самое лучшее начало.

За пять коротких лет накопленные Джоном 500 тысяч долларов уменьшились наполовину. А снятие денег со счета в ситуации, когда рынок падает, только усугубляет положение, потому что уменьшается база для прироста, когда рынок вновь пойдет на подъем. Но жизнь продолжается, и надо платить по счетам.

Когда Джону исполняется 70 лет, на бирже начинаются хорошие годы, но ущерб уже непоправим. Путь к восстановлению становится слишком крутым. Когда возраст Джона приближается к 80 годам, он уже начинает понимать, что денег ему не хватит. В 83 года счет полностью опустошен. В итоге Джон, имея изначально 500 тысяч долларов, снял со своего пенсионного счета всего 580 963 доллара. Другими словами, несмотря на то что он, даже находясь на пенсии, 18 лет исправно продолжал инвестировать, ему удалось дополнительно получить всего 80 тысяч.

Но вот что не укладывается в голове: пока Джон катился под откос, рынок в среднем рос более чем на 8 процентов в год. Это по любым стандартам отличная доходность!

Вся проблема в том, что рынок не дает вам средний доход каждый год. Вы в каждый данный момент получаете реальные доходы, которые затем складываются в средний (вспомните наши рассуждения о разнице между реальными и средними доходами). Если вы всего лишь «надеетесь», что у вас не будет потерь в те годы, когда вам это совершенно ни к чему, то это крайне неэффективная стратегия обеспечения финансового будущего.

С ног на голову

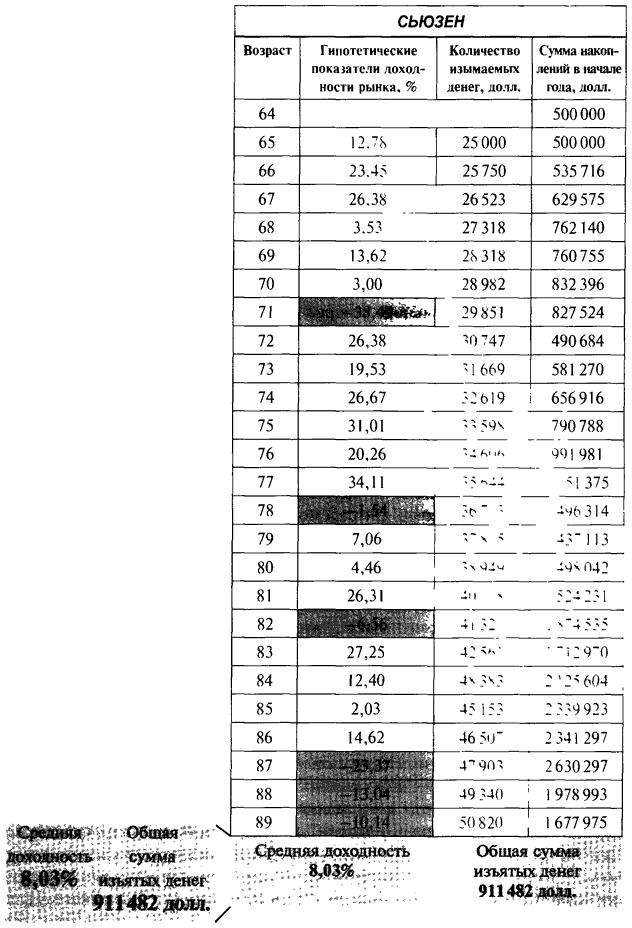

Сьюзен тоже 65 лет, и у нее на счете лежит 500 тысяч долларов. Как и Джон, она намерена снимать по 5 процентов (25 тысяч) каждый год, со временем немного увеличивая эту сумму для компенсации инфляции. Чтобы в полной мере проиллюстрировать изложенную концепцию, мы будем использовать те же самые показатели доходности рынка, но в обратном порядке. Первый год станет у нас последним, и наоборот.

За счет простой смены порядка событий дела у Сьюзен складываются совершенно иначе. К 89 годам она сняла со своего счета 900 тысяч долларов и на нем остался 1 677 975 долларов! Ей абсолютно не о чем беспокоиться.

Итак, два ровесника, совершенно идентичные размеры накоплений и стратегия расходования, но в итоге один оказывается в нищете, а другая наслаждается абсолютной финансовой свободой.

И вот что поразительно: у обоих средние показатели доходности рынка за 25-летний период были одинаковы (8,03 процента в год)!

Как такое может быть? Дело в том, что «средний» показатель — это общая сумма, разделенная на количество лет.

Никто не способен предсказать, что произойдет в следующий момент. Никто не знает, что будет происходить с рынком.

А теперь представьте себе, что и у Джона, и у Сьюзен был бы договор страхования дохода. Джон избежал бы язвы желудка, зная, что у него всегда будет постоянная сумма выплат. У Сьюзен же просто было бы немного больше денег на удовлетворение своих потребностей. Возможно, она лишний раз съездила бы куда-нибудь отдохнуть, навестила бы внуков или сделала бы дополнительное пожертвование на благотворительные цели. Значение страхования дохода трудно переоценить! А в сочетании со всесезонным портфелем получается чрезвычайно мощная комбинация.

Шесть ученых степеней

Если помните, в одной из предыдущих глав я познакомил вас с профессором Дэвидом Баббелом. Это не только один из самых образованных людей, с которыми мне доводилось иметь дело, но еще и очень добрый, скромный человек. Он предпочитает, чтобы его называли не «доктором» и не «профессором», а просто Дэвидом.

Я вкратце напомню вам этапы его жизненного пути. У него шесть ученых степеней в области экономики, международных экономических отношений, финансов, пищевых и сырьевых ресурсов, сельского хозяйства в тропических зонах и проблем Латинской Америки! Дэвид более 30 лет преподавал в Калифорнийском университете в Беркли и Уортонской школе бизнеса, руководил исследовательским отделом в департаменте пенсий и страхования банка «Goldman Sachs», работал во Всемирном банке, был консультантом Федерального резерва и Министерства труда США. Сказать, что он разбирается в инвестициях, — это все равно что утверждать, что Майкл Джордан кое-что смыслит в баскетболе.

Дэвид также является автором одного научного отчета, в котором он излагает свой личный пенсионный план. Когда подошло время выхода на пенсию, он решил разработать стратегию, которая обеспечила бы ему душевный покой и гарантированный пожизненный источник дохода. Дэвид осмотрительно принял во внимание все факторы, в том числе и то, что на старости лет ему не захочется иметь дело со сложными инвестиционными решениями. Он рассмотрел все варианты с учетом своих обширных познаний в области рынков и связанных с ними рисков. Дэвид даже проконсультировался со своими друзьями и бывшими коллегами с Уолл-стрит, чтобы сравнить различные стратегии. В конечном счете он пришел к выводу, что лучшим средством для размещения заработанных нелегким трудом денег являются аннуитеты!

Вот тебе раз! Секундочку.

С какой стати Баббел выбрал инструмент, который его приятели с Уолл-стрит называют между собой «аннуицидом»? Брокеры считают, что клиент, изымающий деньги из фондового рынка и использующий древние страховые методики для обеспечения себе пожизненного дохода, совершает самоубийство. Но на самом деле такое решение не позволяет им наживаться на ваших инвестициях и означает смерть их дохода.

Подумайте сами: когда в последний раз брокер обсуждал с вами создание источника пожизненного дохода? Пожалуй, никогда. Уолл-стрит не заинтересован в концепциях, предусматривающих снятие средств с накопительных счетов. Для брокеров это абсолютно неприемлемый вариант поскольку, оставляя свои деньги во власти брокера, вы сами являетесь для него источником пожизненного дохода.

Американцы должны конвертировать хотя бы половину своих пенсионных накоплений в аннуитеты.

Казначейство США

Доктор Джеффри Браун, являвшийся консультантом Казначейства США и Всемирного банка, кое-что смыслит в вопросах создания источников пожизненного дохода. Он был одним из тех, к кому Китай обратился за помощью в разработке своей стратегии социального обеспечения и кого президент США пригласил в Консультативный совет по вопросам социального обеспечения.

Значительную часть своей карьеры Джефф посвятил изучению источников пожизненного дохода. К какому же выводу он пришел? Аннуитеты являются одним из важнейших инвестиционных инструментов.

Мы с Джеффом провели увлекательную трехчасовую беседу о планировании доходов и о том, как часто эта тема упускается из виду финансовыми консультантами. Как такое может быть, что страхование дохода вообще не упоминается в ходе консультаций и не рассматривается как опция в рамках программы 401(k), которая является основным инвестиционным инструментом жителей Америки?

Я спросил его:

— Какие возможности есть у людей, чтобы защитить себя и свои сбережения в условиях, когда значительно увеличилась продолжительность жизни? Они уходят на пенсию в 65 лет, и после этого им необходимо содержать себя 20–30 лет, однако размер накоплений этого не позволяет. Есть ли здесь решение?

— Мы уже знаем, как решить эту проблему, — ответил Джефф. — Надо только убедить людей изменить свое мнение по поводу финансирования жизни на пенсии. Существуют продукты, которые мы называем аннуитетами. Вы приходите в страховую компанию и говорите: «Я хочу снять деньги с накопительного счета и передать их вам. Вы будете управлять этим вкладом, получать с него доход и ежемесячно платить мне до самой смерти». Чтобы было проще понять, это то же самое, чем занимается система социального обеспечения. Там вы, пока работаете, постоянно платите взносы, а затем, выйдя на пенсию, пожизненно получаете ежемесячные выплаты. Но вам совсем необязательно ограничиваться только социальным обеспечением. Вы можете повысить свой пожизненный доход и самостоятельно.

Джефф и его команда провели исследование существующих аннуитетов и выяснили, каким образом способ подачи результата меняет представления людей о данном финансовом инструменте.

Для начала они представили вкладчикам аннуитет в том виде, в каком это делают брокеры, то есть как разновидность сберегательного счета с относительно низкой доходностью. Неудивительно, что всего 20 процентов людей сочли такое предложение привлекательным. Ведь все брокеры утверждают: «Аннуитеты — это плохое вложение денег!»

Но, когда они немного изменили описание и продемонстрировали реальные преимущества аннуитетов, настроение поменялось. Джефф и его коллеги представили аннуитет как источник гарантированного дохода до самого конца жизни, и более 70 процентов вкладчиков сочли это предложение достойным внимания! Кому же не хочется получать гарантированные выплаты даже в том случае, когда все накопления исчерпаны? А такое вполне может произойти, если стоимость жизни окажется выше, чем вы ожидали, или вдруг потребуется дорогостоящее лечение. Или на рынке не вовремя произойдет очередной спад. Какое счастье — осознавать, что для обеспечения своего будущего достаточно только позвонить по телефону!

Сегодня финансовая отрасль создала целый набор различных вариантов аннуитетов. Многие из них дают возможность получать повышенные ежемесячные выплаты, когда рынок находится на подъеме, и ничего не терять, когда он обрушивается. Аннуитеты в наши дни подходят не только пенсионерам. Переверните страницу и вы узнаете о пяти новых типах аннуитетов, которые могут в корне изменить вашу жизнь.

Более 800 000 книг и аудиокниг! 📚

Получи 2 месяца Литрес Подписки в подарок и наслаждайся неограниченным чтением

ПОЛУЧИТЬ ПОДАРОК